Cette base de connaissances est organisée par thèmes. Vous y trouverez une foule de réponses aux questions les plus courantes ainsi que des astuces d’utilisation. Afin de trouver plus rapidement, utilisez le champ de recherche ci-dessus.

Sujets des chapitres

Généralités – Comptabilité – Salaires – Facturation – Banking – ISO 20022 – Crésus Cloud –

Interface Crésus

Généralités

-

Pourquoi le logiciel Crésus imprime « démo » sur tous mes documents ?

Cela arrive lorsque vous travaillez avec une version d’évaluation de nos logiciels, depuis l’onglet « Essayer ».

11 septembre 2023

-

Crésus peut-il être utilisé avec un service de stockage et de partage de fichiers (Dropbox, OneDrive, iCloud, Google Drive, ownCloud, kDrive, SharePoint etc.) ?

De manière générale, ces services ne supportent pas la synchronisation de bases de données. Stocker vos fichiers Crésus sur un tel service de partage de fichiers peut conduire à des corruptions de données.

Lire la suite31 octobre 2025

-

J’aimerais copier le bilan, le tableau des pertes et profits, un extrait de compte ou toute autre présentation dans un tableur comme Excel ou dans un traitement de texte comme Word.

Utilisez la commande Edition – Copier présentation qui copie la présentation actuelle (donc ce que vous voyez à l’écran) dans le presse-papiers Windows.

Ensuite, il suffit de coller le contenu du presse-papiers dans votre tableur ou dans votre traitement de texte favori, généralement avec la commande Edition – Coller.

21 novembre 2017

-

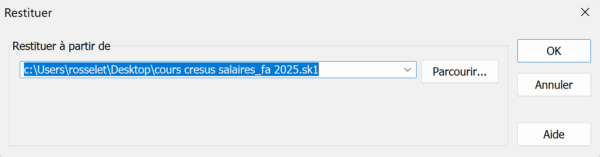

Restituer un fichier Crésus

Dans chacun des modules Crésus, la commande Fichier > Sauvegarder permet d’effectuer une sauvegarde totale du fichier courant et de tous les fichiers liés.

Les sauvegardes Crésus doivent porter les extensions suivantes :

- *.fk1 pour Crésus Facturation

- *.sk1 pour Crésus Salaires

- *.ck1 pour Crésus Comptabilité

- *.bk1 pour Crésus Banking

Pour restituer une sauvegarde, vous pouvez simplement ouvrir le fichier correspondant depuis son emplacement, ou alors ouvrir le module concerné, utiliser la commande Fichier > Restituer et sélectionner le fichier de sauvegarde en question :

Si vous utilisez Crésus Comptabilité en lien avec un autre module Crésus, assurez-vous que l’emplacement et le nom du fichier restitué correspondent à ce qui est enregistré dans le fichier de comptabilité.

14 octobre 2025

-

J’ai perdu mon mot de passe pour entrer dans mon application, comment faire ?

Les mots de passe de Crésus ne peuvent pas être trouvés facilement. Ils sont codés et intégrés aux fichiers. Les fichiers modèle de Crésus Comptabilité et de Crésus Salaires sont livrés sans mot de passe, les fichiers distribués avec Crésus Facturation ont quelques fois un mot de passe pour éviter d’entrer trop facilement dans le mode complet. Dans ce cas, le mot de passe est :

epsitec (en minuscules)

Vous pouvez indiquer vous-même un mot de passe qui protège l’ouverture de votre fichier. A vous de vous en souvenir. Si vous avez perdu votre mot de passe, si une tierce personne a mis un mot de passe qu’il ne vous est pas possible de retrouver etc., nous pouvons décoder votre fichier, éliminer et éventuellement retrouver le ou les mots de passe perdus. Mais pour cela, nous devons faire appel à un programmeur qui devra y passer du temps que nous sommes obligés de vous facturer.

Nous comptons un forfait de CHF 250.- HT pour ce travail, par fichier (réception d’une sauvegarde de votre fichier par e-mail, recherche et/ou élimination du mot de passe, renvoi du mot de passe par e-mail ou téléphone, ou d’une sauvegarde du fichier sans mot de passe par e-mail).

Comment faire pour envoyer le fichier ?

Envoyer votre fichier n’est pas forcément aisé, puisque vous ne pouvez justement plus l’ouvrir. Procédez de la façon suivante :

- Pour Crésus Comptabilité

Envoyez simplement votre fichier de comptabilité par e-mail. Son icône ressemble à ceci :

- Pour Crésus Facturation

Envoyez une sauvegarde (Fichier -> Sauvegarder) de votre fichier de facturation par e-mail. Son icône ressemble à ceci :

Il est nécessaire de nous envoyer une sauvegarde de votre fichier de Facturation. - Pour Crésus Salaires

Si vous avez Crésus Salaires, envoyez simplement votre fichier de salaires par e-mail. Son icône ressemble à ceci :

Envoyez votre fichier à notre adresse mail ou à l’adresse qu’on vous a communiqué en précisant comment vous désirez que l’on vous communique le mot de passe, ainsi que votre adresse postale pour que l’on puisse vous facturer le travail, ou prenez contact par téléphone pour trouver un arrangement.

Envoyez votre fichier à notre adresse mail ou à l’adresse qu’on vous a communiqué en précisant comment vous désirez que l’on vous communique le mot de passe, ainsi que votre adresse postale pour que l’on puisse vous facturer le travail, ou prenez contact par téléphone pour trouver un arrangement.

11 septembre 2023

- Pour Crésus Comptabilité

-

Produire des pièces comptables entre modules

Crésus Facturation produit des pièces comptables liées aux écritures générées pour Crésus Comptabilité

Lire la suite30 octobre 2025

-

Le logiciel Crésus ne s’exécute pas correctement, la barre de menu macOS indique clairement le nom du logiciel mais aucune fenêtre ne s’affiche

Cet article concerne uniquement les cas de figure où le logiciel a pu être activé et que malgré le succès de l’activation, la fenêtre principale ne s’ouvre pas et seule la barre de menu est disponible.

Plusieurs raisons peuvent être la cause de ce disfonctionnement. Cela peut provenir d’une mise à niveau de macOS, d’une restauration d’une sauvegarde d’un Mac plus ancien sur un nouveau matériel, d’une altération des fichiers de configuration par un logiciel tiers, de l’interférence d’un antivirus, etc.

La procédure suivante permet généralement de résoudre le problème. Procédez ainsi :

- Fermez tous les logiciels Crésus (redémarrez le Mac si nécessaire)

- Ouvrir l’application Terminal

- Supprimez le fichier des préférences interne des modules Crésus concernés

(ces fichiers peuvent être supprimés sans crainte)Comptabilité rm ~/Library/Preferences/ch.cresus.crcompta.*

Facturation rm ~/Library/Preferences/ch.cresus.crfact.*

Salaires rm ~/Library/Preferences/ch.cresus.crsal.*

- Testez l’ouverture de Crésus. Continuez cette procédure en cas d’échec.

(quittez le logiciel et redémarrer le Mac si nécessaire) - Renommez le répertoire principal de Crésus de l’utilisateur concerné :

mv "~/Library/Application Support/Cresus/Bottles" "~/Library/Application Support/Cresus/Bottles.old"

- Testez l’ouverture de Crésus. Continuez cette procédure en cas d’échec.

(quittez le logiciel et redémarrez le Mac si nécessaire) - Passez à la procédure suivante :

Lors de l’activation du logiciel sous macOS, un dialogue informe l’utilisateur qu’une erreur inconnue s’est produite

21 avril 2023

-

Crésus est très lent si les fichiers sont stockés sur un NAS

L’ouverture de fichiers Crésus stockés sur certains disques de stockage externes (NAS) peut devenir très lente, tout comme le travail sur ces fichiers. Cela concerne en particulier Crésus Facturation et Crésus Banking.

Lire la suite14 octobre 2025

-

Comment conserver les documents pour être conforme à l’Olico ?

L’Ordonnance concernant la tenue et la conservation des livres de comptes (Olico) spécifie que sont autorisés pour la conservation de documents principalement les supports d’information non modifiables, notamment le papier, les supports d’images et les supports de données non modifiables.

Nous vous recommandons de générer des copies au format PDF/A de vos factures et de les graver sur un support non modifiable (CD-ROM / DVD-ROM).

Avec Crésus Facturation

Depuis 2017, la conservation des factures (débiteurs et créanciers) sous forme électronique est légalement admise.

Crésus Facturation permet de générer un fichier PDF au moment de l’impression ou de la réimpression des factures et des doubles de factures.

Consultez le paragraphe consacré aux Copies PDF du manuel d’utilisation de Crésus Facturation.

Vous pouvez utiliser la commande Fichier > Produire un fichier PDF pour imprimer plusieurs factures dans un même fichier. Il suffit donc d’extraire toutes les factures entre 2 dates et de lancer la production du PDF pour 1 mois / 1 trimestre …

Si vous scannez vos factures fournisseurs, vous pouvez les lier dans Crésus Facturation à la fiche de facture. Tant les factures débiteurs que créanciers sont alors également accessibles depuis Crésus Comptabilité. Pour plus d’informations, consultez ce document de notre site support.

Avec Crésus Salaires

Nous vous conseillons à produire une copie PDF mensuellement des bulletins de salaires de vos collaborateurs et de la pièce comptable et annuellement des certificats de salaires et l’ensemble des décomptes (AVS, LAA, IJM, …). Les contrats de travail sont à conserver sous forme originale.

Tous les documents dans Crésus Salaires peuvent générer un fichier PDF/A. Utilisez l’option Produire un fichier PDF dans le dialogue d’impression.

Pour plus d’informations, consultez le paragraphe Produire des documents PDF dans le manuel d’utilisation de Crésus Salaires.

Avec Crésus Comptabilité

Les impressions depuis Crésus Comptabilisation s’exécutent directement sur une imprimante physique. Il est possible d’ « imprimer » sur une imprimante virtuelle qui génère un fichier au format PDF/A. Après le bouclement de votre comptabilité, nous vous recommandons de produire et de conserver une copie PDF des éléments suivants :

- Bilan

- Compte de Résultat

- Journaux comptables

- Grand livre

- Balance de vérification

- Plan comptable

Notez également qu’un exemplaire des comptes annuels (composés du Bilan, du Compte de résultat et de l’Annexe) doivent être signés par le président de l’organe supérieur de direction ou d’administration et par la personne qui répond de l’établissement des comptes au sein de l’entreprise et conservés en forme originale durant 10 ans. De même le rapport d’audit doit être conservé sous forme originale durant 10 ans.

Suffit-il d’avoir un Crésus opérationnel et accès au fichier ?

En vous assurant de pouvoir exécuter Crésus Facturation, vous serez certes être aptes à reproduire des factures émises par Crésus, mais la réémission ou réimpression d’une facture depuis Crésus Facturation ne garantit pas qu’elle n’a pas été modifiée. De même, un Crésus Salaires ou un Crésus Comptabilité opérationnel permettra bien de réimprimer une pièce comptable, mais là aussi les chiffres pourraient être différents des chiffres originaux. Ce mode de faire ne répond donc pas à l’exigence des supports non modifiables de conservation de document et n’est – à notre compréhension – pas conforme à la loi . Il n’y a que le format papier ou le format PDF/A qui permettent de répondre aux exigences légales.

Par ailleurs, nous ne saurions garantir que les logiciels Crésus puissent être installés ou exécutés sous les systèmes d’exploitation qui seront disponibles dans 10 ans.

16 octobre 2025

-

Assistance par internet (TeamViewer) sous macOS Catalina

L’intervenant de l’assistance technique ne voit pas l’application et ne peut pas contrôler mon poste sous macOS Catalina.

Lire la suite07 octobre 2022

-

Impossible d’accéder à www.epsitec.ch, erreur de proxy, etc.

Si vous utilisez un ancien système d’exploitation (Windows 2008 Server, Windows XP) ou un ancien navigateur web, l’accès à nos sites www.epsitec.ch et www.cresus.ch n’est plus possible.

Lire la suite15 février 2023

-

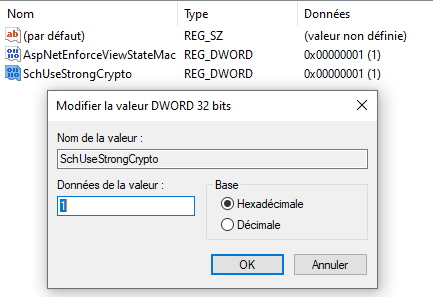

Crésus signale une erreur SSL/TLS

Dans certains environnements, des composants de Crésus peuvent échouer avec une erreur liée à SSL/TLS.

Activer TLS 1.2 pour .NET

L’activation de la cryptographie forte (TLS 1.2) avec .NET Framework v4.0 permet de résoudre ce problème.

- Ouvrez l’utilitaire regedit en tant qu’administrateur.

- Naviguez sur le noeud HKEY_LOCAL_MACHINE\SOFTWARE\Microsoft\.NETFramework\v4.0.30319 et créez une nouvelle valeur DWORD nommée SchUseStrongCrypto :

- Mettez SchUseStrongCrypto à 0x00000001 (1) en saisissant la valeur 1 (chiffre « un ») :

- Procédez de même pour les noeuds suivants, s’ils existent :

- HKEY_LOCAL_MACHINE\SOFTWARE\WOW6432Node\Microsoft\.NETFramework\v4.0.30319

- HKEY_LOCAL_MACHINE\SOFTWARE\Microsoft\.NETFramework\v2.0.50727

- HKEY_LOCAL_MACHINE\SOFTWARE\WOW6432Node\Microsoft\.NETFramework\v2.0.50727

Lancez à nouveau l’opération qui ne fonctionnait pas. L’opération devrait cette fois se terminer correctement. Si ce n’est pas le cas, modifiez le fichier hosts pour utiliser l’ancien serveur www.epsitec.ch.

Mettre à jour TLS 1.2 pour Windows 7 et Server 2012 et 2008 R2

Microsoft a publié un article expliquant comment mettre à jour le support pour le protocole TLS 1.2.

17 janvier 2023

-

Remplacer SmartBusiness par Crésus

PostFinance met un terme à sa solution SmartBusiness.

Vos données étant un élément central de votre entreprise, il est important de les sécuriser et de les transférer rapidement vers un autre logiciel de gestion.

Nous vous offrons une assistance gratuite de 50 minutes durant laquelle nous vous aidons à transférer vos données de SmartBusiness à Crésus.

Cela vous permet ainsi de poursuivre vos activités de façon efficace.

Nous vous assistons dans l’export de vos données fournisseurs, clients, prestations et articles et les importons dans Crésus.

Vous pouvez ainsi reprendre toutes les données qui vous sont indispensables et être rapidement à nouveau opérationnel, grâce à Crésus Facturation.

Crésus Facturation étant lié à Crésus Comptabilité, toutes vos écritures comptables découlant de ventes ou d’achats seront directement importées en comptabilité. Avec le module Crésus Salaires vous complétez vos outils de gestion d’entreprise.

Le module Crésus Facturation dispose d’un lien privilégié avec PostFinance, permettant de traiter vos paiements, vos encaissements BVR/QR ou vos relevés de comptes électroniques de façon simple et efficace.

Export Smartbusiness

La solution SmartBusiness permet d’exporter les informations relatives aux clients, fournisseurs, articles et prestations, qui pourront ensuite être importées dans le module Crésus Facturation.

Nous recommandons de ne pas transférer les factures émises ou reçues et de traiter manuellement les factures qui pourraient être ouvertes. Les nouvelles factures peuvent facilement être traitées dans Crésus.

Export des données

A titre d’exemple, il est possible, depuis SmartBusiness, d’exporter les données des contacts–clients. Dans l’application SmartBusiness, il faut aller sous Contacts, sélectionner la relation « Client », puis cliquer sur Exportation/Importation.

Il suffit ensuite de sélectionner toutes les colonnes souhaitées comme suit :

pour de les exporter au format CSV.

Dans Crésus Facturation, nous mettons à disposition un modèle d’importation spécifique SmartBusiness.

Ainsi, en quelques clics, il est facile d’exporter les données des SmartBusiness et d’en disposer dans Crésus Facturation. Le même principe d’export / import s’applique pour les données des clients, des fournisseurs ainsi que des produits et prestations.

Une assistance à votre écoute

Si vous souhaitez une assistance complémentaire, notre assistance technique se tient à votre disposition. Vous mettrez ainsi facilement le pied à l’étrier !

Les modules Crésus peuvent s’installer sur un poste de travail (Windows, macOS ou Linux), en mode terminal server ou en mode hébergé, avec Crésus Cloud. Vous trouvez de plus amples informations relatives à nos produits sous www.cresus.ch.

Notre documentation est disponible sous www.support.cresus.ch

01 novembre 2023

-

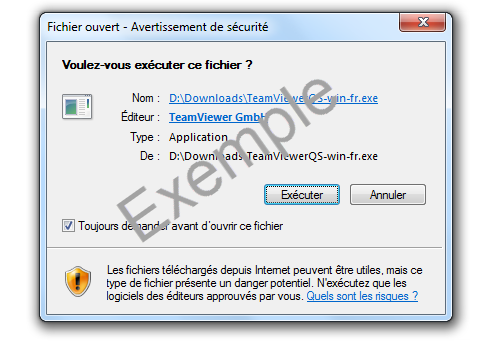

Assistance par internet (TeamViewer) sous Windows

Avec l’assistance par internet, le collaborateur d’EPSITEC avec lequel vous êtes en conversation téléphonique peut se connecter à votre ordinateur et observer le contenu de votre écran, ce qui permet des interventions rapides et efficaces.

- L’assistance par internet de la part d’un collaborateur d’EPSITEC est payante.

- Taxe de prise en charge de 20.00 HT, en sus du tarif de l’assistance technique.

- Liaison internet fonctionnelle sur l’ordinateur à dépanner.

- Assistance technique : 0848 27 37 89 (voir les horaires d’ouverture).

Etape 1

Téléchargez le logiciel de dépannage en cliquant sur le lien ci-dessous, et enregistrez-le sur votre ordinateur, à un emplacement connu, sur le bureau par exemple.

J’accepte les conditions ci-dessus et je télécharge TeamViewer.

Vous pouvez aussi exécuter TeamViewer directement au moyen de la commande Aide > Assistance par internet… de votre logiciel Crésus.

Etape 2

Mettez-vous en contact téléphonique avec EPSITEC.

Lancez le logiciel de dépannage. Selon votre version de Windows, il est possible qu’un contrôle de sécurité s’affiche. Si c’est le cas, cliquez sur Exécuter.

Etape 3

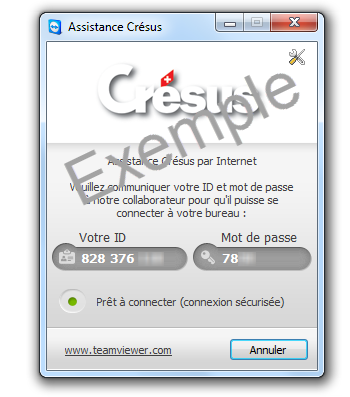

Un dialogue semblable à celui représenté ci-dessous s’ouvre alors.

Patientez pendant que TeamViewer s’active.

Transmettez à notre collaborateur votre ID et le mot de passe affichés.

Etape 4

La connexion est maintenant active. À la prise en main par le correspondant, le fond d’écran disparaît afin d’accélérer le transfert d’informations.

18 mai 2022

-

Mon Crésus est échu

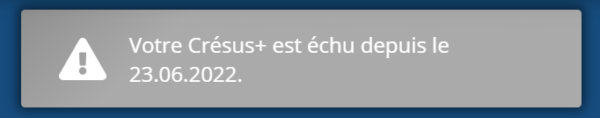

L’écran d’accueil de Crésus affiche un avertissement lorsque votre abonnement ou votre licence est échue :

Cela arrive par ex. si nous n’avons pas reçu votre paiement ou que votre paiement n’a pas pu être automatiquement assigné à votre facture.

Vous pouvez prolonger la durée de votre abonnement de quelques jours en demandant une période de grâce. Cliquez pour cela Demander une période de grâce. Après quelques secondes, le système vous accorde une prolongation de 10 jours (par ex. demande le 1er du mois, prolongation jusqu’au 10 du mois compris). Une telle prolongation ne peut pas être reconduite.

Pendant la période de grâce, vous avez le temps de régler le paiement en attente ou de contacter notre administration pour résoudre un éventuel problème lié à votre licence.

24 juin 2022

-

Quels sont les concepts généraux de Crésus 2022

Ce qui reste

- Vous retrouvez toutes les fonctionnalités que vous connaissez.

- Vous pouvez ouvrir et éditer tous vos fichiers existants.

- Vous pouvez travailler localement, avec un serveur, chez vous ou dans le Cloud.

Ce qui change

Les principaux changements visibles pour vous sont les suivants :

- Vous accédez aux modules depuis l’écran d’accueil Crésus ; les raccourcis vers Crésus Comptabilité, Facturation et Salaires sont remplacés par un raccourci unique vers Crésus.

- Lorsque vous lancez Crésus, vous devez vous identifier au moyen de votre compte Crésus ; ceci permet d’établir un lien entre votre identité et vos licences. Il est possible de rester connecté, ce qui évite de devoir s’identifier chaque fois qu’on désire accéder à Crésus.

- Vous pouvez installer Crésus sur toutes les machines sur lesquelles vous souhaitez travailler (PC ou Mac). Votre compte Crésus vous identifie comme ayant droit et vous pouvez utiliser pleinement vos modules sur tous vos postes de travail.

- Nous avons remplacé l’abonnement aux mises à jour par l’abonnement Crésus+ qui couvre désormais tous les modules installés. Avec Crésus+, les mises à jour sont dorénavant automatiques.

Notez aussi

- Il n’y a plus de numéros de licence.

- Les licences achetées ou partagées sont regroupées dans des portefeuilles de licence eux-mêmes associés au compte Crésus de l’utilisateur.

- Crésus peut s’installer sur autant de machines qu’on le souhaite. Le nombre d’accès simultané est régi par le nombre de licences actives (Note : si le programme Crésus est installé sur plusieurs machines, vos fichiers de comptabilité, de facturation ou de gestion salariales sont disponible à un seul emplacement. Si cet emplacement est accessible depuis toutes ces machines alors vous pouvez accéder à ces fichiers, mais pas dans le cas contraire).

- On ne télécharge plus les programmes séparément, mais un seul programme qui contient les 4 modules Comptabilité, Facturation, Salaires et Comptabilité MCH.

- Au moment de l’installation et de l’exécution de Crésus, on demande alors une authentification avec un compte Crésus (adresse e-mail et mot de passe).

- L’installation de Crésus est en principe réalisée grâce au login du gestionnaire de licences. Les autres personnes « invitées » (cf point « principaux changements » ci-dessus) peuvent également effectuer l’installation sur leur machine.

- Grâce à cette identification, Crésus autorise l’utilisateur à utiliser ses licences. Hormis au moment de l’installation et de la première connexion, en l’absence de connexion internet, Crésus autorise tout de même l’accès.

- Les mises à jour se font automatiquement.

- L’abonnement Crésus+ peut être résilié à 30 jours. La durée minimale du contrat d’abonnement de 2 ans est supprimée.

- De même, si le nombre de salaires à calculer diminue, il est possible d’ajuster l’abonnement Crésus+ au nombre de salaires (modulo 5 salaires). L’entrée en vigueur de cette diminution est à 30 jours.

Quelques définitions

Gestionnaire client

- Le Gestionnaire client est la personne habilitée par le Client à passer des commandes auprès d’Epsitec.

- Le Gestionnaire client définit pour chaque Module, dans le portefeuille Crésus, le ou les utilisateurs de son organisation autorisés à utiliser Crésus et leur transmet une invitation (bouton « Inviter »). Il gère les droits d’utilisation avec le bouton « Gérer ».

- Le gestionnaire peut transmettre son rôle à une autre personne.

- Si le gestionnaire quitte l’entreprise et n’a pas transmis son rôle à une autre personne, il faut que la société contacte Epsitec pour effectuer cette transmission. Cette demande devrait se faire par écrit (au moins mail) et si possible par une personne inscrite au Registre du commerce.

Portefeuille Crésus

- Le Portefeuille Crésus contient l’ensemble des Licences appartenant au Client ou louées par ce dernier.

- Le Portefeuille Crésus est géré par le Gestionnaire client.

- On accède à la composition de son portefeuille depuis l’écran d’accueil via le bouton « Mes licences » (ou https://shop.cresus.ch/fr/modules).

- Tous les Utilisateurs désignés par le Gestionnaire client ont accès aux modules Crésus sur invitation. Si le Gestionnaire client restreint l’accès d’un Utilisateur à un ou plusieurs Modules, l’Utilisateur n’accède pleinement qu’à ce ou ces Modules.

- L’Abonnement Crésus+ auquel le Gestionnaire client a souscrit s’applique à toutes les licences actives qui composent un Portefeuille. L’échéance de l’abonnement est la même pour tous les Modules. Le Cas échéant, la 1ère facture tient compte des mises à jour déjà payées jusqu’à une échéance future.

- Tous les modules d’un type du portefeuille doivent avoir les mêmes options (exemple : deux licences facturation doivent avoir les deux l’option débiteur et créancier ; il n’est pas possible d’avoir une licence qui a les débiteurs et l’autre les créanciers).

- L’ouverture d’un fichier p.ex. de comptabilité « consomme » une licence comptabilité ; si un deuxième utilisateur souhaite travailler également avec la licence comptabilité de ce portefeuille, soit il accède au fichier en lecteur seule, soit il acquière une licence supplémentaire, soit il demande à l’autre utilisateur de fermer sa comptabilité.

- Vous pouvez renommer votre portefeuille en accédant au portefeuille souhaité puis cliquer sur l’engrenage en haut au milieu.

Processus d’installation

- Globalement l’installation de Crésus se fait de façon similaire quelque soit la plateforme sur laquelle on va l’utiliser.

- Pour un poste Windows ou Mac, il suffit d’aller sur https://cresus.ch/fr/2022 et de télécharger la version adéquate et de l’installer. Cette installation se fait grâce au login du gestionnaire de licence (celui qui a commandé la licence)

- Dès que la commande a été traitée par Epsitec, le gestionnaire de licence peut accéder à Crésus.

- Si plusieurs utilisateurs doivent utiliser Crésus, le gestionnaire leur transmet des invitations.

Particularités sur Crésus Cloud

- Pour les utilisateurs Crésus en mode Crésus Cloud, le gestionnaire doit non seulement gérer les droits d’accès aux divers modules Crésus, mais également les droit d’accès à la plateforme Crésus Cloud.

- Pour ce faire, et pour les « anciens » clients, le gestionnaire, dans la section des utilisateurs, clique sur Gérer et dans le dialogue, il est possible d’activer ou désactiver des modules pour les utilisateurs du portefeuille.

- Pour les « nouveaux » clients :

- Le gestionnaire commence par activer Crésus Cloud

- Il reçoit ensuite un mail lui disant que Crésus Cloud est actif

- Il peut donc créer les droits d’accès des autres personnes de son organisation qui doivent accéder à la plateforme Crésus Cloud.

- Il reçoit ensuite un mail avec les codes (c2134.abc) et la procédure de démarrage.

- Le gestionnaire est également la personne qui peut inviter les autres personnes de son organisation à utiliser Crésus.

- Donc, pour les utilisateurs Crésus cloud, il y a 2 niveaux de login :

- Un pour entrer sur la plateforme Crésus Cloud (c2134.abc + mot de passe).

- Un pour accéder au logiciel Crésus (adresse mail + mot de passe)

Processus d’invitation

- Le gestionnaire de licence invite les autres utilisateurs de son organisation à utiliser les licences d’un portefeuille, via le bouton « Inviter » au bas de la page.

- Les autres utilisateurs qui reçoivent le mail d’invitation doivent le cas échéant se créer un compte Crésus et peuvent ensuite accepter ou refuser l’invitation.

Login

- L’Utilisateur accède à Crésus au moyen de son Login. Au moment du login qui identifie l’utilisateur, le logiciel vérifie le droit de l’utilisateur à utiliser le Logiciel.

- Les services de Crésus+ ne sont pas disponibles si l’Utilisateur utilise le Logiciel sans que l’ordinateur ne soit connecté à Internet. Les autres fonctions sont cependant utilisables.

- L’Utilisateur installe le Logiciel sur le ou les ordinateurs de son choix. Son Login lui donne accès à Crésus selon les droits d’accès définis par le Gestionnaire client. Son accès n’est possible que sur un ordinateur à la fois.

Compte utilisateur

- Le Compte utilisateur permet à un Utilisateur d’accéder au Logiciel et à l’Abonnement Crésus+. Seul le Gestionnaire du portefeuille peut effectuer des modifications (ajout de licences – activation et résiliation Crésus+ – ajout d’options).

- L’Utilisateur accède à son Compte utilisateur au moyen d’un login (qui associe un nom d’Utilisateur et un mot de passe).

Abonnement Crésus+

- L’Abonnement Crésus+ est une prestation comprenant les mises à jour et des services additionnels dont la liste figure sur le site Crésus+ .

- Ces prestations ne sont plus disponibles si le droit à Crésus+ est échu.

27 septembre 2022

-

Crésus crashe en produisant des fichiers PDF – Annuler une mise à jour de Windows 11 22H2

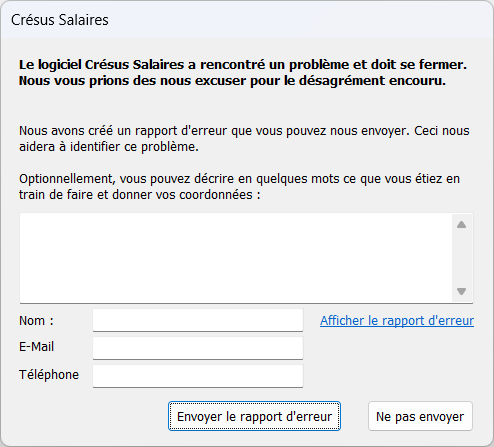

La dernière mise à jour de Windows 11 (version 22H2) empêche la production des fichiers PDF avec les anciens logiciels Crésus Salaires et Crésus Facturation.

Dès que vous essayez de produire des fichiers PDF (également de manière indirecte par exemple à travers l’envoi de factures par mail ou l’envoi de bulletins de salaires par mail etc.) le programme s’arrête et affiche ce message suivant :

La mise à jour de Crésus 2022 du 15 octobre 2022 évite ce problème. Si vous n’avez pas la possibilité de mettre à jour votre Crésus ou que vous souhaitez continuer à travailler avec les anciennes versions de Crésus, voici une marche à suivre pour revenir à une version précédente de Windows 11.

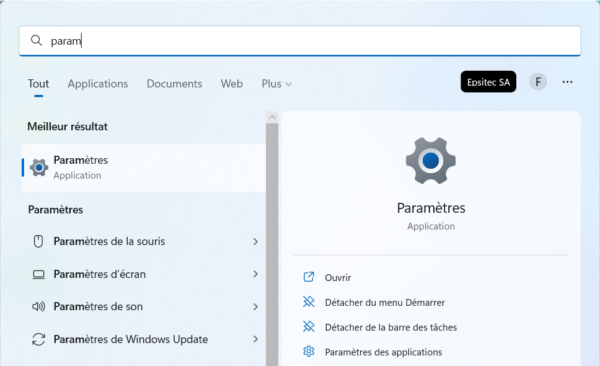

Pour connaître votre version de Windows 11 procédez de la manière suivante :

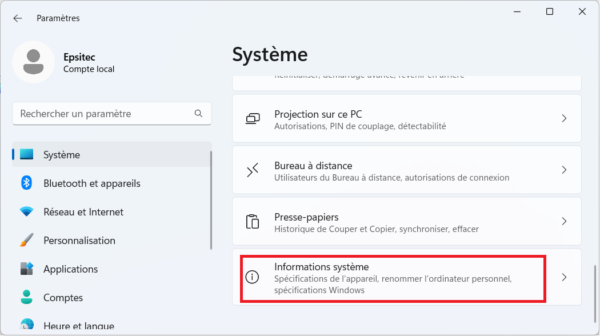

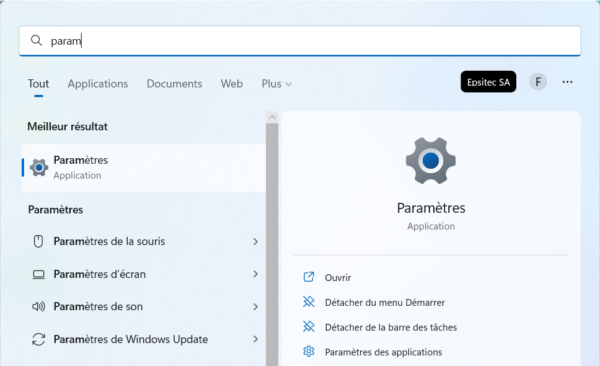

- Ouvrir les paramètres Windows par exemple depuis le menu Windows :

- Cliquez sur Système puis sur Informations système

- Cliquez sur Système puis sur Informations système

La procédure suivante décrit en détail ce qu’il faut faire pour remettre Windows 11 21H2 lorsque Windows 11 22H2 est installé :

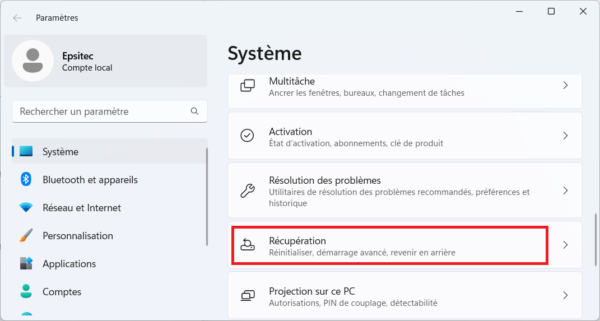

- Ouvrir les réglages Windows par exemple depuis le menu Windows :

- Cliquez sur Système puis sur Récupération

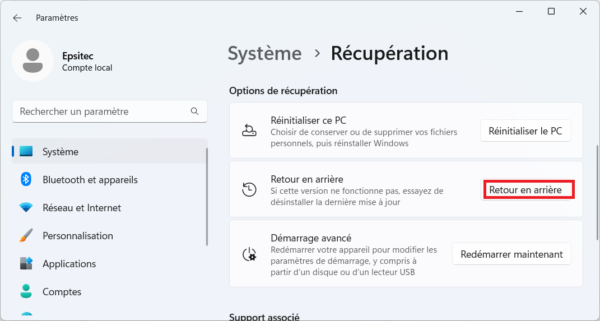

- Cliquez sur le bouton Retour en arrière.

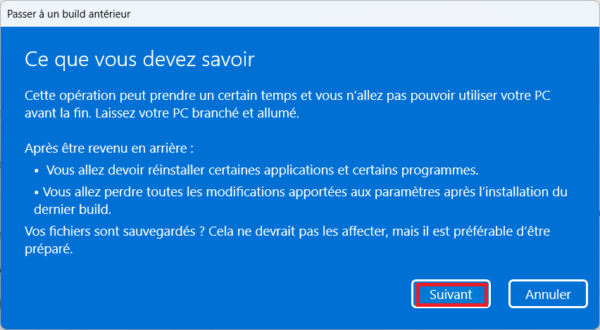

- Sélectionnez la première Option puis cliquez sur Suivant.

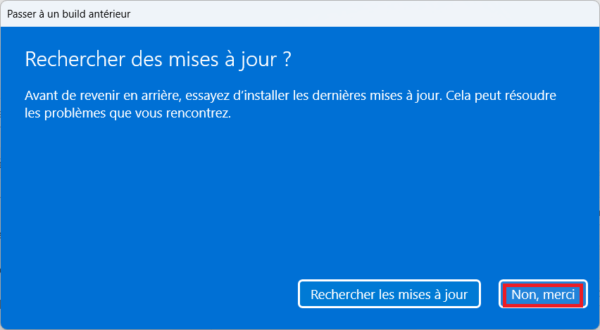

- Cliquez sur le bouton Non, merci.

- Lisez attentivement le texte puis cliquez sur Suivant

- Cliquez sur Suivant

- Cliquez sur Passer à un build antérieur

Une fois que vous aurez terminé les étapes décrites, la mise à jour Windows 11 22H2 sera supprimée, en remettant Windows 21H2, tout en conservant vos fichiers et la plupart de vos paramètres et applications.

La production de fichiers PDF fonctionnera alors de nouveau avec les logiciels Crésus.

Il faudrait également veiller à ce que Windows ne réinstalle pas de nouveau la version 2H22 dans votre dos en suspendant les mises à jour Windows :

15 octobre 2022

-

Tous les modules sont en lecture seule

Lorsque l’écran d’accueil de Crésus indique que tous les modules sont en lecture seule, sans qu’ils ne soient utilisés par d’autres personnes, essayez de changer de profil pour utiliser un autre portefeuille de licences :

25 novembre 2022

-

Les processus de revente

Si vous êtes revendeur Crésus, nous vous proposons deux manières de mettre Crésus à disposition de vos clients :

- La revente directe de licences Crésus.

- La mise à disposition de licences Crésus.

Revente directe

Dans la première variante, vous achetez une ou des licences puis vous les transférez à votre client. L’achat se fait avec votre rabais revendeur. Lors d’un tel transfert, vous conservez un lien privilégié – celui de revendeur – avec le portefeuille de votre client. Vous pourrez ainsi y ajouter de nouvelles licences ou de nouvelles options, si votre client le souhaite, tout en bénéficiant de vos conditions d’achat de revendeur.

Dans ce mode d’acquisition, vous ne pouvez pas louer des licences, ni commander Crésus Cloud.

Le client est le propriétaire des licences et le gestionnaire de son portefeuille. Il peut donc aussi ajouter lui-même une nouvelle option ou licence. Vous bénéficiez automatiquement d’une commission de 10% sur le chiffre d’affaires lié aux licences, y compris l’abonnement Crésus+.

Espace revendeur

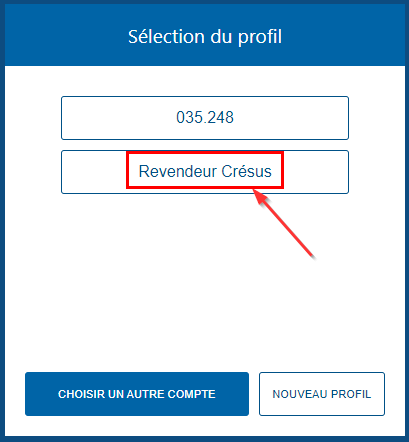

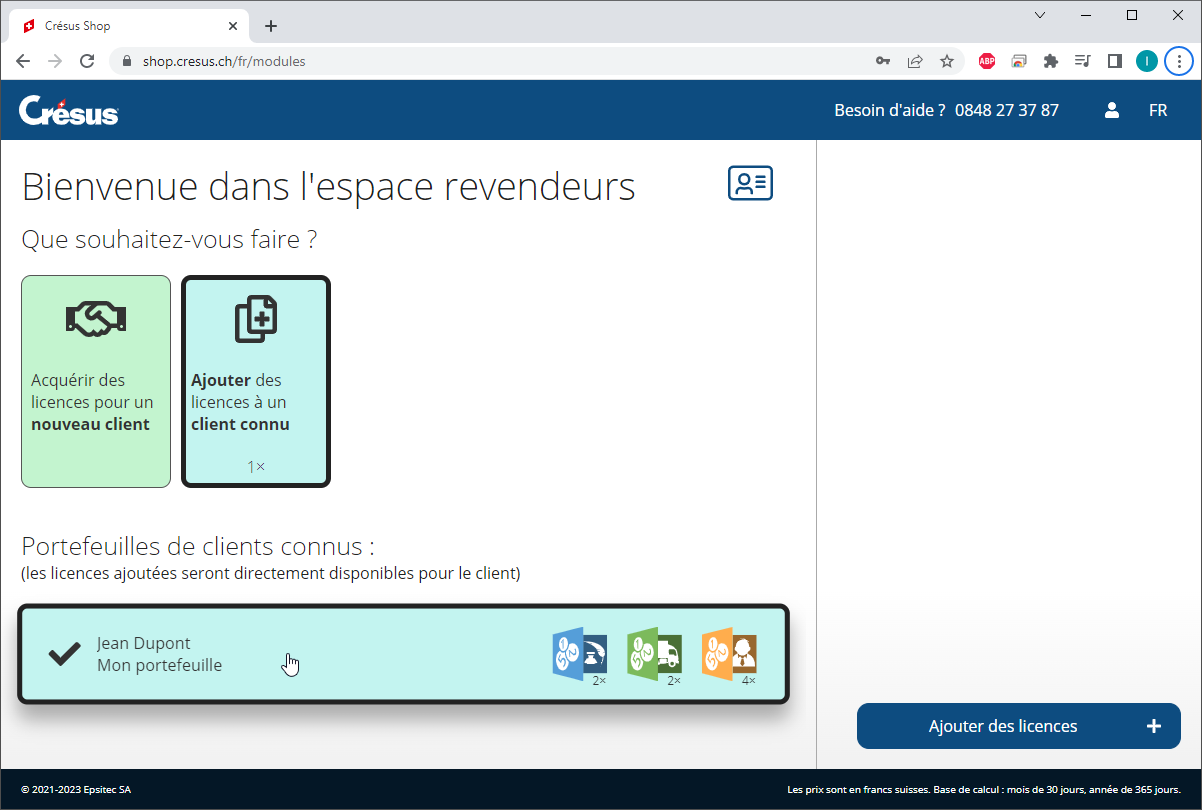

Votre Espace Revendeur vous permet d’acheter des licences pour un nouveau client ou pour un client existant. Pour accéder à votre portail revendeur, connectez vous avec votre compte Crésus à l’adresse https://shop.cresus.ch/fr/modules et choisissez le profil Revendeur Crésus.

Une fois connecté, indiquez si le client pour qui vous souhaiter acquérir des licences est un nouveau client ou un client déjà existant (un client pour qui vous avez déjà fait des achats par le biais du portail revendeur).

Nouveau client

Pour un nouveau client, cliquez sur la première icône en haut à gauche Acquérir des licences pour un nouveau client :

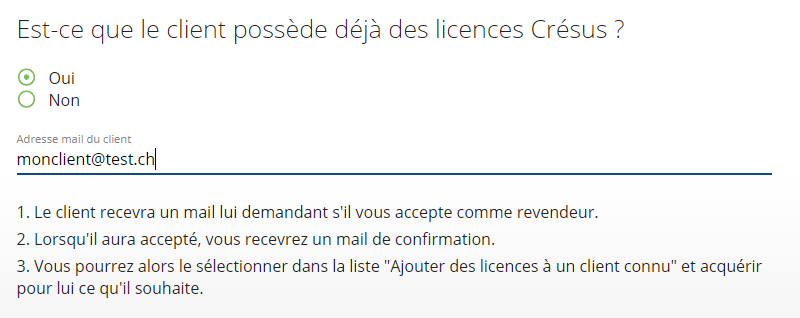

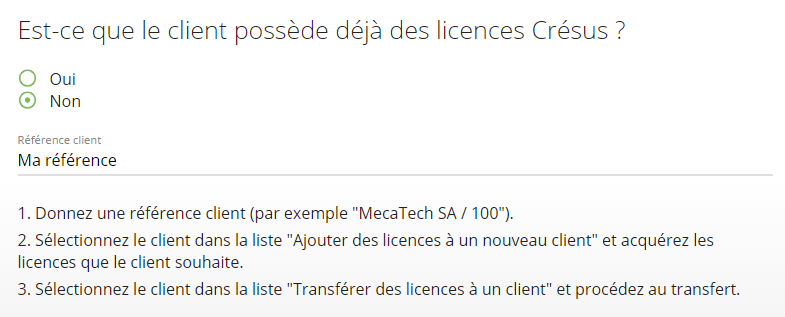

Indiquez ensuite si ce client a déjà Crésus.

- Répondez oui si le client possède déjà un portefeuille de licences.

Les nouvelles licences seront ajoutées aux licences existantes. - Répondez non si le client ne possède pas encore de portefeuille de licences.

Les nouvelles licences seront placées dans un nouveau portefeuille.

Le nouveau client possède déjà Crésus

Si votre client possède déjà un portefeuille de licences et qu’il s’agit de lui ajouter des licences, procédez comme suit :

Indiquez l’adresse mail du client. Votre client recevra un message l’invitant à accepter que vous soyez son revendeur (s’il possède plusieurs portefeuilles, il devra en outre sélectionner le portefeuille auquel il vous donne accès).

Une fois la demande acceptée, le bouton Ajouter des licences à un client connu apparaît. Lorsque vous sélectionnez ce bouton, vous voyez apparaître la liste de tous les portefeuilles de clients connus :

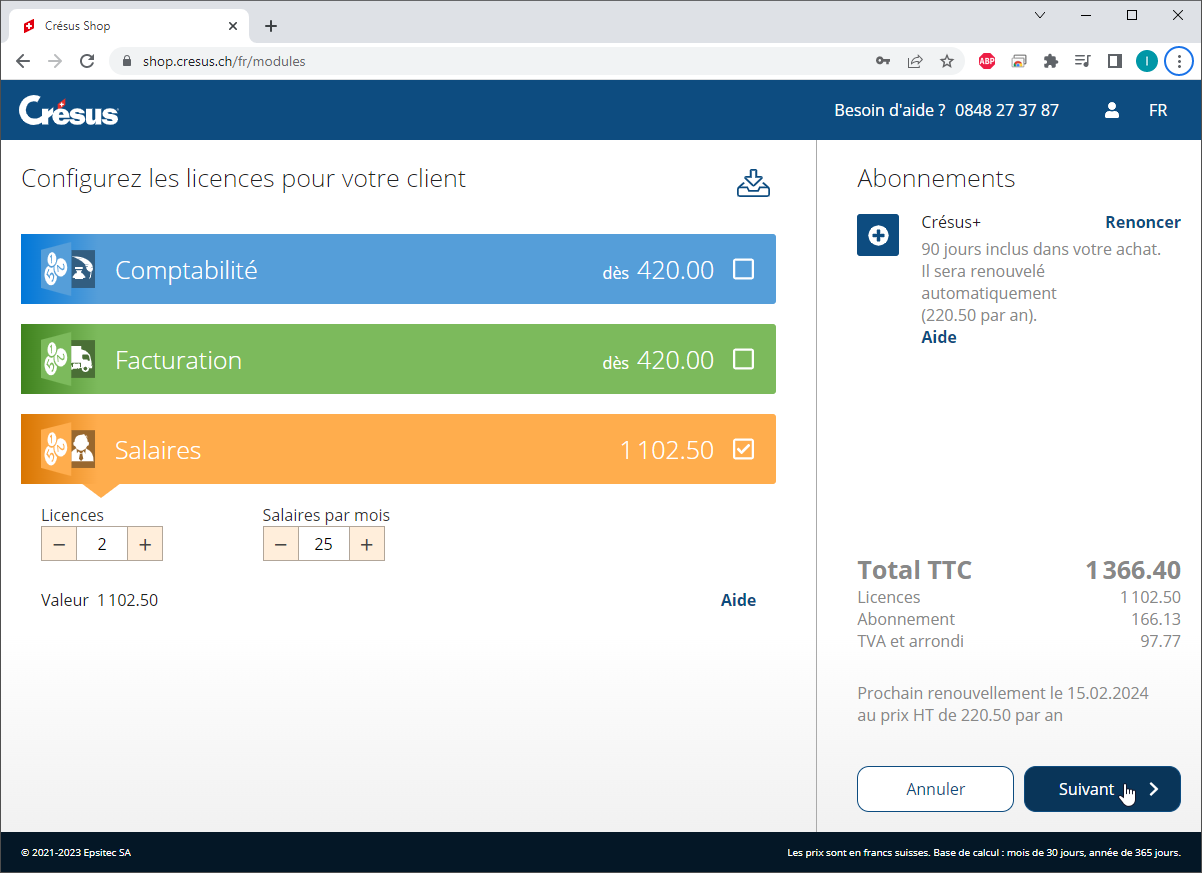

Sélectionnez le portefeuille du client et cliquez Ajouter des licences. Vous pouvez alors ajouter les licences ou abonnements souhaités par le client. Une fois les achats terminés, les changements sont effectifs de suite dans le portefeuille du client. La facture vous est adressée et les tarifs affichés sont vos tarifs revendeurs habituels. Vous pouvez ensuite librement refacturer ces achats à votre client.

Vous ne pouvez qu’ajouter de nouvelles licences, options ou abonnement, vous ne pouvez pas en enlever.

Les réglages liés à Crésus Cloud, le transfert de licences et la gestion des utilisateurs du portefeuille ne vous sont pas accessibles. Ils ne sont visibles que pour le gestionnaire du portefeuille.Le nouveau client ne possède pas encore Crésus

Si au contraire votre client ne possède pas Crésus ou que vous souhaitez acheter des licences destinées à un nouveau portefeuille, procédez comme suit :

Vous pourrez de suite acquérir les licences nécessaires :

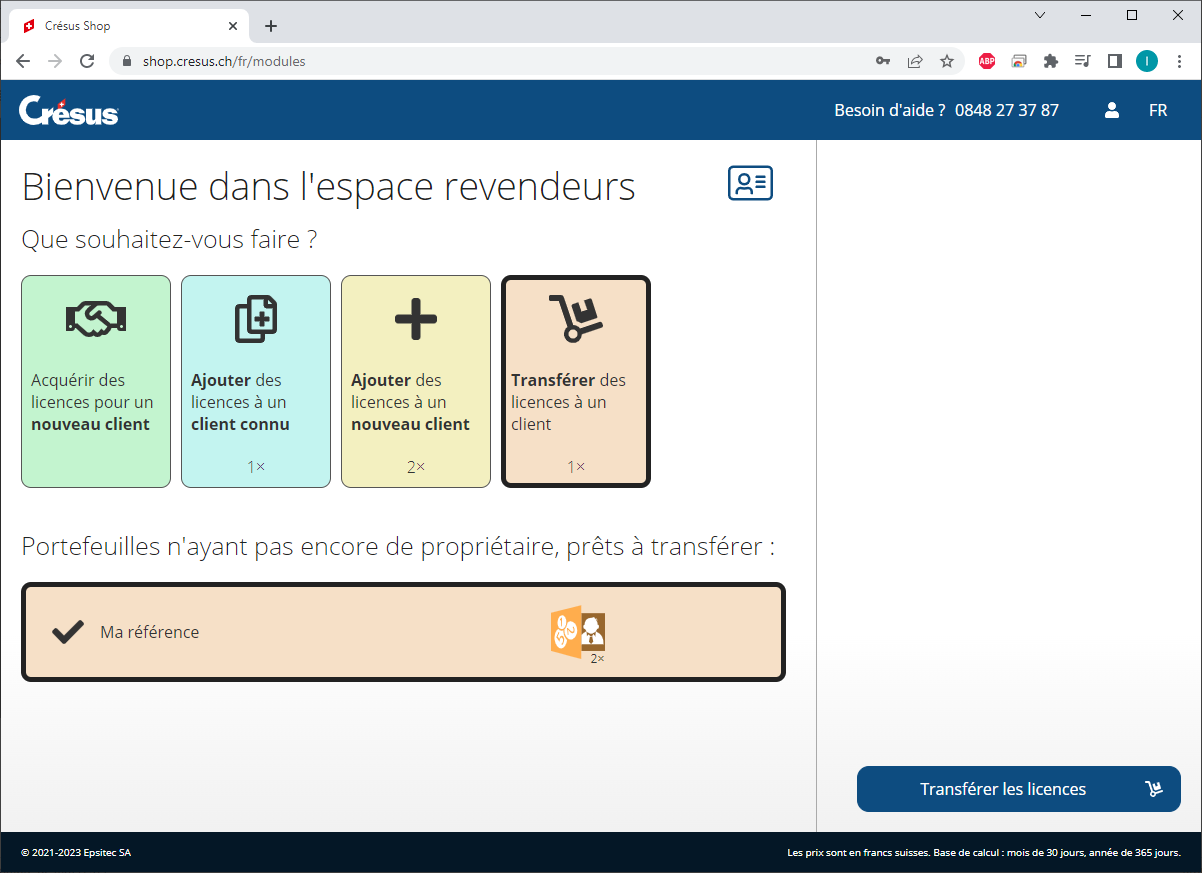

Une fois la commande traitée, vous retrouverez les licences dans votre espace revendeur, sous Transférer des licences à un client :

À ce stade, vous pouvez soit ajouter d’autres licences à ce même portefeuille / client, soit transférer les licences à votre client.

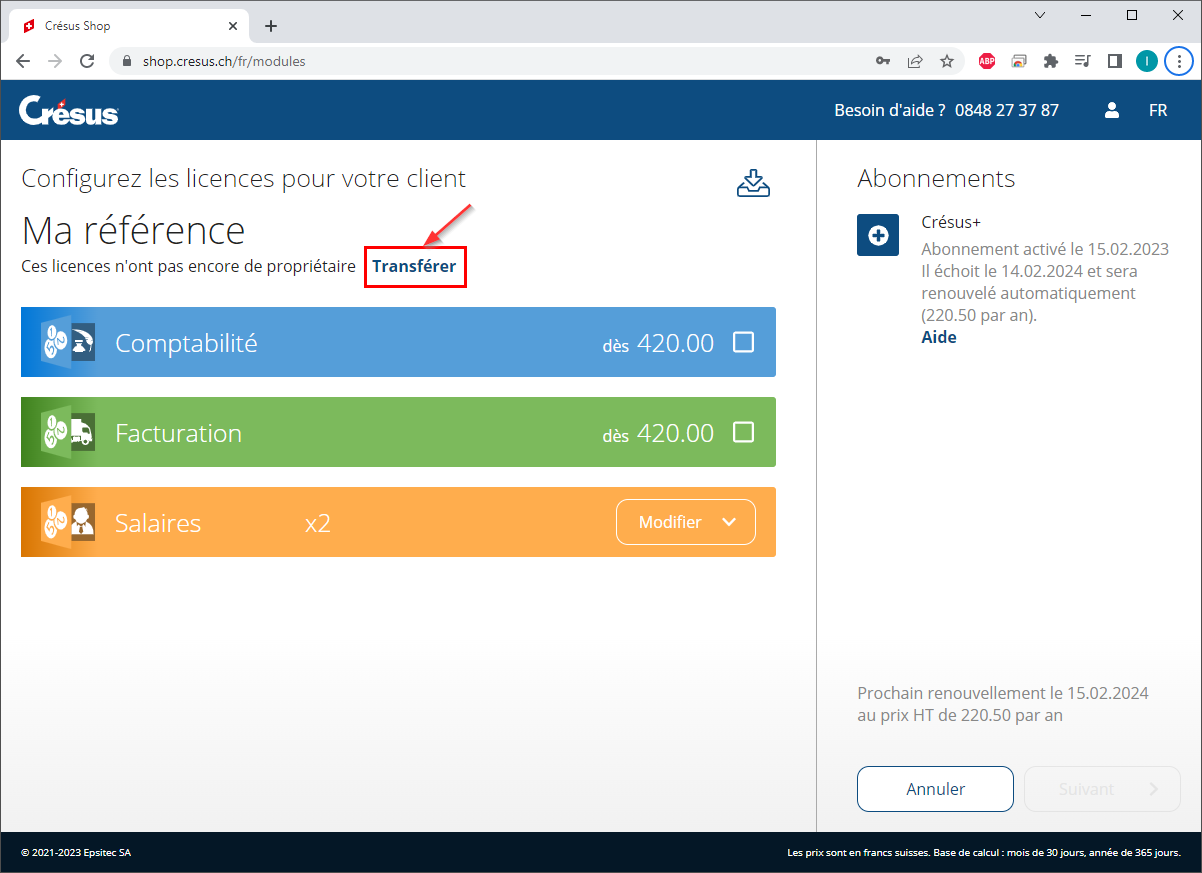

Cliquez d’abord sur Transférer les licences puis sur Transférer :

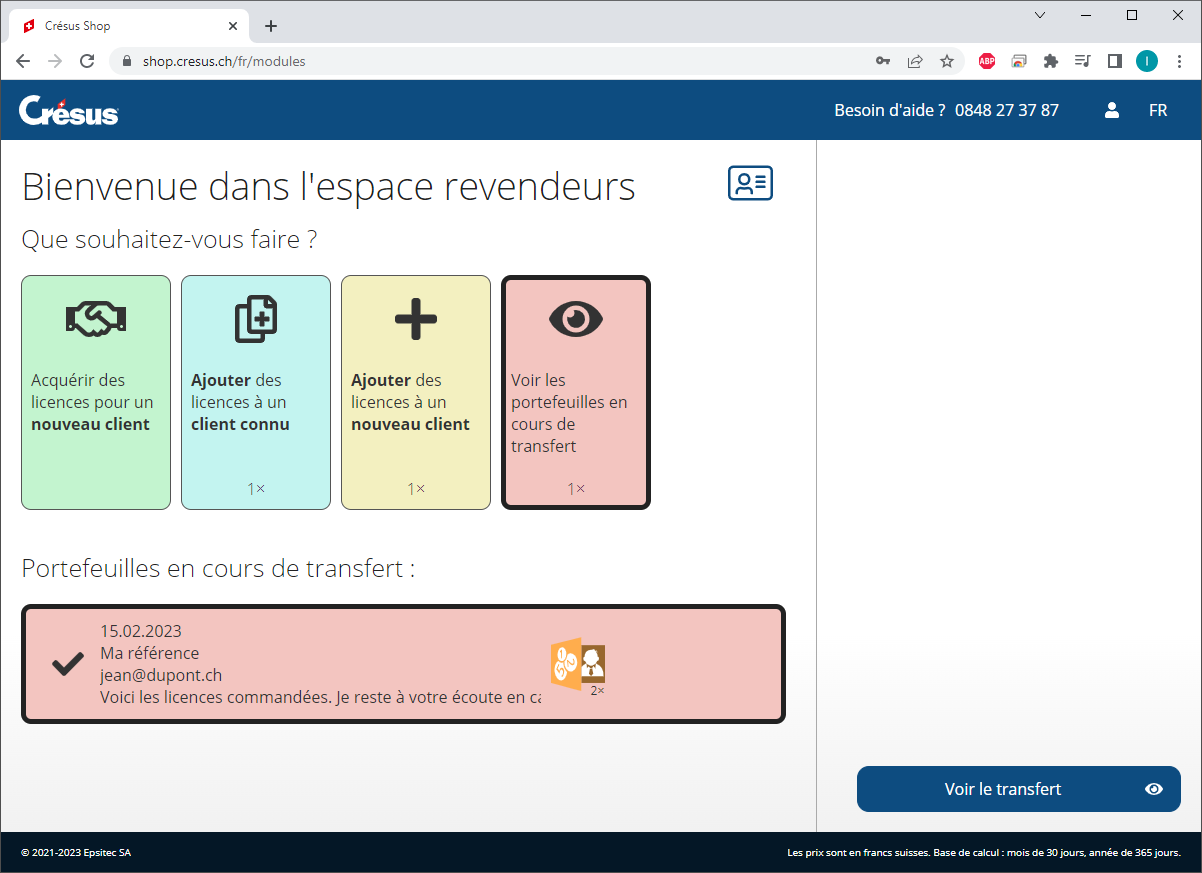

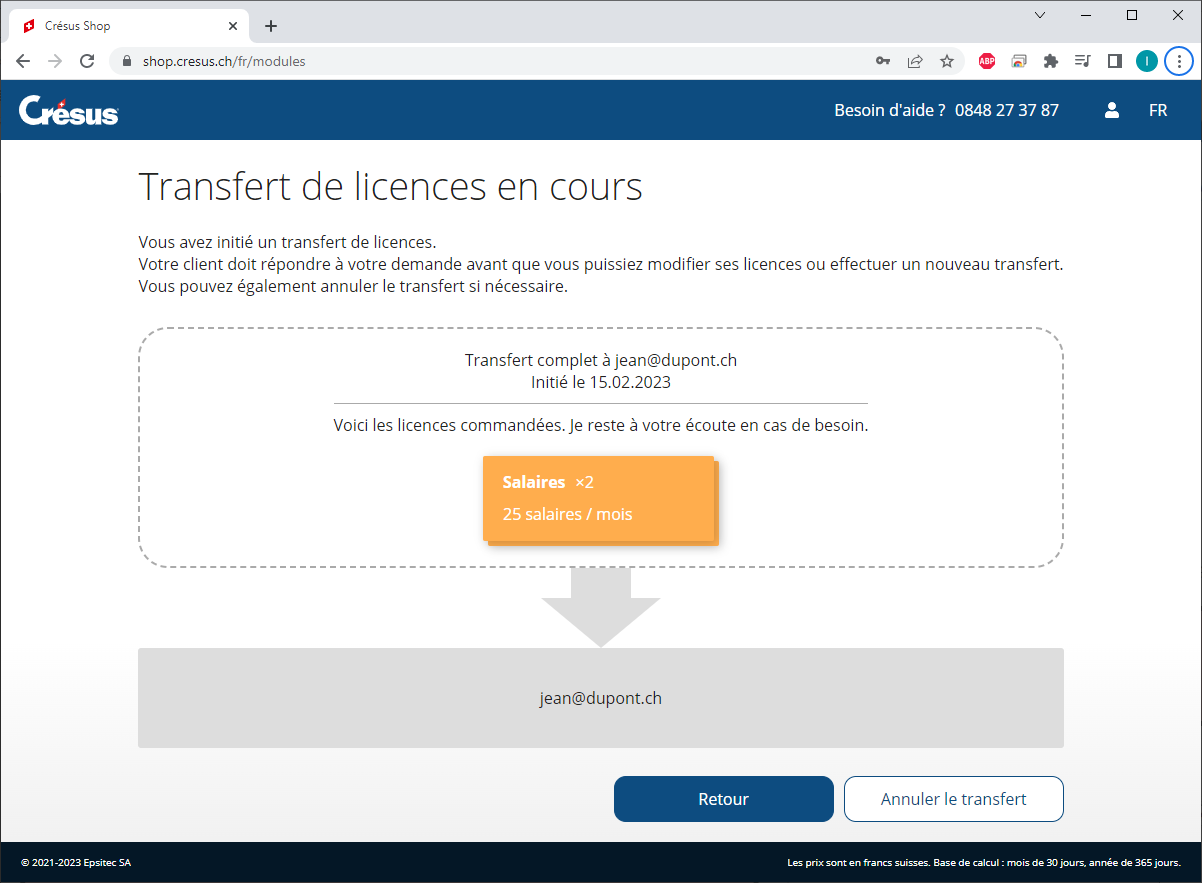

Vous devrez alors indiquer l’adresse mail de votre client ainsi qu’un éventuel message explicatif. Une fois la demande de transfert envoyée, vous ne pourrez plus modifier ce portefeuille. Vous retrouverez alors votre demande de transfert dans la section Voir les portefeuilles en cours de transfert :

En cliquant ensuite sur Voir le transfert, vous pouvez annuler le transfert en cas de besoin grâce au bouton Annuler le transfert. Le portefeuille de licences redevient transférable à quelqu’un d’autre, et le lien que le client a reçu par mail est invalidé :

Dès que le client aura accepté le transfert, vous conservez un accès à son portefeuille depuis votre espace revendeur dans l’encart : Ajouter des licences à un client connu. Vous pouvez alors :

- Ajouter des nouvelles licences ou options si votre client vous le demande.

- Toucher une commission de 10% si le client (gestionnaire du portefeuille) achète des licences directement, sans passer par vous.

Le client peut en tout temps, dans les réglages de son portefeuille, rompre le lien qui vous associe.

Mise à disposition de licences

La mise à disposition de licences implique un plus grand travail administratif pour vous. Vous achetez les licences à votre nom et vous les placez dans un portefeuille dédié au client. Vous invitez ensuite le client à être un simple utilisateur de vos licences.

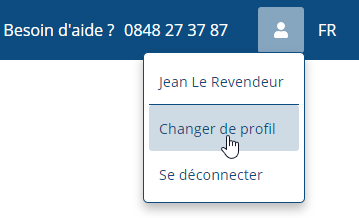

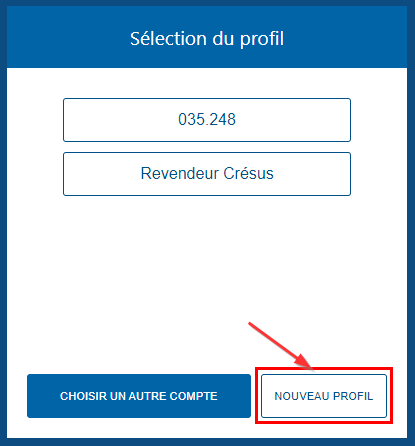

Pour ce faire, accédez à un de vos portefeuilles déjà existant, et cliquez sur le pictogramme de l’utilisateur en haut à droite et choisissez Changer de profil.

Vous vous retrouverez à nouveau dans l’écran de sélection du profil, mais vous pourrez cliquer sur le bouton Nouveau profil.

Sur la base de ce nouveau profil, vous pourrez acquérir des modules, puis inviter des utilisateurs à rejoindre le portefeuille.

16 octobre 2025

-

Crésus se bloque et ne répond plus sur Mac

Plusieurs utilisateurs d’anciennes versions de macOS nous signalent des blocages aléatoires avec les logiciels Crésus. Nous n’avons pas de solution à proposer et recommandons de mettre à jour le système d’exploitation (macOS Monterey ou macOS Ventura).

18 décembre 2023

-

Fin du support pour les anciennes versions de Windows

Microsoft ne fournit plus de mises à jour pour les anciennes versions de Windows et les cycles de vie des systèmes d’exploitation se raccourcissent. Windows 8.1 est arrivé en fin de vie en janvier 2023, les versions 2020 et 2021 de Windows 10 ne reçoivent plus de mises à jour et Windows Serveur 2012 R2 subira le même sort début octobre 2023.

Nous ne pouvons malheureusement plus garantir une compatibilité de Crésus avec ces anciens systèmes, car nous dépendons de composants qui continuent eux aussi à évoluer. Ainsi, à partir d’octobre 2023, les mises à jour de Crésus ne supporteront plus les anciennes versions de Windows.

Vous pourrez bien sûr continuer à utiliser Crésus en l’état, mais nous ne pourrons pas garantir l’accès aux services additionnels de Crésus+.

10 juin 2023

-

Déploiements alternatifs de Crésus pour Windows

Il se peut que l’installation standard de Crésus ne réponde pas à tous vos besoins. Dans cet article, nous essayons d’énumérer les principaux cas qui peuvent se présenter et vous donnons des solutions alternatives au déploiement par défaut.

Ces procédures sont destinées à un professionnel de l’IT et sont spécifiques à Windows.

Installation sur un grand nombre de machines

Si vous avez besoin d’installer Crésus sur un grand nombre de machines et que les utilisateurs finaux n’ont pas les droits d’administrateur, vous pouvez suivre la procédure suivante :

- Tout d’abord, téléchargez l’installateur Crésus, disponible ici.

- Ensuite, sur les machines cibles, lancez les commandes suivantes (via un command line administrateur) :

.\install-cresus.exe --no-after-install --silence

.\install-cresus.exe --"terminate=ch.cresus.crfact:Ignored;ch.cresus.crsal:Ignored;ch.cresus.crcompta:Ignored" --silence

Ces commandes vous permettent d’installer Crésus sans répondre aux questions et sans ouvrir le logiciel à la fin du processus.

Note : la dernière commande indique à Crésus d’ignorer l’importation automatique des anciens numéros de licence (ceux précédant l’arrivée de « Crésus 2022 » – aujourd’hui appelé simplement « Crésus ») qui seraient stockés sur la machine cible. Cette importation peut en effet demander, lors de la première ouverture de Crésus, des droits d’administrateur.

Installation sans internet

Mise en place préalable

Il est possible d’installer Crésus sur une machine cible sans connexion à internet. Il vous faut d’abord télécharger les composants dont vous aurez besoin par la suite :

- Téléchargez l’installateur Crésus, disponible ici.

- L’installateur Crésus a besoin de plusieurs composants pour pouvoir fonctionner correctement. Ils sont normalement téléchargés au fur et à mesure de leur nécessité. Mais comme la machine cible n’est pas connectée à internet à ce moment-là, il faut les obtenir d’une autre manière. Vous pouvez les trouver ici :

Une fois téléchargés, il faut les renommer comme suit :

cresus-setup-win-x86_64.exe -> cresus-setup.exe

wimlib-imagex-win-x86_64.exe -> wimlib-imagex.exe

hpatchz-win-x86_64.exe -> hpatchz.exe- Finalement, il faut télécharger le paquet contenant la dernière version de Crésus, au format .wim.zst. Vous pouvez demander le lien de téléchargement directement à notre assistance technique. Voici un exemple :

cresus-master-win-x86_64@6.16.13.wim.zst

Ce paquet correspond à Crésus v6.16.13 pour Windows.

Installation sur la machine cible

Sur la machine cible, effectuez les opérations suivantes :

- Placez les composants de l’installateur dans le dossier C:\Program Files\Cresus\monolith :

C:\Program Files\Cresus\monolith\

|-> cresus-setup.exe

|-> hpatchz.exe

|-> wimlib-imagex.exe- Via un command line administrateur, lancez la commande suivante :

.\install-cresus.exe --no-after-install --silence --package="chemin du paquet .wim.zst"

Cette commande vous permet d’installer Crésus sans répondre aux questions et sans ouvrir le logiciel à la fin du processus.

- Si vous souhaitez désactiver les mises à jour automatiques, ajoutez la commande suivante :

.\install-cresus.exe --updateConfig=AutoUpdateEnabled:false --silence

16 octobre 2025

-

Mon antivirus n’aime pas Crésus

Il peut arriver que votre antivirus, qu’il s’agisse d’Avast, Norton, AVG, Kaspersky, ou autre, identifie par erreur Crésus comme une menace et le mette en quarantaine. Ce phénomène, appelé faux positif, empêche l’utilisation normale de votre logiciel.

Lire la suite21 octobre 2025

-

Configuration pour l’envoi de mail par SMTP

Cet article présente les configurations SMTP courantes pour différents fournisseurs de messagerie populaires.

Lire la suite18 août 2025

-

Les e-mails envoyés via Crésus arrivent dans les spams de mes destinataires

Il peut arriver que les e-mails envoyés depuis Crésus (factures, bulletins de salaire, etc.) se retrouvent dans les courriers indésirables de vos destinataires.

Lire la suite25 août 2025

-

Problèmes d’impression avec macOS

Il peut arriver que les impressions depuis Crésus ne fonctionnent pas si vous travaillez avec certaines versions récentes de macOS (Sonoma, Sequoia, Tahoe).

Lire la suite27 octobre 2025

-

Ouverture en cas de problème

Votre fichier Crésus ne s’ouvre plus et lance automatiquement la fonction SOS (dialogue Ouverture en cas de problème).

Lire la suite31 octobre 2025

-

Fichier Crésus introuvable

IMG

Ce message apparaît lorsque le raccourci affiché dans l’Accueil Crésus pointe vers un fichier introuvable.

En général, cette situation se produit lorsque :

- Le fichier a été supprimé.

- Le fichier a été renommé.

- Le fichier a été déplacé.

- L’emplacement du fichier est inaccessible (serveur déconnecté, disque externe non branché, etc.).

Ouvrez le fichier depuis son emplacement actuel : un nouveau raccourci sera automatiquement créé dans l’Accueil.

12 février 2026

Crésus Comptabilité

-

Puis-je adapter mon plan comptable ?

Oui. Lors de la création d’un nouveau mandat, l’utilisateur est invité à choisir le plan comptable qu’il souhaite utiliser. Crésus Comptabilité propose divers plans comptables.

Le plan comptable de référence est le « plan comptable général pour PME » qui correspond au plan comptable suisse PME (Ed. Loisirs et Pédagogie, 2014).

Pour les petites PME, nous avons également préparé un « plan comptable abrégé pour PME ». Celui-ci est le plus utilisé par les clients Crésus.

Par ailleurs, nous proposons des plans comptables pour les clubs et association, pour l’hôtellerie-restauration, pour des paroisses ou encore pour l’agriculture.

Tous ces plans comptables peuvent naturellement être adaptés selon vos besoins spécifiques.

11 septembre 2023

-

Puis-je importer des écritures comptables ?

Oui. Crésus Comptabilité permet l’importation d’écritures. Certaines règles doivent naturellement être respectées pour pouvoir effectuer une importation. Typiquement, un numéro de compte doit déjà exister dans le plan comptable pour pouvoir importer une écriture. Au moment de l’importation, Crésus Comptabilité fait un test de plausibilité.

11 septembre 2023

-

Puis-je définir ma présentation des états financiers ?

Oui. La fonction Tableau Excel de Crésus Comptabilité permet d’exporter les données comptables dans un tableau Excel. La mise en page est ainsi réalisée dans Excel. Lors de l’établissement des états financiers, les données comptables sont mises à jour dans le tableau Excel tout en conservant les éléments de mise en page. Il est ainsi très facile d’établir ses états financiers : bilan, compte d’exploitation et annexe.

Il est également possible d’établir son budget ou un plan financier.

11 septembre 2023

-

Puis-je gérer des centres de coûts ?

Oui. Dès la version LARGO de Crésus Comptabilité, il est possible de définir des centres d’analyse et des clés de répartition de charges entre ces centres. On peut ainsi affecter des charges ou des produits soit entièrement à un centre d’analyse (par exemple : département administration) soit selon une clé de répartition (par exemple : 3 pour le département A, 5 pour le département B et 12 pour le département C).

11 septembre 2023

-

Puis-je traiter des monnaies étrangères ?

Oui. Crésus Comptabilité permet de traiter des écritures en monnaie étrangère. Si l’entreprise dispose d’un compte bancaire en EUR par exemple, les écritures pourront être passées en EUR. Les cours de change de l’Administration fédérale des contributions sont usuellement utilisés et peuvent être téléchargés automatiquement. Périodiquement, on peut établir une clôture des monnaies étrangères et automatiquement calculer des gains ou pertes de change.

11 septembre 2023

-

Puis-je ouvrir un nouvel exercice comptable avant d’avoir clôturé mon exercice en cours ?

Oui. On peut en tout temps créer la nouvelle période comptable et travailler sur deux exercices en parallèle. Lorsqu’on le souhaite, on peut importer les soldes de l’exercice dans le nouvel exercice et répéter cette opération jusqu’au bouclement final.

11 septembre 2023

-

J’ai l’impression que des écritures ont disparu et/ou que mon bilan, mon compte de résultat n’est pas correct.

Assurez-vous que le filtre n’est pas actif en vérifiant que l’icône

n’est pas enfoncée. Pour désactiver rapidement le filtre cliquez sur l’icône

n’est pas enfoncée. Pour désactiver rapidement le filtre cliquez sur l’icône  en maintenant la touche Majuscules enfoncée.

en maintenant la touche Majuscules enfoncée.27 novembre 2017

-

Comment sortir un extrait de compte ou le compte de résultat sur une certaine période ?

Utilisez le filtre (commande Filtre du menu Edition) ou cliquez sur l’icône

et entrez la période désirée. Pour désactiver rapidement le filtre cliquez sur l’icône

et entrez la période désirée. Pour désactiver rapidement le filtre cliquez sur l’icône  en maintenant la touche Majuscules enfoncée.

en maintenant la touche Majuscules enfoncée.27 novembre 2017

-

Je n’ai pas encore bouclé la comptabilité et j’aimerais déjà commencer à saisir les écritures de l’année suivante.

Cela est naturellement possible. Veuillez vous référer au chapitre « Le changement d’exercice » .

27 novembre 2017

-

Comment faire apparaître les soldes des comptes centralisateurs dans le bilan ?

Activez l’option Affiche tous les soldes dans le dialogue Visualisation du bilan.

27 novembre 2017

-

La différence entre actifs et passifs n’est pas égale à la différence entre charges et produits.

Normalement, la différence entre actifs et passifs est la même que celle entre charges et produits. Si cette différence n’est pas la même, cela peut avoir trois causes :

1. Votre tableau des pertes et profits ne montre pas tous les comptes

Dans ce cas, enlevez la coche à gauche du bouton Comptes de bouclement.

Si votre logiciel Crésus Comptabilité est ancien, cette coche n’existe pas. Dans ce cas, sélectionnez la première ligne dans la liste Tous les comptes (charges et produits).

2. Le bilan initial n’est pas équilibré

Cela veut dire que le total des soldes à nouveau des comptes actifs est différent du total des soldes à nouveau des comptes passifs. C’est donc un problème purement comptable qui survient généralement lorsqu’on oublie de comptabiliser le gain ou la perte de l’année précédente sur le compte Capital ou Bénéfice/Perte reportée. Exemple d’un bilan initial non équilibré :

Actif Passif Caisse 100 Créanciers 40 CCP 30 Capital 60 Différence 30 Total 130 Total 130 On passe une écriture correspondant à une vente au comptant de 10 fr.

Débit Crédit Libellé Montant Caisse Ventes Vente au comptant 10 Ce qui donne le bilan suivant :

Actif Passif Caisse 110 Créanciers 40 CCP 30 Capital 60 Différence 40 Total 140 Total 140 Ce qui donne le tableau PP suivant :

Charges Produits Ventes 10 Différence 10 Total 10 Total 10 3. Le total des soldes des comptes d’exploitation est différent de zéro

Avec le plan comptable suivant dont on voit ici un extrait, le solde du compte 8050 Provisions est différent de zéro.

Ceci peut être vu d’un coup d’œil en regardant la Balance de vérification (commande Présentation – Balanance de vérification). Lorsque, comme ici, le solde du compte 80 Compte de résultat est différent de zéro, la différence entre actifs et passifs ne peut plus être égale à la différence entre charges et produits.

Dans cet exemple, le compte 8050 a très probablement été utilisé à tort pour une écriture en cours d’année.

27 novembre 2017

-

Je ne peux plus saisir ou modifier d’écritures, les champs de saisie en bas de l’écran ont disparu ou ils sont tous inactifs.

Ceci peut arriver dans les cas suivants :

- Vous êtes en train d’utiliser un filtre (commande Edition – Filtre) avec l’option Montre les écritures multiples entières qui n’est pas cochée. Cochez cette option ou annulez le filtre.

- Vous avez ouvert votre fichier de comptabilité avec un mot de passe (commande Options – Mots de passe) qui n’a pas les droits de modification.

- Vous utilisez plusieurs journaux (voir la commande Options – Journaux) et vous tentez de saisir des écritures alors que vous êtes dans un des deux journaux spéciaux dont le nom est précédé de +

Normalement vous ne pouvez pas saisir des écritures lorsque vous êtes dans un tel journal et c’est très bien ainsi. Si vous voulez absolument saisir des écritures dans ces journaux il faut activer l’option Autorise de passer des écritures dans le journal « +toutes les écritures » dans l’onglet Ecritures de la commande Options – Journaux.

Normalement vous ne pouvez pas saisir des écritures lorsque vous êtes dans un tel journal et c’est très bien ainsi. Si vous voulez absolument saisir des écritures dans ces journaux il faut activer l’option Autorise de passer des écritures dans le journal « +toutes les écritures » dans l’onglet Ecritures de la commande Options – Journaux.- Vous avez ouvert le fichier en lecture seule.

27 novembre 2017

-

Lorsque je clique sur une ligne pour la modifier, celle-ci ne vient pas en bas dans le champ d’édition et par conséquent je ne peux pas la modifier.

L’outil de modification (icône

) n’est pas sélectionné.

) n’est pas sélectionné.27 novembre 2017

-

J’aimerais avoir un compte séparé pour chaque débiteur.

Modifiez le plan comptable en définissant un compte séparé, selon l’exemple suivant :

- Il faut transformer votre compte débiteurs en compte centralisateur en mettant « Groupe » dans la colonne « Type » (ici le compte 1100). Pour cela il ne doit pas y avoir d’écritures sur ce compte.

- Ensuite il faut créer des sous-comptes de ce nouveau compte centralisateur (ici les comptes 1100-BOLOMEY, 1100-DUPONT etc.).

Notez que Crésus Facturation vous permet de gérer efficacement vos débiteurs.

27 novembre 2017

-

Le solde d’un compte centralisateur n’est pas égal à la somme des soldes de ses sous-comptes.

Ceci peut arriver lorsqu’il y a des erreurs dans le plan comptable. Exemple :

Numéro Titre Type Groupe 100 Liquidités Groupe 1000 Caisse 100 1010 CCP 100 110 Créances Groupe 1100 Débiteurs 110 1102 Débiteurs douteux 100 1103 Débiteurs étrangers 110 Ici le compte 1102 est groupé dans le compte centralisateur 100 au lieu de 110. Le solde du compte centralisateur 100 représente donc la somme des soldes des comptes 1100, 1010 et 1102, alors que le solde du compte centralisateur 110 est la somme des soldes des comptes 1100 et 1103. Pour avoir un plan comptable correct, il faudrait remplacer le 100 par 110 dans la colonne groupe du compte 1102.

Crésus Comptabilité permet de détecter la présence de telles erreurs avec la commande Vérifie le plan comptable du menu Compta. Avec le plan comptable ci-dessus, le message suivant est affiché :

Selon votre plan comptable cette commande n’arrive pas toujours à détecter exactement quels sont les comptes qui sont mal groupés. Mais dans tous les cas lorsqu’elle signale des comptes mal groupés c’est qu’il y a un problème soit avec le compte affiché soit avec les comptes précédents ou suivants.

27 novembre 2017

-

J’aimerais imprimer des documents comptables dans une autre langue que le français.

L’interface utilisateur de Crésus Comptabilité est uniquement en français, en allemand et, pour les versions LARGO et plus, en anglais. En revanche tous les documents peuvent être imprimés dans n’importe quelle langue étrangère pour autant qu’elle utilise l’alphabet latin.

Pour cela il faut que :

- les titres de comptes soient dans la langue étrangère,

- les libellés soient dans la langue étrangère,

- vous adaptiez tous les textes tels que « Bilan », « Extrait de compte », « actif », « passif », etc. à la langue étrangère.

Pour les points 1 et 2 il suffit de le faire.

Pour le point 3 il faut utiliser la commande Régler les textes du menu Options. Cette commande permet de modifier tous les textes fixes apparaissant sur l’écran ou sur l’imprimante dans les différentes présentations. Il convient naturellement que vous assuriez la traduction dans la langue de votre choix.

27 novembre 2017

-

Comment Crésus compte-t-il les écritures comptables?

Dans la terminologie Crésus, une ligne du journal s’appelle une écriture. Une écriture multiple est composée de plusieurs écritures simples. Dès lors, la limitations à 16’000 écritures de Crésus Comptabilité PRO implique qu’il ne peut pas y avoir, au total, plus de 16’000 lignes dans les journaux de la comptabilité.

27 novembre 2017

-

Achats non soumis à la TVA.

Lorsque vous faites un achat non soumis à la TVA parce que votre fournisseur ou la prestation n’est pas soumis la TVA il faut utiliser « pas de TVA » dans la liste déroulante des codes TVA.

Dans Crésus Facturation, il faut faire aussi laisser le champ vide et ne pas utiliser de code TVA pour ces achats.

27 novembre 2017

-

Comptabiliser la TVA payée à la douane.

Lorsque vous importez des marchandises vous recevez généralement deux factures, celle du fournisseur étranger et celle du transporteur. La facture du fournisseur étranger sera comptabilisée sans TVA. En revanche le transporteur vous facture sa propre prestation de transport (soumise à la TVA) ainsi que la TVA qu’il a dû payer à la douane. Cette TVA qui vous a été refacturée par le transporteur doit être directement comptabilisée sur le compte TVA à récupérer sur marchandises (généralement 1170, 1068 ou 1061) en utilisant le code TVA IPM (impôt préalable sur marchandises).

Lorsque les biens importés sont des biens d’investissement, le même principe est valable mais il faut bien entendu utiliser le compte TVA à récupérer sur investissements et autres charges (généralement 1171, 1069 ou 1062) et le code TVA IPI (impôt préalable sur investissements).

27 novembre 2017

-

La TVA sur mon décompte TVA ne correspond pas aux soldes dans les comptes TVA.

Ceci peut avoir des causes multiples. Les causes les plus fréquentes sont les suivantes :

- Les comptes TVA présentent un solde à nouveau non nul.

- Il existe des écritures sur des comptes de TVA qui n’ont pas de code TVA. Vous pouvez chercher ces écritures avec la commande Edition > Rechercher ou en cliquant dans l’icône

. Complétez ensuite les écritures avec un code TVA approprié.

. Complétez ensuite les écritures avec un code TVA approprié.

06 juillet 2018

-

Quels sont les codes TVA utilisés et à quoi correspondent-ils ?

Ci-dessous, vous trouvez une partie des divers codes TVA que Crésus Comptabilité et Crésus Facturation utilisent. Pour plus de détails, consultez la déclaration TVA ainsi que les réglementations TVA officielles que vous pouvez trouver sur le site de l’administration fédérale des contributions :

Codes les plus utilisés

TVA

Livraisons et prestations de services au taux normal. Figurent dans les rubriques 300/301 du décompte TVA.

TVAHEB

Prestations du secteur d’HEBergement. Figurent dans les rubriques 340/341 du décompte TVA.

TVARED

Livraisons et prestations de services au taux REDuit. Figurent dans les rubriques 310/311 du décompte TVA.

DIMCP

Diminution de la contre-prestation. Utilisez ce code pour les escomptes et rabais accordés, ainsi que les pertes sur clients, au taux normal. Figure dans la rubrique 235 du décompte TVA.

Si ces diminutions ont déjà été déduites du chiffre 200, il ne faut pas les déclarer sous ce chiffre.

DIMCPRED

Diminution de la contre-prestation taux réduit. Utilisez ce code pour les escomptes et rabais accordés au taux réduit. Figure dans la rubrique 235 du décompte TVA.

IPI

Impôt Préalable sur l’achat d’Investissements et d’autres charges d’exploitation au taux normal. Figure dans la rubrique 405 du décompte TVA.

IPIRED

Impôt Préalable sur l’achat d’Investissements et d’autres charges d’exploitation au taux REDuit. Figure dans la rubrique 405 du décompte TVA.

IPM

Impôt Préalable sur l’achat de Marchandises et prestations de services au taux normal. Figure dans la rubrique 400 du décompte TVA.

IPMRED

Impôt Préalable sur l’achat de Marchandises et prestations de services au taux REDuit. Figure dans la rubrique 400 du décompte TVA.

IPHEB ou IPHOT

Impôt Préalable sur les dépenses dans le secteur de l’HEBergement (factures d’hôtels suisses). Figure dans la rubrique 405 du décompte TVA.

Codes moins utilisés

APSETR

Acquisitions de Prestations de Service de l’ETRanger. Figurent dans les rubriques 380/381 du décompte TVA.

EXCLU

Prestations non imposables (article 21 LTVA) pour lesquelles il n’a pas été opté selon l’article 22 LTVA. Figure dans les rubriques 200/230 du décompte TVA. N’utilisez jamais ce code pour des achats non soumis à TVA. Pour ces cas, il faut simplement ne pas utiliser de code TVA du tout pour la facturation ou « pas de TVA » pour la comptabilité.

EXPORT ou EXONERE

Prestations exonérées, par exemple exportations (article 23 LTVA) ou prestations exonérées fournies à des institutions et personnes bénéficiaires (article 107 LTVA).Figurent dans les rubriques 200/220 du décompte TVA. N’utilisez jamais ce code pour des achats non soumis à TVA. Pour ces cas, il faut simplement ne pas utiliser de code TVA du tout pour la facturation ou « pas de TVA » pour la comptabilité.

PSETR

Prestations fournies à l’étranger. Entrent dans la rubrique 221 du décompte TVA. Figurent dans les rubriques 200/221 du décompte TVA. N’utilisez jamais ce code pour des achats non soumis à TVA. Pour ces cas, il faut simplement ne pas utiliser de code TVA du tout pour la facturation ou « pas de TVA » pour la comptabilité.

DIVERS

Certaines contre-prestations, dont la déduction est justifiée et qui n’ont pu être attribuées aux chiffres 220 à 235, peuvent être déduites du chiffre d’affaires au chiffre 280 du décompte TVA. C’est le cas notamment la valeur du terrain, le prix d’achat en cas d’imposition de la marge ou les contre-prestations provenant de livraisons exonérées de monnaies d’or et d’or fin. Elles doivent aussi figurer sous le chiffre 200.

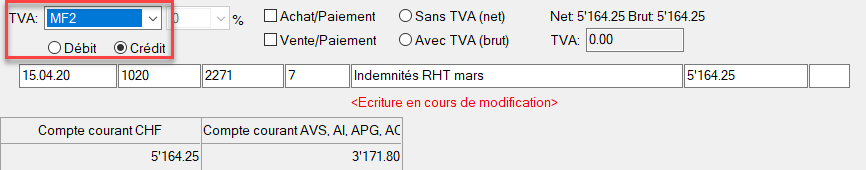

MF1

Mouvements de fonds 1. Permet de déclarer les subventions, taxes touristiques encaissées par les offices du tourisme, contributions versées aux établissements chargés de l’élimination des déchets et de l’approvisionnement en eau. Ces montants ne doivent pas être mentionnés sous le chiffre 200.

MF2

Mouvements de fonds 2. Permet de déclarer les dons, dividendes, dédommagements, indemnités RHT, contributions COVID, etc. Ces montants ne doivent pas être mentionnés sous le chiffre 200.

11 août 2023

-

Comment comptabiliser les prestations à soi-même ?

Lorsqu’on prélève des biens dans son entreprise pour sa consommation personnelle, on doit payer la TVA sur la valeur correspondante, afin de ne pas être avantagé par rapport à quelqu’un qui n’est pas assujetti à la TVA. Ces « prestations à soi-même » doivent être comptabilisées en utilisant le code TVA « COR » (Correction de l’impôt préalable) ou « CORRED » (Correction de l’impôt préalable au taux réduit).

Premier exemple

Vous achetez de la marchandise pour un total de 1080 francs, ce qui donne lieu à l’écriture suivante :

Débit Crédit Libellé Montant Code TVA 4200 … Achat marchandises net 1000 IPM 1170 … Achat marchandises TVA 80 IPM … 1010 Achat marchandises TOTAL 1080 IPM Sur cet achat vous récupérez 80 francs de TVA. Ensuite vous prélevez cette même marchandise dans votre magasin pour votre propre consommation ce qui donne lieu à l’écriture suivante :

Débit Crédit Libellé Montant Code TVA … 3700 Consommation propre net 1000 COR 2200 Consommation propre TVA 80 COR 2850 … Consommation propre Total 1080 COR Second exemple

Vos frais de véhicule s’élèvent à 2160 francs. Vous utilisez la voiture également pour vos déplacements privés à raison de 50%. Il y a donc pour 1080 francs de prestations à vous-même, montant sur lequel il faut payer la TVA, ce qui donne lieu à l’écriture suivante :

Débit Crédit Libellé Montant Code TVA … 6270 Parts privés véhicule net 1000 COR 2200 Parts privés véhicule TVA 80 COR 2850 … Parts privés véhicule Total 1080 COR Les numéros des comptes utilisés dans ces exemples

1010 CCP 1170 TVA à récupérer sur marchandises 2200 TVA due 2850 Privé 3700 Prestations à soi-même 4200 Achat de marchandises 6270 Parts privés véhicule 06 novembre 2018

-

Comment changer la façon dont Crésus Comptabilité imprime ?

Pour changer la façon d’imprimer des différentes présentations vous pouvez utiliser la commande Mise en page du menu Fichier. Là vous pouvez choisir pour chaque présentation individuellement comment elle doit être imprimée, c’est-à-dire. taille et style des caractères, format paysage ou portrait etc.

En ce qui concerne les largeurs des colonnes à l’impression elles sont proportionnelles aux largeurs des colonnes visibles à l’écran. Pour modifier la largeur d’une colonne, il suffit de déplacer sa frontière avec la souris, en glissant la frontière des colonnes dans l’en-tête des colonnes.

27 novembre 2017

-

A l’impression, du texte est tronqué parce que les colonnes ne sont pas assez larges.

Les largeurs des colonnes à l’impression sont proportionnelles aux largeurs des colonnes visibles à l’écran. Pour modifier la largeur d’une colonne, il suffit de déplacer sa frontière avec la souris, en glissant la frontière des colonnes dans l’en-tête des colonnes.

Vous pouvez également choisir une police de caractères plus petite et/ou imprimer en format paysage à l’aide de la commande Mise en page du menu Fichier.

27 novembre 2017

-

Comment imprimer plusieurs extraits de compte à la fois ?

Affichez tout d’abord n’importe quel extrait de compte à l’aide de la commande Extrait de compte du menu Présentation ou en cliquant sur l’icône

.

.Puis utilisez la commande Imprimer du menu Fichier. Dans le dialogue qui apparaît vous pouvez choisir si vous voulez imprimer uniquement l’extrait de compte visible, plusieurs extraits de compte ou le Grand Livre selon divers critères.

27 novembre 2017

-

Taux de TVA à zéro dans la comptabilité

Si à la suite de la mise à jour des taux de TVA (avec Crésus Comptabilité 12.7.002) ceux-ci sont à zéro, une adaptation manuelle est nécessaire.

Lire la suite29 janvier 2018

-

Changement d’année avec Crésus Comptabilité

Dans Crésus Comptabilité, chaque exercice comptable correspond à un fichier séparé. En général, l’exercice comptable commence au 1er janvier et il s’agira donc d’ouvrir une nouvelle comptabilité pour 2018.

Faciliter vos travaux de bouclement comptable

Vous pouvez simplifier votre travail avec la comptabilité grâce aux outils suivants :

- L’aide au pointage pour vérifier vos comptes.

- Les fonctions de recherche, le filtre et le filtre instantané.

- La présentation du compte de résultat, ainsi que la présentation du budget.

- Les écritures de régularisation automatiques.

- Les favoris pour mémoriser les réglages des présentations et des filtres que vous utilisez souvent.

- Les pièces jointes pour associer directement des documents justificatifs à votre comptabilité (Bulletin 132).

Comptes de résultat automatiques

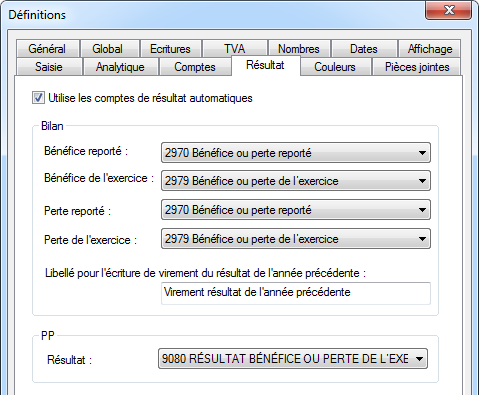

Habituellement, le résultat de l’exercice en cours est comptabilisé au bilan. Après l’ouverture de la nouvelle année, le montant est passé dans un compte de résultat reporté. Ces écritures peuvent être générées automatiquement lors de l’opération de réouverture: il suffit d’activer l’option Utilise les comptes de résultat automatiques (onglet Résultat du dialogue Options > Définitions).

Note : Ces comptes doivent être adaptés en fonction de votre propre plan comptable.

Bouclement et réouverture

Il est possible d’ouvrir une nouvelle année avant même que l’année en cours ne soit bouclée. Ceci permet de saisir des écritures pour 2018 alors que la comptabilité de l’année précédente n’est pas terminée.

La procédure détaillée est documentée dans le manuel.

23 juin 2020

-

Vérification de la plausibilité de la TVA

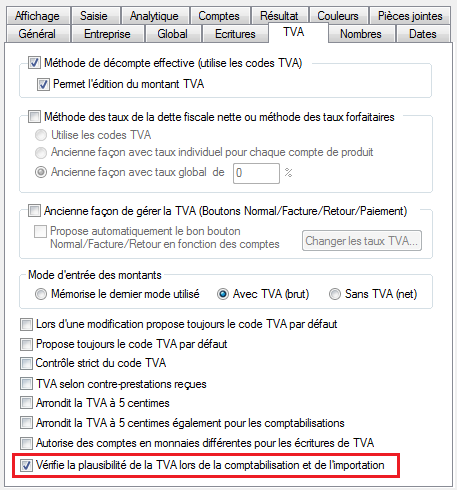

Depuis la version 12.7.002 de Crésus Comptabilité, l’importation d’écritures et la comptabilisation des écritures procèdent à un contrôle plus strict des codes TVA.

Si ce contrôle est bloquant, vous pouvez le désactiver avec la commande Options > Définitions > TVA, puis en désactivant l’option Vérifie la plausibilité de la TVA lors de la comptabilisation et de l’importation.

03 juillet 2019

-

Crésus Comptabilité me propose de passer à l’e-TVA

Depuis juin 2018, l’AFC propose le transfert électronique du décompte TVA (e-TVA). Vous pouvez vous connecter au portail de l’AFC et y utiliser les fonctionnalités prévues pour télécharger un décompte au format XML généré par Crésus Comptabilité.

Modifications dans Crésus Comptabilité

Nous avons dû adapter Crésus Comptabilité afin de lui permettre de générer ce fichier XML. Nous avons notamment revu en profondeur les mécanismes de génération du décompte.

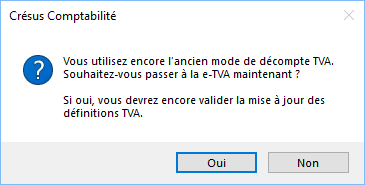

Lorsque vous affichez la présentation Décompte TVA, Crésus affiche un dialogue vous proposant de passer à l’e-TVA.

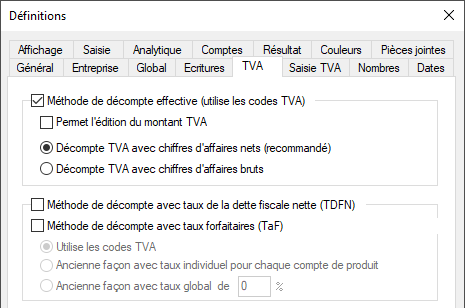

Si vous cliquez Oui, le processus affiche le dialogue des réglages Options > Définitions, et passe dans l’onglet TVA.

- Vérifiez que les réglages sont tous corrects dans l’onglet TVA.

Il n’y a en principe rien à modifier ici (vous pourriez par exemple y modifier la périodicité du décompte ou la méthode de décompte TDFN ou TaF). - Passez dans le nouvel onglet Saisie TVA et adaptez au besoin les réglages.

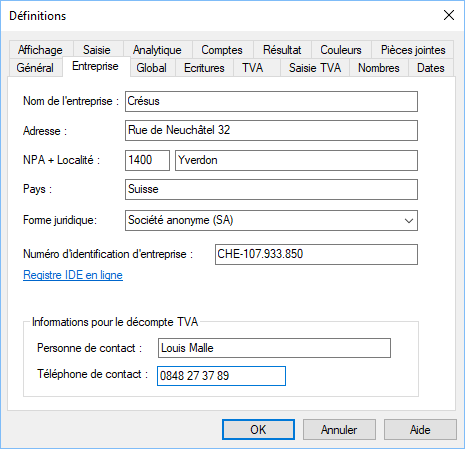

Cet onglet regroupe les réglages qui régissent le comportement lors de la saisie des écritures. - Enfin, passez dans l’onglet Entreprise pour y compléter vos données.

Vérifiez que vous avez indiqué une personne de contact pour le décompte TVA. Saisissez le numéro d’identification de l’entreprise (numéro IDE ou UID) indispensable pour l’e-TVA.

Rappel : vous pouvez à tout moment revenir dans ce dialogue avec la commande Options > Définitions.

Le numéro IDE de l’entreprise est identique au numéro TVA, mais sans la mention TVA qui figure à la fin.

Si vous ne connaissez pas votre numéro IDE, utilisez le lien vers le registre IDE en ligne.Après avoir validé les réglages, Crésus affiche le décompte TVA.

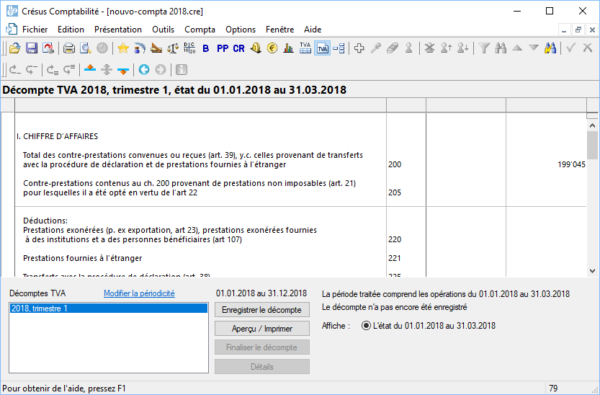

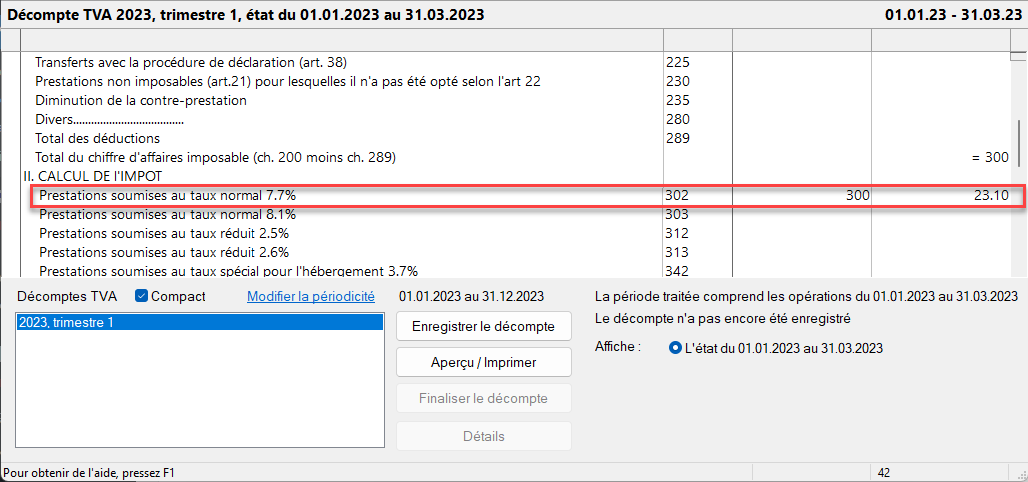

Travailler avec le décompte TVA

Le décompte TVA ne propose plus de dates de période à considérer, mais affiche directement le décompte de la première période (en général le premier trimestre) de l’année en cours.

- Le bouton Aperçu / Imprimer permet de prévisualiser le décompte que vous pouvez ensuite imprimer.

- Le bouton Enregistrer le décompte permet d’enregistrer le décompte, afin de conserver les données telles qu’elles sont calculées pour la période en cours.

Une fois le décompte enregistré, le bouton change son intitulé en Remplacer le décompte. Il permet alors de remplacer le décompte précédemment enregistré, lorsque vous avez apporté des modifications aux écritures qui impactent la TVA de la période sélectionnée. - Le bouton Finaliser le décompte permet de rendre le décompte définitif. Vous pouvez alors imprimer le décompte définitif ou exporter l’e-TVA.

Un décompte doit avoir été enregistré pour pouvoir être finalisé.

La finalisation permet au processus de passer à l’étape d’exportation pour le portail de l’AFC.

- Le bouton Exporter e-TVA génère le fichier XML de l’e-TVA et permet d’accéder à la page d’accueil de l’AFC.

Après avoir saisi vos identifiants sur le site de l’AFC, suivez les indications.

Le nom du fichier et son chemin complet sont copiés dans le presse-papiers.

Il suffira de le coller Ctrl+V dans le champ demandant le nom du fichier à envoyer.Après avoir enregistré le premier décompte, vous pouvez travailler sur le décompte suivant. Il n’est pas nécessaire d’avoir transmis les données ni d’avoir finalisé le décompte précédent pour pouvoir afficher le décompte suivant.

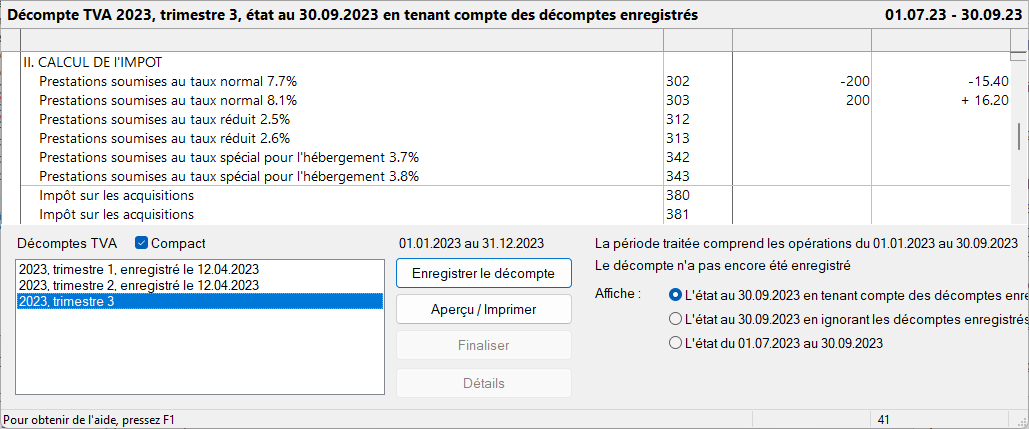

Options d’affichage

Les options à droite vous permettent d’afficher le décompte sous différentes formes :

- L’état au 30.06 en tenant compte des décomptes enregistrés :

Crésus somme les montants de TVA du 1e janvier au 30 juin et déduit les montants décomptés précédemment.

Le décompte au 30 juin rattrape ainsi d’éventuelles corrections qui auraient été apportées après l’enregistrement du premier trimestre. - L’état au 30.06 en ignorant les décomptes enregistrés :

Crésus somme les montants de TVA au 1e janvier au 30 juin; il affiche alors le cumul des deux premiers trimestres. - L’état du 01.04 au 30.06 :

Crésus somme les montants de TVA du 1er avril au 30 juin; il affiche uniquement les valeurs du deuxième trimestre.

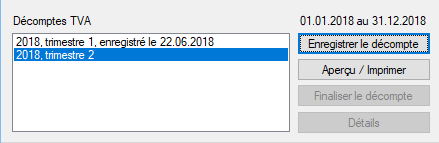

Travailler avec les décomptes TVA suivants

Procédez comme au 1er trimestre pour enregistrer, imprimer et finaliser le décompte. Ainsi, vous pourrez passer au 3ème trimestre.

Si vous sélectionnez le décompte d’une période enregistrée ou finalisée, c’est le décompte enregistré qui s’affiche par défaut (par exemple L’état enregistré le 22.06.2018) :

Les options permettent de mettre en évidence d’éventuelles différences entre le décompte enregistré et l’état actuel de la comptabilité.

12 avril 2019

- Vérifiez que les réglages sont tous corrects dans l’onglet TVA.

-

Je n’ai pas de numéro d’identification d’entreprise

Crésus Comptabilité demande un numéro d’identification d’entreprise (UID, numéro IDE) dans Options > Définitions > Entreprise :

Dans le cas d’une association ou d’une PPE, par exemple, l’entité ne dispose souvent pas d’un tel numéro. Utilisez alors le numéro CHE-000.000.000 qui est réservé pour ces cas particuliers.

30 août 2018

-

L’AFC signale une erreur de calcul de la TVA

Après avoir transmis le décompte électronique de TVA par le portail de l’AFC, un message signale que le montant de TVA annoncé ne correspond pas au montant calculé par le site.

Lire la suite15 octobre 2025

-

Je ne peux pas finaliser mon décompte de TVA

Le bouton Finaliser de la liste des décomptes de TVA reste parfois inactif, quand bien même la période sélectionnée a été enregistrée au préalable :

Un décompte ne peut être finalisé que si tous les décomptes précédents ont déjà été finalisés.

Ainsi, dans l’exemple ci-dessus, pour pouvoir finaliser le décompte du trimestre 2, il faut au préalable finaliser le décompte du trimestre 1.

09 octobre 2018

-

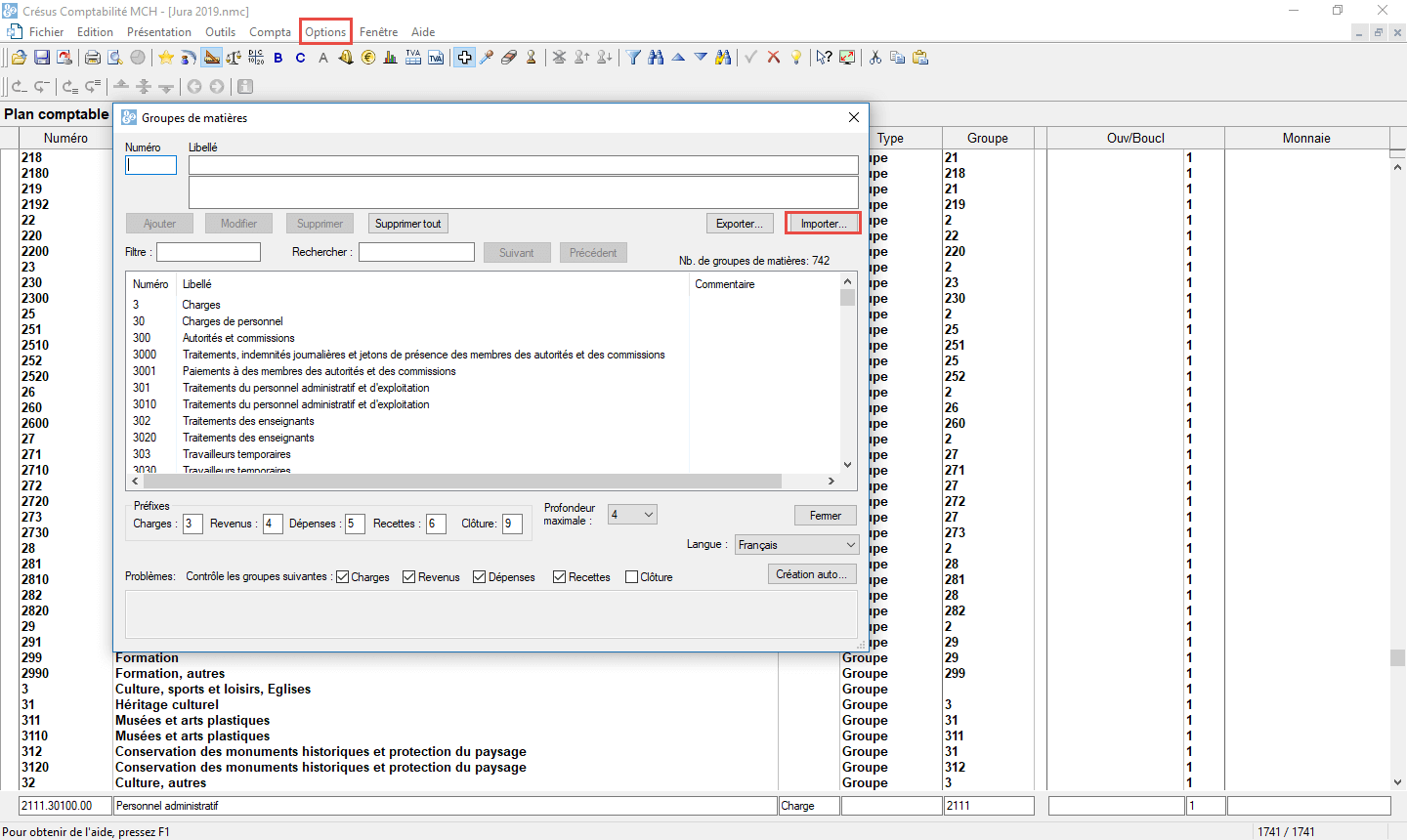

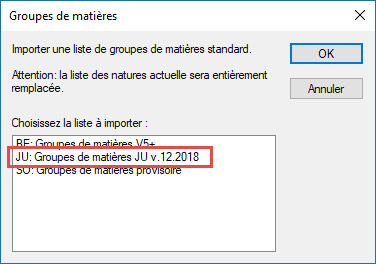

République et Canton du Jura – groupes de matières à 5 positions

Le Parlement de la République et Canton du Jura a adopté en septembre 2018 un décret concernant l’administration financière des communes obligeant les communes à appliquer les principes de la comptabilité publique découlant du modèle comptable harmonisé (MCH2).

Le plan comptable jurassien diffère légèrement pour les comptes de résultat et d’investissement par rapport au standard MCH2 publié par la Conférence des directeurs cantonaux des finances. En effet, si le standard définit les natures ou matières sur 4 positions, le plan comptable jurassien les définit sur 5 positions. Typiquement les Traitements du personnel administratif ont pour numéro le 30100 dans le plan jurassien et 3010 dans le plan standard.

Crésus Comptabilité MCH2 permet d’importer les matières adéquates pour la République et Canton du Jura.

Importer les groupes de matières à 5 positions

Utilisez la commande Options > Groupes de matières puis cliquez sur le bouton Importer :

Sélectionnez ensuite le bouton d’option Une liste de groupes de matières standard :

Choisissez ensuite JU : Groupes de matières… dans la liste :

Cela a pour effet de remplacer les groupes de matières à 4 positions par les groupes de matières jurassiennes à 5 positions comme suit.

Ainsi, les Traitements du personnel administratif portent désormais le numéro 30100 suivi de 00 pour le personnel en poste et 25 ou 50 pour les stagiaires ou les apprentis :

16 janvier 2019

-

Pertes sur débiteurs

Ce chapitre ne concerne que les entreprises comptabilisant selon les contre-prestations convenues (à la facturation) dans Crésus Comptabilité. Si vous comptabilisez aux contre-prestations reçues, vous n’aurez reçu aucun montant et il n’y aura donc aucune comptabilisation, ni incidence sur la TVA.

Il arrive qu’un client devienne insolvable et ne paie qu’une partie, ou pas du tout, une facture. Vous avez payé la TVA sur la facture émise. Vous êtes donc en droit de récupérer cette TVA sur la part impayée.

Situation initiale

Vous avez émis le 30 juin 2017 une facture, grevée de TVA au taux de 8 % :

Le 30 septembre 2019, vous recevez un acte de défaut de biens pour la totalité de la facture. Vous devez donc éliminer cette facture de vos factures ouvertes.

Réglages à effectuer

En séparant les escomptes accordés et les pertes sur débiteurs dans Crésus Comptabilité, vous pourrez différencier ces deux notions dans votre compte de résultat. Vous devez donc avoir dans votre plan comptable, en plus du compte d’escomptes accordés, un compte enregistrant les pertes sur débiteurs. Ces deux comptes doivent avoir le code TVA « DIMCP », soit l’abréviation de Diminution de la contre-prestation, au taux normal.

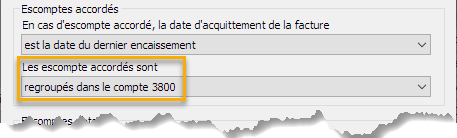

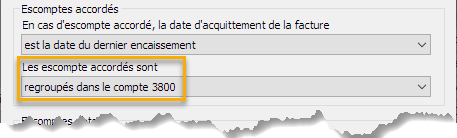

De même, dans les paramètres de Crésus Facturation (Réglages généraux > onglet Comptabilisation > bouton Régler les escomptes), vous devriez avoir réglé les escomptes accordés de manière à les regrouper dans le compte 3800.

Si vous choisissez le réglage Ventilés dans les comptes articles, vous ne pourrez pas choisir un compte de pertes sur débiteurs. Vos pertes viendront en diminution de vos comptes de produits, ce qui faussera votre chiffre d’affaires de l’exercice en cours. Ce n’est pas correct si ce sont des factures d’un exercice précédent.

Traitement d’une facture impayée

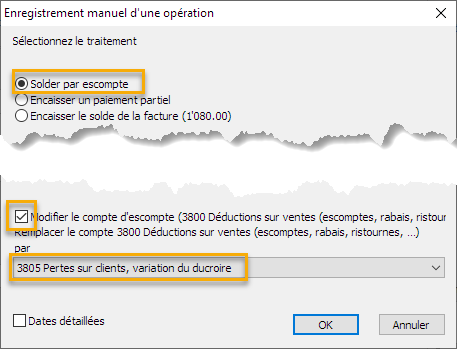

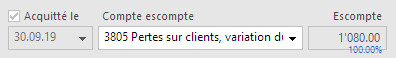

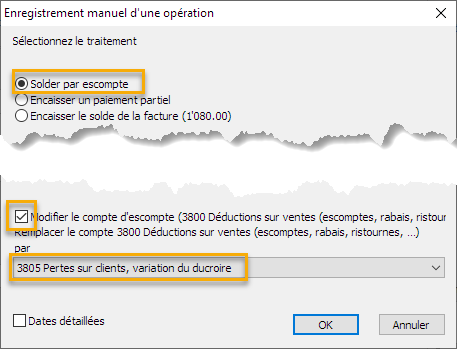

Dans Crésus Facturation, sélectionnez la facture impayée, passez dans l’onglet Finances et cliquez sur le bouton Enregistrer une opération. Indiquez que vous soldez par escompte et modifiez le compte d’escompte pour utiliser le compte de pertes sur débiteurs.

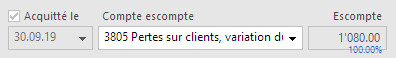

Ainsi, votre facture sera considérée comme acquittée dans la liste des factures et ne figurera plus dans vos factures ouvertes.

Comptabilisez les factures dans Crésus Facturation et importez les écritures dans Crésus Comptabilité.

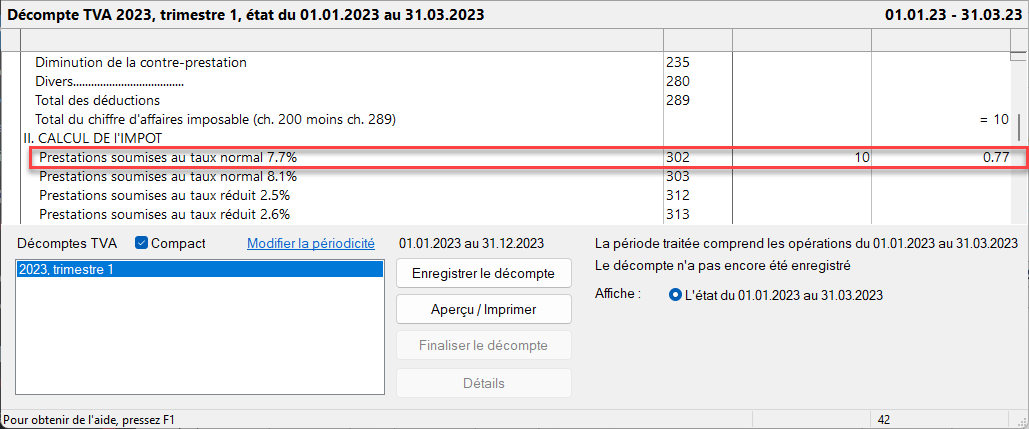

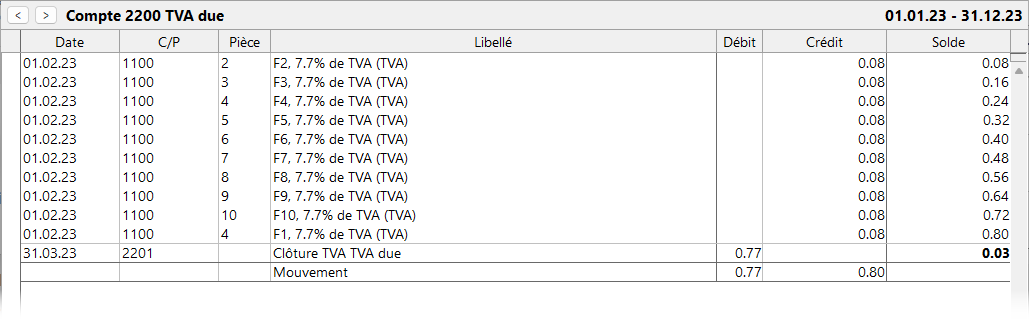

Effet sur le décompte TVA

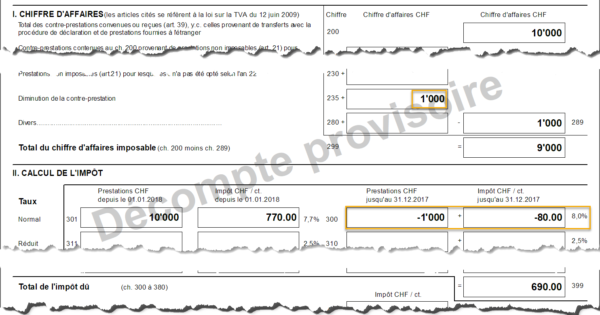

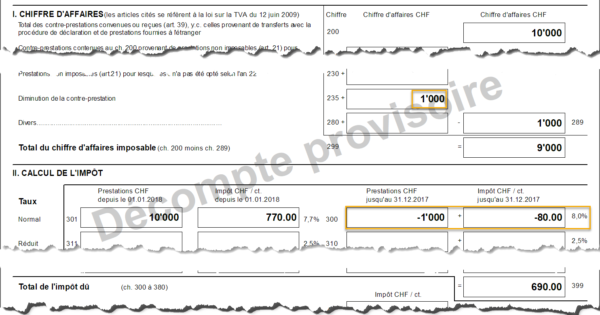

Le décompte TVA du trimestre se présentera ainsi (vous avez réalisé un chiffre d’affaires de CHF 10 000.-) :

Les pertes sur débiteurs, ici CHF 1 000.-, figureront au chiffre 235 de votre décompte TVA, les séparant ainsi clairement de votre chiffre d’affaires.

Le chiffre 300 montre bien que la diminution de contre-prestations et la récupération de la TVA qui en résulte ont été faits au taux qui était en vigueur au moment où vous avez payé la TVA sur la facture.

Si votre client vous a payé une partie de la facture, le mécanisme est le même, mais uniquement pour la partie impayée.

14 août 2023

-

La tabelle des cours de change est manquante

Crésus Comptabilité ou Crésus Facturation ne trouve pas la tabelle des cours de change.

Lire la suite01 novembre 2023

-

Je n’arrive pas à modifier mon plan comptable…

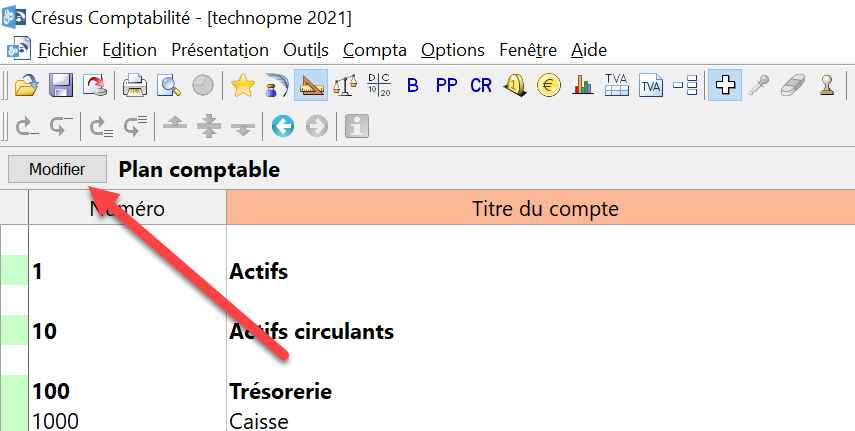

Afin d’éviter des modifications par inadvertance du plan comptable, celui-ci n’est plus éditable d’office. Pour le modifier, utilisez le bouton

dans Crésus Comptabilité placé à côté du titre Plan comptable. Cliquez sur Modifier pour modifier le plan comptable et accéder aux divers outils (pipette, gomme, etc.) disponibles dans les autres présentations :

dans Crésus Comptabilité placé à côté du titre Plan comptable. Cliquez sur Modifier pour modifier le plan comptable et accéder aux divers outils (pipette, gomme, etc.) disponibles dans les autres présentations :

22 décembre 2021

-

TVA et acquisitions de services à l’étranger pour TDFN et TF

Dans les versions antérieures de Crésus, il n’y a pas, par défaut, un code permettant de déclarer les acquisitions en provenance de l’étranger pour un assujetti TVA décomptant au moyen des méthodes de décomptes du taux de la dette fiscale nette (TDFN) ou des taux forfaitaires (TF) conformément au chiffre 5 de l’info TVA 12 (Taux de dette fiscale nette).

Lire la suite08 mars 2021

-

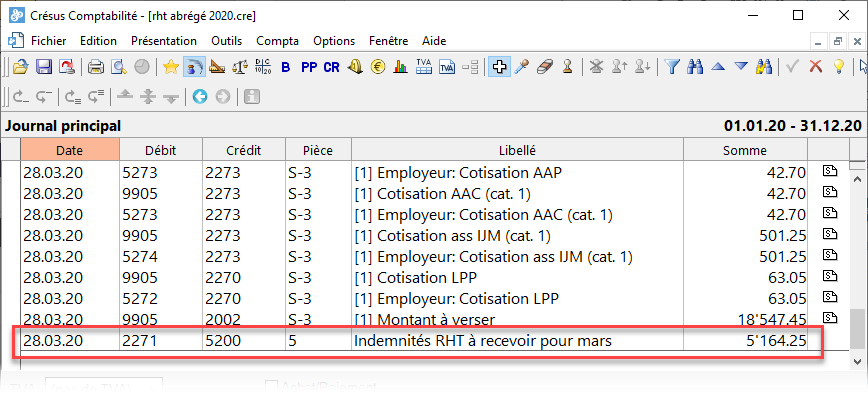

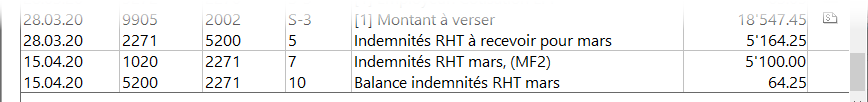

Comptabilisation de l’encaissement des indemnités pour RHT et des indemnités APG

Par défaut, la comptabilisation des salaires générée par Crésus Salaires impute toutes les rubriques liées aux RHT sur le compte 5200 Salaires de base.

Le montant estimé des indemnités à recevoir se calcule dans le tableau Excel du SECO.

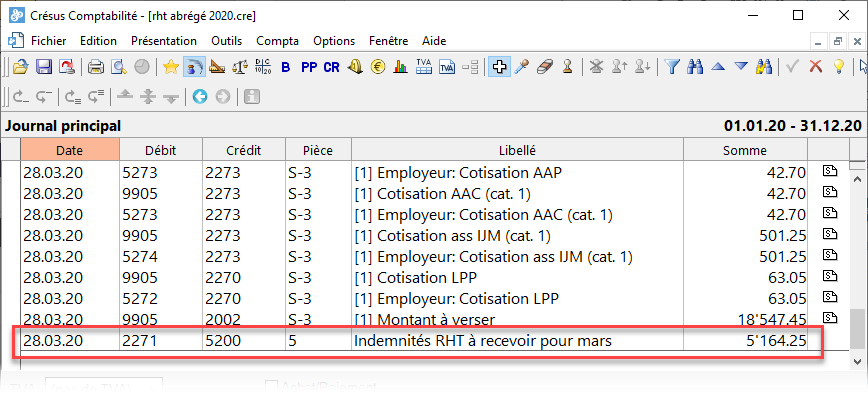

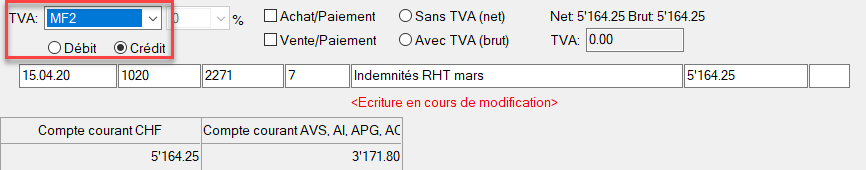

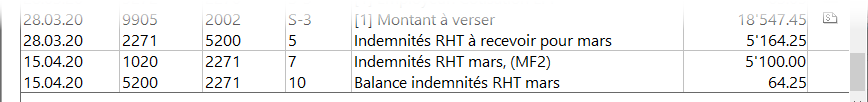

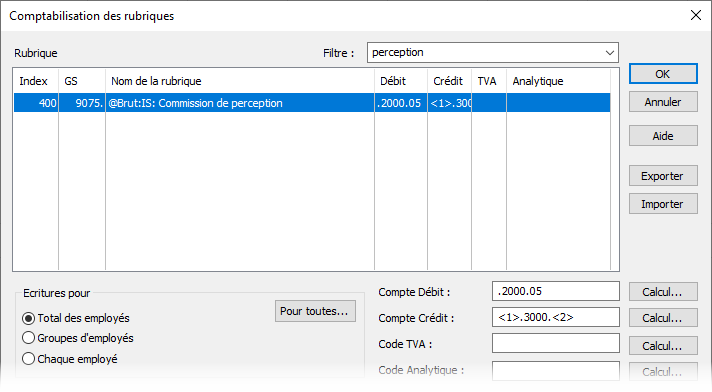

Pour imputer la diminution de la charge salariale au compte créancier de la caisse de chômage, habituellement le compte 2271 Compte courant AVS, AI, APG, AC et CAF, il faut saisir une écriture manuelle dans Crésus Comptabilité :