32Calcul de l'impôt à la source

Ce chapitre commence par décrire le principe général de calcul de l’impôt à la source, puis il présente plusieurs méthodes de détermination du taux d’imposition, avec des exemples du calcul de la retenue.

L’introduction au 1er janvier 2021 des directives fédérales en matière d’imposition à la source a grandement harmonisé les méthodes de calcul.

Toutefois, il subsiste de nombreuses règles cantonales. Nous vous renvoyons aux directives de l’administration fiscale de chacun des cantons pour lesquels vous devez prélever des impôts à la source.

Les normes sont décrites dans la circulaire 45 émise par la Confédération.

L’application de ces directives dans la norme Swissdec est parfois plus restrictive. Crésus Salaires 14 – et les versions postérieures – est conforme aux directives de Swissdec.

Généralités

Le canton de perception est toujours le canton de domicile de l’employé.

Si l’employé n’est pas domicilié en Suisse, le canton de perception est le canton de domicile de l’entreprise.

Une exception est faite pour certains frontaliers qui retournent dans leur pays de domicile et qui paient les impôts dans leur pays de résidence. Vérifiez les conditions particulières définies pour chaque canton.

Le décompte pour les impôts à la source est mensuel.

L’entreprise doit obtenir un numéro de débiteur de la prestation imposable (n° DPI) auprès de l’autorité fiscale de chaque canton concerné.

On distingue 2 pratiques générales :

La majorité des cantons se basent sur le gain du mois en cours pour déterminer le taux d’imposition.

Les cantons de Genève, Vaud, Valais, Fribourg et du Tessin se basent sur le gain annualisé pour déterminer le taux d’imposition. Ainsi, c’est la moyenne des gains au mois courant qui est annualisée pour déterminer le taux à appliquer sur le gain du mois. Cette méthode implique parfois des corrections du montant d’impôt prélevé les mois précédents pour que le total cumulé au mois courant des prélèvements corresponde au total soumis cumulé au mois courant.

Crésus permet de gérer automatiquement les impôts à la source à l’aide des tabelles d’imposition fournies par les administrations cantonales.

32.1Principe de base L’impôt à la source (IS) est retenu par l’employeur sur le salaire des employés étrangers habitant et travaillant en Suisse – à l’exception des employés au bénéfice d’un permis d’établissement C ou dont le conjoint est suisse ou lui-même au bénéfice d’un permis C – ou des employés domiciliés à l’étranger travaillant en Suisse.

Plusieurs cantons appliquent des conditions particulières pour les employés frontaliers. C’est notamment le cas des cantons de l’arc jurassien (à l’exception de Genève) pour les personnes domiciliées en France, de certains cantons alémaniques pour les travailleurs domiciliés en Allemagne, ou encore du Tessin pour les travailleurs domiciliés en Italie.

Montant soumis

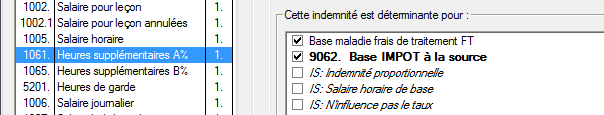

Le montant de l’impôt retenu à la source est toujours calculé sur le cumul des montants affectés à la Base impôt à la source (§5.4 Rubriques de type Indemnités).

Pour déterminer le taux d’imposition à appliquer sur le montant soumis à l’impôt, il faut commencer par mensualiser ou annualiser certains montants en fonction de la durée de la période de paie et/ou du taux d’occupation de l’employé (en cas d’activités multiples). Ce sont les indemnités marquées IS:Indemnité proportionnelle (§5.4 Rubriques de type Indemnités), comme le salaire horaire ou mensuel, les indemnités maladie ou accident.

Les indemnités sans l’option IS: Indemnité proportionnelle sont pris en compte tels qu’ils sont saisis, sans lien avec le taux ou la durée d’occupation, comme les primes exceptionnelles, les heures supplémentaires, etc. :

Les deux présentations d’impression modèles 6. Liste des rubriques soumises aux IS vous donnent la liste des rubriques affectées à la base impôts, et les modes définis pour chaque rubrique.

Taux d’imposition

Le taux d’imposition dépend de la durée de la période de travail. Par exemple, un salaire mensuel de 2’000.– versé pour une période de 15 jours est évalué au même titre qu’un salaire de 4’000.– versé pour un mois entier.

Dans le cas d’un employé qui a une activité à temps partiel auprès d’un seul employeur, le taux d’imposition ne tient compte que du salaire effectif de l’employé.

Si l’employé a une activité auprès d’un ou plusieurs autres employeurs, le taux d’imposition tient compte du taux d’occupation cumulé auprès de tous les employeurs.

Consultez le §4.3 Impôt à la source pour plus d’informations.

Salaire déterminant

Le salaire déterminant pour le taux d’imposition est défini mensuellement (plupart des cantons de Suisse) ou annuellement (Genève, Vaud, Valais, Fribourg et Tessin).

La méthode mensuelle se base uniquement sur le salaire du mois courant.

Exemple :

Salaire de janvier : 5’000.-

Taux pour janvier basé sur 5’000.- : 9%

Salaire de février : 4’000.-

Taux pour février basé sur 4’000.- : 6%

Salaire de mars : 5’000.-

Taux pour janvier basé sur 5’000.- : 9%

La méthode annuelle se base sur la moyenne des salaires cumulés au mois courant.

Exemple :

Salaire de janvier : 5’000.-

Taux pour janvier basé sur 5’000.- : 9%

Salaire de février : 4’000.-

Taux pour février basé sur ( 5’000.- + 4’000.- ) / 2 = 4’500.- : 6.4%

Salaire de mars : 5’000.-

Taux pour mars basé sur ( 5’000.- + 4’000.- + 5’000.- ) / 3 = 4’666.- : 8%

La méthode de détermination du taux est codée dans le barème fourni par l’administration fiscale et ne peut pas être modifiée.

Revenu acquis à l’étranger

Si une partie du revenu d’un collaborateur domicilié à l’étranger est acquise hors de Suisse, seule la part acquise en Suisse est soumise à l’impôt à la source en Suisse. Il faut alors introduire le nombre de jours travaillés hors de Suisse lors de la saisie du salaire du mois (§4.13.1 Période).

Dans cet exemple, le taux d’imposition se base sur

25 x 150 = 3750 -> 8%

L’impôt à la source est prélevé sur les 3/4 du montant soumis, soit

3750 x 3 / 4 = 2812.50

L’impôt à la source (IS) est retenu par l’employeur sur le salaire des employés étrangers habitant et travaillant en Suisse – à l’exception des employés au bénéfice d’un permis d’établissement C ou dont le conjoint est suisse ou lui-même au bénéfice d’un permis C – ou des employés domiciliés à l’étranger travaillant en Suisse.

Plusieurs cantons appliquent des conditions particulières pour les employés frontaliers. C’est notamment le cas des cantons de l’arc jurassien (à l’exception de Genève) pour les personnes domiciliées en France, de certains cantons alémaniques pour les travailleurs domiciliés en Allemagne, ou encore du Tessin pour les travailleurs domiciliés en Italie.

Montant soumis

Le montant de l’impôt retenu à la source est toujours calculé sur le cumul des montants affectés à la Base impôt à la source (§5.4 Rubriques de type Indemnités).

Pour déterminer le taux d’imposition à appliquer sur le montant soumis à l’impôt, il faut commencer par mensualiser ou annualiser certains montants en fonction de la durée de la période de paie et/ou du taux d’occupation de l’employé (en cas d’activités multiples). Ce sont les indemnités marquées IS:Indemnité proportionnelle (§5.4 Rubriques de type Indemnités), comme le salaire horaire ou mensuel, les indemnités maladie ou accident.

Les indemnités sans l’option IS: Indemnité proportionnelle sont pris en compte tels qu’ils sont saisis, sans lien avec le taux ou la durée d’occupation, comme les primes exceptionnelles, les heures supplémentaires, etc. :

Les deux présentations d’impression modèles 6. Liste des rubriques soumises aux IS vous donnent la liste des rubriques affectées à la base impôts, et les modes définis pour chaque rubrique.

Taux d’imposition

Le taux d’imposition dépend de la durée de la période de travail. Par exemple, un salaire mensuel de 2’000.– versé pour une période de 15 jours est évalué au même titre qu’un salaire de 4’000.– versé pour un mois entier.

Dans le cas d’un employé qui a une activité à temps partiel auprès d’un seul employeur, le taux d’imposition ne tient compte que du salaire effectif de l’employé.

Si l’employé a une activité auprès d’un ou plusieurs autres employeurs, le taux d’imposition tient compte du taux d’occupation cumulé auprès de tous les employeurs.

Consultez le §4.3 Impôt à la source pour plus d’informations.

Salaire déterminant

Le salaire déterminant pour le taux d’imposition est défini mensuellement (plupart des cantons de Suisse) ou annuellement (Genève, Vaud, Valais, Fribourg et Tessin).

La méthode mensuelle se base uniquement sur le salaire du mois courant.

Exemple :

Salaire de janvier : 5’000.-

Taux pour janvier basé sur 5’000.- : 9%

Salaire de février : 4’000.-

Taux pour février basé sur 4’000.- : 6%

Salaire de mars : 5’000.-

Taux pour janvier basé sur 5’000.- : 9%

La méthode annuelle se base sur la moyenne des salaires cumulés au mois courant.

Exemple :

Salaire de janvier : 5’000.-

Taux pour janvier basé sur 5’000.- : 9%

Salaire de février : 4’000.-

Taux pour février basé sur ( 5’000.- + 4’000.- ) / 2 = 4’500.- : 6.4%

Salaire de mars : 5’000.-

Taux pour mars basé sur ( 5’000.- + 4’000.- + 5’000.- ) / 3 = 4’666.- : 8%

La méthode de détermination du taux est codée dans le barème fourni par l’administration fiscale et ne peut pas être modifiée.

Revenu acquis à l’étranger

Si une partie du revenu d’un collaborateur domicilié à l’étranger est acquise hors de Suisse, seule la part acquise en Suisse est soumise à l’impôt à la source en Suisse. Il faut alors introduire le nombre de jours travaillés hors de Suisse lors de la saisie du salaire du mois (§4.13.1 Période).

Dans cet exemple, le taux d’imposition se base sur

25 x 150 = 3750 -> 8%

L’impôt à la source est prélevé sur les 3/4 du montant soumis, soit

3750 x 3 / 4 = 2812.50

32.2Le canton et la commune de perception Principe de base

Les employés domiciliés en Suisse sont imposés dans le canton de leur domicile et les employés domiciliés à l’étranger sont imposés dans le canton de leur lieu de travail.

Veillez à respecter les particularités cantonales.

Cas particuliers

Employés frontaliers

Les employés travaillant dans un canton de l’arc jurassien (à l’exception de Genève) domiciliés en France et qui retournent à l’étranger tous les jours peuvent bénéficier d’une exception : ils sont imposés à leur domicile et sont exemptés de l’impôt à la source prélevé en Suisse.

Ils doivent fournir une attestation de résidence fiscale française à leur employeur. Dans leurs données personnelles, ces employés sont soumis à l’impôt à la source, mais rattachés au code Accord spécial avec la France.

Dans certains cantons alémaniques et au Tessin, les frontaliers allemands et italiens connaissent également des conditions particulières, dont les codes sont mentionnés ci-après.

Employés domiciliés à l’étranger

Si l’employé résidant à l’étranger retourne à son domicile, il peut – en fonction des directives cantonales – être soumis à l’impôt dans son pays de résidence. Dans ce cas, il ne faut pas considérer l’employé comme non soumis, mais il y a lieu de le rattacher au barème spécifique.

Lorsqu’un employé domicilié à l’étranger ne rentre pas chez lui chaque jour mais qu’il utilise un logement en Suisse (hôtel, chambre, appartement), il sera imposé dans le canton de son adresse temporaire. Il faut utiliser le type de sourcier Dispose d’une adresse CH durant la semaine et compléter l’adresse en Suisse. La commune de perception sera également celle de son adresse en Suisse.

Employés travaillant à l’étranger

Lorsqu’une partie du revenu d’un collaborateur domicilié à l’étranger est acquise hors de Suisse, seul le revenu acquis en Suisse est soumis à l’impôt à la source après du canton de perception (vérifiez auprès de l’administration fiscale si les conditions sont remplies). A la saisie du salaire, il faut introduire le nombre de jours travaillés en Suisse. La durée d’un mois complet est de 20 jours. Les jours travaillés hors de Suisse sont déduits des 20 jours.

Principe de base

Les employés domiciliés en Suisse sont imposés dans le canton de leur domicile et les employés domiciliés à l’étranger sont imposés dans le canton de leur lieu de travail.

Veillez à respecter les particularités cantonales.

Cas particuliers

Employés frontaliers

Les employés travaillant dans un canton de l’arc jurassien (à l’exception de Genève) domiciliés en France et qui retournent à l’étranger tous les jours peuvent bénéficier d’une exception : ils sont imposés à leur domicile et sont exemptés de l’impôt à la source prélevé en Suisse.

Ils doivent fournir une attestation de résidence fiscale française à leur employeur. Dans leurs données personnelles, ces employés sont soumis à l’impôt à la source, mais rattachés au code Accord spécial avec la France.

Dans certains cantons alémaniques et au Tessin, les frontaliers allemands et italiens connaissent également des conditions particulières, dont les codes sont mentionnés ci-après.

Employés domiciliés à l’étranger

Si l’employé résidant à l’étranger retourne à son domicile, il peut – en fonction des directives cantonales – être soumis à l’impôt dans son pays de résidence. Dans ce cas, il ne faut pas considérer l’employé comme non soumis, mais il y a lieu de le rattacher au barème spécifique.

Lorsqu’un employé domicilié à l’étranger ne rentre pas chez lui chaque jour mais qu’il utilise un logement en Suisse (hôtel, chambre, appartement), il sera imposé dans le canton de son adresse temporaire. Il faut utiliser le type de sourcier Dispose d’une adresse CH durant la semaine et compléter l’adresse en Suisse. La commune de perception sera également celle de son adresse en Suisse.

Employés travaillant à l’étranger

Lorsqu’une partie du revenu d’un collaborateur domicilié à l’étranger est acquise hors de Suisse, seul le revenu acquis en Suisse est soumis à l’impôt à la source après du canton de perception (vérifiez auprès de l’administration fiscale si les conditions sont remplies). A la saisie du salaire, il faut introduire le nombre de jours travaillés en Suisse. La durée d’un mois complet est de 20 jours. Les jours travaillés hors de Suisse sont déduits des 20 jours.

32.3Les barèmes Depuis le 01.01.2014, la nomenclature des codes est uniforme pour toute la Suisse.

Dès le 01.01.2021, les modes de calcul ont été partiellement harmonisés. Il en reste 2 pour la Suisse (mode mensuel ou annuel).

Les taux restent de la compétence des cantons.

La taxe ecclésiastique peut être prélevée avec l’impôt à la source dans tous les cantons à l’exception de Genève, Valais, Vaud et Neuchâtel.

Depuis le 01.01.2014, la nomenclature des codes est uniforme pour toute la Suisse.

Dès le 01.01.2021, les modes de calcul ont été partiellement harmonisés. Il en reste 2 pour la Suisse (mode mensuel ou annuel).

Les taux restent de la compétence des cantons.

La taxe ecclésiastique peut être prélevée avec l’impôt à la source dans tous les cantons à l’exception de Genève, Valais, Vaud et Neuchâtel.

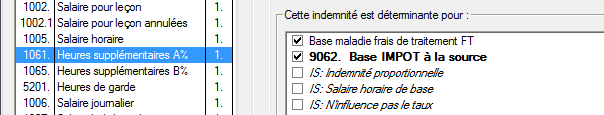

32.3.1Les barèmes usuels

- Barème A – célibataire : personne seule ou séparée ne faisant ménage commun avec personne.

- Barème B – marié, un gain : couple marié vivant en ménage commun dont un seul conjoint exerce une activité lucrative.

- Barème C – marié, deux gains : couple marié vivant en ménage commun dont les deux conjoints exercent une activité lucrative.

- Barème H – famille monoparentale : employé vivant seul et faisant ménage commun avec des enfants ou des personnes nécessiteuses dont il assume l’essentiel de l’entretien.

Note : l’Ordonnance sur les impôts à la source assimile le partenariat enregistré au mariage.

- Barème A – célibataire : personne seule ou séparée ne faisant ménage commun avec personne.

- Barème B – marié, un gain : couple marié vivant en ménage commun dont un seul conjoint exerce une activité lucrative.

- Barème C – marié, deux gains : couple marié vivant en ménage commun dont les deux conjoints exercent une activité lucrative.

- Barème H – famille monoparentale : employé vivant seul et faisant ménage commun avec des enfants ou des personnes nécessiteuses dont il assume l’essentiel de l’entretien.

Note : l’Ordonnance sur les impôts à la source assimile le partenariat enregistré au mariage.

32.3.2Les barèmes particuliers

- Barème E – décompte simplifié (utilisé uniquement par les caisses de compensation).

- Barème F – frontalier italien, marié, deux gains : employé domicilié en Italie, dont le conjoint exerce une activité lucrative en dehors de la Suisse.

- Barème G – revenus acquis en compensation (qui ne sont pas versés par l’intermédaire de l’employeur).

- Barèmes I – J – K – applicable aux prestations de prévoyance.

- Barème L – frontalier allemand célibataire : employé domicilié en Allemagne vivant seul, selon les conditions du barème A.

- Barème M – frontalier allemand marié, un seul gain : employé domicilié en Allemagne vivant en couple avec un seul revenu, selon les conditions du barème B.

- Barème N – frontalier allemand marié, deux gains : employé domicilié en Allemagne, vivant en couple avec deux revenus, selon les conditions du barème C.

- Barème P – frontalier allemand, famille monoparentale : employé domicilié en Allemagne, vivant seul et faisant ménage commun avec une personne à charge, selon les conditions du barème H.

- Barème Q – frontalier allemand, revenus acquis en compensation : employé domicilié en Allemagne exerçant une activité accessoire (revenu annexe), selon les conditions du barème G.

- Barème E – décompte simplifié (utilisé uniquement par les caisses de compensation).

- Barème F – frontalier italien, marié, deux gains : employé domicilié en Italie, dont le conjoint exerce une activité lucrative en dehors de la Suisse.

- Barème G – revenus acquis en compensation (qui ne sont pas versés par l’intermédaire de l’employeur).

- Barèmes I – J – K – applicable aux prestations de prévoyance.

- Barème L – frontalier allemand célibataire : employé domicilié en Allemagne vivant seul, selon les conditions du barème A.

- Barème M – frontalier allemand marié, un seul gain : employé domicilié en Allemagne vivant en couple avec un seul revenu, selon les conditions du barème B.

- Barème N – frontalier allemand marié, deux gains : employé domicilié en Allemagne, vivant en couple avec deux revenus, selon les conditions du barème C.

- Barème P – frontalier allemand, famille monoparentale : employé domicilié en Allemagne, vivant seul et faisant ménage commun avec une personne à charge, selon les conditions du barème H.

- Barème Q – frontalier allemand, revenus acquis en compensation : employé domicilié en Allemagne exerçant une activité accessoire (revenu annexe), selon les conditions du barème G.

32.3.3Les codes Les codes sont formés de 3 caractères :

- Le premier est une lettre qui spécifie la catégorie (A, B, C…).

- Le deuxième est un chiffre (0 à 9) qui spécifie le nombre d’enfants pour le coefficient familial.

- Le dernier peut être Y (Yes) ou N (No) selon que l’impôt ecclésiastique doit être prélevé avec l’impôt à la source ou non.

En 2021, les sourciers peuvent être assujettis spécifiquement à l’impôt ecclésiastiques dans les cantons suivants :

Exemples :

- A0N : Célibataire sans enfant, sans impôt ecclésiastique.

- B3Y : Marié, 3 enfants, avec impôt ecclésiastique.

- C1N : Double barème (le conjoint travaille également), 1 enfant, sans impôt ecclésiastique.

Les codes sont formés de 3 caractères :

- Le premier est une lettre qui spécifie la catégorie (A, B, C…).

- Le deuxième est un chiffre (0 à 9) qui spécifie le nombre d’enfants pour le coefficient familial.

- Le dernier peut être Y (Yes) ou N (No) selon que l’impôt ecclésiastique doit être prélevé avec l’impôt à la source ou non.

En 2021, les sourciers peuvent être assujettis spécifiquement à l’impôt ecclésiastiques dans les cantons suivants :

Exemples :

- A0N : Célibataire sans enfant, sans impôt ecclésiastique.

- B3Y : Marié, 3 enfants, avec impôt ecclésiastique.

- C1N : Double barème (le conjoint travaille également), 1 enfant, sans impôt ecclésiastique.

32.3.4Quelques remarques

- Le barème A1–A6 est applicable à une personne seule ne faisant pas ménage commun avec les enfants dont il assume la charge. Ce barème est applicable uniquement sur autorisation de l’administration des impôts.

- Le barème B est applicable exclusivement à un couple marié dont seul l’un des conjoints exerce une activité lucrative, laquelle doit nécessairement être principale.

- Le barème C « double gain » est applicable aux couples mariés dont les deux conjoints exercent simultanément une activité lucrative dont l’une au moins est principale.

- Le barème H « famille monoparentale » est applicable aux personnes seules vivant en ménage commun avec des enfants ou des personnes nécessiteuses dont elles assument l’entretien.

- Les barèmes I, J et K sont applicables aux prestations de prévoyance.

- Les barèmes s’appliquent quelque soit le taux d’occupation de l’employé (il n’y a plus de barème spécifique pour une activité accessoire ou annexe).

- Le barème A1–A6 est applicable à une personne seule ne faisant pas ménage commun avec les enfants dont il assume la charge. Ce barème est applicable uniquement sur autorisation de l’administration des impôts.

- Le barème B est applicable exclusivement à un couple marié dont seul l’un des conjoints exerce une activité lucrative, laquelle doit nécessairement être principale.

- Le barème C « double gain » est applicable aux couples mariés dont les deux conjoints exercent simultanément une activité lucrative dont l’une au moins est principale.

- Le barème H « famille monoparentale » est applicable aux personnes seules vivant en ménage commun avec des enfants ou des personnes nécessiteuses dont elles assument l’entretien.

- Les barèmes I, J et K sont applicables aux prestations de prévoyance.

- Les barèmes s’appliquent quelque soit le taux d’occupation de l’employé (il n’y a plus de barème spécifique pour une activité accessoire ou annexe).

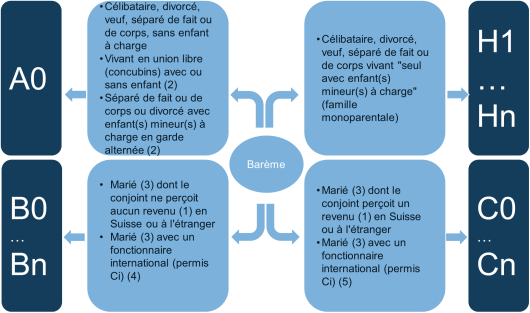

32.3.5Quel barème choisir ? En fonction des indications ci-dessus, il faut affecter le code d’impôt à la source dans les données de l’employé.

Crésus n’attribue pas de code automatiquement, il vous incombe de le faire.

Il est essentiel que le code sélectionné soit correct. Le schéma ci-dessous est une aide à la décision, mais il n’est pas un document officiel.

En cas de doute sur le barème à utiliser, adressez-vous aux autorités fiscales du canton concerné.

- Revenus à prendre en considération :

- Revenu d’activité lucrative dépendant ou indépendante.

- Revenu acquis en compensation (chômage, maladie, accident, etc).

- L’administration des impôts, sur réclamation déposée dans les délais légaux (usuellement 31 mars de l’année suivante et sous conditions), détermine si le barème H peut être accordé à l’un des parents / concubins.

- Marié ou « partenaire enregistré ».

- et (5) le choix du barème B ou C dépend de l’organisation internationale. Se référer aux directives cantonales.

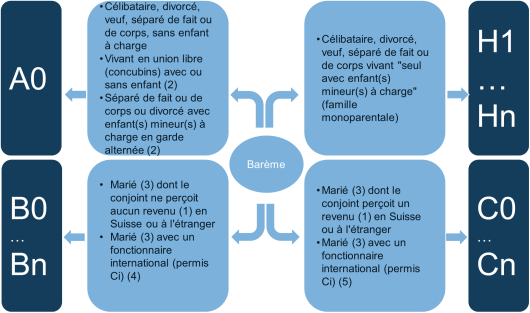

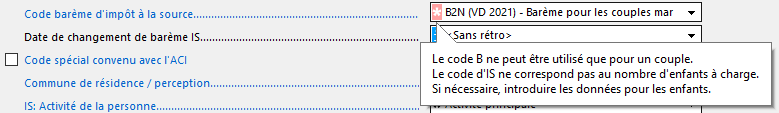

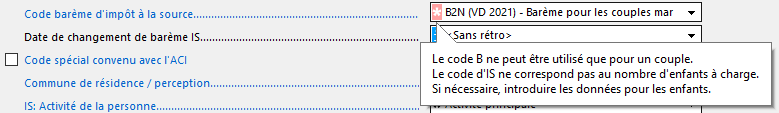

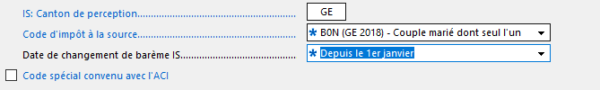

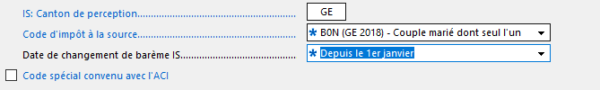

Dans certains cas particuliers, le code sélectionné ne correspond pas à cette table de décision. Crésus le signale par un avertissement. Par exemple :

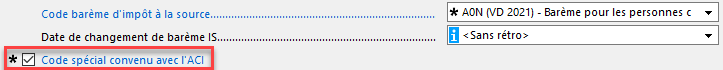

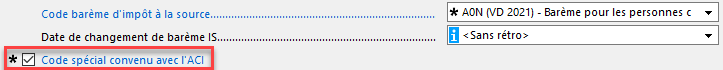

Il faut alors utiliser l’option Code spécial convenu avec l’ACI :

Frontaliers

L’accord transfrontalier avec la France stipule que si les conditions sont remplies, l’employé peut être soumis à l’impôt à la source en France (il doit vous fournir une attestation de résidence fiscale française).

Dans ce cas, il ne faut pas utiliser le code <non soumis>, mais le code Accord spécial avec la France, qui permet à Crésus d’inclure l’employé dans la liste nominative des frontaliers et dans l’export des frontaliers à utiliser dans le canton de Vaud (menu Employés > Exporter).

Les employés résidant en Allemagne ou en Italie sont soumis à l’impôt à la source selon un barème particulier.

Frontalier allemand soumis dans le canton de Vaud

Le barème fourni par l’ACI vaudoise ne propose pas de code spécifique pour un frontalier allemand retournant à son domicile chaque jour. Le cas échéant, il faut affecter l’employé au code barème ordinaire, et cocher l’option spécifique Frontalier allemand.

Crésus Salaires applique alors un taux fixe de 4.5%

Changement de situation en cours d’année

Si le code d’imposition change en cours d’année, par exemple en cas de changement de situation familiale, le nouveau code s’applique dès le salaire calculé suivant.

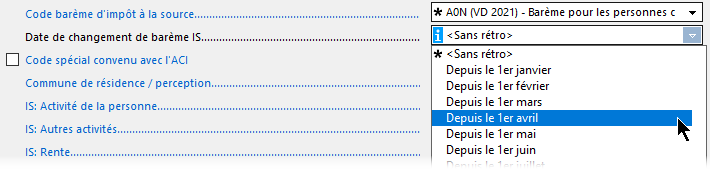

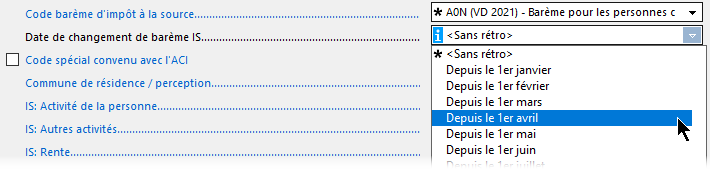

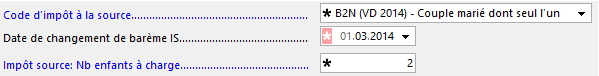

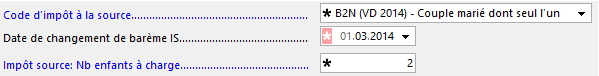

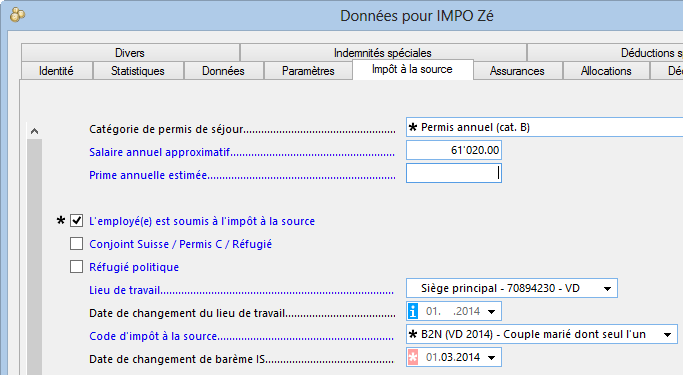

Si le changement de code doit s’appliquer avec un effet rétroactif, utilisez le champ Date de changement de barème IS pour procéder à un calcul correctif :

Il n’y a pas lieu de refaire les salaires existants, la correction s’applique au prochain salaire calculé. Dans ce cas, la rectification s’applique rétroactivement sur les salaires précédents et induit un rattrapage qui figure sous Correction rétroactive dans le salaire du mois.

En fonction des indications ci-dessus, il faut affecter le code d’impôt à la source dans les données de l’employé.

Crésus n’attribue pas de code automatiquement, il vous incombe de le faire.

Il est essentiel que le code sélectionné soit correct. Le schéma ci-dessous est une aide à la décision, mais il n’est pas un document officiel.

En cas de doute sur le barème à utiliser, adressez-vous aux autorités fiscales du canton concerné.

- Revenus à prendre en considération :

- Revenu d’activité lucrative dépendant ou indépendante.

- Revenu acquis en compensation (chômage, maladie, accident, etc).

- L’administration des impôts, sur réclamation déposée dans les délais légaux (usuellement 31 mars de l’année suivante et sous conditions), détermine si le barème H peut être accordé à l’un des parents / concubins.

- Marié ou « partenaire enregistré ».

- et (5) le choix du barème B ou C dépend de l’organisation internationale. Se référer aux directives cantonales.

Dans certains cas particuliers, le code sélectionné ne correspond pas à cette table de décision. Crésus le signale par un avertissement. Par exemple :

Il faut alors utiliser l’option Code spécial convenu avec l’ACI :

Frontaliers

L’accord transfrontalier avec la France stipule que si les conditions sont remplies, l’employé peut être soumis à l’impôt à la source en France (il doit vous fournir une attestation de résidence fiscale française).

Dans ce cas, il ne faut pas utiliser le code <non soumis>, mais le code Accord spécial avec la France, qui permet à Crésus d’inclure l’employé dans la liste nominative des frontaliers et dans l’export des frontaliers à utiliser dans le canton de Vaud (menu Employés > Exporter).

Les employés résidant en Allemagne ou en Italie sont soumis à l’impôt à la source selon un barème particulier.

Frontalier allemand soumis dans le canton de Vaud

Le barème fourni par l’ACI vaudoise ne propose pas de code spécifique pour un frontalier allemand retournant à son domicile chaque jour. Le cas échéant, il faut affecter l’employé au code barème ordinaire, et cocher l’option spécifique Frontalier allemand.

Crésus Salaires applique alors un taux fixe de 4.5%

Changement de situation en cours d’année

Si le code d’imposition change en cours d’année, par exemple en cas de changement de situation familiale, le nouveau code s’applique dès le salaire calculé suivant.

Si le changement de code doit s’appliquer avec un effet rétroactif, utilisez le champ Date de changement de barème IS pour procéder à un calcul correctif :

Il n’y a pas lieu de refaire les salaires existants, la correction s’applique au prochain salaire calculé. Dans ce cas, la rectification s’applique rétroactivement sur les salaires précédents et induit un rattrapage qui figure sous Correction rétroactive dans le salaire du mois.

32.4Le calcul de l’impôt à la source L’impôt à la source est calculé sur le salaire soumis, selon le taux d’imposition. Comme exprimé plus haut, les codes ont été unifiés et les méthodes de calcul simplifiés, mais les taux sont de la compétence des cantons.

Les barèmes fournis avec Crésus Salaires contiennent les taux à appliquer sur les montants soumis aux impôts et les méthodes pratiquées pour déterminer le taux d’imposition. A l’ouverture d’une nouvelle année, il est essentiel de travailler sur une version à jour de Crésus Salaires. Utilisez la commande Aide > Mise à jour par internet pour vérifier si vous avez la dernière version.

L’impôt à la source est calculé sur le salaire soumis, selon le taux d’imposition. Comme exprimé plus haut, les codes ont été unifiés et les méthodes de calcul simplifiés, mais les taux sont de la compétence des cantons.

Les barèmes fournis avec Crésus Salaires contiennent les taux à appliquer sur les montants soumis aux impôts et les méthodes pratiquées pour déterminer le taux d’imposition. A l’ouverture d’une nouvelle année, il est essentiel de travailler sur une version à jour de Crésus Salaires. Utilisez la commande Aide > Mise à jour par internet pour vérifier si vous avez la dernière version.

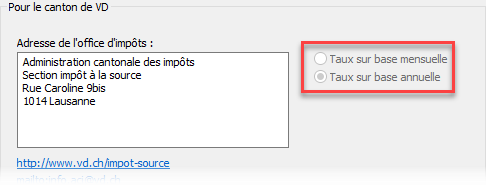

32.4.1Les paramètres liés aux cantons Il existe 2 méthodes de détermination du taux d’imposition :

Taux sur base mensuelle : le taux ne tient compte que du salaire du mois courant, il n’y a aucun calcul de rétablissement en fin d’année. C’est le mode pratiqué dans le canton de Neuchâtel, par exemple.

Taux sur base annuelle : le taux est défini en ramenant le salaire à un total annualisé. Si le salaire varie d’un mois à l’autre, Crésus détermine le taux moyen et le montant d’impôt dû cumulé à la fin du mois courant et déduit les impôts retenus les mois précédents. Ceci génère un montant rectificatif tenant compte des mois précédents. De cette manière, le total des impôts retenus correspond toujours au montant annualisé à la fin du mois. L’annualisation se fait tous les mois. C’est le mode pratiqué dans le canton de Vaud, par exemple.

La commande Entreprise > Impôt à la source affiche la liste des cantons.

- Adresse de l’office d’impôts :

Cette indication est fournie à titre indicatif et sous réserve.

Corrigez si nécessaire l’adresse des offices d’impôts des cantons avec lesquels vous traitez.

- Numéro de contribuable (DPI) :

Numéro d’affiliation de l’entreprise auprès de l’autorité fiscale du canton (numéro de Débiteur de la Prestation Imposable). Ce numéro est nécessaire pour l’envoi du décompte mensuel des impôts à la source. Il est obligatoire les transmissions par Swissdec.

- Le Taux de la commission de perception est utilisé pour établir les décomptes pour les IS de chaque canton.

Lorsque la transmission par Swissdec est activée pour l’impôt à la source (§14.2 Définitions), le taux électronique est utilisé d’office. Si ce n’est pas le cas, le taux papier est utilisé par défaut, mais il reste possible de forcer l’utilisation du taux électronique.

- Taux sur base mensuelle / Taux sur base annuelle : Le mode de détermination du taux est inclus dans les tabelles fournies par les administrations fiscales cantonales et ne peut pas être modifié.

Il existe 2 méthodes de détermination du taux d’imposition :

Taux sur base mensuelle : le taux ne tient compte que du salaire du mois courant, il n’y a aucun calcul de rétablissement en fin d’année. C’est le mode pratiqué dans le canton de Neuchâtel, par exemple.

Taux sur base annuelle : le taux est défini en ramenant le salaire à un total annualisé. Si le salaire varie d’un mois à l’autre, Crésus détermine le taux moyen et le montant d’impôt dû cumulé à la fin du mois courant et déduit les impôts retenus les mois précédents. Ceci génère un montant rectificatif tenant compte des mois précédents. De cette manière, le total des impôts retenus correspond toujours au montant annualisé à la fin du mois. L’annualisation se fait tous les mois. C’est le mode pratiqué dans le canton de Vaud, par exemple.

La commande Entreprise > Impôt à la source affiche la liste des cantons.

- Adresse de l’office d’impôts :

Cette indication est fournie à titre indicatif et sous réserve.

Corrigez si nécessaire l’adresse des offices d’impôts des cantons avec lesquels vous traitez. - Numéro de contribuable (DPI) :

Numéro d’affiliation de l’entreprise auprès de l’autorité fiscale du canton (numéro de Débiteur de la Prestation Imposable). Ce numéro est nécessaire pour l’envoi du décompte mensuel des impôts à la source. Il est obligatoire les transmissions par Swissdec. - Le Taux de la commission de perception est utilisé pour établir les décomptes pour les IS de chaque canton.

Lorsque la transmission par Swissdec est activée pour l’impôt à la source (§14.2 Définitions), le taux électronique est utilisé d’office. Si ce n’est pas le cas, le taux papier est utilisé par défaut, mais il reste possible de forcer l’utilisation du taux électronique. - Taux sur base mensuelle / Taux sur base annuelle : Le mode de détermination du taux est inclus dans les tabelles fournies par les administrations fiscales cantonales et ne peut pas être modifié.

32.4.2Détermination du taux d’imposition L’impôt à la source est toujours calculé sur le montant soumis tel que décrit au §32.1 Principe de base.

Comme exprimé ci-dessus, selon le canton, le taux d’imposition peut être défini :

- Sur la base du salaire mensualisé, sans correction d’un mois à l’autre.

- Sur la base du salaire annualisé, avec correction du taux annuel chaque mois.

Indépendamment de la méthode de calcul, le taux d’imposition à appliquer tient compte ou non du taux d’occupation de l’employé :

- Si l’employé n’a qu’un employeur, le taux est déterminé sur la base du salaire horaire ou mensuel effectif, sans tenir compte du taux d’occupation de l’employé.

- Si l’employé a un ou plusieurs autres employeurs et si le taux d’occupation auprès des autres employeurs est connu, le taux est déterminé sur la base du salaire horaire ou mensuel, en tenant compte du taux d’occupation cumulé auprès de tous les employeurs.

- Si l’employé a un ou plusieurs autres employeurs, mais le taux d’occupation auprès des autres employeurs n’est pas connu, le taux est déterminé sur la base du salaire horaire ou mensuel, en tenant compte d’un taux d’occupation à 100%.

Ces modes doivent être définis employé par employé, dans l’onglet Impôt à la source des données de l’employé (§4.3 Impôt à la source).

L’impôt à la source est toujours calculé sur le montant soumis tel que décrit au §32.1 Principe de base.

Comme exprimé ci-dessus, selon le canton, le taux d’imposition peut être défini :

- Sur la base du salaire mensualisé, sans correction d’un mois à l’autre.

- Sur la base du salaire annualisé, avec correction du taux annuel chaque mois.

Indépendamment de la méthode de calcul, le taux d’imposition à appliquer tient compte ou non du taux d’occupation de l’employé :

- Si l’employé n’a qu’un employeur, le taux est déterminé sur la base du salaire horaire ou mensuel effectif, sans tenir compte du taux d’occupation de l’employé.

- Si l’employé a un ou plusieurs autres employeurs et si le taux d’occupation auprès des autres employeurs est connu, le taux est déterminé sur la base du salaire horaire ou mensuel, en tenant compte du taux d’occupation cumulé auprès de tous les employeurs.

- Si l’employé a un ou plusieurs autres employeurs, mais le taux d’occupation auprès des autres employeurs n’est pas connu, le taux est déterminé sur la base du salaire horaire ou mensuel, en tenant compte d’un taux d’occupation à 100%.

Ces modes doivent être définis employé par employé, dans l’onglet Impôt à la source des données de l’employé (§4.3 Impôt à la source).

32.4.3Calcul de la retenue Le montant de la retenue est calculé en appliquant le taux déterminé sur la base soumise aux impôts à la source.

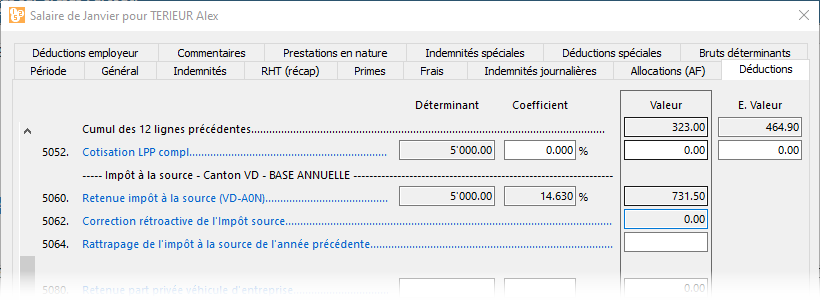

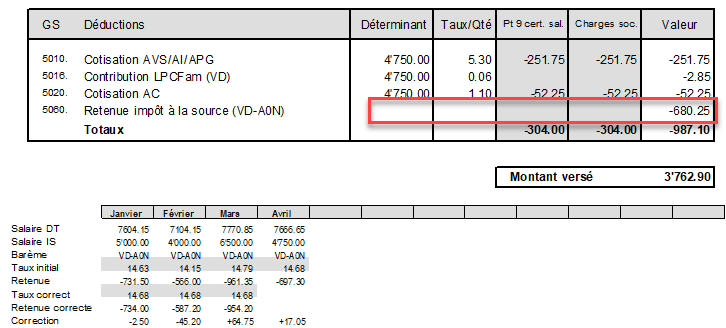

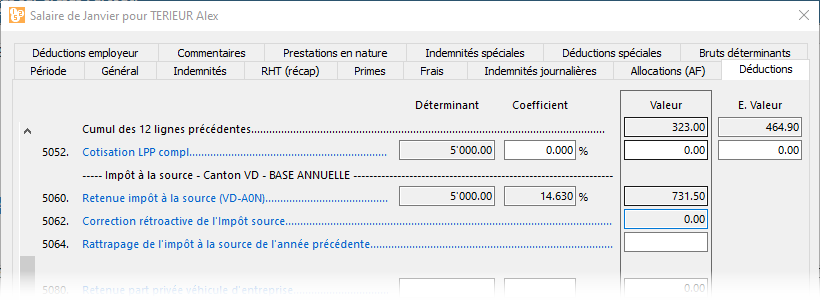

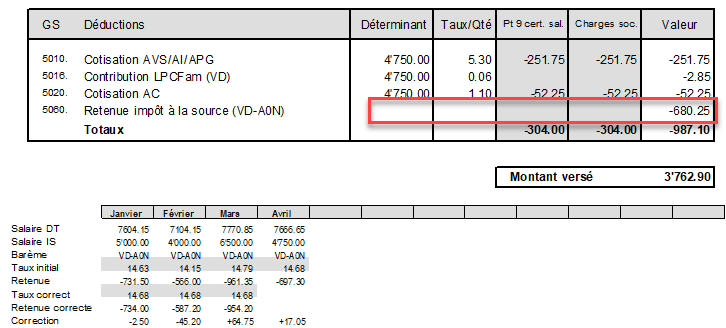

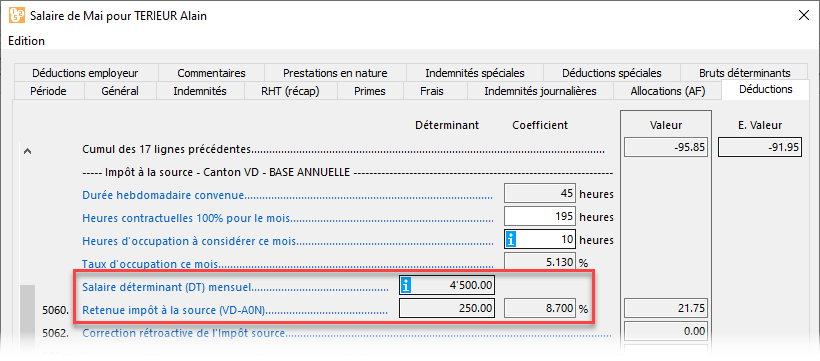

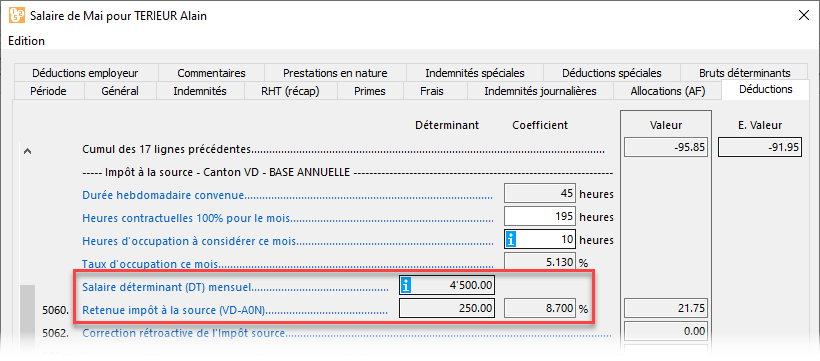

La section consacrée à l’impôt à la source dans l’onglet des déductions du salaire du mois affiche le mode de calcul et la retenue du mois :

Il n’est pas possible de modifier le taux d’imposition, ni le montant de la retenue.

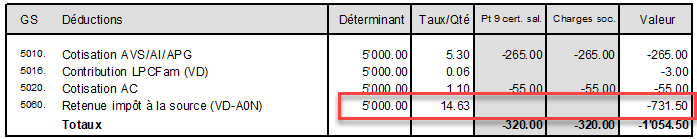

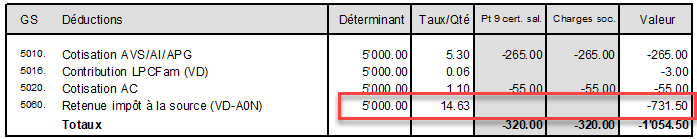

Le bulletin de salaire affiche le montant soumis et le taux d’imposition :

Dans le cas du mode annuel, si le calcul de la retenue du mois en cours implique un changement de taux, le déterminant et le taux sont masqués, on ne voit que le montant de la retenue.

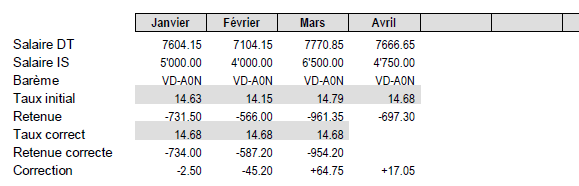

Dans ce cas, le bulletin de salaire masque également le déterminant et le taux, mais fournit un tableau récapitulatif des variations :

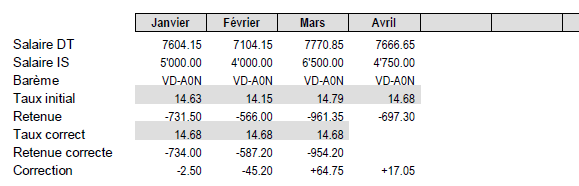

Dans cet exemple, le taux annualisé est passé de 14.63 (janvier) à 14.15 ( février) puis 14.79 (mars) et 14.68 (avril).

C’est le taux d’avril qui doit s’appliquer dès janvier, ce qui implique des corrections sur les mois précédents:

La retenue de janvier est trop faible et nécessite un rattrapage de 2.50

La retenue de février est également trop faible et nécessite une retenue supplémentaire de 45.20

La retenue de mars est trop forte et provoque un remboursement de 64.75

La retenue d’avril au taux de 14.68 est également trop élevée et provoque un remboursement de 17.05

Ce tableau peut être caché en modifiant l’option Bulletin de salaire avec tableau IS rétroactif dans l’onglet Réglages 2 de la commande Entreprise > Coefficients (§ Crésus Salaires).

Le montant de la retenue est calculé en appliquant le taux déterminé sur la base soumise aux impôts à la source.

La section consacrée à l’impôt à la source dans l’onglet des déductions du salaire du mois affiche le mode de calcul et la retenue du mois :

Il n’est pas possible de modifier le taux d’imposition, ni le montant de la retenue.

Le bulletin de salaire affiche le montant soumis et le taux d’imposition :

Dans le cas du mode annuel, si le calcul de la retenue du mois en cours implique un changement de taux, le déterminant et le taux sont masqués, on ne voit que le montant de la retenue.

Dans ce cas, le bulletin de salaire masque également le déterminant et le taux, mais fournit un tableau récapitulatif des variations :

Dans cet exemple, le taux annualisé est passé de 14.63 (janvier) à 14.15 ( février) puis 14.79 (mars) et 14.68 (avril).

C’est le taux d’avril qui doit s’appliquer dès janvier, ce qui implique des corrections sur les mois précédents:

La retenue de janvier est trop faible et nécessite un rattrapage de 2.50

La retenue de février est également trop faible et nécessite une retenue supplémentaire de 45.20

La retenue de mars est trop forte et provoque un remboursement de 64.75

La retenue d’avril au taux de 14.68 est également trop élevée et provoque un remboursement de 17.05

Ce tableau peut être caché en modifiant l’option Bulletin de salaire avec tableau IS rétroactif dans l’onglet Réglages 2 de la commande Entreprise > Coefficients (§ Crésus Salaires).

32.4.4Calcul de rétablissement Chaque mois, Crésus Salaires évalue les retenues effectuées les mois précédents et les corrige si nécessaire, par exemple en cas de changement rétroactif du barème ou en cas de variations du salaire déterminant pour une imposition selon la méthode annuelle.

S’il y a une rectification, le retenue pour l’impôt à la source figure sans déterminant et sans coefficient dans l’onglet Déductions du salaire du mois, ainsi que sur le bulletins de salaire.

Crésus imprime un tableau justificatif au bas du bulletin de salaire (voir §32.4.3 Calcul de la retenue). Ce tableau peut être caché en modifiant l’option Bulletin de salaire avec tableau IS rétroactif dans l’onglet Réglages 2 de la commande Entreprise > Coefficients (§ Crésus Salaires).

Les changements de situation doivent s’appliquer dès le mois qui suit la mutation. Il arrive que le changement ne soit connu que trop tard. Il sera alors appliqué avec un effet rétroactif. Il est indispensable d’utiliser la Date de changement de barème dans les données de l’employé pour que le code soit appliqué rétroactivement (§4.3 Impôt à la source).

Chaque mois, Crésus Salaires évalue les retenues effectuées les mois précédents et les corrige si nécessaire, par exemple en cas de changement rétroactif du barème ou en cas de variations du salaire déterminant pour une imposition selon la méthode annuelle.

S’il y a une rectification, le retenue pour l’impôt à la source figure sans déterminant et sans coefficient dans l’onglet Déductions du salaire du mois, ainsi que sur le bulletins de salaire.

Crésus imprime un tableau justificatif au bas du bulletin de salaire (voir §32.4.3 Calcul de la retenue). Ce tableau peut être caché en modifiant l’option Bulletin de salaire avec tableau IS rétroactif dans l’onglet Réglages 2 de la commande Entreprise > Coefficients (§ Crésus Salaires).

Les changements de situation doivent s’appliquer dès le mois qui suit la mutation. Il arrive que le changement ne soit connu que trop tard. Il sera alors appliqué avec un effet rétroactif. Il est indispensable d’utiliser la Date de changement de barème dans les données de l’employé pour que le code soit appliqué rétroactivement (§4.3 Impôt à la source).

32.5Méthodes de détermination du taux d’imposition Nous avons illustré ci-après plusieurs méthodes de détermination du taux d’imposition, avec des exemples du calcul de la retenue.

Les taux mentionnés dans les exemples sont fictifs.

- Taux déterminé sur la base du salaire mensualisé (§32.5.1 Taux mensuel).

- Taux déterminé sur la base du salaire annualisé (§32.5.2 Taux annuel).

- Taux déterminé pour une période de travail autre qu’un mois (§32.5.4 Taux rapporté à la période de travail).

- Taux déterminé pour un employé à temps partiel (§32.5.3 Taux rapporté au taux d’occupation).

Nous avons illustré ci-après plusieurs méthodes de détermination du taux d’imposition, avec des exemples du calcul de la retenue.

Les taux mentionnés dans les exemples sont fictifs.

- Taux déterminé sur la base du salaire mensualisé (§32.5.1 Taux mensuel).

- Taux déterminé sur la base du salaire annualisé (§32.5.2 Taux annuel).

- Taux déterminé pour une période de travail autre qu’un mois (§32.5.4 Taux rapporté à la période de travail).

- Taux déterminé pour un employé à temps partiel (§32.5.3 Taux rapporté au taux d’occupation).

32.5.1Taux mensuel Taux déterminé sur la base du salaire mensualisé, sans correction d’un mois à l’autre.

Cette méthode est appliquée dans tous les cantons à l’exception de Fribourg, Genève, Tessin, Valais et Vaud.

Le taux est déterminé sur la base du montant soumis chaque mois, aucun calcul de rétablissement n’est fait. Dans ce cas, le 13e salaire et les indemnités vacances sont considérés comme des primes exceptionnelles et ne sont pas ramenés à la durée de la période.

Exemple :

L’employé touche un salaire de 5000.– en janvier, 6500.– en février puis quitte l’entreprise au 15 mars, où il touche 3500.– et 1250.– de 13e. Le salaire de mars doit être mensualisé comme décrit au § Crésus Salaires

L’impôt de janvier est calculé sur 5000.–, celui de février sur 6500.–, celui de mars sur 4750.– au taux de 8250.–, soit (3500 x 30 / 15) + 1250

IS janvier :

6% de 5000.–

300.–

IS février :

8% de 6500.–

520.–

IS mars :

12% de 4750.–

570.–

Taux déterminé sur la base du salaire mensualisé, sans correction d’un mois à l’autre.

Cette méthode est appliquée dans tous les cantons à l’exception de Fribourg, Genève, Tessin, Valais et Vaud.

Le taux est déterminé sur la base du montant soumis chaque mois, aucun calcul de rétablissement n’est fait. Dans ce cas, le 13e salaire et les indemnités vacances sont considérés comme des primes exceptionnelles et ne sont pas ramenés à la durée de la période.

Exemple :

L’employé touche un salaire de 5000.– en janvier, 6500.– en février puis quitte l’entreprise au 15 mars, où il touche 3500.– et 1250.– de 13e. Le salaire de mars doit être mensualisé comme décrit au § Crésus Salaires

L’impôt de janvier est calculé sur 5000.–, celui de février sur 6500.–, celui de mars sur 4750.– au taux de 8250.–, soit (3500 x 30 / 15) + 1250

| IS janvier : | 6% de 5000.– | 300.– |

| IS février : | 8% de 6500.– | 520.– |

| IS mars : | 12% de 4750.– | 570.– |

32.5.2Taux annuel Taux déterminé sur la base du salaire annualisé

Cette méthode est appliquée dans les cantons de Fribourg, Genève, Tessin, Valais et Vaud.

Le calcul sur base annuelle tient compte du cumul des montants soumis pour déterminer un taux annuel. Le calcul induit la réévaluation chaque mois du taux d’imposition annualisé et le rétablissement de la retenue à la fin de chaque mois.

Cette méthode ne tient compte que des montants effectivement versés. Il n’est pas possible de forcer Crésus à tenir compte de montants prévisionnels, tels que le 13e salaire, une prime ou un bonus qui n’ont pas encore été versés.

Exemple salaire mensuel :

L’employé touche un salaire de 5000.– en janvier puis 6500.– dès février.

En janvier, le taux d’imposition annuel est calculé sur la base de

12 x 5000 = 60000 soit un taux de 6%

IS janvier :

6% de 5000.–

300.–

En février, le taux d’imposition est calculé sur la base de

(5000 + 6500) x 12 / 2 = 69000 soit un taux de 7.5%

La retenue du mois correspond au montant total dû à ce jour, diminué du montant de la retenue précédente.

Total dû à fin février : 7.5% de 11500.–

862.50

./. IS janvier

300.–

Montant à retenir

562.50

En mars, le taux d’imposition est calculé sur la base de

(5000 + 6500 + 6500) × 12 / 3 = 72000, soit un taux de 8%

Total dû à fin mars : 8% de 18000.–

1440.–

./. IS janvier + février

862.50

Montant à retenir

577.50

Crésus Salaires calcule la retenue au taux du mois et applique un rétablissement rétroactif pour ajuster les mois précédents.

Janvier (tx 6%) :

IS janvier : 6% de 5000.–

300.–

Février (tx annualisé 7.5%) :

Calcul du rétablissement :

IS janvier : 6% de 5000.–

300.–

Rétablissement janvier : 1.5% de 5000.–

75.–

Calcul de la retenue :

IS février : 7.5% de 6500.–

487.50

Rétablissement

75.–

Montant à retenir : 487.50 + 75.–

562.50

Mars (tx annualisé 8%) :

Calcul du rétablissement :

IS janvier après rétablissement : 7.5% de 5000.–

375.–

Rétablissement janvier : 0.5% de 5000.–

25.–

IS février : 7.5% de 6500.–

487.50

Rétablissement février : 0.5% de 6500.–

32.50

Calcul de la retenue :

IS mars : 8% de 6500.–

520.–

Rétablissement total

57.50

Montant à retenir : 520.– + 57.50

577.50

En cas de rétablissement, Crésus imprime un tableau justificatif au bas du bulletin de salaire (§32.4.3 Calcul de la retenue).

Annualisation des éléments exceptionnels

Dans le cas du versement d’un montant non répétitif, par exemple une prime ou un bonus, il sera ajouté au montant annualisé comme ci-dessus pour déterminer le taux à appliquer.

Exemple

L’employé reçoit un salaire mensuel de 5000.-

En mars, il touche un bonus de 2500.-

En janvier et février le taux d’imposition annuel est calculé sur la base de

12 x 5000 = 60000 soit un taux de 6%

IS janvier :

6% de 5000.–

300.–

IS février :

6% de 5000.–

300.–

En mars, le taux d’imposition est calculé sur la base de

12 x 5000 = 60000 + 2500 = 62500 soit un taux de 6.5%

Le montant total soumis est de

5000 + 5000 + 5000 + 2500 = 17500

Total dû à fin mars : 6.5% de 17500.–

1137.50

./. IS janvier + février

600.–

Montant à retenir

437.50

Taux déterminé sur la base du salaire annualisé

Cette méthode est appliquée dans les cantons de Fribourg, Genève, Tessin, Valais et Vaud.

Le calcul sur base annuelle tient compte du cumul des montants soumis pour déterminer un taux annuel. Le calcul induit la réévaluation chaque mois du taux d’imposition annualisé et le rétablissement de la retenue à la fin de chaque mois.

Cette méthode ne tient compte que des montants effectivement versés. Il n’est pas possible de forcer Crésus à tenir compte de montants prévisionnels, tels que le 13e salaire, une prime ou un bonus qui n’ont pas encore été versés.

Exemple salaire mensuel :

L’employé touche un salaire de 5000.– en janvier puis 6500.– dès février.

En janvier, le taux d’imposition annuel est calculé sur la base de

12 x 5000 = 60000 soit un taux de 6%

| IS janvier : | 6% de 5000.– | 300.– |

En février, le taux d’imposition est calculé sur la base de

(5000 + 6500) x 12 / 2 = 69000 soit un taux de 7.5%

La retenue du mois correspond au montant total dû à ce jour, diminué du montant de la retenue précédente.

| Total dû à fin février : 7.5% de 11500.– | 862.50 |

| ./. IS janvier | 300.– |

| Montant à retenir | 562.50 |

En mars, le taux d’imposition est calculé sur la base de

(5000 + 6500 + 6500) × 12 / 3 = 72000, soit un taux de 8%

| Total dû à fin mars : 8% de 18000.– | 1440.– |

| ./. IS janvier + février | 862.50 |

| Montant à retenir | 577.50 |

Crésus Salaires calcule la retenue au taux du mois et applique un rétablissement rétroactif pour ajuster les mois précédents.

| Janvier (tx 6%) : | |

| IS janvier : 6% de 5000.– | 300.– |

| Février (tx annualisé 7.5%) : | |

| Calcul du rétablissement : | |

| IS janvier : 6% de 5000.– |

300.– |

| Rétablissement janvier : 1.5% de 5000.– |

75.– |

| Calcul de la retenue : | |

| IS février : 7.5% de 6500.– | 487.50 |

| Rétablissement | 75.– |

| Montant à retenir : 487.50 + 75.– | 562.50 |

| Mars (tx annualisé 8%) : | |

| Calcul du rétablissement : | |

| IS janvier après rétablissement : 7.5% de 5000.– |

375.– |

| Rétablissement janvier : 0.5% de 5000.– | 25.– |

| IS février : 7.5% de 6500.– |

487.50 |

| Rétablissement février : 0.5% de 6500.– |

32.50 |

| Calcul de la retenue : | |

| IS mars : 8% de 6500.– | 520.– |

| Rétablissement total | 57.50 |

| Montant à retenir : 520.– + 57.50 | 577.50 |

En cas de rétablissement, Crésus imprime un tableau justificatif au bas du bulletin de salaire (§32.4.3 Calcul de la retenue).

Annualisation des éléments exceptionnels

Dans le cas du versement d’un montant non répétitif, par exemple une prime ou un bonus, il sera ajouté au montant annualisé comme ci-dessus pour déterminer le taux à appliquer.

Exemple

L’employé reçoit un salaire mensuel de 5000.-

En mars, il touche un bonus de 2500.-

En janvier et février le taux d’imposition annuel est calculé sur la base de

12 x 5000 = 60000 soit un taux de 6%

| IS janvier : | 6% de 5000.– | 300.– |

| IS février : | 6% de 5000.– | 300.– |

En mars, le taux d’imposition est calculé sur la base de

12 x 5000 = 60000 + 2500 = 62500 soit un taux de 6.5%

Le montant total soumis est de

5000 + 5000 + 5000 + 2500 = 17500

| Total dû à fin mars : 6.5% de 17500.– | 1137.50 |

| ./. IS janvier + février | 600.– |

| Montant à retenir | 437.50 |

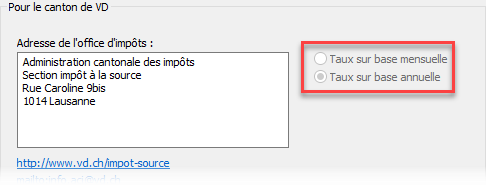

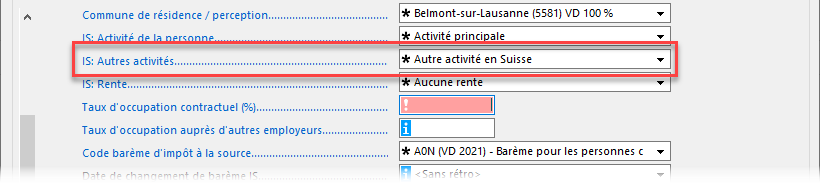

32.5.3Taux rapporté au taux d’occupation Taux pour un employé à temps partiel

Si l’employé dont le taux d’occupation est partiel ou irrégulier n’a qu’un employeur, il faut saisir le mode Pas d’autre activité dans le champ IS: Autres activités de l’onglet Impôt à la source de ses données (§4.3 Impôt à la source).

Dans ce cas, le taux d’imposition est calculé sur la base du salaire effectif (quelque soit son taux d’occupation).

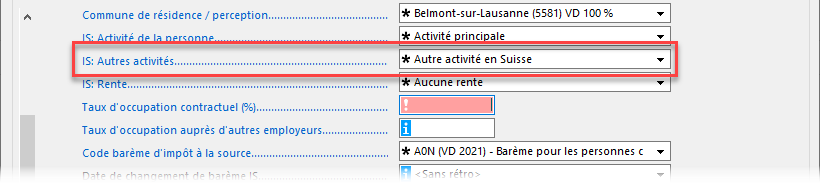

Si l’employé a plusieurs employeurs, il faut indiquer Autre activité en Suisse ou Autre activité à l’étranger dans le champ IS: Autres activités de l’onglet Impôt à la source de ses données (§4.3 Impôt à la source).

Salaire mensuel

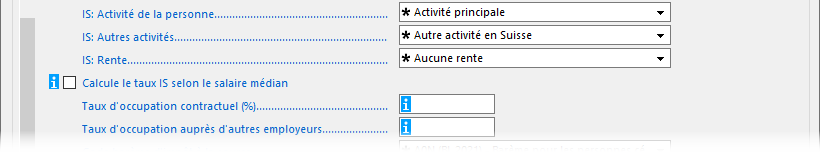

Dans le cas d’un salaire mensuel, Crésus exige un taux d’occupation contractuel pour l’activité dans l’entreprise :

Si ce taux n’est pas renseigné, il faudra compléter le nombre d’heures à considérer pour le mois en cours dans chaque salaire (voir plus bas).

Crésus demande également le taux d’occupation auprès des autres employeurs.

- Si le Taux d’occupation auprès d’autres employeurs est renseigné, le taux d’imposition sera calculé en fonction du taux total d’occupation.

- Si le Taux d’occupation auprès d’autres employeurs reste vide, le taux d’imposition est calculé sur la base d’un taux d’occupation total à 100%.

Le salaire déterminant pour le taux d’imposition est calculé sous la forme

Salaire effectif / taux d’occupation x taux d’occupation total

ExempleS

L’employé a un salaire mensuel de 3000.- à 75%

S’il n’a pas d’autres employeurs, le taux d’imposition est calculé sur la base su salaire effectif de 3000

S’il a d’autres employeurs, le taux d’imposition tient compte du taux d’occupation total :

Si on a indiqué qu’il a d’autres occupations à 15%

Le taux total d’occupation est donc de 90%

Le salaire déterminant pour le taux d’imposition est

3000 / 75 x 90 = 3600

On peut aussi l’exprimer ainsi :

Son salaire à 100% serait de 300 / 75 x 100 = 4000

Le taux d’imposition est calculé sur la base d’un salaire effectif de 4000 x 90% = 3600

Si le taux d’occupation auprès d’autres employeurs reste vide, le taux d’imposition est calculé sur la base d’un salaire à 100%, soit 4000

Salaire horaire

Dans le cas d’un salaire horaire, le taux d’occupation contractuel n’est pas obligatoire, par exemple en cas d’emploi irrégulier.

Dans cette situation, le taux d’occupation est évalué lors du calcul de chaque salaire, en rapportant le nombre d’heures traité au nombre d’heures à 100% pour le mois défini par les administrations fiscales, Il utilise à cet effet le coefficient Durée hebdomadaire de travail convenue dans l’onglet Réglages 2 de la commande Entreprise > Coefficients (§ Crésus Salaires). Cette valeur peut également être définie dans chaque Lieu de travail défini sous Entreprise > Lieux de travail (§ Crésus Salaires) ou dans les données de l’employé si elle a été mise à disposition.

Exemple

La durée hebdomadaire convenue est fixée à 40h.

Ce qui donne 40 x 12 = 2080h par année,

soit 2080 / 12 = 173.3h par mois.

L’employé a travaillé 75h ce mois.

Son taux d’occupation local est calculé à

75 x 100 / 173.3 = 43.28%

Ce taux d’occupation sera traité comme décrit plus bas pour déterminer le taux d’imposition.

Si un taux d’occupation contractuel a été introduit, ce taux sera appliqué lors du calcul du salaire du mois, quelque soit le nombre d’heures saisi dans le salaire du mois :

Le taux d’imposition est calculé en rapportant le salaire au taux d’occupation total. Il est recommandé de renseigner le taux d’occupation auprès des autres employeurs.

- Si le Taux d’occupation auprès d’autres employeurs est renseigné, le taux d’imposition sera calculé en fonction du taux total d’occupation.

Dans la situation ci-dessus, le taux d’imposition sera basé sur le taux d’occupation évalué lors de la saisie du salaire du mois (en fonction des heures à considérer) augmenté de 20%.

Dans la situation ci-dessus, le taux d’imposition sera basé sur une occupation totale à 60%.

- Si le Taux d’occupation auprès d’autres employeurs reste vide, le taux d’imposition est calculé sur la base d’un taux d’occupation total à 100%.

Exemples

L’employé a un salaire horaire de 30.-

S’il n’a pas d’autres employeurs (mode Pas d’autre activité), le taux d’imposition est calculé sur la base du salaire effectif du mois en cours, que le taux d’occupation soit connu ou pas, ou qu’il ait un emploi irrégulier :

- S’il travaille 40h à 30.-, le taux d’imposition est basé sur 1200

- S’il travaille 80h à 30.-, le taux d’imposition est basé sur 2400

Si l’employé a plusieurs activités (mode Autre activité en Suisse ou Autre activité à l’étranger) :

A. S’il n’a ni taux d’occupation contractuel, ni taux d’occupation auprès d’autres employeurs, le taux d’occupation du mois est calculé comme décrit plus et le taux d’occupation total est rapporté à 100% :

- S’il travaille 40h à 30.-

Le taux d’occupation ce mois vaut

40 x 100 / 173.3 = 23.08%

Le taux d’imposition est basé sur

1200 / 23.08 x 100 = 5199.30

- S’il travaille 80h à 30.-

Le taux d’occupation ce mois vaut

80 x 100 / 173.3 = 46.16%

le taux d’imposition est basé sur

2400 / 46.16 x 100 = 5199.30

B. S’il n’a pas de taux d’occupation contractuel, et un taux d’occupation auprès d’autres employeurs de 50%, le taux d’occupation du mois est calculé comme décrit plus et le taux d’occupation total vaut le taux du mois cumulé au 50% :

- S’il travaille 40h à 30.-

Le taux d’occupation ce mois vaut

40 x 100 / 173.3 = 23.08%

Le taux d’occupation total vaut

23.08 + 50 = 73.08%

Le taux d’imposition est basé sur

1200 / 23.08 x 73.08 = 3799.65

- S’il travaille 80h à 30.-

Le taux d’occupation ce mois vaut

80 x 100 / 173.3 = 46.16%

Le taux d’occupation total vaut

46.16 + 50 = 96.16%

Le taux d’imposition est basé sur

2400 / 46.16 x 96.16 = 4999.65

C. S’il a un taux d’occupation contractuel fixe, par exemple 25%, et d’autres activités pour lesquelles on n’a pas indiqué de taux d’occupation, le taux d’occupation total du mois vaut 100%

- S’il travaille 40h à 30.-

Le taux d’imposition est basé sur

1200 / 25 x 100 = 4800

- S’il travaille 80h à 30

Le taux d’imposition est basé sur

2400 / 25 x 100 = 9600

D. S’il a un taux d’occupation contractuel fixe, par exemple 25%, et d’autres activités pour lesquelles on a indiqué un taux d’occupation de 50%, le taux d’occupation total du mois vaut 25 + 50 = 75%

- S’il travaille 40h à 30.-

Le taux d’imposition est basé sur

1200 / 25 x 75 = 3600

- S’il travaille 80h à 30

Le taux d’imposition est basé sur

2400 / 25 x 75 = 7200

Taux pour un employé à temps partiel

Si l’employé dont le taux d’occupation est partiel ou irrégulier n’a qu’un employeur, il faut saisir le mode Pas d’autre activité dans le champ IS: Autres activités de l’onglet Impôt à la source de ses données (§4.3 Impôt à la source).

Dans ce cas, le taux d’imposition est calculé sur la base du salaire effectif (quelque soit son taux d’occupation).

Si l’employé a plusieurs employeurs, il faut indiquer Autre activité en Suisse ou Autre activité à l’étranger dans le champ IS: Autres activités de l’onglet Impôt à la source de ses données (§4.3 Impôt à la source).

Salaire mensuel

Dans le cas d’un salaire mensuel, Crésus exige un taux d’occupation contractuel pour l’activité dans l’entreprise :

Si ce taux n’est pas renseigné, il faudra compléter le nombre d’heures à considérer pour le mois en cours dans chaque salaire (voir plus bas).

Crésus demande également le taux d’occupation auprès des autres employeurs.

- Si le Taux d’occupation auprès d’autres employeurs est renseigné, le taux d’imposition sera calculé en fonction du taux total d’occupation.

- Si le Taux d’occupation auprès d’autres employeurs reste vide, le taux d’imposition est calculé sur la base d’un taux d’occupation total à 100%.

Le salaire déterminant pour le taux d’imposition est calculé sous la forme

Salaire effectif / taux d’occupation x taux d’occupation total

ExempleS

L’employé a un salaire mensuel de 3000.- à 75%

S’il n’a pas d’autres employeurs, le taux d’imposition est calculé sur la base su salaire effectif de 3000

S’il a d’autres employeurs, le taux d’imposition tient compte du taux d’occupation total :

Si on a indiqué qu’il a d’autres occupations à 15%

Le taux total d’occupation est donc de 90%

Le salaire déterminant pour le taux d’imposition est

3000 / 75 x 90 = 3600

On peut aussi l’exprimer ainsi :

Son salaire à 100% serait de 300 / 75 x 100 = 4000

Le taux d’imposition est calculé sur la base d’un salaire effectif de 4000 x 90% = 3600

Si le taux d’occupation auprès d’autres employeurs reste vide, le taux d’imposition est calculé sur la base d’un salaire à 100%, soit 4000

Salaire horaire

Dans le cas d’un salaire horaire, le taux d’occupation contractuel n’est pas obligatoire, par exemple en cas d’emploi irrégulier.

Dans cette situation, le taux d’occupation est évalué lors du calcul de chaque salaire, en rapportant le nombre d’heures traité au nombre d’heures à 100% pour le mois défini par les administrations fiscales, Il utilise à cet effet le coefficient Durée hebdomadaire de travail convenue dans l’onglet Réglages 2 de la commande Entreprise > Coefficients (§ Crésus Salaires). Cette valeur peut également être définie dans chaque Lieu de travail défini sous Entreprise > Lieux de travail (§ Crésus Salaires) ou dans les données de l’employé si elle a été mise à disposition.

Exemple

La durée hebdomadaire convenue est fixée à 40h.

Ce qui donne 40 x 12 = 2080h par année,

soit 2080 / 12 = 173.3h par mois.

L’employé a travaillé 75h ce mois.

Son taux d’occupation local est calculé à

75 x 100 / 173.3 = 43.28%

Ce taux d’occupation sera traité comme décrit plus bas pour déterminer le taux d’imposition.

Si un taux d’occupation contractuel a été introduit, ce taux sera appliqué lors du calcul du salaire du mois, quelque soit le nombre d’heures saisi dans le salaire du mois :

Le taux d’imposition est calculé en rapportant le salaire au taux d’occupation total. Il est recommandé de renseigner le taux d’occupation auprès des autres employeurs.

- Si le Taux d’occupation auprès d’autres employeurs est renseigné, le taux d’imposition sera calculé en fonction du taux total d’occupation.

Dans la situation ci-dessus, le taux d’imposition sera basé sur le taux d’occupation évalué lors de la saisie du salaire du mois (en fonction des heures à considérer) augmenté de 20%.

Dans la situation ci-dessus, le taux d’imposition sera basé sur une occupation totale à 60%.

- Si le Taux d’occupation auprès d’autres employeurs reste vide, le taux d’imposition est calculé sur la base d’un taux d’occupation total à 100%.

Exemples

L’employé a un salaire horaire de 30.-

S’il n’a pas d’autres employeurs (mode Pas d’autre activité), le taux d’imposition est calculé sur la base du salaire effectif du mois en cours, que le taux d’occupation soit connu ou pas, ou qu’il ait un emploi irrégulier :

- S’il travaille 40h à 30.-, le taux d’imposition est basé sur 1200

- S’il travaille 80h à 30.-, le taux d’imposition est basé sur 2400

Si l’employé a plusieurs activités (mode Autre activité en Suisse ou Autre activité à l’étranger) :

A. S’il n’a ni taux d’occupation contractuel, ni taux d’occupation auprès d’autres employeurs, le taux d’occupation du mois est calculé comme décrit plus et le taux d’occupation total est rapporté à 100% :

- S’il travaille 40h à 30.-

Le taux d’occupation ce mois vaut

40 x 100 / 173.3 = 23.08%

Le taux d’imposition est basé sur

1200 / 23.08 x 100 = 5199.30 - S’il travaille 80h à 30.-

Le taux d’occupation ce mois vaut

80 x 100 / 173.3 = 46.16%

le taux d’imposition est basé sur

2400 / 46.16 x 100 = 5199.30

B. S’il n’a pas de taux d’occupation contractuel, et un taux d’occupation auprès d’autres employeurs de 50%, le taux d’occupation du mois est calculé comme décrit plus et le taux d’occupation total vaut le taux du mois cumulé au 50% :

- S’il travaille 40h à 30.-

Le taux d’occupation ce mois vaut

40 x 100 / 173.3 = 23.08%

Le taux d’occupation total vaut

23.08 + 50 = 73.08%

Le taux d’imposition est basé sur

1200 / 23.08 x 73.08 = 3799.65 - S’il travaille 80h à 30.-

Le taux d’occupation ce mois vaut

80 x 100 / 173.3 = 46.16%

Le taux d’occupation total vaut

46.16 + 50 = 96.16%

Le taux d’imposition est basé sur

2400 / 46.16 x 96.16 = 4999.65

C. S’il a un taux d’occupation contractuel fixe, par exemple 25%, et d’autres activités pour lesquelles on n’a pas indiqué de taux d’occupation, le taux d’occupation total du mois vaut 100%

- S’il travaille 40h à 30.-

Le taux d’imposition est basé sur

1200 / 25 x 100 = 4800 - S’il travaille 80h à 30

Le taux d’imposition est basé sur

2400 / 25 x 100 = 9600

D. S’il a un taux d’occupation contractuel fixe, par exemple 25%, et d’autres activités pour lesquelles on a indiqué un taux d’occupation de 50%, le taux d’occupation total du mois vaut 25 + 50 = 75%

- S’il travaille 40h à 30.-

Le taux d’imposition est basé sur

1200 / 25 x 75 = 3600 - S’il travaille 80h à 30

Le taux d’imposition est basé sur

2400 / 25 x 75 = 7200

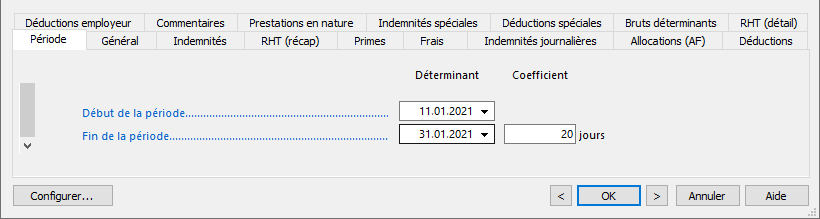

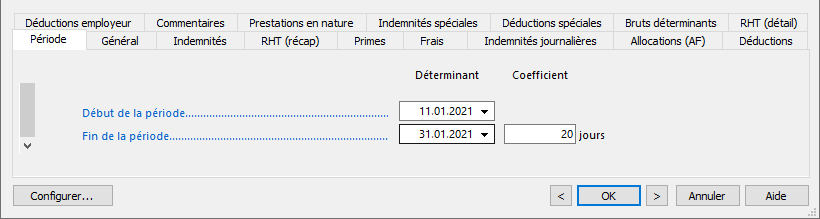

32.5.4Taux effectif rapporté à la période de travail Taux pour une période de travail autre qu’un mois

Si la durée de la période est différente d’un mois, le taux d’imposition est calculé en fonction du salaire effectif ramené à une période normale.

Exemples

La période de paie est de 20 jours (onglet Période du salaire du mois).

Exemple de salaire mensuel

L’employé touche un salaire mensuel de 6000.-

Le salaire du mois courant est de 6000 / 30 x 20 = 4000

Le taux d’imposition sera basé sur 6000

Exemple de salaire horaire

Si l’employé n’a qu’une activité, le salaire effectif est rapporté à la période entière comme pour le salaire mensuel ci-dessus.

Si l’employé a plusieurs activités, le taux d’occupation sera rapporté à la durée de la période, ce qui se reporte sur le taux d’imposition.

La durée hebdomadaire convenue est fixée à 40h.

Ce qui donne 40 x 12 = 2080h par année,

soit 2080 / 12 = 173.3h par mois.

Ce nombre d’heures est ramené à

173.3 / 30 x 20 = 115.55

pour le calcul du taux d’occupation.

L’employé a travaillé 75h ce mois.

Son taux d’occupation local est calculé à

75 x 100 / 115.55 = 64.9%

Taux pour une période de travail autre qu’un mois

Si la durée de la période est différente d’un mois, le taux d’imposition est calculé en fonction du salaire effectif ramené à une période normale.

Exemples

La période de paie est de 20 jours (onglet Période du salaire du mois).

Exemple de salaire mensuel

L’employé touche un salaire mensuel de 6000.-

Le salaire du mois courant est de 6000 / 30 x 20 = 4000

Le taux d’imposition sera basé sur 6000

Exemple de salaire horaire

Si l’employé n’a qu’une activité, le salaire effectif est rapporté à la période entière comme pour le salaire mensuel ci-dessus.

Si l’employé a plusieurs activités, le taux d’occupation sera rapporté à la durée de la période, ce qui se reporte sur le taux d’imposition.

La durée hebdomadaire convenue est fixée à 40h.

Ce qui donne 40 x 12 = 2080h par année,

soit 2080 / 12 = 173.3h par mois.

Ce nombre d’heures est ramené à

173.3 / 30 x 20 = 115.55

pour le calcul du taux d’occupation.

L’employé a travaillé 75h ce mois.

Son taux d’occupation local est calculé à

75 x 100 / 115.55 = 64.9%

32.5.6La paie n'est pas versée 1 fois par mois Dans le cas particulier d’un salaire versé à une fréquence autre que une fois par mois, il y a lieu de calculer le taux d’imposition sur la base du salaire horaire de base et pas sur le salaire effectif.

Dans l’onglet Impôts à la source des données du collaborateur, sélectionnez le mode adéquat sous Période de paiement du salaire :

Quel que soit le nombre d’heures payées, le Salaire déterminant (DT) mensuel sera toujours calculé sous la forme

Salaire horaire de base x 180

et le taux d’imposition sera invariable.

Par exemple pour un salaire horaire de 25.-

Dans le cas particulier d’un salaire versé à une fréquence autre que une fois par mois, il y a lieu de calculer le taux d’imposition sur la base du salaire horaire de base et pas sur le salaire effectif.

Dans l’onglet Impôts à la source des données du collaborateur, sélectionnez le mode adéquat sous Période de paiement du salaire :

Quel que soit le nombre d’heures payées, le Salaire déterminant (DT) mensuel sera toujours calculé sous la forme

Salaire horaire de base x 180

et le taux d’imposition sera invariable.

Par exemple pour un salaire horaire de 25.-

32.6Changements de situation Les modifications induites par un changement de situation de l’employé peuvent être saisies directement dans l’onglet Impôt source des données de l’employé, ou en utilisant les liens dans l’écran d’accueil (§2.1 L’écran d’accueil)

Les modifications induites par un changement de situation de l’employé peuvent être saisies directement dans l’onglet Impôt source des données de l’employé, ou en utilisant les liens dans l’écran d’accueil (§2.1 L’écran d’accueil)

32.6.1Changement de barème Si la situation de l’employé change en cours d’année, il y a lieu de modifier son barème. Il suffit pour cela de sélectionner son nouveau Code d’impôt à la source dans l’onglet Impôt à la source de ses données personnelles (§ Crésus Salaires). Le changement s’applique dès le prochain salaire calculé. Si nécessaire, précisez la date de changement pour permette à Crésus de calculer la correction rétroactive.

S’il s’agit d’un changement du nombre d’enfants, n’oubliez pas de compléter l’onglet Allocations des données de de l’employé (§4.6 Allocations), ou de modifier le nombre d’enfants à charge.

En cas de déménagement, il faut également modifier le Code d’impôt à la source pour le rattacher au nouveau canton de domicile.

Les raccourcis disponibles dans l’écran d’accueil simplifient l’accès aux rubriques concernées (§2.1 L’écran d’accueil).

Si la situation de l’employé change en cours d’année, il y a lieu de modifier son barème. Il suffit pour cela de sélectionner son nouveau Code d’impôt à la source dans l’onglet Impôt à la source de ses données personnelles (§ Crésus Salaires). Le changement s’applique dès le prochain salaire calculé. Si nécessaire, précisez la date de changement pour permette à Crésus de calculer la correction rétroactive.

S’il s’agit d’un changement du nombre d’enfants, n’oubliez pas de compléter l’onglet Allocations des données de de l’employé (§4.6 Allocations), ou de modifier le nombre d’enfants à charge.

En cas de déménagement, il faut également modifier le Code d’impôt à la source pour le rattacher au nouveau canton de domicile.

Les raccourcis disponibles dans l’écran d’accueil simplifient l’accès aux rubriques concernées (§2.1 L’écran d’accueil).

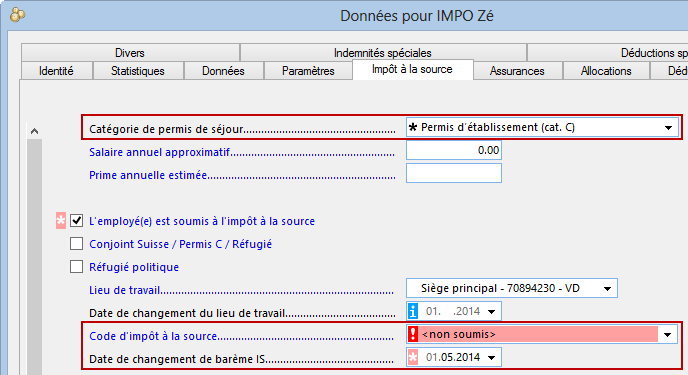

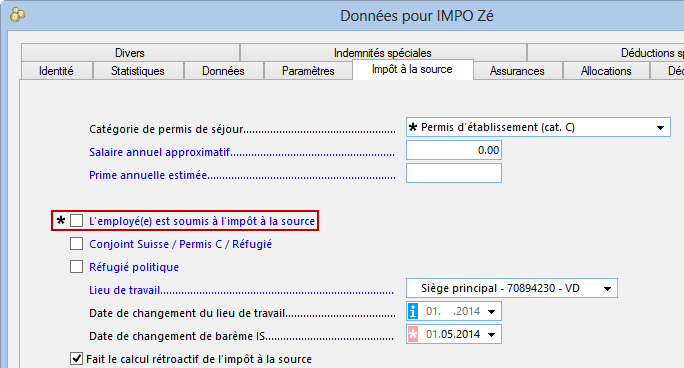

32.6.2L’employé n’est plus soumis Si l’employé n’est plus soumis à l’imposition à la source, il faut modifier la Catégorie de permis de séjour, désactiver l’option L’employé est soumis à l’impôt à la source et passer son Code d’impôt à la source à <non soumis> dans l’onglet Impôt à la source de ses données personnelles (§ Crésus Salaires).

Dans cet exemple, l’employé a reçu un permis C et n’est plus soumis aux impôts à la source dès le 01.05.2014.

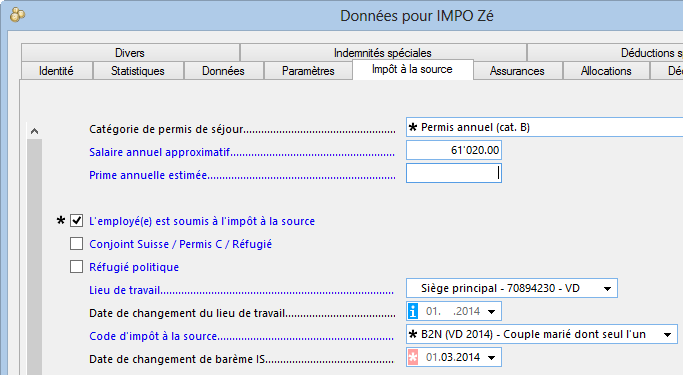

Avant le changement :

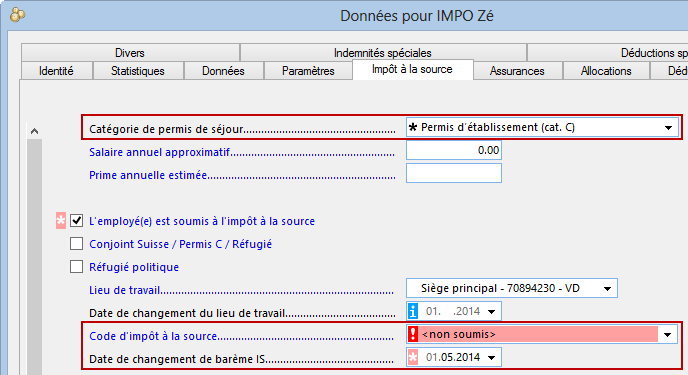

On modifie la Catégorie de permis de séjour, le Code d’impôt à la source et on indique la Date de changement de barème :

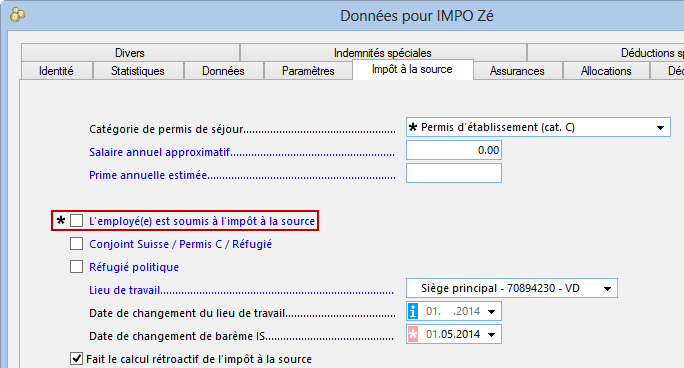

Et enfin on désactive l’option L’employé est soumis à l’impôt à la source :

Selon la date de changement de barème introduite, cela induit le remboursement des impôts retenus dans l’année.

Si l’employé n’est plus soumis à l’imposition à la source, il faut modifier la Catégorie de permis de séjour, désactiver l’option L’employé est soumis à l’impôt à la source et passer son Code d’impôt à la source à <non soumis> dans l’onglet Impôt à la source de ses données personnelles (§ Crésus Salaires).

Dans cet exemple, l’employé a reçu un permis C et n’est plus soumis aux impôts à la source dès le 01.05.2014.

Avant le changement :

On modifie la Catégorie de permis de séjour, le Code d’impôt à la source et on indique la Date de changement de barème :

Et enfin on désactive l’option L’employé est soumis à l’impôt à la source :

Selon la date de changement de barème introduite, cela induit le remboursement des impôts retenus dans l’année.

32.7Les décomptes d’impôt à la source Si un employé est soumis à l’impôt à la source, il faut générer le salaire chaque mois, même s’il ne touche pas de salaire.

Crésus Salaires propose plusieurs décomptes pour les impôts à la source. Vous les trouverez dans le dialogue d’impression, sous l’onglet des présentations modèles. Elles sont regroupées sous le chiffre 6.

Suite à l’introduction de la transmission de données par swissdec, les listes récapitulatives ne sont plus envoyées aux ACI, elles servent de pièce justificative pour les IS. Nous ne maintenons donc plus les listes formatées selon les divers cantons, utilisez de préférence les listes Canton à choix qui fournissent un document par canton. Vous avez le choix entre des listes mensuelles, trimestrielles regroupées ou détaillées ou annuelles.

La liste mensuelle avec corrections montre les valeurs du mois ainsi que la correction rétroactive. C’est le montant de correction lié à l’annualisation de l’impôt à la source ou au changement de situation des employés, calculé pour le mois en cours, en tenant compte des corrections déjà apportées les mois précédents (§32.4.4 Calcul rectificatif et §32.5.2 Taux annuel).

Le décompte personnel montre tous les montants soumis à l’impôt à la source en précisant s’il s’agit d’un montant proportionnel ou exceptionnel (§32.1 Principe de base) ainsi que la méthode de calcul appliquée (§32.5 Méthodes de détermination du taux d’imposition). On y trouve également les taux appliqués chaque mois et le taux annuel final avec les corrections induites par l’annualisation.

La liste 3-9. Liste nominative des frontaliers (France) établit la liste des employés bénéficiant de l’accord transfrontalier. Ce sont ceux qui ont le code d’imposition Accord spécial avec la France.

Si un employé est soumis à l’impôt à la source, il faut générer le salaire chaque mois, même s’il ne touche pas de salaire.

Crésus Salaires propose plusieurs décomptes pour les impôts à la source. Vous les trouverez dans le dialogue d’impression, sous l’onglet des présentations modèles. Elles sont regroupées sous le chiffre 6.

Suite à l’introduction de la transmission de données par swissdec, les listes récapitulatives ne sont plus envoyées aux ACI, elles servent de pièce justificative pour les IS. Nous ne maintenons donc plus les listes formatées selon les divers cantons, utilisez de préférence les listes Canton à choix qui fournissent un document par canton. Vous avez le choix entre des listes mensuelles, trimestrielles regroupées ou détaillées ou annuelles.

La liste mensuelle avec corrections montre les valeurs du mois ainsi que la correction rétroactive. C’est le montant de correction lié à l’annualisation de l’impôt à la source ou au changement de situation des employés, calculé pour le mois en cours, en tenant compte des corrections déjà apportées les mois précédents (§32.4.4 Calcul rectificatif et §32.5.2 Taux annuel).

Le décompte personnel montre tous les montants soumis à l’impôt à la source en précisant s’il s’agit d’un montant proportionnel ou exceptionnel (§32.1 Principe de base) ainsi que la méthode de calcul appliquée (§32.5 Méthodes de détermination du taux d’imposition). On y trouve également les taux appliqués chaque mois et le taux annuel final avec les corrections induites par l’annualisation.

La liste 3-9. Liste nominative des frontaliers (France) établit la liste des employés bénéficiant de l’accord transfrontalier. Ce sont ceux qui ont le code d’imposition Accord spécial avec la France.

32.8Imposition des travailleurs frontaliers Selon l’accord du 11 avril 1983, les travailleurs frontaliers ne paient pas leurs impôts en Suisse, mais en France, si toutes les conditions suivantes sont remplies :

- Le travailleur retourne en règle générale chaque jour à son domicile principal (au minimum 4 jours par semaine de travail pour un taux d’activité à 100%).

- Le temps de trajet entre le domicile principal et le lieu de travail n’est pas supérieur à trois heures aller-retour.

- Le domicile où le travailleur retourne quotidiennement n’est pas une éventuelle résidence secondaire, mais bien son domicile principal.

- Le travailleur a remis l’attestation de résidence fiscale à l’employeur (ceci avant le 1er jour de l’engagement ou avant le 1er janvier de l’année en cours).

Dès que l’une de ces conditions n’est pas remplie, l’employeur a l’obligation de retenir l’impôt à la source.

Note : certains cantons, comme Genève, font exception et n’appliquent pas cet accord. En outre, des cas particulier existent, comme par exemple le travail de droit public. En cas de doute, renseignez-vous auprès de l’administration fiscale de votre canton.

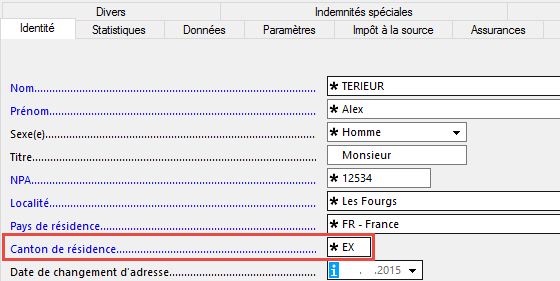

Réglages dans Crésus Salaires

Si l’accord du 11 avril 1983 s’applique à l’un de vos employés, il convient de procéder aux réglages suivants dans Crésus Salaires.

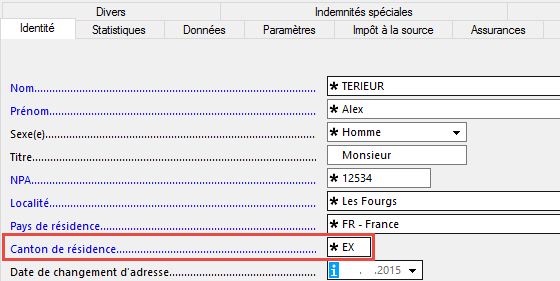

Dans l’onglet Identité des données de l’employé habitant à l’étranger, le Canton de résidence doit être réglé surEX :

Bien que l’employé ne verse pas d’impôt à la source en Suisse, il reste soumis à un régime spécial. Dans l’onglet Impôt à la source, et ce quel que soit son permis de séjour, l’option Soumis à l’impôt à la source doit être cochée.

Le Code d’impôt à la source réglé sur Accord spécial avec la France implique qu’il n’y a pas de retenue d’impôt à la source :

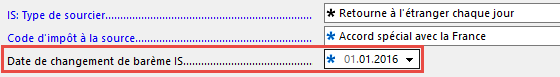

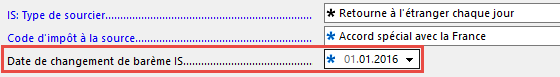

Application d’une correction rétroactive

Si vous avez omis de paramétrer ce mode pour un employé concerné, vous pouvez appliquer le changement rétroactivement en complétant le champ Date de changement de barème IS. Seul le mois peut y être saisi :