4.1Stammdaten Auf dieser Registerkarte finden Sie genauere Angaben für die Berechnung des Angestelltenlohns.

- Wenn Lohn unter der AHV-Befreiungsgrenze liegt

Wenn der Jahreslohn eines Angestellten unter der in den Koeffizienten des Unternehmens definierten Befreiungsgrenze liegt (link im Aufbau), ist der Angestellte in der Regel nicht AHV-/ALV-pflichtig. Die Liste zeigt drei Optionen an:

- AHV-Beitrag entrichtet, selbst wenn Lohn die Befreiungsgrenze nicht überschreitet: Der AHV-Beitrag wird auch dann abgezogen, wenn der Jahreslohn des Angestellten die in den Koeffizienten des Unternehmens definierte Befreiungsgrenze nicht überschreitet.

- AHV-Beitrag entrichtet, aber am Jahresende zurückerstattet: Die Beiträge werden jeden Monat abgezogen. Am Jahresende oder wenn der Angestellte das Unternehmen verlässt, nimmt Crésus einen negativen Abzug (also eine Rückerstattung) vor, der dem Betrag der Beiträge entspricht, sofern der Lohn unter der Befreiungsgrenze liegt. So vermeidet man einen nachträglichen Abzug, sobald der Jahreslohn die Grenze überschreitet.

- AHV-Beitrag entrichtet und nachgeführt, nachdem Befreiungsgrenze erreicht ist: Solange der kumulierte Lohn unterhalb der Befreiungsgrenze liegt, werden keine AHV-Beiträge abgezogen. Wird die Beitragsgrenze aber überschritten, nimmt Crésus einen nachträglichen Abzug vor, damit die AHV-Beiträge auf dem gesamten AHV-pflichtigen Lohn erhoben werden. Der Betrag dieses nachträglichen Abzugs kann beträchtlich sein und allenfalls gar zu einem negativen Lohnbetrag führen.

- Beschäftigungsgrad: Dieser dient auch als Grundlage für die Berechnung des Quellensteuersatzes und die Lohnkorrektur. Auf dieser Basis wird die Anzahl Arbeitsstunden pro Tag und pro Woche ermittelt. Der in den Daten des/der Angestellten angegebene Beschäftigungsgrad wird bei der Lohnerstellung automatisch übernommen.

- Hat ein Angestellter keinen festen Beschäftigungsgrad, aktivieren Sie das Kästchen Angestellter mit unregelmässiger Arbeit. Wird in dieser Situation diese Option nicht aktiviert, wird der Beschäftigungsgrad jeden Monat anhand der geleisteten Arbeitsstunden berechnet.

- Monatslohn fest: fester Lohn für eine im Monatslohn angestellte Person. Sie können hier auch den Lohn eines Teilzeitangestellten angeben. Zum Beispiel für einen Angestellten, der bei einem Beschäftigungsgrad von 60 % 4200.– verdient.

- Basisstundenlohn: Geben Sie hier den Tarif einer Arbeitsstunde für Angestellte im Stundenlohn ein.

Achten Sie darauf, nur eine Lohnart einzugeben. Geben sie beispielsweise nicht einen Monatslohn und einen Stundenlohn ein; dies könnte zu Problemen bei der Bestimmung des Jahreslohns führen.

- Extrastunden 100 % / Stundenlohn 125 %/150 % (der Prozentsatz wird in den Stammdaten des Unternehmens angegeben, link im Aufbau): Ausgehend vom Basisstundenlohn berechnet Crésus automatisch die Stundenbasis für die Überstunden. Sie können den Betrag auch manuell erfassen und so den vorgeschlagenen Lohn überschreiben.

- Nachtstunden, Wochenendstunden: Einheitswert für diese Stunden.

- Satz für 13. Monatslohn: Dieser Satz wird als Prozent von 1/12 des ausbezahlten Jahreslohnes angegeben. Hat der Angestellte Anspruch auf einen vollen 13. Monatslohn, geben Sie 100 % ein. 0 % sagt aus, dass kein 13. Monatslohn ausbezahlt wird. Die Zwischenwerte entsprechen einem teilweisen 13. Monatslohn: Wird nur ein halber 13. Monatslohn ausbezahlt, geben Sie 50 % ein, bei einem doppelten 13. Monatslohn 200 %. Der Satz wird auf die Basis 13. Monatslohn angewendet.

Dieser Satz wird jeden Monat gesondert gespeichert. Sie können also die Löhne von Januar bis März mit 50 % berechnen, dann von April bis Dezember mit 100 %. Der Betrag des 13. Monatslohns wird dann im Dezember mit drei Monaten zu 50 % und neun Monaten zu 100 % berechnet. Dieser Satz kann rückwirkend auf das erfasste Datum geändert werden.Bezahlt das Unternehmen pro Monat nicht 1/12 des Lohnes (8,333333 %), sondern z. B. nur 8,3 %, geben Sie hier 8.3 × 12 ein, also 99,60 %

- Muss dieser Satz rückwirkend geändert werden, erfassen Sie das Datum im Feld Satz für 13. Monatslohn, neu ab dem

- Auszahlung des 13. Monatslohns jeden Monat: Ist diese Option aktiv, wird der 13. Monatslohn jeden Monat zum Lohn hinzugerechnet. Andernfalls wird er nur für die ausgewählten Perioden berechnet (§9 Zahlperioden) oder ausbezahlt, wenn der Angestellte aus dem Unternehmen austritt (link im Aufbau). Auf jeden Fall ist es möglich, den Betrag des 13. Monatslohns zu ändern, um bei der Berechnung des Monatslohns beim 13. Monatslohn Vorschüsse auszuzahlen oder Abzüge vorzunehmen. Ende Jahr berichtigt Crésus den gesamten Jahresbetrag bei der Jahresendberechnung (siehe Beispiele unter link im Aufbau).

- Übertrag 13. Monatslohn vom Vorjahr: Geben Sie hier den Restbetrag des 13. Monatslohns an, der dem Angestellten Anfang Jahr geschuldet ist. Dieser Betrag wird zum nächsten berechneten 13. Monatslohn hinzugerechnet. Ende Jahr überträgt die Software den nicht ausbezahlten Restbetrag für den 13. Monatslohn automatisch auf das nächste Jahr. Bei Bedarf ist dieser Übertrag zu korrigieren.

- Ferien tageweise bezahlen: Standardmässig schlägt Crésus als Feriengeld einen Prozentsatz des ausbezahlten Lohns vor, aber gewisse Unternehmen bezahlen das Feriengeld pro bezogenen Ferientag aus. Ist diese Option aktiviert, müssen Sie einen Prozentsatz des Feriengelds im Verhältnis zu einem normalen Arbeitstag angeben. Gilt für Ferientage derselbe Ansatz wie für Arbeitstage, geben Sie 100 % ein. Werden für einen Ferientag ¾ eines Arbeitstages bezahlt, geben Sie 75 % ein.

- Prozentsatz Feriengeld (%): ermöglicht die Berechnung des geschuldeten Feriengelds in Prozent des bezahlten Lohnes. Ist diese Option aktiviert, wird der Satz auf dem Stundenlohn angewandt. Ansonsten wird der Satz auf den kumulierten Lohnbestandteilen angewandt, die Anspruch auf die Entschädigungen gewähren, d. h. die Basis Ferien (link im Aufbau und §5.7 Erstellung eigener Felder).

- Feriengeld jeden Monat bezahlen: siehe oben «Auszahlung des 13. Monatslohns».

- Übertrag Feriengeld vom Vorjahr: siehe oben «Übertrag 13. Monatslohn vom Vorjahr».

- Feiertagsentschädigungssatz (%) und Feiertage tageweise bezahlen: werden wie die oben beschriebenen Ferienfelder verwendet.

- Veranschlagte Jahresprämie: Wenn diese Angabe ergänzt wird, kann die Auszahlung einer Prämie im Voraus berücksichtigt werden, die für die Berechnung des steuerbaren Jahreslohns verwendet wird (link im Aufbau).

Je nachdem, ob das Feriengeld unter Berücksichtigung der Feiertagsentschädigungen oder umgekehrt die Feiertagsentschädigungen basierend auf dem Feriengeld berechnet werden müssen, sind die Basen der betreffenden Felder anzupassen (link im Aufbau).. Standardmässig werden die Feiertage bei der Basis für die Ferien berücksichtigt.

- Arbeitnehmer ist AHV-/ALV-pflichtig: Diese Kästchen dürfen nur in seltenen Sonderfällen deaktiviert werden, wenn keine Beiträge vom Lohn des Angestellten abgezogen werden. Crésus berücksichtigt das Alter des Angestellten entsprechend den Angaben bei den Koeffizienten des Unternehmens (link im Aufbau). Die Markierung darf somit bei Angestellten, die für eine Beitragszahlung zu jung sind, sowie bei solchen, die das Rentenalter erreichen, nicht entfernt werden. Dies geschieht automatisch.

- Arbeitnehmer bezahlt Mutterschaftsversicherung (GE) (betrifft nur Angestellte von Genfer Unternehmen): Hier wird bestimmt, ob Crésus den Beitrag der Mutterschaftsversicherung zu dem bei den Koeffizienten des Unternehmens angegebenen Satz abziehen muss.

- LPCFam-pflichtiger Arbeitnehmer (betrifft nur Angestellte von Waadtländer Unternehmen): Hier wird bestimmt, ob Crésus den LPCFam-Beitrag zu dem bei den Koeffizienten des Unternehmens angegebenen Satz abziehen muss.

- Arbeitnehmer unterliegt der Quellensteuer: Die Einstellungen zu dieser Option werden unter §4.3 Quellensteuer beschrieben.

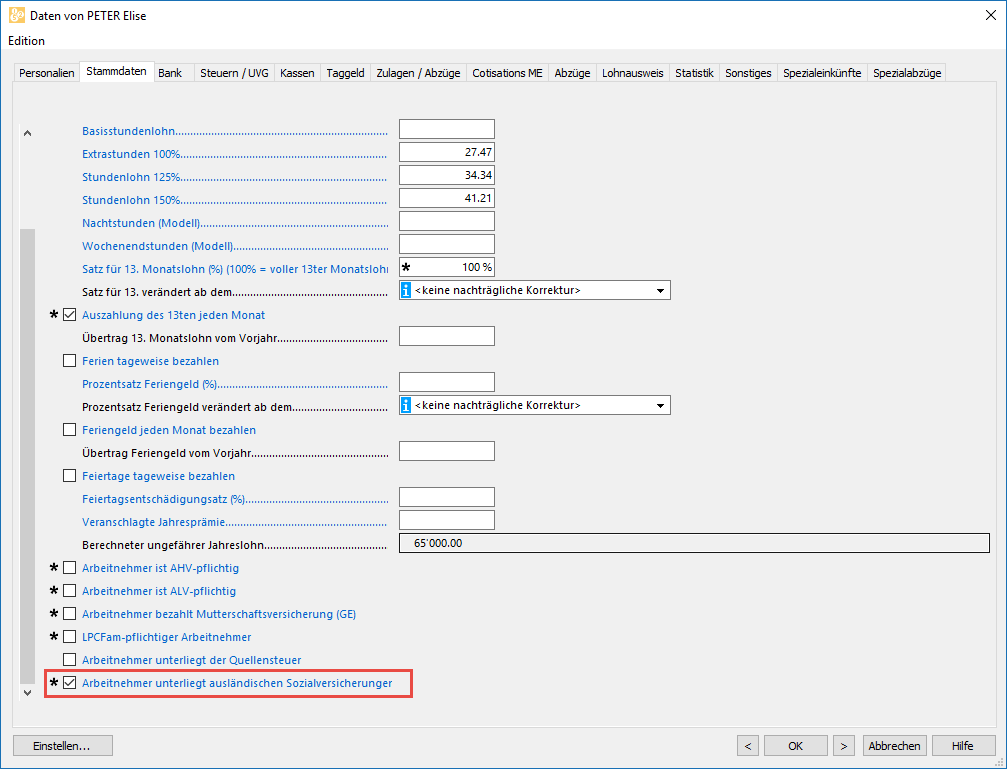

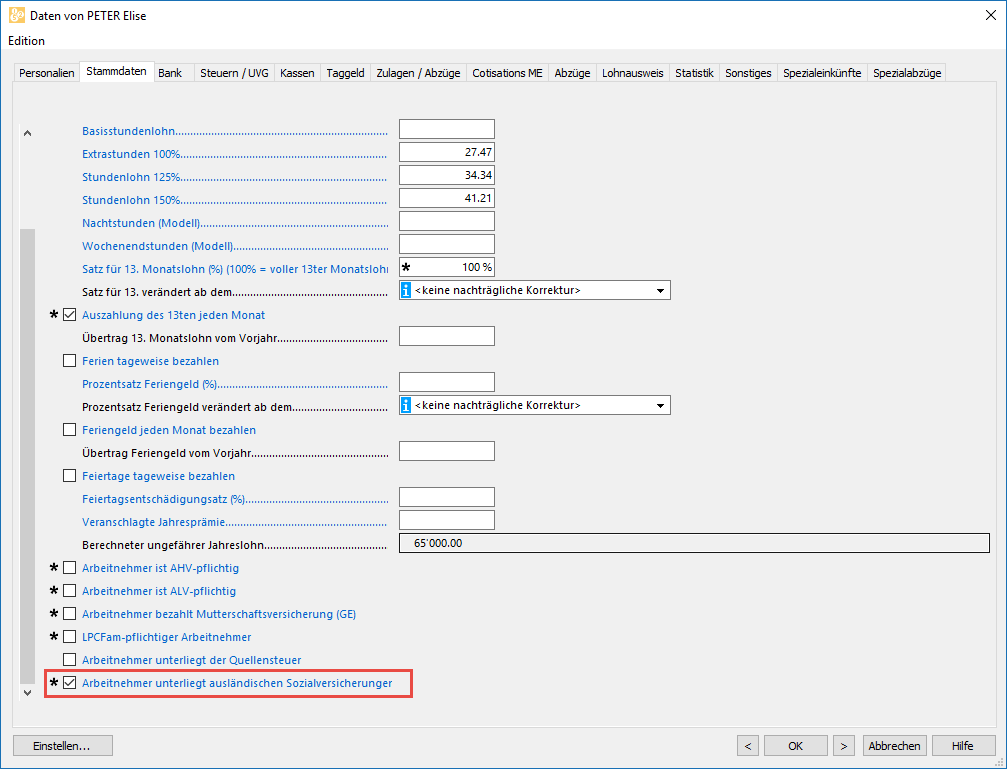

- Arbeitnehmer unterliegt ausländischen Sozialversicherungen: In bestimmten Situationen bezahlen Angestellte keine Sozialversicherungsbeiträge in der Schweiz, sondern sie sind den Bedingungen ihres Wohnsitzlandes unterstellt. In diesem Fall werden die Optionen Arbeitnehmer ist AHV-pflichtig / Arbeitnehmer ist ALV-pflichtig automatisch deaktiviert. Mehr dazu unter link im Aufbau.

Bestimmte bestehende Felder stehen bei der Erstellung einer neuen Datei nicht standardmässig zur Verfügung. Sie müssen in den Verwaltermodus wechseln und können anschliessend über die Einstellungen der Registerkarte die betreffenden Felder anzeigen lassen (§26 Einstellungen für die Eingabe vornehmen). Zum Beispiel:

- Vollzeitlohn bei variablem Monatslohn: Kann verwendet werden für einen Teilzeitangestellten oder einen unregelmässig beschäftigten Angestellten. Geben Sie hier ein, wie viel er bei einem Beschäftigungsgrad von 100 % verdienen würde. Der Lohn wird anhand des Beschäftigungsgrads korrigiert. Ein Vollzeitlohn von 7000.– ergibt bei einem Beschäftigungsgrad von 60 % einen Monatslohn von 4200.–. Der in den Daten des/der Angestellten erfassten Beschäftigungsgrad wird automatisch in jeden Lohn übertragen, wo er angepasst werden kann.

- Tageslohn: Betrag, der Angestellten im Tageslohn für einen Arbeitstag bezahlt wird.

- Berechneter BVG-pflichtiger Jahresbetrag: Crésus ermittelt diesen Betrag anhand der BVG-pflichtigen Felder (link im Aufbau). Er wird bei der Verwaltung der BVG-Lohnmeldung vorgeschlagen.

- Übermittelter BVG-pflichtiger Jahresbetrag: Dieser Betrag wird bei der Einreichung des Beitragsgesuchs bei der BVG-Kasse über Swissdec übermittelt. Es handelt sich somit um den geschätzten Lohn für das kommende Jahr. Sie können von Hand einen anderen Betrag als den oben berechneten Wert eingeben.

Auf dieser Registerkarte finden Sie genauere Angaben für die Berechnung des Angestelltenlohns.

- Wenn Lohn unter der AHV-Befreiungsgrenze liegt

Wenn der Jahreslohn eines Angestellten unter der in den Koeffizienten des Unternehmens definierten Befreiungsgrenze liegt (link im Aufbau), ist der Angestellte in der Regel nicht AHV-/ALV-pflichtig. Die Liste zeigt drei Optionen an:- AHV-Beitrag entrichtet, selbst wenn Lohn die Befreiungsgrenze nicht überschreitet: Der AHV-Beitrag wird auch dann abgezogen, wenn der Jahreslohn des Angestellten die in den Koeffizienten des Unternehmens definierte Befreiungsgrenze nicht überschreitet.

- AHV-Beitrag entrichtet, aber am Jahresende zurückerstattet: Die Beiträge werden jeden Monat abgezogen. Am Jahresende oder wenn der Angestellte das Unternehmen verlässt, nimmt Crésus einen negativen Abzug (also eine Rückerstattung) vor, der dem Betrag der Beiträge entspricht, sofern der Lohn unter der Befreiungsgrenze liegt. So vermeidet man einen nachträglichen Abzug, sobald der Jahreslohn die Grenze überschreitet.

- AHV-Beitrag entrichtet und nachgeführt, nachdem Befreiungsgrenze erreicht ist: Solange der kumulierte Lohn unterhalb der Befreiungsgrenze liegt, werden keine AHV-Beiträge abgezogen. Wird die Beitragsgrenze aber überschritten, nimmt Crésus einen nachträglichen Abzug vor, damit die AHV-Beiträge auf dem gesamten AHV-pflichtigen Lohn erhoben werden. Der Betrag dieses nachträglichen Abzugs kann beträchtlich sein und allenfalls gar zu einem negativen Lohnbetrag führen.

- Beschäftigungsgrad: Dieser dient auch als Grundlage für die Berechnung des Quellensteuersatzes und die Lohnkorrektur. Auf dieser Basis wird die Anzahl Arbeitsstunden pro Tag und pro Woche ermittelt. Der in den Daten des/der Angestellten angegebene Beschäftigungsgrad wird bei der Lohnerstellung automatisch übernommen.

- Hat ein Angestellter keinen festen Beschäftigungsgrad, aktivieren Sie das Kästchen Angestellter mit unregelmässiger Arbeit. Wird in dieser Situation diese Option nicht aktiviert, wird der Beschäftigungsgrad jeden Monat anhand der geleisteten Arbeitsstunden berechnet.

- Monatslohn fest: fester Lohn für eine im Monatslohn angestellte Person. Sie können hier auch den Lohn eines Teilzeitangestellten angeben. Zum Beispiel für einen Angestellten, der bei einem Beschäftigungsgrad von 60 % 4200.– verdient.

- Basisstundenlohn: Geben Sie hier den Tarif einer Arbeitsstunde für Angestellte im Stundenlohn ein.

Achten Sie darauf, nur eine Lohnart einzugeben. Geben sie beispielsweise nicht einen Monatslohn und einen Stundenlohn ein; dies könnte zu Problemen bei der Bestimmung des Jahreslohns führen.

- Extrastunden 100 % / Stundenlohn 125 %/150 % (der Prozentsatz wird in den Stammdaten des Unternehmens angegeben, link im Aufbau): Ausgehend vom Basisstundenlohn berechnet Crésus automatisch die Stundenbasis für die Überstunden. Sie können den Betrag auch manuell erfassen und so den vorgeschlagenen Lohn überschreiben.

- Nachtstunden, Wochenendstunden: Einheitswert für diese Stunden.

- Satz für 13. Monatslohn: Dieser Satz wird als Prozent von 1/12 des ausbezahlten Jahreslohnes angegeben. Hat der Angestellte Anspruch auf einen vollen 13. Monatslohn, geben Sie 100 % ein. 0 % sagt aus, dass kein 13. Monatslohn ausbezahlt wird. Die Zwischenwerte entsprechen einem teilweisen 13. Monatslohn: Wird nur ein halber 13. Monatslohn ausbezahlt, geben Sie 50 % ein, bei einem doppelten 13. Monatslohn 200 %. Der Satz wird auf die Basis 13. Monatslohn angewendet.

Dieser Satz wird jeden Monat gesondert gespeichert. Sie können also die Löhne von Januar bis März mit 50 % berechnen, dann von April bis Dezember mit 100 %. Der Betrag des 13. Monatslohns wird dann im Dezember mit drei Monaten zu 50 % und neun Monaten zu 100 % berechnet. Dieser Satz kann rückwirkend auf das erfasste Datum geändert werden.Bezahlt das Unternehmen pro Monat nicht 1/12 des Lohnes (8,333333 %), sondern z. B. nur 8,3 %, geben Sie hier 8.3 × 12 ein, also 99,60 %

- Muss dieser Satz rückwirkend geändert werden, erfassen Sie das Datum im Feld Satz für 13. Monatslohn, neu ab dem

- Auszahlung des 13. Monatslohns jeden Monat: Ist diese Option aktiv, wird der 13. Monatslohn jeden Monat zum Lohn hinzugerechnet. Andernfalls wird er nur für die ausgewählten Perioden berechnet (§9 Zahlperioden) oder ausbezahlt, wenn der Angestellte aus dem Unternehmen austritt (link im Aufbau). Auf jeden Fall ist es möglich, den Betrag des 13. Monatslohns zu ändern, um bei der Berechnung des Monatslohns beim 13. Monatslohn Vorschüsse auszuzahlen oder Abzüge vorzunehmen. Ende Jahr berichtigt Crésus den gesamten Jahresbetrag bei der Jahresendberechnung (siehe Beispiele unter link im Aufbau).

- Übertrag 13. Monatslohn vom Vorjahr: Geben Sie hier den Restbetrag des 13. Monatslohns an, der dem Angestellten Anfang Jahr geschuldet ist. Dieser Betrag wird zum nächsten berechneten 13. Monatslohn hinzugerechnet. Ende Jahr überträgt die Software den nicht ausbezahlten Restbetrag für den 13. Monatslohn automatisch auf das nächste Jahr. Bei Bedarf ist dieser Übertrag zu korrigieren.

- Ferien tageweise bezahlen: Standardmässig schlägt Crésus als Feriengeld einen Prozentsatz des ausbezahlten Lohns vor, aber gewisse Unternehmen bezahlen das Feriengeld pro bezogenen Ferientag aus. Ist diese Option aktiviert, müssen Sie einen Prozentsatz des Feriengelds im Verhältnis zu einem normalen Arbeitstag angeben. Gilt für Ferientage derselbe Ansatz wie für Arbeitstage, geben Sie 100 % ein. Werden für einen Ferientag ¾ eines Arbeitstages bezahlt, geben Sie 75 % ein.

- Prozentsatz Feriengeld (%): ermöglicht die Berechnung des geschuldeten Feriengelds in Prozent des bezahlten Lohnes. Ist diese Option aktiviert, wird der Satz auf dem Stundenlohn angewandt. Ansonsten wird der Satz auf den kumulierten Lohnbestandteilen angewandt, die Anspruch auf die Entschädigungen gewähren, d. h. die Basis Ferien (link im Aufbau und §5.7 Erstellung eigener Felder).

- Feriengeld jeden Monat bezahlen: siehe oben «Auszahlung des 13. Monatslohns».

- Übertrag Feriengeld vom Vorjahr: siehe oben «Übertrag 13. Monatslohn vom Vorjahr».

- Feiertagsentschädigungssatz (%) und Feiertage tageweise bezahlen: werden wie die oben beschriebenen Ferienfelder verwendet.

- Veranschlagte Jahresprämie: Wenn diese Angabe ergänzt wird, kann die Auszahlung einer Prämie im Voraus berücksichtigt werden, die für die Berechnung des steuerbaren Jahreslohns verwendet wird (link im Aufbau).

Je nachdem, ob das Feriengeld unter Berücksichtigung der Feiertagsentschädigungen oder umgekehrt die Feiertagsentschädigungen basierend auf dem Feriengeld berechnet werden müssen, sind die Basen der betreffenden Felder anzupassen (link im Aufbau).. Standardmässig werden die Feiertage bei der Basis für die Ferien berücksichtigt.

- Arbeitnehmer ist AHV-/ALV-pflichtig: Diese Kästchen dürfen nur in seltenen Sonderfällen deaktiviert werden, wenn keine Beiträge vom Lohn des Angestellten abgezogen werden. Crésus berücksichtigt das Alter des Angestellten entsprechend den Angaben bei den Koeffizienten des Unternehmens (link im Aufbau). Die Markierung darf somit bei Angestellten, die für eine Beitragszahlung zu jung sind, sowie bei solchen, die das Rentenalter erreichen, nicht entfernt werden. Dies geschieht automatisch.

- Arbeitnehmer bezahlt Mutterschaftsversicherung (GE) (betrifft nur Angestellte von Genfer Unternehmen): Hier wird bestimmt, ob Crésus den Beitrag der Mutterschaftsversicherung zu dem bei den Koeffizienten des Unternehmens angegebenen Satz abziehen muss.

- LPCFam-pflichtiger Arbeitnehmer (betrifft nur Angestellte von Waadtländer Unternehmen): Hier wird bestimmt, ob Crésus den LPCFam-Beitrag zu dem bei den Koeffizienten des Unternehmens angegebenen Satz abziehen muss.

- Arbeitnehmer unterliegt der Quellensteuer: Die Einstellungen zu dieser Option werden unter §4.3 Quellensteuer beschrieben.

- Arbeitnehmer unterliegt ausländischen Sozialversicherungen: In bestimmten Situationen bezahlen Angestellte keine Sozialversicherungsbeiträge in der Schweiz, sondern sie sind den Bedingungen ihres Wohnsitzlandes unterstellt. In diesem Fall werden die Optionen Arbeitnehmer ist AHV-pflichtig / Arbeitnehmer ist ALV-pflichtig automatisch deaktiviert. Mehr dazu unter link im Aufbau.

Bestimmte bestehende Felder stehen bei der Erstellung einer neuen Datei nicht standardmässig zur Verfügung. Sie müssen in den Verwaltermodus wechseln und können anschliessend über die Einstellungen der Registerkarte die betreffenden Felder anzeigen lassen (§26 Einstellungen für die Eingabe vornehmen). Zum Beispiel:

- Vollzeitlohn bei variablem Monatslohn: Kann verwendet werden für einen Teilzeitangestellten oder einen unregelmässig beschäftigten Angestellten. Geben Sie hier ein, wie viel er bei einem Beschäftigungsgrad von 100 % verdienen würde. Der Lohn wird anhand des Beschäftigungsgrads korrigiert. Ein Vollzeitlohn von 7000.– ergibt bei einem Beschäftigungsgrad von 60 % einen Monatslohn von 4200.–. Der in den Daten des/der Angestellten erfassten Beschäftigungsgrad wird automatisch in jeden Lohn übertragen, wo er angepasst werden kann.

- Tageslohn: Betrag, der Angestellten im Tageslohn für einen Arbeitstag bezahlt wird.

- Berechneter BVG-pflichtiger Jahresbetrag: Crésus ermittelt diesen Betrag anhand der BVG-pflichtigen Felder (link im Aufbau). Er wird bei der Verwaltung der BVG-Lohnmeldung vorgeschlagen.

- Übermittelter BVG-pflichtiger Jahresbetrag: Dieser Betrag wird bei der Einreichung des Beitragsgesuchs bei der BVG-Kasse über Swissdec übermittelt. Es handelt sich somit um den geschätzten Lohn für das kommende Jahr. Sie können von Hand einen anderen Betrag als den oben berechneten Wert eingeben.

4.2Bank Die Bankverbindung des Angestellten ist obligatorisch, wenn Sie elektronische Zahlungsmittel verwenden möchten. Sie können auch für verschiedene Dokumente wie Gutschriften verwendet werden.

- Benutzt ein PostFinance-Konto: Aktivieren Sie diese Option, wenn Sie den Lohn auf das Postkonto des Angestellten überweisen wollen. Ist diese Option nicht aktiv, geht Crésus davon aus, dass die angegebene PostFinance-Kontonummer diejenige der Bank des Angestellten ist.

- Bankkonto-Nr. des Arbeitnehmers: ist vorzugsweise als IBAN anzugeben (z. B. CH17 0076 7000 K080 8186 7). Es kann natürlich auch die IBAN eines PostFinance-Kontos angegeben werden.

Die Syntax der Bankkontonummern für die elektronische Zahlung ist sehr strikt und hängt von der jeweiligen Bank ab. Achten Sie insbesondere auf die Trennungszeichen.Damit Crésus die elektronischen Zahlungen ausführen kann, sollten auch die Zahlungsdaten des Unternehmens eingegeben werden (link im Aufbau).

Sind all diese Daten erfasst, verwenden Sie den Befehl Datei > DTA/EZAG-Datei erstellen, um eine Zahlungsdatei zu erstellen, die an Ihre Bank oder an PostFinance zu übermitteln ist (§16 Elektronische Zahlungen (ISO-20022-Dateien)).

Die Bankverbindung des Angestellten ist obligatorisch, wenn Sie elektronische Zahlungsmittel verwenden möchten. Sie können auch für verschiedene Dokumente wie Gutschriften verwendet werden.

- Benutzt ein PostFinance-Konto: Aktivieren Sie diese Option, wenn Sie den Lohn auf das Postkonto des Angestellten überweisen wollen. Ist diese Option nicht aktiv, geht Crésus davon aus, dass die angegebene PostFinance-Kontonummer diejenige der Bank des Angestellten ist.

- Bankkonto-Nr. des Arbeitnehmers: ist vorzugsweise als IBAN anzugeben (z. B. CH17 0076 7000 K080 8186 7). Es kann natürlich auch die IBAN eines PostFinance-Kontos angegeben werden.

Die Syntax der Bankkontonummern für die elektronische Zahlung ist sehr strikt und hängt von der jeweiligen Bank ab. Achten Sie insbesondere auf die Trennungszeichen.Damit Crésus die elektronischen Zahlungen ausführen kann, sollten auch die Zahlungsdaten des Unternehmens eingegeben werden (link im Aufbau).

Sind all diese Daten erfasst, verwenden Sie den Befehl Datei > DTA/EZAG-Datei erstellen, um eine Zahlungsdatei zu erstellen, die an Ihre Bank oder an PostFinance zu übermitteln ist (§16 Elektronische Zahlungen (ISO-20022-Dateien)).

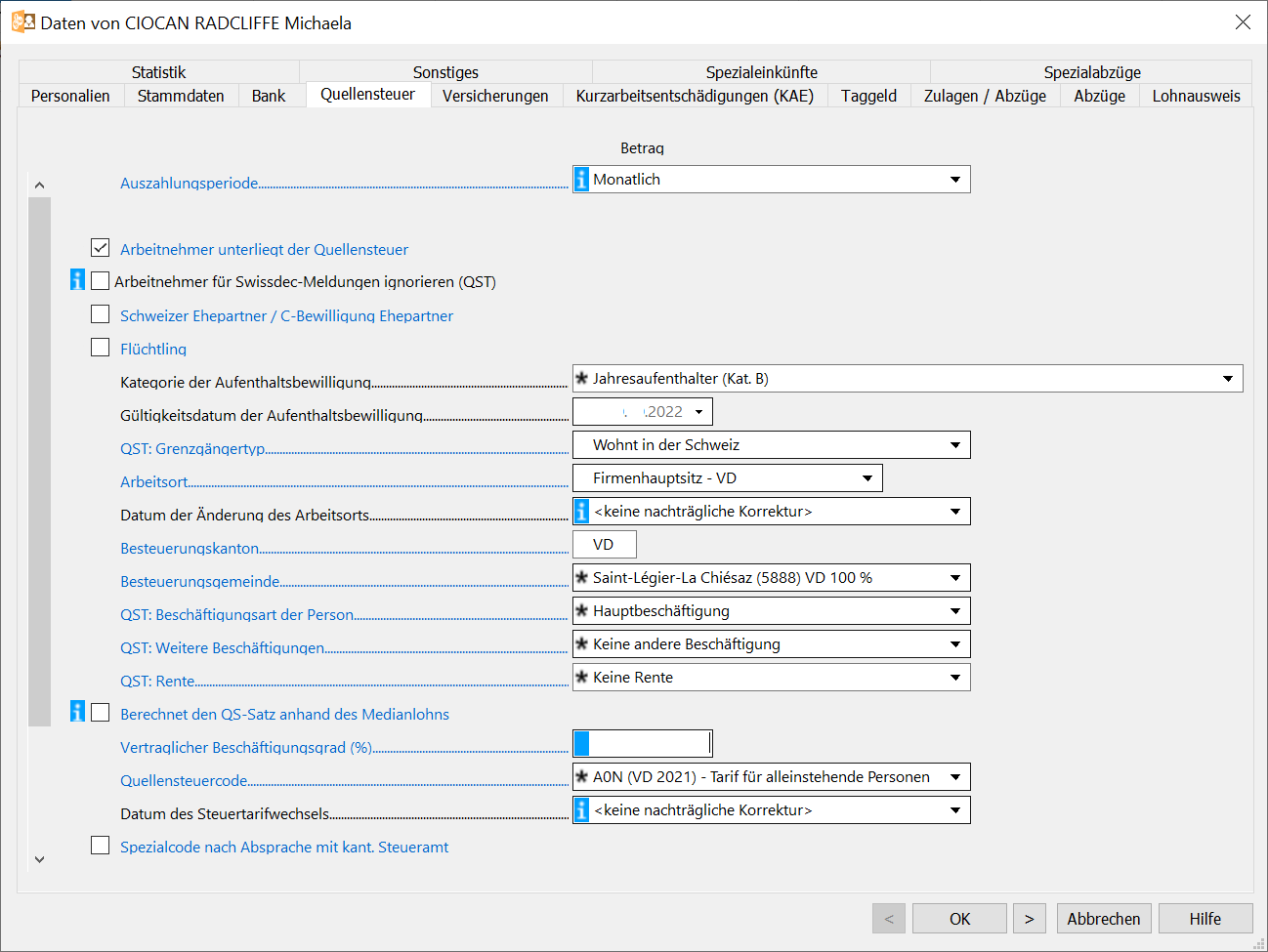

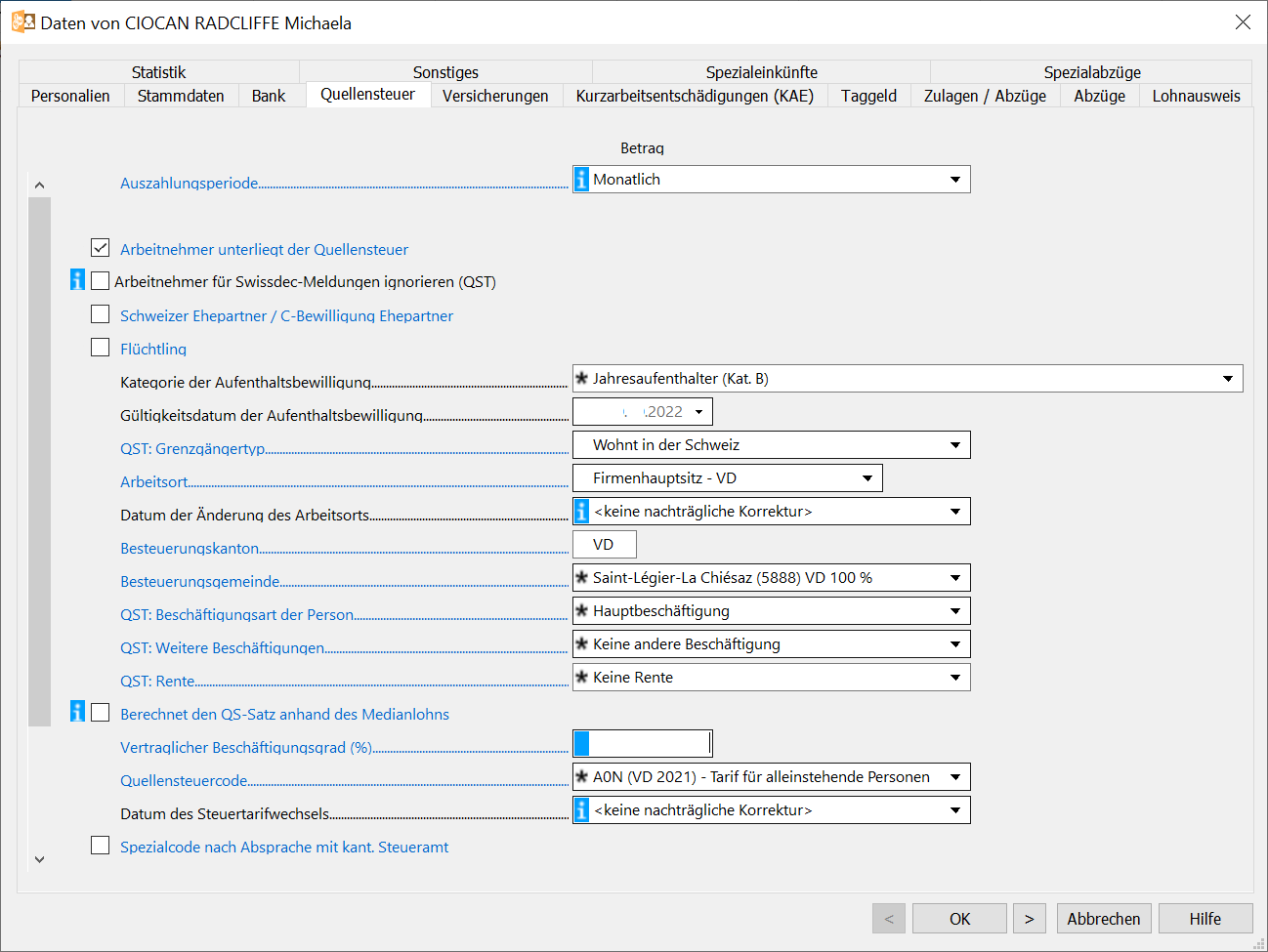

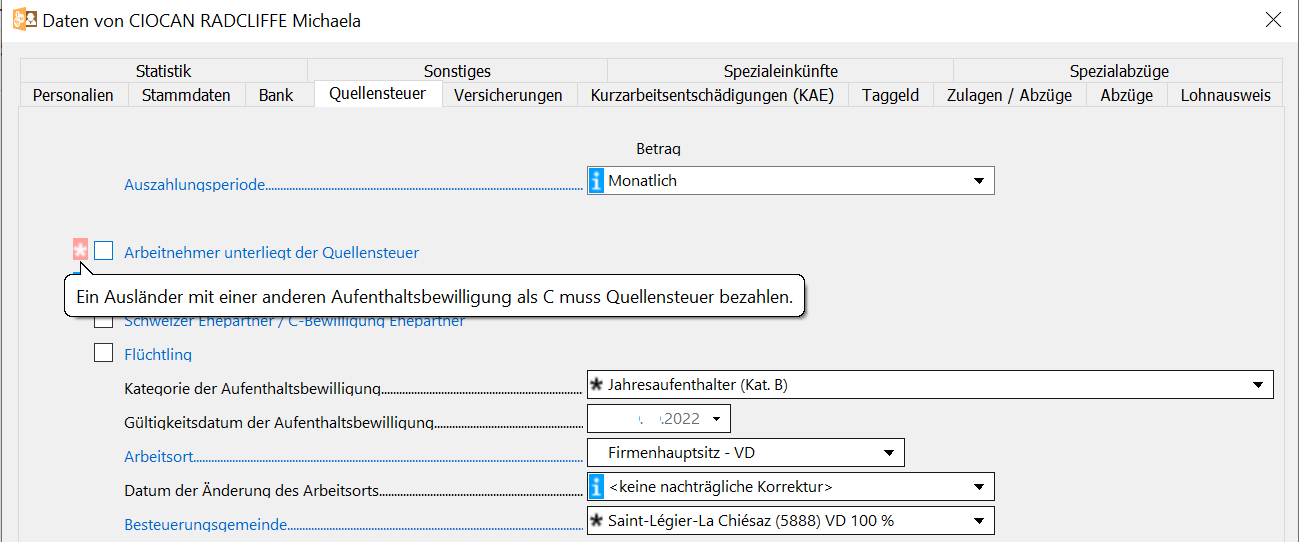

4.3Quellensteuer Ausführliche Erklärungen und Einstellbeispiele für die Quellensteuer finden Sie unter link im Aufbau in diesem Handbuch.

Daten des/der Angestellten, Registerkarte Quellensteuer:

- Lohnauszahlungsperiode: Wenn der Arbeitnehmer seinen Lohn nicht regelmässig einmal pro Monat erhält, wird der Steuersatz gemäss den Richtlinien auf der Basis einer Vollzeitstelle berechnet.

- Arbeitnehmer unterliegt der Quellensteuer: Aktivieren Sie dieses Kontrollkästchen, wenn Crésus einen Quellensteuerabzug vornehmen muss.

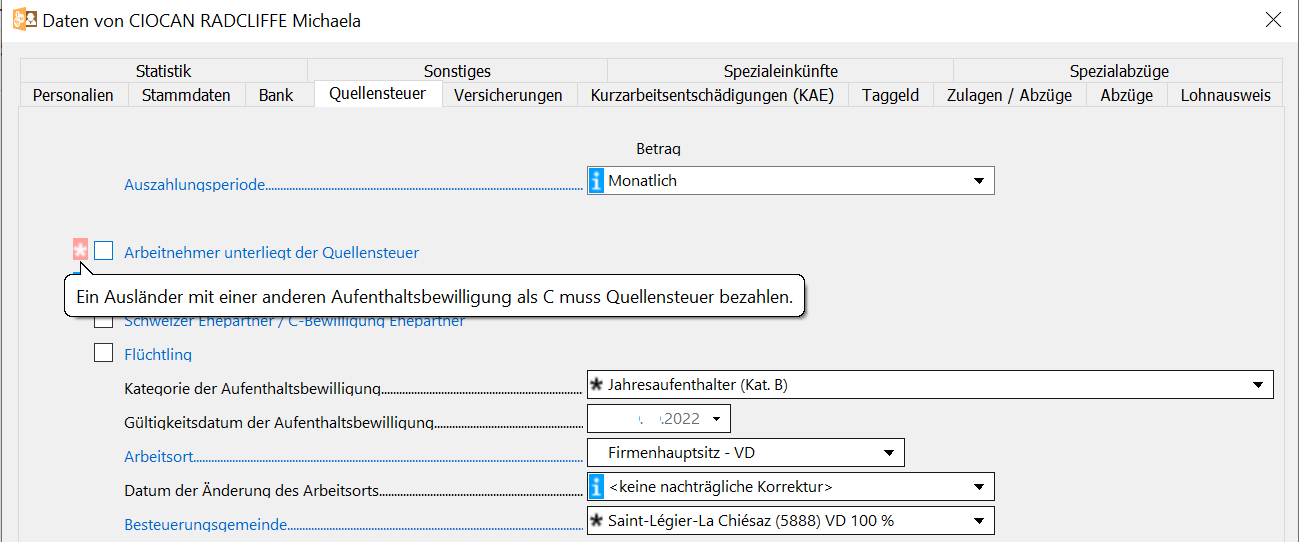

Wenn der Arbeitnehmer die Bedingungen erfüllt und das Kästchen nicht angekreuzt wurde, zeigt Crésus eine Warnung an, zwingt Sie aber nicht, den Arbeitnehmer der Quellensteuer zu unterstellen.

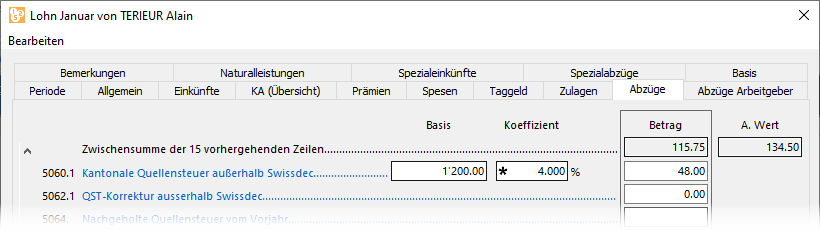

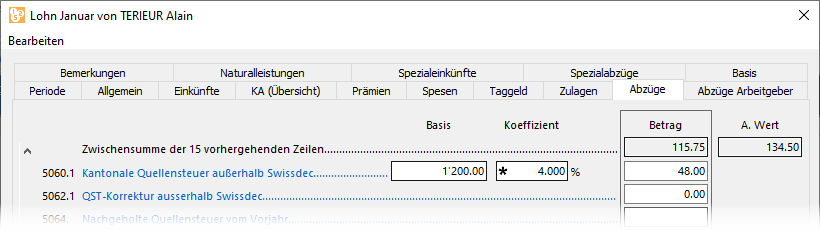

- Arbeitnehmer für QST Meldungen ignorieren: Anhand dieser Option können Sie die Quellensteuer manuell verarbeiten, ohne die Einschränkungen durch die Richtlinien, etwa bei bestimmten kantonalen Ausnahmen oder um die Quellensteuer für Künstler, Sportlerinnen oder Referenten zu berechnen. Der oder die Angestellte wird in der Swissdec-Abrechnung nicht aufgeführt. Die Abrechnung ist in Form einer Papierliste oder über das Portal der Steuerverwaltung einzureichen.

Dank dieser Option können Sie den Steuersatz im Feld QS-Tarif ausserhalb Swissdec eingeben oder ihn jeden Monat für die Lohnberechnung erfassen.

Sie können die Methode unter dem Jahr wechseln, sofern die Abrechnungen nicht über Swissdec an die Steuerverwaltung übermittelt wurden.

Wenn ein Wechsel möglich ist, gibt Crésus Lohnbuchhaltung an, ob Löhne bereits mit den Swissdec-Vorgaben berechnet wurden. Der Betrag der bereits berechneten QS wird für die betroffenen Löhne verschoben, und zwar vom Feld 5060. Quellensteuerabzug zum Feld 5060.1 Quellensteuerabzug ausserhalb Swissdec.

Falls die Abrechnungen bereits übermittelt wurden, müssen Sie sich bei der Steuerbehörde des betreffenden Kantons vergewissern, dass der Wechsel genehmigt wird. Um ggf. erforderliche Anpassungen vornehmen zu können, nehmen Sie mit dem technischen Support von Epsitec Kontakt auf.

- Schweizer Ehepartner / C-Bewilligung Ehepartner: Ist der Ehepartner des Angestellten Schweizer oder hat er eine C-Bewilligung, ist der Angestellte nicht der Quellensteuer unterstellt. Aktivieren Sie in diesem Fall die Option.

- Flüchtling: Handelt es sich beim Angestellten um einen politischen Flüchtling, ist er nicht der Quellensteuer unterstellt, sondern wird nach dem normalen Verfahren besteuert. Aktivieren Sie die Option bei Bedarf.

- QST: Grenzgängertyp: Wenn ein Angestellter im Ausland ansässig ist, kann er über eine Adresse in der Schweiz verfügen oder jeden Tag nach Hause ins Ausland zurückkehren. Allenfalls profitiert er von der Ausnahme, die es ihm erlaubt, seine Steuern im Wohnsitzland zu entrichten. Ist der Angestellte ein in Frankreich wohnhafter Grenzgänger und kehrt er jeden Abend an seinen Wohnsitz zurück, ist er allenfalls in Frankreich und nicht in der Schweiz steuerpflichtig. In diesem Fall muss er eine Attestation de résidence fiscale française (Bescheinigung des steuerlichen Wohnsitzes in Frankreich) vorlegen. Dann wählen Sie die Option Sondervereinbarung mit Frankreich aus. Der Steuersatz beträgt 0 %, aber der Angestellte wird evtl. im Dokument 3-9. Namenliste der Grenzgänger (Frankreich) oder im Export QS: Export Grenzgänger aufgeführt.

- Besteuerungs-/Wohnsitzgemeinde: Hierbei handelt es sich um die Steuergemeinde, nicht zu verwechseln mit dem Ort. Jede Steuergemeinde hat eine Nummer und kann mehrere Orte umfassen. In der Regel gehört ein Ort nur zu einer Steuergemeinde, aber es gibt Ausnahmen. Eine Steuergemeinde kann mehrere PLZ umfassen, wie Lausanne und Umgebung, wo die meisten PLZ der Steuergemeinde 5586 zugeordnet sind. Es kommt auch vor, dass eine einzige PLZ mehreren Steuergemeinden zugeordnet ist, etwa bei «1032 Romanel-sur-Lausanne». Diese PLZ kann den Steuergemeinden 5586 und 5592 zugewiesen werden.

- QST: Beschäftigungsart der Person: Geben Sie an, ob es sich um eine Haupt- oder um eine Nebentätigkeit handelt.

- QST: Weitere Beschäftigungen: Geben Sie an, ob die angestellte Person einer weiteren Beschäftigung bei einem anderen Arbeitgeber nachgeht.

Ggf. ist der Beschäftigungsgrad bei anderen Arbeitgebern anzugeben (siehe unten).

- QST: Rente: Geben Sie an, ob der Angestellte eine Rente bezieht.

- Berechnet den QS-Satz anhand des Medianlohns: Bei einem Angestellten, der der Quellensteuer unterstellt ist und der mehrere Erwerbstätigkeiten ausübt, kann der vertragliche Beschäftigungsgrad (siehe unten) nicht angegeben werden (z. B. bei einem Hauswart, der einen festen Lohn erhält, unabhängig vom Zeitaufwand). In diesem Fall wird der Steuersatz anhand eines Medianlohns festgelegt, der im Steuertarif definiert ist. Diese Methode sollte für Löhne nach Zeitaufwand (Stunden-, Tages- oder Wochenlohn) nicht verwendet werden.

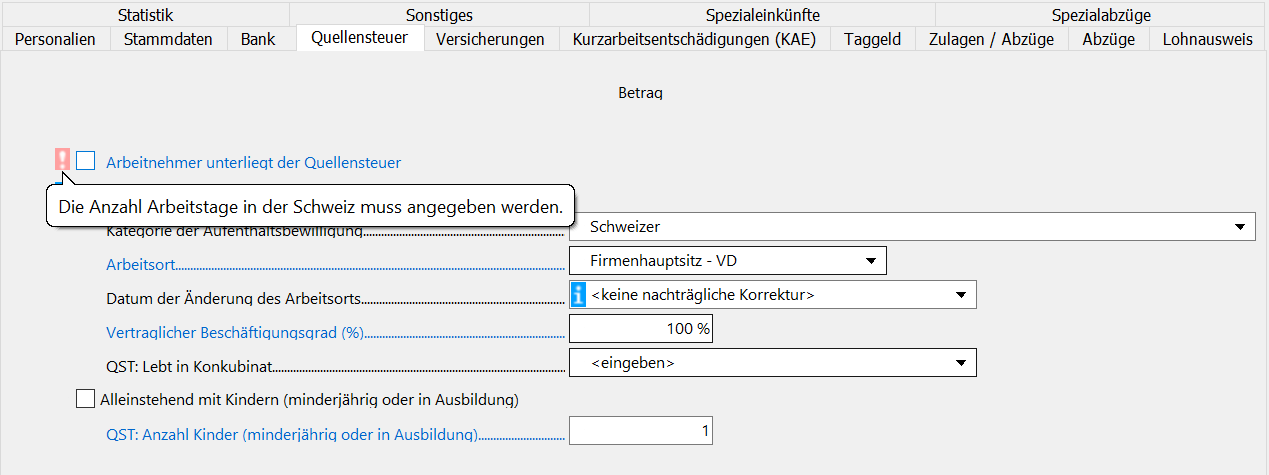

- Vertraglicher Beschäftigungsgrad (%): Bei nur einer Erwerbstätigkeit (kein anderer Arbeitgeber) wird der Beschäftigungsgrad nicht berücksichtigt. Der Steuersatz wird anhand des effektiven Lohns berechnet.

Wenn ein Angestellter einen festen Lohn bezieht, ist der vertraglicher Beschäftigungsgrad anzugeben.

Wird ein Angestellter im Stunden- oder Tageslohn bezahlt, wird der Beschäftigungsgrad jeden Monat anhand der geleisteten Stunden berechnet.

- Beschäftigungsgrad bei anderen Arbeitgebern: Arbeitet ein Angestellter für mehrere Arbeitgeber (Modus «Weitere Beschäftigungen» siehe oben), wird der Steuersatz anhand des kumulierten Beschäftigungsgrads bei allen Arbeitgebern berechnet.

Wird der vertragliche Beschäftigungsgrad nicht angegeben, wird er jeden Monat anhand der geleisteten Arbeitsstunden berechnet.

Wenn der Beschäftigungsgrad bei anderen Arbeitgebern nicht angegeben ist, entspricht der Steuersatz einer Vollzeitbeschäftigung.

- Quellensteuercode: Wählen Sie den Steuertarif aus. Der Code ist schweizweit gleich. Der Besteuerungskanton bestimmt die Berechnungsmethode und den Steuersatz.

Crésus schlägt keinen Steuertarif vor. Sie müssen den korrekten Code angeben. Das Programm weist aber auf gewisse Diskrepanzen hin, etwa beim Zivilstand.

Kontaktieren Sie bei Fragen die zuständige kantonale Steuerverwaltung.

Ist der Angestellte in Deutschland wohnhaft und wird der passende Code vom Kanton nicht angeboten, wählen Sie den normalen Steuertarif, der für einen Angestellten, der im Kanton wohnt, bestimmt ist. Aktivieren Sie dann die Option «Grenzgänger Deutschland»: Crésus wendet dann einen festen Steuersatz von 4,5 % an.

- QS-Tarif ausserhalb Swissdec: Dieses Feld wird nur angezeigt, wenn die weiter oben beschriebene Option Arbeitnehmer für QST-Meldungen ignorieren aktiviert wurde. Der manuell festgelegte Satz wird auf den jeweiligen Monatslohn angewandt, wo er aber noch angepasst werden kann.

- Datum des Steuertarifwechsels: Bei einem Wechsel des Quellensteuercodes ist das Änderungsdatum anzugeben, das immer am Monatsersten ist. Die Änderung kann rückwirkend erfolgen. Crésus berechnet die Differenz und wendet diese auf den Monatslohn an.

- Spezialcode nach Absprache mit kant. Steueramt: In einigen Fällen kann die kantonale Steuerbehörde dem Angestellten einen Steuercode zuweisen, der von der Norm abweicht, z. B. bei einer alleinstehenden Person ohne ihre Kinder im Haushalt, die aber für ihre Kinder aufkommt, oder wenn ein Angestellter dem Tarif C untersteht, dessen Satz angepasst werden muss (Kanton Genf). Dann ist diese Option zu aktivieren.

- QST: Konfession: Wenn der Quellensteuercode die Kirchensteuer umfasst (Code endet auf Y), ist die betreffenden Konfession anzugeben.

- QST: Lebt in Konkubinat: Bei ledigen Angestellten ist anzugeben, ob sie im Konkubinat leben.

- Alleinstehend mit Kindern: Ledige oder geschiedene Angestellte sowie Witwer und Witwen können Kinder in ihrer Obhut haben. Aktivieren Sie in diesem Fall die Option.

- QST: Anzahl Kinder: Dieses Feld übernimmt automatisch die Kinder, die in der Registerkarte Zulagen in den Daten des/der Angestellten erfasst wurden, und berücksichtigt dabei das Datum Ende der Miteinbezugnahme für QST (§4.6 Zulagen). Entspricht der Code nicht der Anzahl Kinder in Obhut, gibt Crésus eine entsprechende Meldung aus.

Bei minderjährigen Kindern besteht automatisch ein Anspruch auf Familienzulagen. Im Jahr, in dem sie das Erwachsenenalter erreichen, ist mit dem Kanton abzuklären, ob sie für den Koeffizienten einbezogen werden müssen. In einigen Fällen wird der Anspruch bis zum 25. Lebensjahr verlängert, etwa wenn das Kind im Studium oder in einer Lehre ist. Kontaktieren Sie die kantonale Steuerverwaltung, um zu überprüfen, ob der Angestellte Anspruch auf diese Verlängerung hat.

Hinweise:

- Wenn der Angestellte verheiratet ist oder im Konkubinat lebt, müssen Angaben zum Partner gemacht werden.

- Ist der Angestellte nicht mehr quellensteuerpflichtig, achten Sie bitte darauf, dass der Quellensteuercode in <keiner> geändert wird, und deaktivieren Sie die Option Arbeitnehmer unterliegt der Quellensteuer. Soll die Änderung rückwirkend gelten, geben Sie bitte das Datum des Steuertarifwechsels ein. Bei der nächsten Lohnberechnung gibt Crésus den Austritt des Angestellten per Ende des vorherigen Lohns an.

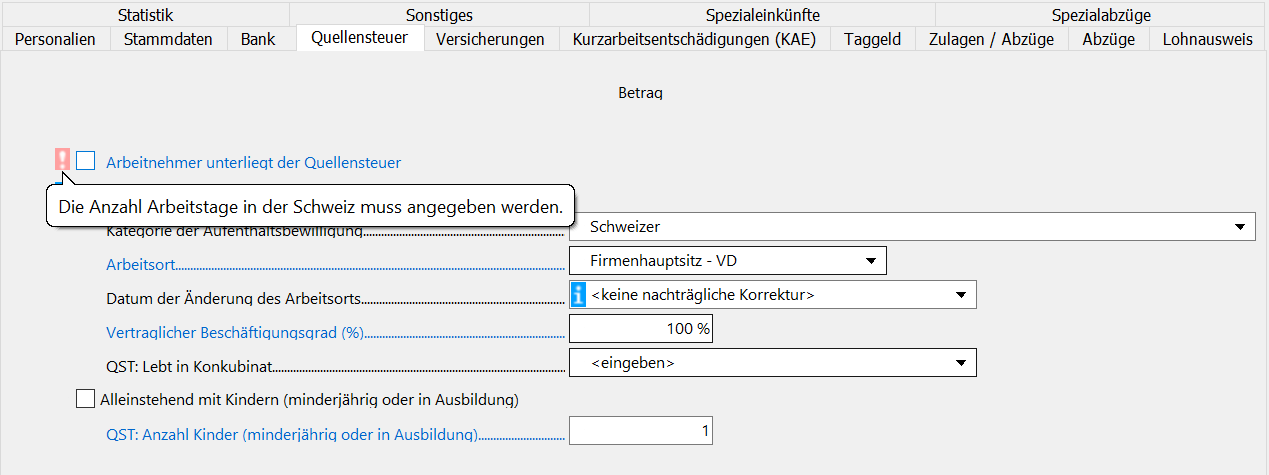

Crésus führt verschiedene Überprüfungen durch und zeigt manchmal eine Meldung an.

So verlangt das Programm etwa bei Angestellten mit ausländischer Staatsangehörigkeit die Kategorie der Aufenthaltsbewilligung. Es kann ggf. auch verlangen, dass die Option Arbeitnehmer unterliegt der Quellensteuer aktiviert wird.

Allerdings stellen diese Benachrichtigungen in der Regel nur Warnungen dar, die Sie nicht daran hindern, die betreffenden Daten zu speichern. Die gespeicherten Daten werden verwendet.

Es ist wichtig, dass die erfassten Daten die effektive Situation der Angestellten abbilden.

Mitarbeitende mit schweizerischer Staatsangehörigkeit, die im Ausland wohnen, sind ebenfalls der Quellensteuer unterstellt.

In diesem Fall ist die Kategorie der Aufenthaltsbewilligung «Schweiz».

Ausführliche Erklärungen und Einstellbeispiele für die Quellensteuer finden Sie unter link im Aufbau in diesem Handbuch.

Daten des/der Angestellten, Registerkarte Quellensteuer:

- Lohnauszahlungsperiode: Wenn der Arbeitnehmer seinen Lohn nicht regelmässig einmal pro Monat erhält, wird der Steuersatz gemäss den Richtlinien auf der Basis einer Vollzeitstelle berechnet.

- Arbeitnehmer unterliegt der Quellensteuer: Aktivieren Sie dieses Kontrollkästchen, wenn Crésus einen Quellensteuerabzug vornehmen muss.

Wenn der Arbeitnehmer die Bedingungen erfüllt und das Kästchen nicht angekreuzt wurde, zeigt Crésus eine Warnung an, zwingt Sie aber nicht, den Arbeitnehmer der Quellensteuer zu unterstellen. - Arbeitnehmer für QST Meldungen ignorieren: Anhand dieser Option können Sie die Quellensteuer manuell verarbeiten, ohne die Einschränkungen durch die Richtlinien, etwa bei bestimmten kantonalen Ausnahmen oder um die Quellensteuer für Künstler, Sportlerinnen oder Referenten zu berechnen. Der oder die Angestellte wird in der Swissdec-Abrechnung nicht aufgeführt. Die Abrechnung ist in Form einer Papierliste oder über das Portal der Steuerverwaltung einzureichen.

Dank dieser Option können Sie den Steuersatz im Feld QS-Tarif ausserhalb Swissdec eingeben oder ihn jeden Monat für die Lohnberechnung erfassen.Sie können die Methode unter dem Jahr wechseln, sofern die Abrechnungen nicht über Swissdec an die Steuerverwaltung übermittelt wurden.

Wenn ein Wechsel möglich ist, gibt Crésus Lohnbuchhaltung an, ob Löhne bereits mit den Swissdec-Vorgaben berechnet wurden. Der Betrag der bereits berechneten QS wird für die betroffenen Löhne verschoben, und zwar vom Feld 5060. Quellensteuerabzug zum Feld 5060.1 Quellensteuerabzug ausserhalb Swissdec.

Falls die Abrechnungen bereits übermittelt wurden, müssen Sie sich bei der Steuerbehörde des betreffenden Kantons vergewissern, dass der Wechsel genehmigt wird. Um ggf. erforderliche Anpassungen vornehmen zu können, nehmen Sie mit dem technischen Support von Epsitec Kontakt auf. - Schweizer Ehepartner / C-Bewilligung Ehepartner: Ist der Ehepartner des Angestellten Schweizer oder hat er eine C-Bewilligung, ist der Angestellte nicht der Quellensteuer unterstellt. Aktivieren Sie in diesem Fall die Option.

- Flüchtling: Handelt es sich beim Angestellten um einen politischen Flüchtling, ist er nicht der Quellensteuer unterstellt, sondern wird nach dem normalen Verfahren besteuert. Aktivieren Sie die Option bei Bedarf.

- QST: Grenzgängertyp: Wenn ein Angestellter im Ausland ansässig ist, kann er über eine Adresse in der Schweiz verfügen oder jeden Tag nach Hause ins Ausland zurückkehren. Allenfalls profitiert er von der Ausnahme, die es ihm erlaubt, seine Steuern im Wohnsitzland zu entrichten. Ist der Angestellte ein in Frankreich wohnhafter Grenzgänger und kehrt er jeden Abend an seinen Wohnsitz zurück, ist er allenfalls in Frankreich und nicht in der Schweiz steuerpflichtig. In diesem Fall muss er eine Attestation de résidence fiscale française (Bescheinigung des steuerlichen Wohnsitzes in Frankreich) vorlegen. Dann wählen Sie die Option Sondervereinbarung mit Frankreich aus. Der Steuersatz beträgt 0 %, aber der Angestellte wird evtl. im Dokument 3-9. Namenliste der Grenzgänger (Frankreich) oder im Export QS: Export Grenzgänger aufgeführt.

- Besteuerungs-/Wohnsitzgemeinde: Hierbei handelt es sich um die Steuergemeinde, nicht zu verwechseln mit dem Ort. Jede Steuergemeinde hat eine Nummer und kann mehrere Orte umfassen. In der Regel gehört ein Ort nur zu einer Steuergemeinde, aber es gibt Ausnahmen. Eine Steuergemeinde kann mehrere PLZ umfassen, wie Lausanne und Umgebung, wo die meisten PLZ der Steuergemeinde 5586 zugeordnet sind. Es kommt auch vor, dass eine einzige PLZ mehreren Steuergemeinden zugeordnet ist, etwa bei «1032 Romanel-sur-Lausanne». Diese PLZ kann den Steuergemeinden 5586 und 5592 zugewiesen werden.

- QST: Beschäftigungsart der Person: Geben Sie an, ob es sich um eine Haupt- oder um eine Nebentätigkeit handelt.

- QST: Weitere Beschäftigungen: Geben Sie an, ob die angestellte Person einer weiteren Beschäftigung bei einem anderen Arbeitgeber nachgeht.

Ggf. ist der Beschäftigungsgrad bei anderen Arbeitgebern anzugeben (siehe unten). - QST: Rente: Geben Sie an, ob der Angestellte eine Rente bezieht.

- Berechnet den QS-Satz anhand des Medianlohns: Bei einem Angestellten, der der Quellensteuer unterstellt ist und der mehrere Erwerbstätigkeiten ausübt, kann der vertragliche Beschäftigungsgrad (siehe unten) nicht angegeben werden (z. B. bei einem Hauswart, der einen festen Lohn erhält, unabhängig vom Zeitaufwand). In diesem Fall wird der Steuersatz anhand eines Medianlohns festgelegt, der im Steuertarif definiert ist. Diese Methode sollte für Löhne nach Zeitaufwand (Stunden-, Tages- oder Wochenlohn) nicht verwendet werden.

- Vertraglicher Beschäftigungsgrad (%): Bei nur einer Erwerbstätigkeit (kein anderer Arbeitgeber) wird der Beschäftigungsgrad nicht berücksichtigt. Der Steuersatz wird anhand des effektiven Lohns berechnet.

Wenn ein Angestellter einen festen Lohn bezieht, ist der vertraglicher Beschäftigungsgrad anzugeben.

Wird ein Angestellter im Stunden- oder Tageslohn bezahlt, wird der Beschäftigungsgrad jeden Monat anhand der geleisteten Stunden berechnet. - Beschäftigungsgrad bei anderen Arbeitgebern: Arbeitet ein Angestellter für mehrere Arbeitgeber (Modus «Weitere Beschäftigungen» siehe oben), wird der Steuersatz anhand des kumulierten Beschäftigungsgrads bei allen Arbeitgebern berechnet.

Wird der vertragliche Beschäftigungsgrad nicht angegeben, wird er jeden Monat anhand der geleisteten Arbeitsstunden berechnet.

Wenn der Beschäftigungsgrad bei anderen Arbeitgebern nicht angegeben ist, entspricht der Steuersatz einer Vollzeitbeschäftigung. - Quellensteuercode: Wählen Sie den Steuertarif aus. Der Code ist schweizweit gleich. Der Besteuerungskanton bestimmt die Berechnungsmethode und den Steuersatz.

Crésus schlägt keinen Steuertarif vor. Sie müssen den korrekten Code angeben. Das Programm weist aber auf gewisse Diskrepanzen hin, etwa beim Zivilstand.

Kontaktieren Sie bei Fragen die zuständige kantonale Steuerverwaltung.

Ist der Angestellte in Deutschland wohnhaft und wird der passende Code vom Kanton nicht angeboten, wählen Sie den normalen Steuertarif, der für einen Angestellten, der im Kanton wohnt, bestimmt ist. Aktivieren Sie dann die Option «Grenzgänger Deutschland»: Crésus wendet dann einen festen Steuersatz von 4,5 % an.

- QS-Tarif ausserhalb Swissdec: Dieses Feld wird nur angezeigt, wenn die weiter oben beschriebene Option Arbeitnehmer für QST-Meldungen ignorieren aktiviert wurde. Der manuell festgelegte Satz wird auf den jeweiligen Monatslohn angewandt, wo er aber noch angepasst werden kann.

- Datum des Steuertarifwechsels: Bei einem Wechsel des Quellensteuercodes ist das Änderungsdatum anzugeben, das immer am Monatsersten ist. Die Änderung kann rückwirkend erfolgen. Crésus berechnet die Differenz und wendet diese auf den Monatslohn an.

- Spezialcode nach Absprache mit kant. Steueramt: In einigen Fällen kann die kantonale Steuerbehörde dem Angestellten einen Steuercode zuweisen, der von der Norm abweicht, z. B. bei einer alleinstehenden Person ohne ihre Kinder im Haushalt, die aber für ihre Kinder aufkommt, oder wenn ein Angestellter dem Tarif C untersteht, dessen Satz angepasst werden muss (Kanton Genf). Dann ist diese Option zu aktivieren.

- QST: Konfession: Wenn der Quellensteuercode die Kirchensteuer umfasst (Code endet auf Y), ist die betreffenden Konfession anzugeben.

- QST: Lebt in Konkubinat: Bei ledigen Angestellten ist anzugeben, ob sie im Konkubinat leben.

- Alleinstehend mit Kindern: Ledige oder geschiedene Angestellte sowie Witwer und Witwen können Kinder in ihrer Obhut haben. Aktivieren Sie in diesem Fall die Option.

- QST: Anzahl Kinder: Dieses Feld übernimmt automatisch die Kinder, die in der Registerkarte Zulagen in den Daten des/der Angestellten erfasst wurden, und berücksichtigt dabei das Datum Ende der Miteinbezugnahme für QST (§4.6 Zulagen). Entspricht der Code nicht der Anzahl Kinder in Obhut, gibt Crésus eine entsprechende Meldung aus.

Bei minderjährigen Kindern besteht automatisch ein Anspruch auf Familienzulagen. Im Jahr, in dem sie das Erwachsenenalter erreichen, ist mit dem Kanton abzuklären, ob sie für den Koeffizienten einbezogen werden müssen. In einigen Fällen wird der Anspruch bis zum 25. Lebensjahr verlängert, etwa wenn das Kind im Studium oder in einer Lehre ist. Kontaktieren Sie die kantonale Steuerverwaltung, um zu überprüfen, ob der Angestellte Anspruch auf diese Verlängerung hat.

Hinweise:

- Wenn der Angestellte verheiratet ist oder im Konkubinat lebt, müssen Angaben zum Partner gemacht werden.

- Ist der Angestellte nicht mehr quellensteuerpflichtig, achten Sie bitte darauf, dass der Quellensteuercode in <keiner> geändert wird, und deaktivieren Sie die Option Arbeitnehmer unterliegt der Quellensteuer. Soll die Änderung rückwirkend gelten, geben Sie bitte das Datum des Steuertarifwechsels ein. Bei der nächsten Lohnberechnung gibt Crésus den Austritt des Angestellten per Ende des vorherigen Lohns an.

Crésus führt verschiedene Überprüfungen durch und zeigt manchmal eine Meldung an.

So verlangt das Programm etwa bei Angestellten mit ausländischer Staatsangehörigkeit die Kategorie der Aufenthaltsbewilligung. Es kann ggf. auch verlangen, dass die Option Arbeitnehmer unterliegt der Quellensteuer aktiviert wird.

Allerdings stellen diese Benachrichtigungen in der Regel nur Warnungen dar, die Sie nicht daran hindern, die betreffenden Daten zu speichern. Die gespeicherten Daten werden verwendet.

Es ist wichtig, dass die erfassten Daten die effektive Situation der Angestellten abbilden.

Mitarbeitende mit schweizerischer Staatsangehörigkeit, die im Ausland wohnen, sind ebenfalls der Quellensteuer unterstellt.

In diesem Fall ist die Kategorie der Aufenthaltsbewilligung «Schweiz».

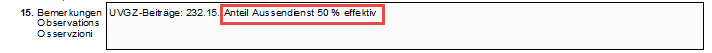

4.4Versicherungen Allen Angestellten müssen folgenden Versicherungen zugeordnet werden: Unfallversicherung (UVG), Unfall-Zusatzversicherung (UVGZ), Krankentaggeld (KTG), Heilungskosten (HK) oder einer Vorsorgekasse (BVG). Diese Versicherungen werden unter Unternehmen > Versicherungen (link im Aufbau und folgende) festgelegt.

Wenden Sie bei Änderungen von Versicherungen, die mehrere Angestellte betreffen, das Verfahren für die gebündelte Zuweisung an (§37 Registerkarte Speziell).

Wählen Sie in jeder Drop-down-Liste die entsprechende Versicherung.

Bezahlt der Angestellte für eine Versicherungsart keine Beiträge, sollte ihr jeweils die Kat. 0 zugeordnet werden. So erscheint der Angestellte in der entsprechenden Liste als nicht beitragszahlend.

- UVG-Code: Angestellten sind zwingend einer Risikoklasse Ihrer Unfallversicherung zuzuordnen. Ansonsten können Sie weder die Dateneingabe bestätigen noch einen Lohn erfassen. Der Beitrag für die Berufsunfallversicherung geht immer zulasten des Arbeitgebers. Der Beitrag an die Nichtberufsunfallversicherung wird in der Regel vom Angestellten getragen, Ausnahmen sind aber möglich. Der Code, der bei der Definition der Versicherung festgelegt wird, gibt an, wie der NBUV-Anteil der obligatorischen Unfallversicherung entrichtet wird.

Der Code wird aus einem Buchstaben und einer Ziffer gebildet (link im Aufbau). Der Buchstabe entspricht der Risikoklasse. Die Ziffer gibt an, wer den Beitrag für die Nichtberufsunfallversicherung bezahlt:

- 0 = Es gibt weder einen NBUV- noch einen BUV-Anteil.

- 1 = NBUV-Anteil wird vom Angestellten getragen.

- 2 = NBUV-Anteil wird von einem Dritten getragen.

- 3 = keine NBUV-Beiträge, der Angestellte arbeitet weniger als 8 Stunden pro Woche.

Der Angestellte kann zwei Unfall-Zusatzversicherungen angeschlossen sein. Bei der ersten handelt es sich um die Zusatzversicherung, die den (auf CHF 126 000.–/Jahr plafonierten) Anteil des UVG-Lohns abdeckt, der nicht von der Grundversicherung gedeckt wird, die zweite – UVGZ-Versicherung und UVGZ-Versicherung (2) – ist in der Regel die Zusatzversicherung mit erhöhter Obergrenze, die den übrigen Lohnanteil übernimmt.

Die zweite Versicherung kann erst gewählt werden, nachdem die erste definiert wurde. Der Beitrag für die UVGZ-Versicherung (2) wird nur auf dem Lohnanteil berechnet, der die Obergrenze überschreitet (link im Aufbau). Gehört die ausgewählte Versicherung der Kategorie Fixe Lohnsumme an, werden die Felder für den monatlich abzuziehenden festen Betrag angezeigt. Die erste Spalte enthält die Werte für den Arbeitnehmeranteil, die zweite, mit der Überschrift A.Wert, die Werte für den Arbeitgeberanteil.

- KTG-Versicherung und KTG-Versicherung (2): Die Angestellten sind grundsätzlich gegen Erwerbsausfall im Krankheitsfall versichert. Es kann auch eine zusätzliche KTG-Versicherung (2) vorhanden sein. Die Angaben werden wie bei der UVGZ (siehe oben) erfasst.

- BVG-Code und BVG-Code (2): Wählen Sie in der Drop-down-Liste den Namen der Versicherung für die zweite Säule des Versicherten. Wenn Altersklassen definiert wurden (link im Aufbau), erfolgt der Übergang in die nächste Altersklasse automatisch. Der Angestellte kann zwei Vorsorgeeinrichtungen angeschlossen sein.

- BVG Festbetrag und BVGZ-Festbetrag: Meldet Ihnen die Versicherung statt der Sätze die Prämienbeträge, geben Sie hier den monatlich abzuziehenden Betrag ein. Erfassen Sie in der ersten Spalte den Anteil des Angestellten und in der Spalte A.Wert den Anteil des Arbeitgebers. Wenn Sie eine vom Swissdec-Distributor vorgesehene Lohnmeldung vorgenommen haben, werden die festen Beträge nach dem Verfahren für die Bearbeitung der von Ihrer Versicherung zurückgeschickten Datei eingegeben (link im Aufbau).

Wenn Sie einen Festbetrag eingegeben haben, werden die Werte, die anhand der BVG-Sätze berechnet wurden, nicht beachtet.Der feste Beitrag wird im Verhältnis zur Lohnperiode angesetzt. Tritt der Angestellte während des Monats in das Unternehmen ein bzw. verlässt er es unter dem Monat, wird der Beitrag entsprechend dem Eintritts-/Austrittsdatum berechnet. Für eine Periode der Dauer null erfolgt kein BVG-Abzug, z. B. wenn der 13. Monatslohn separat ausbezahlt wird.

Allen Angestellten müssen folgenden Versicherungen zugeordnet werden: Unfallversicherung (UVG), Unfall-Zusatzversicherung (UVGZ), Krankentaggeld (KTG), Heilungskosten (HK) oder einer Vorsorgekasse (BVG). Diese Versicherungen werden unter Unternehmen > Versicherungen (link im Aufbau und folgende) festgelegt.

Wenden Sie bei Änderungen von Versicherungen, die mehrere Angestellte betreffen, das Verfahren für die gebündelte Zuweisung an (§37 Registerkarte Speziell).

Wählen Sie in jeder Drop-down-Liste die entsprechende Versicherung.

Bezahlt der Angestellte für eine Versicherungsart keine Beiträge, sollte ihr jeweils die Kat. 0 zugeordnet werden. So erscheint der Angestellte in der entsprechenden Liste als nicht beitragszahlend.

- UVG-Code: Angestellten sind zwingend einer Risikoklasse Ihrer Unfallversicherung zuzuordnen. Ansonsten können Sie weder die Dateneingabe bestätigen noch einen Lohn erfassen. Der Beitrag für die Berufsunfallversicherung geht immer zulasten des Arbeitgebers. Der Beitrag an die Nichtberufsunfallversicherung wird in der Regel vom Angestellten getragen, Ausnahmen sind aber möglich. Der Code, der bei der Definition der Versicherung festgelegt wird, gibt an, wie der NBUV-Anteil der obligatorischen Unfallversicherung entrichtet wird.

Der Code wird aus einem Buchstaben und einer Ziffer gebildet (link im Aufbau). Der Buchstabe entspricht der Risikoklasse. Die Ziffer gibt an, wer den Beitrag für die Nichtberufsunfallversicherung bezahlt:

- 0 = Es gibt weder einen NBUV- noch einen BUV-Anteil.

- 1 = NBUV-Anteil wird vom Angestellten getragen.

- 2 = NBUV-Anteil wird von einem Dritten getragen.

- 3 = keine NBUV-Beiträge, der Angestellte arbeitet weniger als 8 Stunden pro Woche.

Der Angestellte kann zwei Unfall-Zusatzversicherungen angeschlossen sein. Bei der ersten handelt es sich um die Zusatzversicherung, die den (auf CHF 126 000.–/Jahr plafonierten) Anteil des UVG-Lohns abdeckt, der nicht von der Grundversicherung gedeckt wird, die zweite – UVGZ-Versicherung und UVGZ-Versicherung (2) – ist in der Regel die Zusatzversicherung mit erhöhter Obergrenze, die den übrigen Lohnanteil übernimmt.

Die zweite Versicherung kann erst gewählt werden, nachdem die erste definiert wurde. Der Beitrag für die UVGZ-Versicherung (2) wird nur auf dem Lohnanteil berechnet, der die Obergrenze überschreitet (link im Aufbau). Gehört die ausgewählte Versicherung der Kategorie Fixe Lohnsumme an, werden die Felder für den monatlich abzuziehenden festen Betrag angezeigt. Die erste Spalte enthält die Werte für den Arbeitnehmeranteil, die zweite, mit der Überschrift A.Wert, die Werte für den Arbeitgeberanteil.

- KTG-Versicherung und KTG-Versicherung (2): Die Angestellten sind grundsätzlich gegen Erwerbsausfall im Krankheitsfall versichert. Es kann auch eine zusätzliche KTG-Versicherung (2) vorhanden sein. Die Angaben werden wie bei der UVGZ (siehe oben) erfasst.

- BVG-Code und BVG-Code (2): Wählen Sie in der Drop-down-Liste den Namen der Versicherung für die zweite Säule des Versicherten. Wenn Altersklassen definiert wurden (link im Aufbau), erfolgt der Übergang in die nächste Altersklasse automatisch. Der Angestellte kann zwei Vorsorgeeinrichtungen angeschlossen sein.

- BVG Festbetrag und BVGZ-Festbetrag: Meldet Ihnen die Versicherung statt der Sätze die Prämienbeträge, geben Sie hier den monatlich abzuziehenden Betrag ein. Erfassen Sie in der ersten Spalte den Anteil des Angestellten und in der Spalte A.Wert den Anteil des Arbeitgebers. Wenn Sie eine vom Swissdec-Distributor vorgesehene Lohnmeldung vorgenommen haben, werden die festen Beträge nach dem Verfahren für die Bearbeitung der von Ihrer Versicherung zurückgeschickten Datei eingegeben (link im Aufbau).

Wenn Sie einen Festbetrag eingegeben haben, werden die Werte, die anhand der BVG-Sätze berechnet wurden, nicht beachtet.Der feste Beitrag wird im Verhältnis zur Lohnperiode angesetzt. Tritt der Angestellte während des Monats in das Unternehmen ein bzw. verlässt er es unter dem Monat, wird der Beitrag entsprechend dem Eintritts-/Austrittsdatum berechnet. Für eine Periode der Dauer null erfolgt kein BVG-Abzug, z. B. wenn der 13. Monatslohn separat ausbezahlt wird.

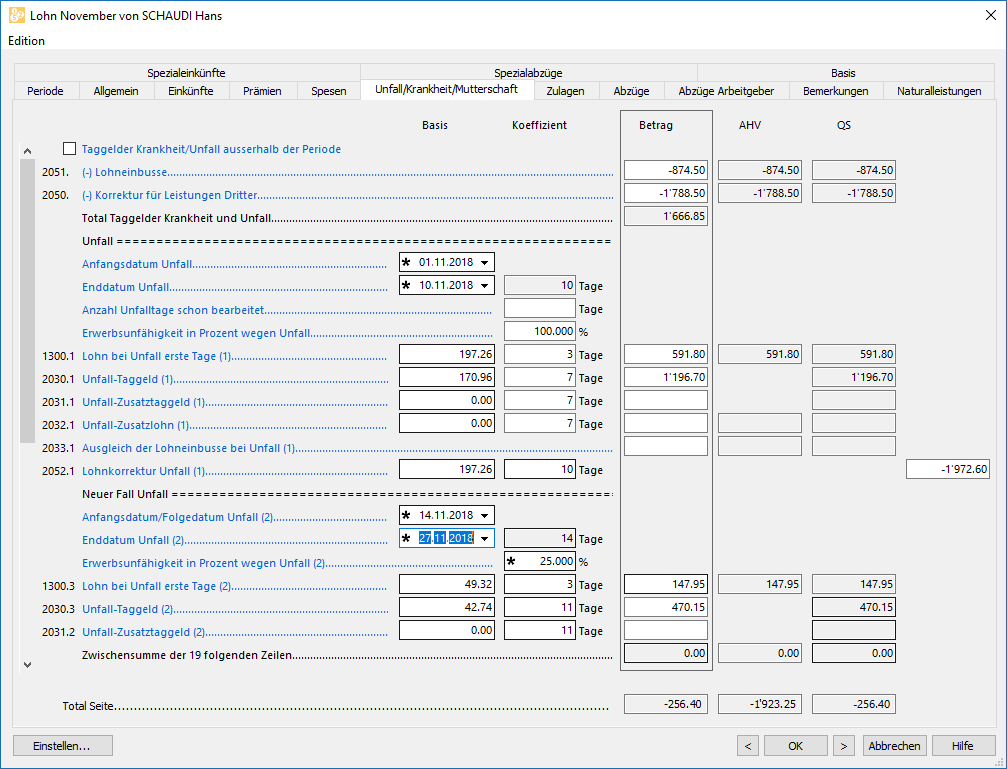

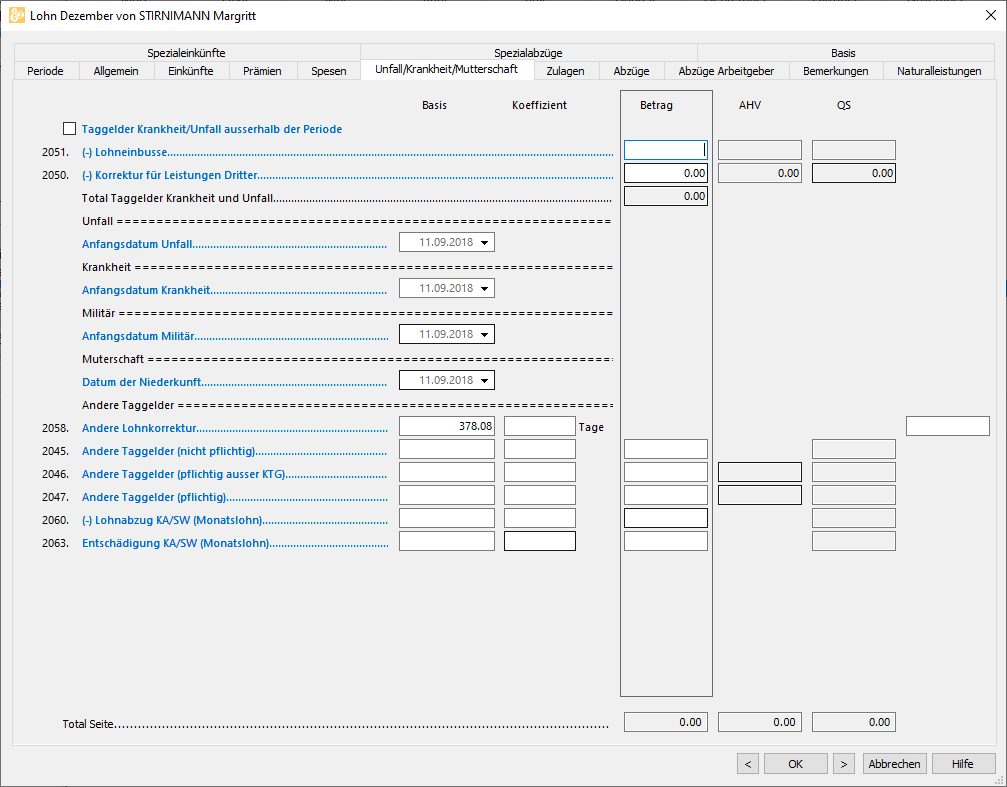

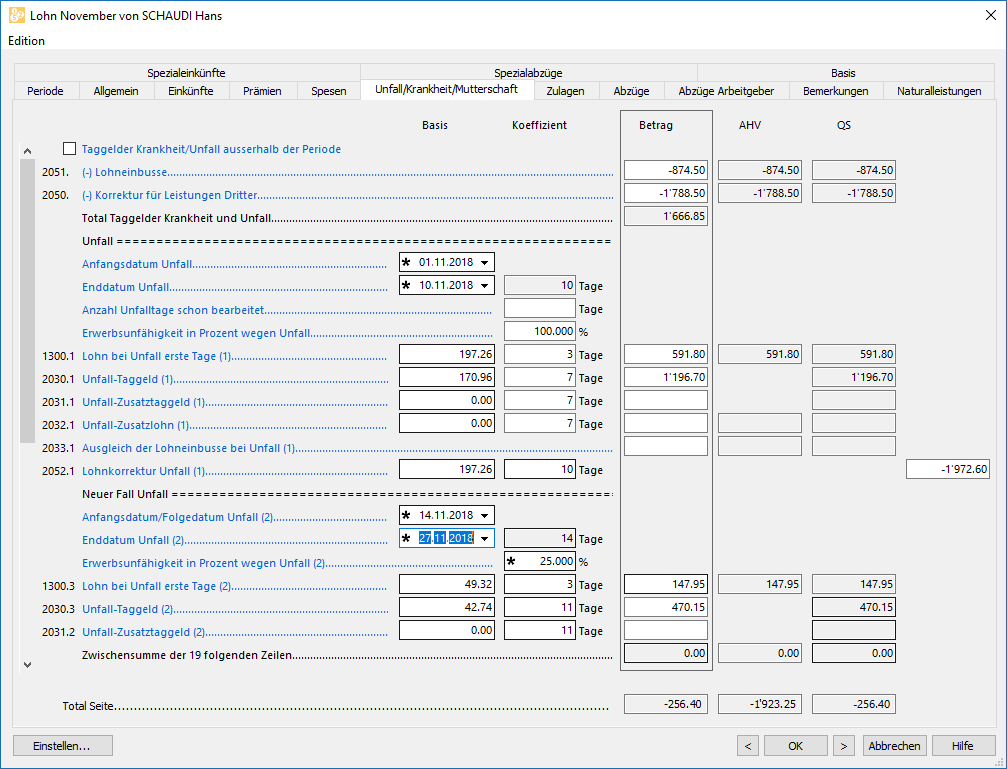

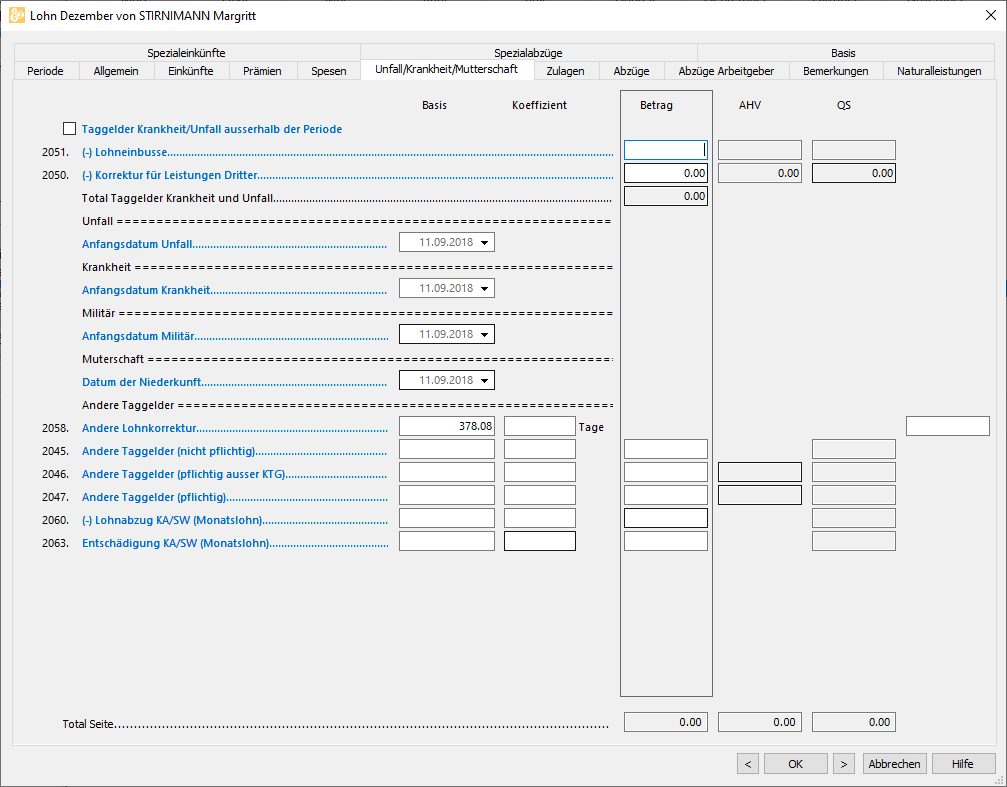

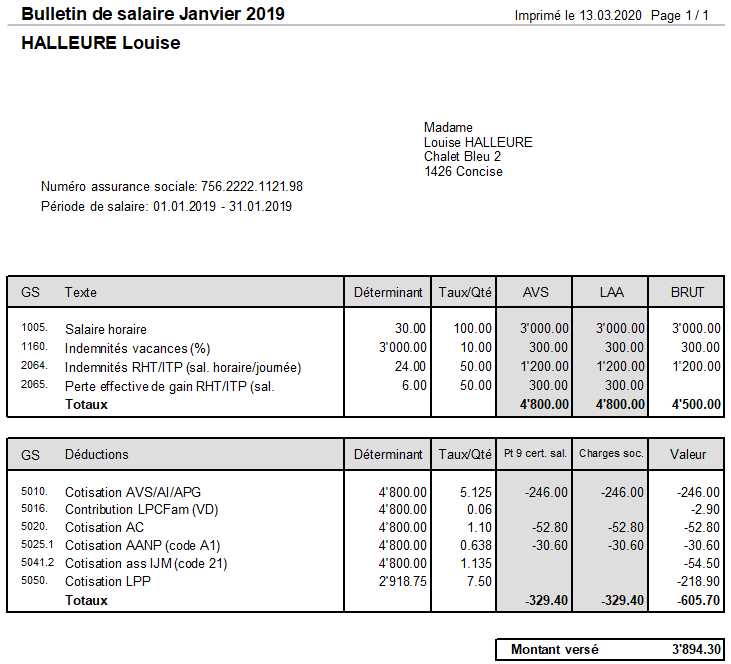

4.5Taggelder Bei Abwesenheit setzt sich der Lohn des Angestellten in der Regel aus einem Arbeitgeberteil und einem Versicherungsteil zusammen. Die Berechnung dieser Beträge hängt vom Unternehmen und von der Versicherung ab. Die genauen Beträge können von Hand eingegeben oder direkt bei der Erfassung des betreffenden Lohnes geändert werden.

Unter §4.13.5 Taggelder wird erklärt, wie die Monatsdaten bei krankheits- oder unfallbedingter Abwesenheit erfasst werden.

Die angezeigten Werte werden anhand der unter Unternehmen > Koeffizienten > Einkünfte eingegebenen Sätze und Einstellungen vorgeschlagen (link im Aufbau).

- Taggelder Krankheit u. Unfall pro Stunde eingeben: Diese Option ist für Angestellte im Stundenlohn vorgesehen. Ist sie aktiviert, kann für die Taggelder die Stundenzahl eingegeben werden. Andernfalls geben Sie eine Anzahl Tage ein, und der Stundenlohn wird in einen Tageslohn umgewandelt.

- Basis für Tageslohn-Korrektur: Bei Abwesenheit wegen Krankheit, Unfall, Mutterschaft oder Militärdienst ist vom Monatslohn des/der Angestellten der den nicht geleisteten Arbeitstagen entsprechende Lohnbetrag abzuziehen. Crésus schlägt einen Tageswert vor, der anhand des Jahreslohns geteilt durch 365 oder 360 (je nach den Einstellungen für das Unternehmen) berechnet wird (link im Aufbau).

- Basis Krankheit / Unfall pro Tag (oder pro Stunde): Verwenden Sie diese Parameter, um den Wert des Taggeldes für einen Tag (bzw. eine Stunde) vorzugeben. Sie wird mit dem in den Koeffizienten des Unternehmens definierten Satz multipliziert. Ist das Feld leer, schlägt Crésus einen Wert vor, der anhand des Jahreslohns geteilt durch 365 oder 360 (je nach den Einstellungen für das Unternehmen) berechnet wird (link im Aufbau).

- Unfalllohn, erste Tage,

Unfalltaggeld, Folgetage,

Unfall-Zusatzgeld,

Unfall-Zusatzlohn pro Tag: Crésus berechnet den Wert eines Taggeldes automatisch anhand des Monatslohns, der Prozentsätze für das Feriengeld und den 13. Monatslohn und der Anzahl Tage pro Monat. Dabei werden der vorrangige Wert und der in den Einstellungen für das Unternehmen angegebene Satz für die ersten Tage berücksichtigt (link im Aufbau). Dieser Wert wird für die Berechnung der Taggelder verwendet und kann von Hand geändert werden.

- Der Lohn, erste Tage entspricht dem vom Arbeitgeber abgedeckten Anteil während der Karenzfrist, bevor die Versicherung Taggelder ausrichtet.

- Das Taggeld, Folgetage ist der von der Grundversicherung ausgerichtete Teil.

- Das Zusatztaggeld ist der Betrag, der von der Versicherung bezahlt wird, die den nicht von der Grundversicherung gedeckten Teil abdeckt.

- Der Zusatzlohn ist der Betrag, der vom Arbeitgeber bezahlt wird und der den von der Versicherung nicht abgedeckten Teil abdeckt.

- Unfallstundenlohn, erste Tage: Dieser Wert wird angezeigt, wenn die Option «Taggelder Krankheit u. Unfall pro Stunde eingeben» aktiviert ist, und entspricht dem oben erwähnten Unfalllohn, erste Tage.

- Unfallstundengeld, Folgetage: Dieser Wert wird angezeigt, wenn die Option «Taggelder Krankheit u. Unfall pro Stunde eingeben» aktiviert ist, und entspricht dem oben erwähnten Unfalltaggeld, Folgetage.

- Lohneinbusse ausgeglichen (Unfall): Bei unfallbedingter Abwesenheit deckt die Versicherung in der Regel nicht den ganzen Lohn (link im Aufbau). Dadurch entsteht für den Angestellten eine Lohneinbusse, die berechnet und im entsprechenden Feld der Registerkarte Unfall/Krankheit/Mutterschaft Lohnes angezeigt wird (§4.13.5 Taggelder). Das Unternehmen kann den Lohnzusatz (ungedeckten Anteil) übernehmen. Damit das Programm automatisch das Feld Lohneinbusse ausgeglichen ausfüllt, ist diese Option zu aktivieren.

Die oben stehenden Erläuterungen gelten auch für die Felder zum Krankentaggeld.

Bei Abwesenheit setzt sich der Lohn des Angestellten in der Regel aus einem Arbeitgeberteil und einem Versicherungsteil zusammen. Die Berechnung dieser Beträge hängt vom Unternehmen und von der Versicherung ab. Die genauen Beträge können von Hand eingegeben oder direkt bei der Erfassung des betreffenden Lohnes geändert werden.

Unter §4.13.5 Taggelder wird erklärt, wie die Monatsdaten bei krankheits- oder unfallbedingter Abwesenheit erfasst werden.

Die angezeigten Werte werden anhand der unter Unternehmen > Koeffizienten > Einkünfte eingegebenen Sätze und Einstellungen vorgeschlagen (link im Aufbau).

- Taggelder Krankheit u. Unfall pro Stunde eingeben: Diese Option ist für Angestellte im Stundenlohn vorgesehen. Ist sie aktiviert, kann für die Taggelder die Stundenzahl eingegeben werden. Andernfalls geben Sie eine Anzahl Tage ein, und der Stundenlohn wird in einen Tageslohn umgewandelt.

- Basis für Tageslohn-Korrektur: Bei Abwesenheit wegen Krankheit, Unfall, Mutterschaft oder Militärdienst ist vom Monatslohn des/der Angestellten der den nicht geleisteten Arbeitstagen entsprechende Lohnbetrag abzuziehen. Crésus schlägt einen Tageswert vor, der anhand des Jahreslohns geteilt durch 365 oder 360 (je nach den Einstellungen für das Unternehmen) berechnet wird (link im Aufbau).

- Basis Krankheit / Unfall pro Tag (oder pro Stunde): Verwenden Sie diese Parameter, um den Wert des Taggeldes für einen Tag (bzw. eine Stunde) vorzugeben. Sie wird mit dem in den Koeffizienten des Unternehmens definierten Satz multipliziert. Ist das Feld leer, schlägt Crésus einen Wert vor, der anhand des Jahreslohns geteilt durch 365 oder 360 (je nach den Einstellungen für das Unternehmen) berechnet wird (link im Aufbau).

- Unfalllohn, erste Tage,

Unfalltaggeld, Folgetage,

Unfall-Zusatzgeld,

Unfall-Zusatzlohn pro Tag: Crésus berechnet den Wert eines Taggeldes automatisch anhand des Monatslohns, der Prozentsätze für das Feriengeld und den 13. Monatslohn und der Anzahl Tage pro Monat. Dabei werden der vorrangige Wert und der in den Einstellungen für das Unternehmen angegebene Satz für die ersten Tage berücksichtigt (link im Aufbau). Dieser Wert wird für die Berechnung der Taggelder verwendet und kann von Hand geändert werden. - Der Lohn, erste Tage entspricht dem vom Arbeitgeber abgedeckten Anteil während der Karenzfrist, bevor die Versicherung Taggelder ausrichtet.

- Das Taggeld, Folgetage ist der von der Grundversicherung ausgerichtete Teil.

- Das Zusatztaggeld ist der Betrag, der von der Versicherung bezahlt wird, die den nicht von der Grundversicherung gedeckten Teil abdeckt.

- Der Zusatzlohn ist der Betrag, der vom Arbeitgeber bezahlt wird und der den von der Versicherung nicht abgedeckten Teil abdeckt.

- Unfallstundenlohn, erste Tage: Dieser Wert wird angezeigt, wenn die Option «Taggelder Krankheit u. Unfall pro Stunde eingeben» aktiviert ist, und entspricht dem oben erwähnten Unfalllohn, erste Tage.

- Unfallstundengeld, Folgetage: Dieser Wert wird angezeigt, wenn die Option «Taggelder Krankheit u. Unfall pro Stunde eingeben» aktiviert ist, und entspricht dem oben erwähnten Unfalltaggeld, Folgetage.

- Lohneinbusse ausgeglichen (Unfall): Bei unfallbedingter Abwesenheit deckt die Versicherung in der Regel nicht den ganzen Lohn (link im Aufbau). Dadurch entsteht für den Angestellten eine Lohneinbusse, die berechnet und im entsprechenden Feld der Registerkarte Unfall/Krankheit/Mutterschaft Lohnes angezeigt wird (§4.13.5 Taggelder). Das Unternehmen kann den Lohnzusatz (ungedeckten Anteil) übernehmen. Damit das Programm automatisch das Feld Lohneinbusse ausgeglichen ausfüllt, ist diese Option zu aktivieren.

Die oben stehenden Erläuterungen gelten auch für die Felder zum Krankentaggeld.

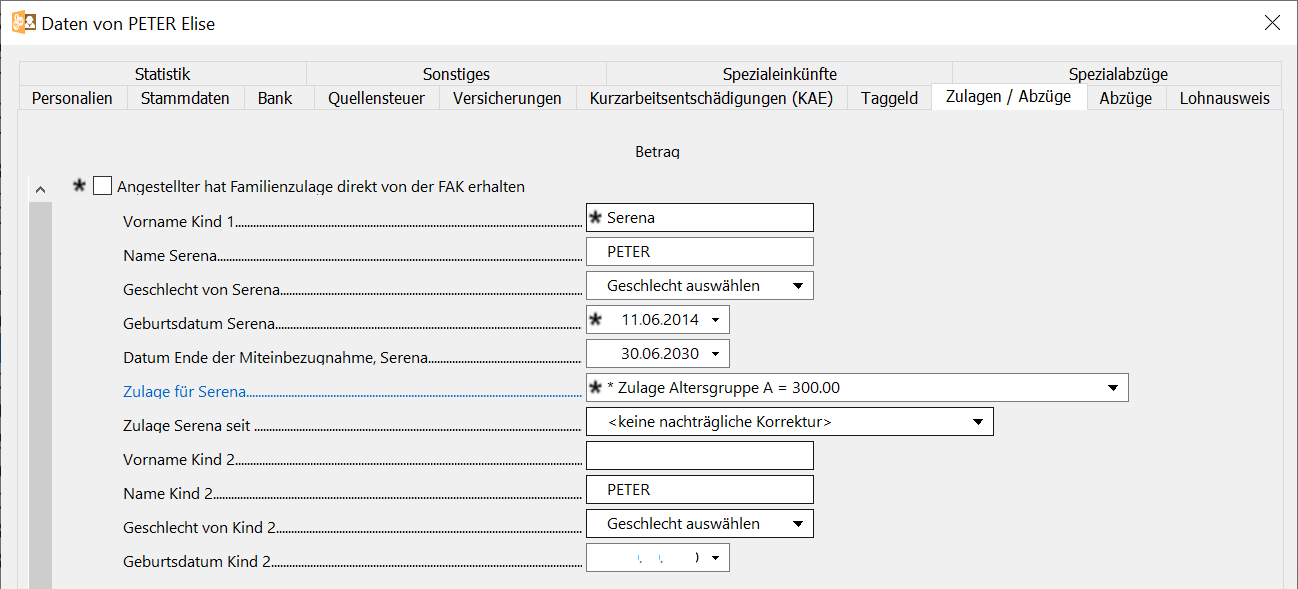

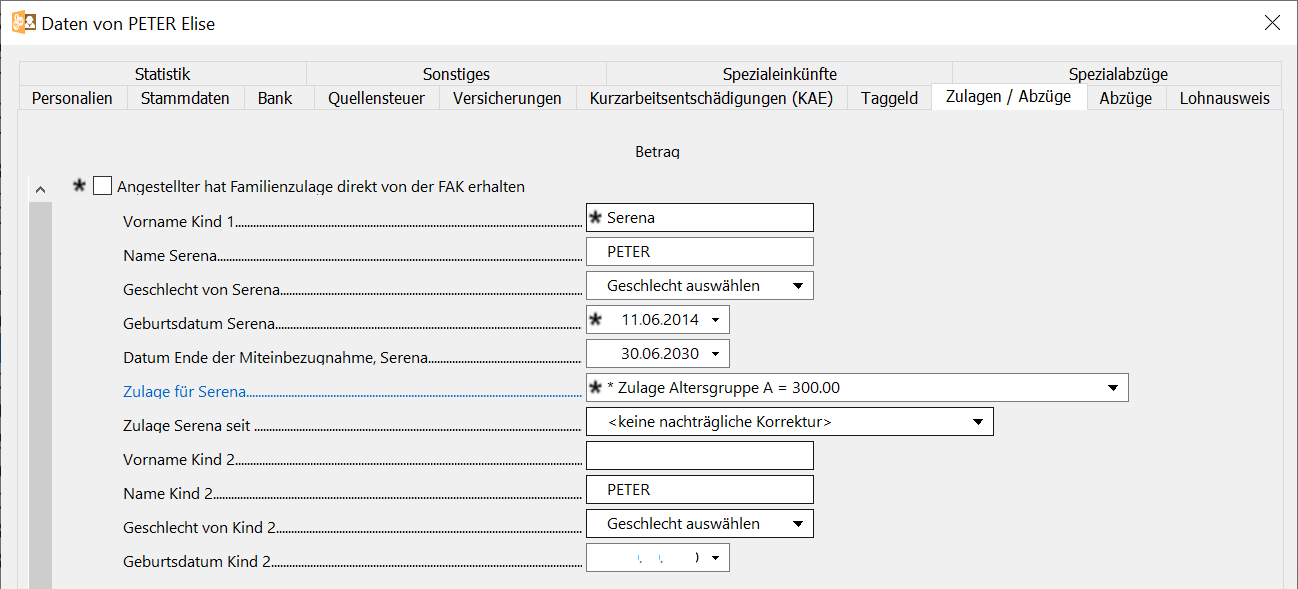

4.6Zulagen Der Anspruch auf Familienzulagen besteht von Amtes wegen ab dem Monat, in dem das Kind geboren wird, bis zum 16. Geburtstag des Kindes.

Der Anspruch kann unter bestimmten Bedingungen über das 16. Lebensjahr hinaus und bis zum vollendeten 25. Lebensjahr ausgedehnt werden: Kind in Ausbildung, Betreuung eines behinderten Kindes usw.

Für jedes Kind sind folgende Felder auszufüllen: Vorname, Geschlecht, Geburtsdatum.

Das Datum Ende der Miteinbezugnahme wird von Crésus anhand des Geburtsdatums und mit der Begrenzung auf das vollendete 16. Lebensjahr berechnet.

Wenn der Anspruch verlängert werden kann, ist das Enddatum des Anspruchs manuell zu erfassen.

Die Beträge für die Kinderzulagen sowie die Altersgruppen werden in der Registerkarte FAK unter dem Befehl Unternehmen > Versicherungen erfasst (link im Aufbau).

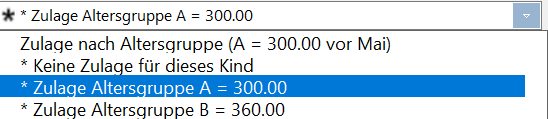

Zulage für …: gibt die Art der für das betreffende Kind erhaltene Zulage an

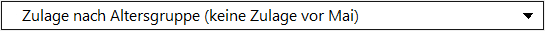

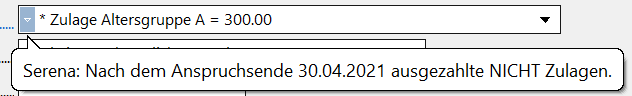

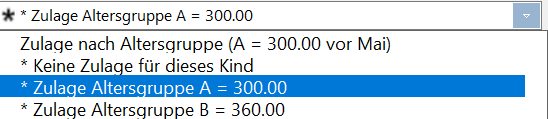

- Zulage nach Altersgruppe: Crésus weist das Kind der Altersgruppe A zu, wenn das festgelegte Alter noch nicht erreicht wurde. Wurde das Alter erreicht, zeigt Crésus Folgendes an:

- Zulage Altersgruppe A/B: erzwingt eine Zulage für die Altersgruppe A/B.

Wenn das Kind das Höchstalter für diese Gruppe erreicht hat, zeigt Crésus einen Hinweis an, dass der Betrag beim nächsten Lohn nicht mehr berechnet wird.

Die Anzahl Kinder mit einer Zulage für die Altersgruppe A, B oder C bestimmt den Gesamtbetrag der Familienzulagen (FamZ), einschliesslich grosser Familien.

Alle Kinderzulagen sind auf der Lohnabrechnung und für die Verbuchung unter Kinderzulagen (alle) zusammengefasst.

Unterschieden werden die Zulagen, die von der Versicherung direkt dem Angestellten überwiesen werden, sowie die Zulagen, die vom Arbeitgeber entrichtet werden. Unabhängig vom gewählten Mechanismus muss der Betrag bekannt sein, falls der Angestellte der Quellensteuer unterliegt (§4.3 Quellensteuer).

Der Anspruch auf Familienzulagen besteht von Amtes wegen ab dem Monat, in dem das Kind geboren wird, bis zum 16. Geburtstag des Kindes.

Der Anspruch kann unter bestimmten Bedingungen über das 16. Lebensjahr hinaus und bis zum vollendeten 25. Lebensjahr ausgedehnt werden: Kind in Ausbildung, Betreuung eines behinderten Kindes usw.

Für jedes Kind sind folgende Felder auszufüllen: Vorname, Geschlecht, Geburtsdatum.

Das Datum Ende der Miteinbezugnahme wird von Crésus anhand des Geburtsdatums und mit der Begrenzung auf das vollendete 16. Lebensjahr berechnet.

Wenn der Anspruch verlängert werden kann, ist das Enddatum des Anspruchs manuell zu erfassen.

Die Beträge für die Kinderzulagen sowie die Altersgruppen werden in der Registerkarte FAK unter dem Befehl Unternehmen > Versicherungen erfasst (link im Aufbau).

Zulage für …: gibt die Art der für das betreffende Kind erhaltene Zulage an

- Zulage nach Altersgruppe: Crésus weist das Kind der Altersgruppe A zu, wenn das festgelegte Alter noch nicht erreicht wurde. Wurde das Alter erreicht, zeigt Crésus Folgendes an:

- Zulage Altersgruppe A/B: erzwingt eine Zulage für die Altersgruppe A/B.

Wenn das Kind das Höchstalter für diese Gruppe erreicht hat, zeigt Crésus einen Hinweis an, dass der Betrag beim nächsten Lohn nicht mehr berechnet wird.

Die Anzahl Kinder mit einer Zulage für die Altersgruppe A, B oder C bestimmt den Gesamtbetrag der Familienzulagen (FamZ), einschliesslich grosser Familien.

Alle Kinderzulagen sind auf der Lohnabrechnung und für die Verbuchung unter Kinderzulagen (alle) zusammengefasst.

Unterschieden werden die Zulagen, die von der Versicherung direkt dem Angestellten überwiesen werden, sowie die Zulagen, die vom Arbeitgeber entrichtet werden. Unabhängig vom gewählten Mechanismus muss der Betrag bekannt sein, falls der Angestellte der Quellensteuer unterliegt (§4.3 Quellensteuer).

4.7Abzüge

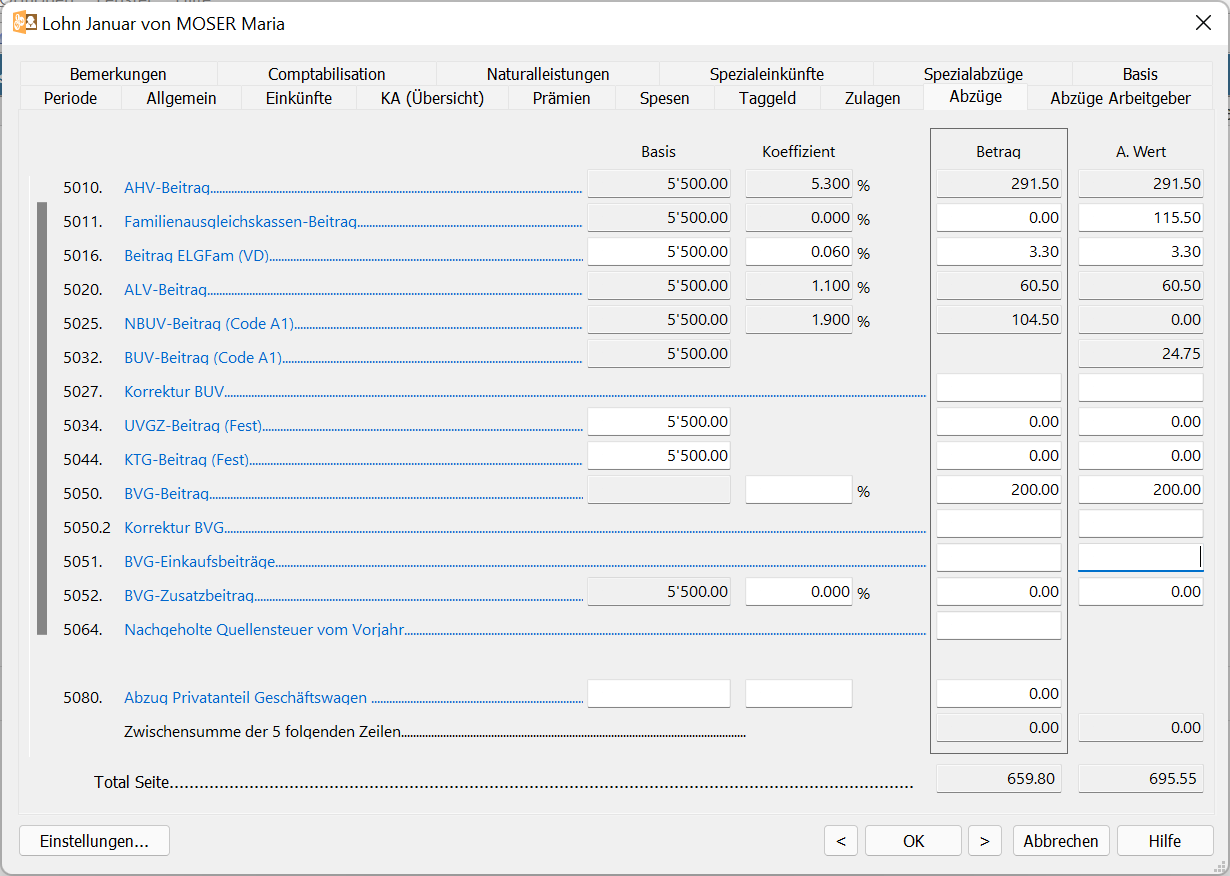

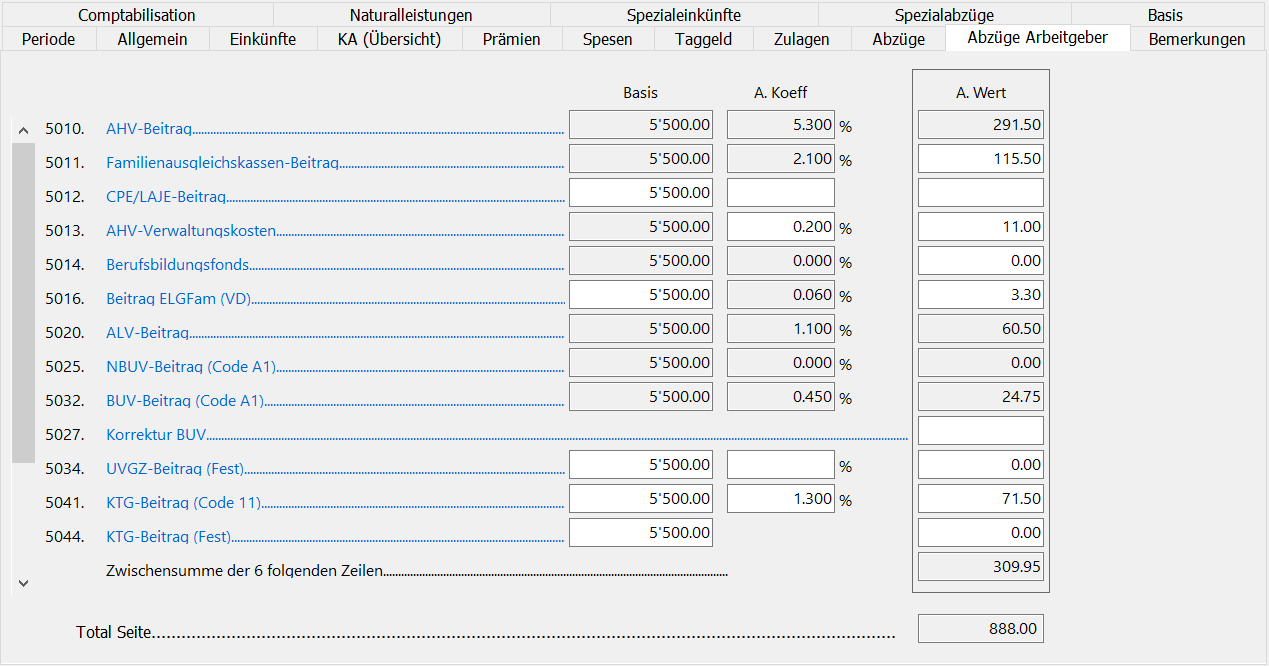

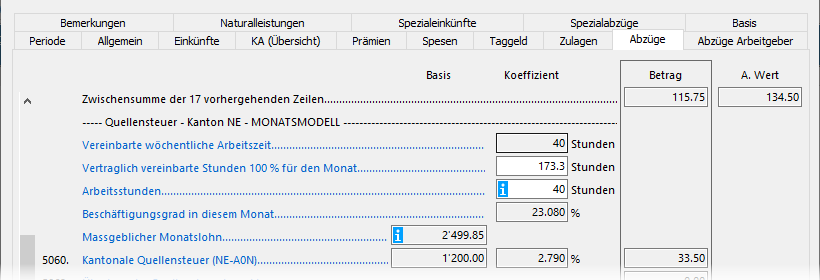

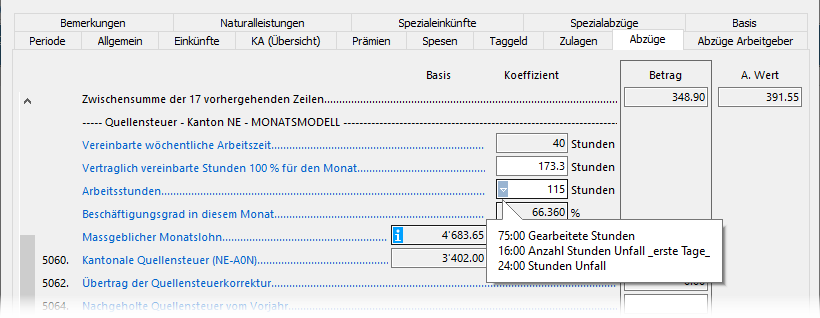

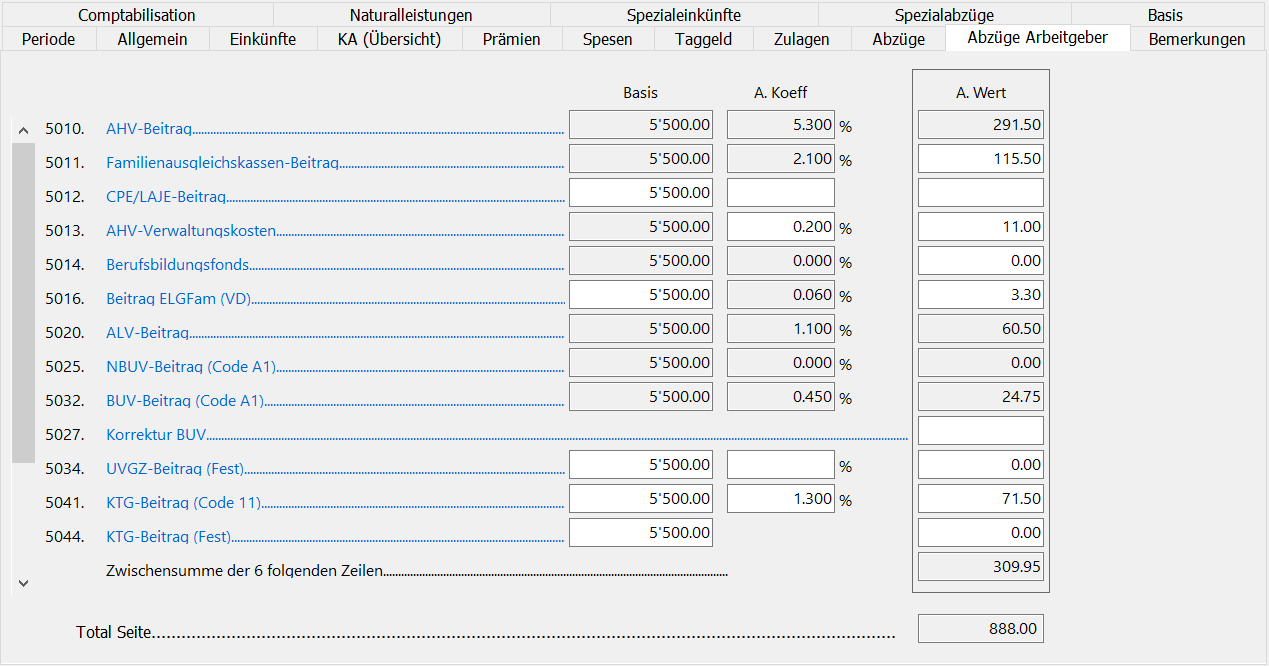

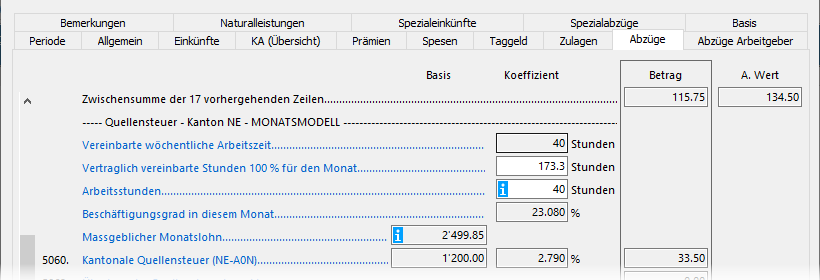

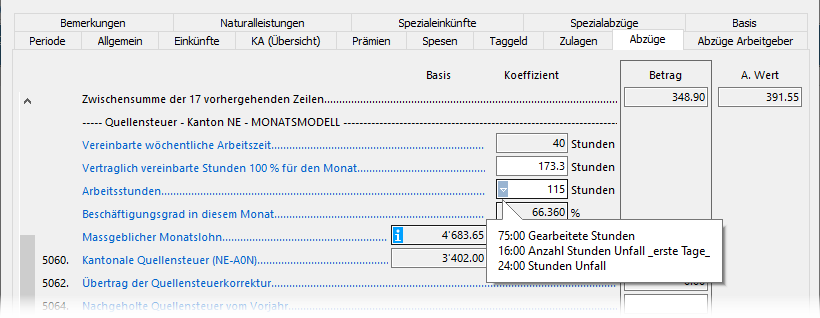

Die Beträge in der Spalte Betrag werden vom Bruttolohn des/der Angestellten abgezogen. Diese Beträge werden in der Regel als Prozentsatz der hinterlegten Basis berechnet, anhand des für jede Versicherung hinterlegten Satzes (link im Aufbau). Die Basis wird in der Spalte Basis angezeigt, der Satz in der Spalte Koeffizient. In der Spalte A.Wert werden die Beträge zulasten des Arbeitgebers angezeigt. Sie können hier oder in der Registerkarte Abzüge Arbeitgeber angepasst werden. Wenn Sie den hier von Crésus anhand der Koeffizienten des Unternehmens vorgeschlagenen Betrag ändern, müssen Sie möglicherweise auch den Arbeitgeberanteil der betreffenden Felder anpassen (link im Aufbau).

Die Versicherungsbeiträge können auch Festbeträge sein, die in der Registerkarte Versicherungen der Daten des/der Angestellten erfasst werden (§4.4 Versicherungen).

- Korrektur Aa, KTG oder BVG: Wenn Sie im Nachhinein einen Bezug erfassen müssen, nutzen Sie bitte dieses Feld und ändern Sie nicht den Betrag des ordentlichen Beitrags, da dies sonst im Lohnausweis im Detail ausgewiesen wird.

- Quellensteuerabzug: Der Betrag wird nach der Skala, die in den Daten des/des Angestellten eingegeben wurde, abgezogen (link im Aufbau).

Wenn die Berechnung der Quellensteuer eine Berichtigung der Beträge der Vormonate bewirkt, wird der Betrag des laufenden Monats bereits entsprechend angepasst. Es gibt daher weder eine Basis noch einen Koeffizienten. Die Berichtigung des Betrags wird auf der Rückseite der Lohnabrechnung ausgedruckt.

- Berechnet die Quellensteuer rückwirkend: Betrag der Korrektur im Zusammenhang mit einer rückwirkenden Anpassung des Quellensteuertarifs.

- Anzahl Mahlzeiten Frühstück/Mittagessen/Abendessen: Anzahl vom Angestellten zu sich genommener Mahlzeiten; wird für die Berechnung des folgenden Abzugs benötigt.

- Kost und Logis: für Übernachtung und Verpflegung abgezogener Betrag. Das Logis ist ein im Datensatz des Angestellten vorgegebener fester monatlicher Betrag, der Preis der Mahlzeiten ergibt sich aus der Multiplikation der Einheitsbeträge mit der Anzahl Mahlzeiten (§4.7 Abzüge).

Die vom Arbeitgeber direkt an die Versicherungen des/der Angestellten bezahlten Prämien sind den Sozialabgaben unterstellt. Die folgenden Korrekturen entsprechen den Beträgen unter Vom AG übern. AN-Anteil, die sich in der Registerkarte Spezialeinkünfte befinden (§4.13.14 Spezialeinkünfte und Spezialabzüge). Das Konzept dieser geldwerten Vorteile wird unter link im Aufbau beschrieben.

- Ausgleich Naturalleistungen: gleicht die Einkunft Gratiswohnung aus.

- Ausgleich geldwerte Vorteile (KTG): gleicht die Einkunft Vom AG übern. AN-Anteil KTG aus.

- Ausgleich BVG-Beiträge Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich BVG-Einkauf Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich sonstige geldwerte Vorteile: gleicht die Einkünfte Privatanteil Fahrzeug, Mitarbeiteroptionen und Arbeitnehmeraktien aus.

- Korrektur Rundungsfehler: Die Lohnbeträge, insbesondere die Sozialversicherungsbeiträge, werden jeden Monat auf 5 Rappen gerundet. Es kommt oft vor, dass ein Lohn von einem Monat zum anderen wegen aufsummierter Rundungen um 5 Rappen abweicht. Damit der Lohn nicht schwankt, können in diesem Feld die Rundungen der verschiedenen Monate ausgeglichen werden. In der Maske Unternehmen > Stammdaten können Sie im Feld Max. Korrektur Rundungsfehler die maximal zulässige Schwankung angeben (link im Aufbau).

Die Beträge in der Spalte Betrag werden vom Bruttolohn des/der Angestellten abgezogen. Diese Beträge werden in der Regel als Prozentsatz der hinterlegten Basis berechnet, anhand des für jede Versicherung hinterlegten Satzes (link im Aufbau). Die Basis wird in der Spalte Basis angezeigt, der Satz in der Spalte Koeffizient. In der Spalte A.Wert werden die Beträge zulasten des Arbeitgebers angezeigt. Sie können hier oder in der Registerkarte Abzüge Arbeitgeber angepasst werden. Wenn Sie den hier von Crésus anhand der Koeffizienten des Unternehmens vorgeschlagenen Betrag ändern, müssen Sie möglicherweise auch den Arbeitgeberanteil der betreffenden Felder anpassen (link im Aufbau).

Die Versicherungsbeiträge können auch Festbeträge sein, die in der Registerkarte Versicherungen der Daten des/der Angestellten erfasst werden (§4.4 Versicherungen).

- Korrektur Aa, KTG oder BVG: Wenn Sie im Nachhinein einen Bezug erfassen müssen, nutzen Sie bitte dieses Feld und ändern Sie nicht den Betrag des ordentlichen Beitrags, da dies sonst im Lohnausweis im Detail ausgewiesen wird.

- Quellensteuerabzug: Der Betrag wird nach der Skala, die in den Daten des/des Angestellten eingegeben wurde, abgezogen (link im Aufbau).

Wenn die Berechnung der Quellensteuer eine Berichtigung der Beträge der Vormonate bewirkt, wird der Betrag des laufenden Monats bereits entsprechend angepasst. Es gibt daher weder eine Basis noch einen Koeffizienten. Die Berichtigung des Betrags wird auf der Rückseite der Lohnabrechnung ausgedruckt. - Berechnet die Quellensteuer rückwirkend: Betrag der Korrektur im Zusammenhang mit einer rückwirkenden Anpassung des Quellensteuertarifs.

- Anzahl Mahlzeiten Frühstück/Mittagessen/Abendessen: Anzahl vom Angestellten zu sich genommener Mahlzeiten; wird für die Berechnung des folgenden Abzugs benötigt.

- Kost und Logis: für Übernachtung und Verpflegung abgezogener Betrag. Das Logis ist ein im Datensatz des Angestellten vorgegebener fester monatlicher Betrag, der Preis der Mahlzeiten ergibt sich aus der Multiplikation der Einheitsbeträge mit der Anzahl Mahlzeiten (§4.7 Abzüge).

Die vom Arbeitgeber direkt an die Versicherungen des/der Angestellten bezahlten Prämien sind den Sozialabgaben unterstellt. Die folgenden Korrekturen entsprechen den Beträgen unter Vom AG übern. AN-Anteil, die sich in der Registerkarte Spezialeinkünfte befinden (§4.13.14 Spezialeinkünfte und Spezialabzüge). Das Konzept dieser geldwerten Vorteile wird unter link im Aufbau beschrieben.

- Ausgleich Naturalleistungen: gleicht die Einkunft Gratiswohnung aus.

- Ausgleich geldwerte Vorteile (KTG): gleicht die Einkunft Vom AG übern. AN-Anteil KTG aus.

- Ausgleich BVG-Beiträge Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich BVG-Einkauf Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich sonstige geldwerte Vorteile: gleicht die Einkünfte Privatanteil Fahrzeug, Mitarbeiteroptionen und Arbeitnehmeraktien aus.

- Korrektur Rundungsfehler: Die Lohnbeträge, insbesondere die Sozialversicherungsbeiträge, werden jeden Monat auf 5 Rappen gerundet. Es kommt oft vor, dass ein Lohn von einem Monat zum anderen wegen aufsummierter Rundungen um 5 Rappen abweicht. Damit der Lohn nicht schwankt, können in diesem Feld die Rundungen der verschiedenen Monate ausgeglichen werden. In der Maske Unternehmen > Stammdaten können Sie im Feld Max. Korrektur Rundungsfehler die maximal zulässige Schwankung angeben (link im Aufbau).

4.8Lohnausweis Diese Einstellungen entsprechen den Erläuterungen unter link im Aufbau betreffend die Registerkarte Lohnausweis des Befehls Unternehmen > Koeffizienten.

Bei der Aktivierung gewisser Felder dieser Registerkarte werden weitere damit verbundene Felder angezeigt.

Zusätzliche Hinweise zum Geschäftsfahrzeug:

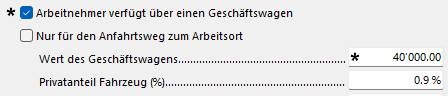

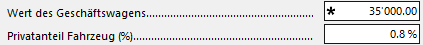

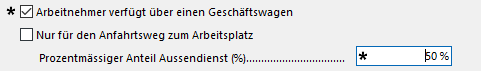

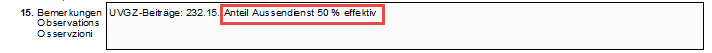

- Aktivieren Sie ggf. die Option Arbeitnehmer verfügt über einen Geschäftswagen, um die Felder zu dieser Naturalleistung einzublenden:

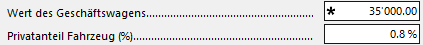

- Wert des Geschäftswagens: Kaufpreis, inkl. allfälliger Sonderausstattung (exkl. MWST).

- Privatanteil Fahrzeug (%): Per 1. Januar 2022 wurde der offizielle Satz angepasst (von 0,8 % auf 0,9 %). Daher muss der prozentmässige Anteil Aussendienst nicht mehr angegeben werden. Der Satz von 0,9 % pro Monat (10,8 % pro Jahr) umfasst die Anfahrtswege zum Arbeitsort.

- Arbeitgeberanteil Geschäftswagen (%): Falls dies vom Steueramt akzeptiert wird, kann ein Prozentsatz des Fahrzeugwerts zulasten des Unternehmens angenommen und der Kostenanteil zulasten des Arbeitnehmers entsprechend herabgesetzt werden.

- Abzug für Benutzung des Geschäftswagens (%): Wenn der/die Angestellte einen Teil der Kosten für das Fahrzeug übernimmt, kann hier der entsprechende Anteil angegeben werden.

- Beträchtlicher Kostenanteil zulasten des Arbeitnehmers: Aktivieren Sie diese Option, wenn der/die Angestellte die Kosten für das Geschäftsfahrzeug bezahlt. Auf dem Lohnausweis wird dann folgender Vermerk angegeben: Privatanteil Geschäftsfahrzeug im Veranlagungsverfahren abzuklären.

Weitere Angaben finden Sie auf der Website des Bundes, insbesondere in der Wegleitung zum Ausfüllen des Lohnausweises oder in den FAQ zu diesem Thema.

Diese Einstellungen entsprechen den Erläuterungen unter link im Aufbau betreffend die Registerkarte Lohnausweis des Befehls Unternehmen > Koeffizienten.

Bei der Aktivierung gewisser Felder dieser Registerkarte werden weitere damit verbundene Felder angezeigt.

Zusätzliche Hinweise zum Geschäftsfahrzeug:

- Aktivieren Sie ggf. die Option Arbeitnehmer verfügt über einen Geschäftswagen, um die Felder zu dieser Naturalleistung einzublenden:

- Wert des Geschäftswagens: Kaufpreis, inkl. allfälliger Sonderausstattung (exkl. MWST).

- Privatanteil Fahrzeug (%): Per 1. Januar 2022 wurde der offizielle Satz angepasst (von 0,8 % auf 0,9 %). Daher muss der prozentmässige Anteil Aussendienst nicht mehr angegeben werden. Der Satz von 0,9 % pro Monat (10,8 % pro Jahr) umfasst die Anfahrtswege zum Arbeitsort.

- Arbeitgeberanteil Geschäftswagen (%): Falls dies vom Steueramt akzeptiert wird, kann ein Prozentsatz des Fahrzeugwerts zulasten des Unternehmens angenommen und der Kostenanteil zulasten des Arbeitnehmers entsprechend herabgesetzt werden.

- Abzug für Benutzung des Geschäftswagens (%): Wenn der/die Angestellte einen Teil der Kosten für das Fahrzeug übernimmt, kann hier der entsprechende Anteil angegeben werden.

- Beträchtlicher Kostenanteil zulasten des Arbeitnehmers: Aktivieren Sie diese Option, wenn der/die Angestellte die Kosten für das Geschäftsfahrzeug bezahlt. Auf dem Lohnausweis wird dann folgender Vermerk angegeben: Privatanteil Geschäftsfahrzeug im Veranlagungsverfahren abzuklären.

Weitere Angaben finden Sie auf der Website des Bundes, insbesondere in der Wegleitung zum Ausfüllen des Lohnausweises oder in den FAQ zu diesem Thema.

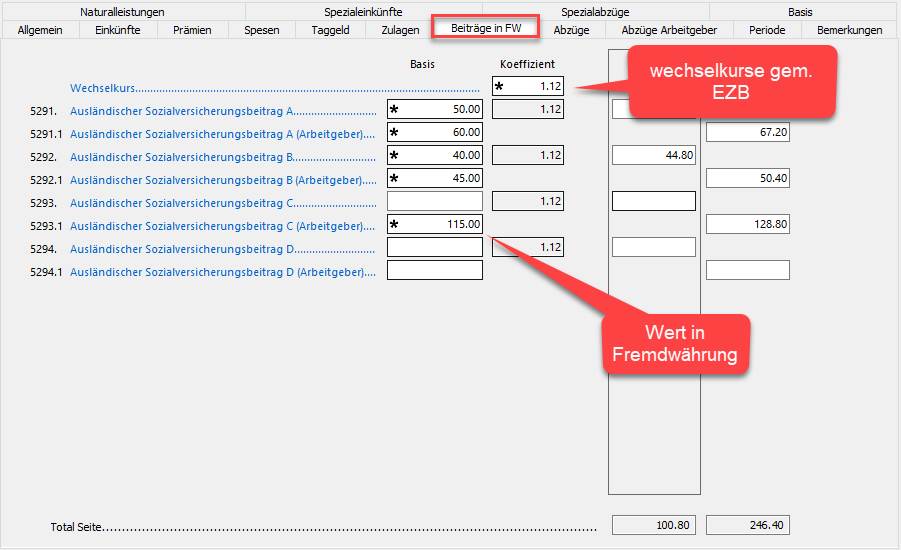

4.9Ausländische Sozialversicherungsbeiträge Seit 2012 und der Unterzeichnung des Freizügigkeitsabkommens zwischen der Schweiz und der Europäischen Union (FZA) sind ausserhalb der Schweiz wohnhafte Arbeitnehmende, die – parallel zu ihrer Beschäftigung in der Schweiz – in ihrem Wohnsitzland Arbeitslosenunterstützung beziehen oder dort eine wesentliche Berufstätigkeit ausüben (über 25 %, auch in Form von Telearbeit) nicht mehr den schweizerischen Sozialabgaben unterstellt.

Die Arbeitgeber entrichten daher die Sozialabgaben nicht mehr in der Schweiz, sondern übernehmen sämtliche ausländischen Sozialabgaben.

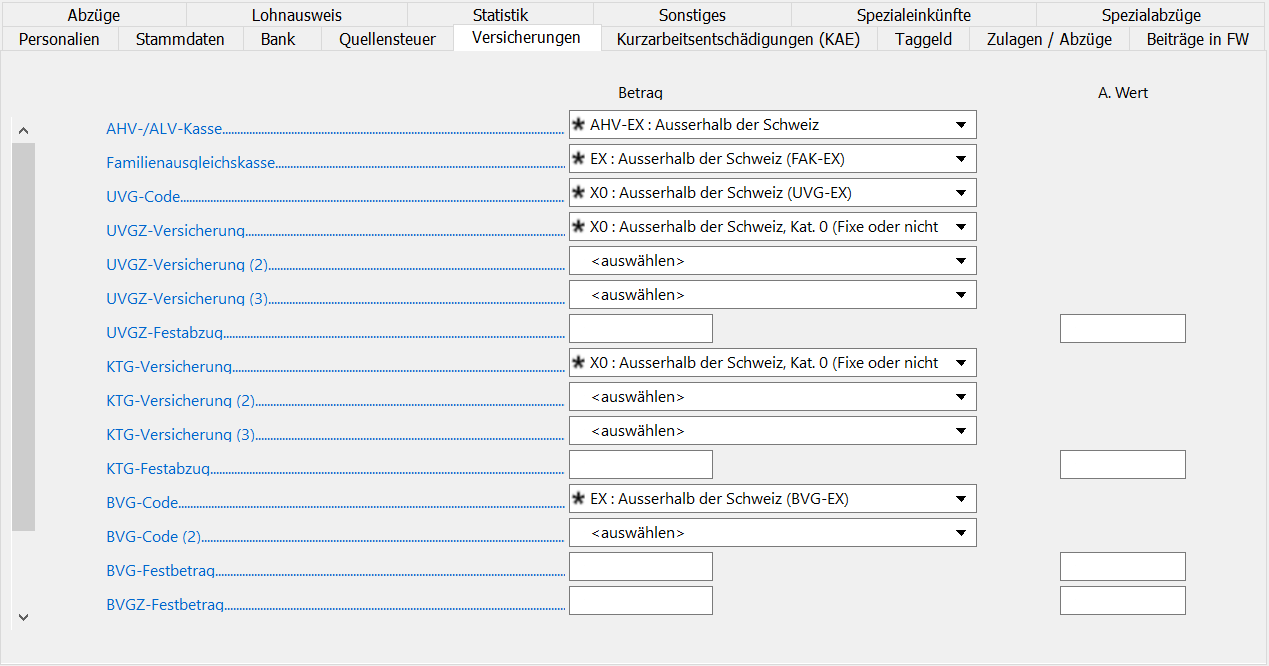

Der Arbeitnehmer ist nicht mehr den obligatorischen Sozialversicherungsbeiträgen in der Schweiz unterstellt (AHV, ALV, Mutterschaftsversicherung, LPCFam VD). Bei Bedarf erstellt Crésus entsprechende Versicherungsdefinitionen fürs Ausland (Code EX) und zeigt eine Registerkarte Beiträge in FW für jeden Monatslohn an.

Regeln für die Steuerpflicht

Grundsätzlich besteht die Steuerpflicht im Land, in dem die Tätigkeit ausgeübt wird. Wenn der Angestellte nur einen Arbeitgeber hat und seine Tätigkeit ausschliesslich in dessen Unternehmen ausübt, ist die Situation einfach: Die Steuerpflicht besteht in dem Land, wo er arbeitet, unabhängig davon, ob er dort wohnhaft ist oder nicht.

Allerdings wird es komplizierter, wenn Personen gleichzeitig oder alternierend in zwei oder mehreren Ländern arbeiten. Wenn ein wesentlicher Teil der Berufstätigkeit, d. h. eine Tätigkeit, deren Arbeitszeit (oder der Lohn) 25 Prozent der gesamten Tätigkeit ausmacht – im Wohnsitzland ausgeübt wird, sind die Sozialabgaben in diesem Land zu entrichten, und zwar für alle obligatorischen Versicherungen (Alters- und Hinterlassenenversicherung, Unfall- oder Invaliditätsversicherungen, Krankenversicherung, Berufskrankheiten oder Mutterschaft, Arbeitslosenversicherung und Familienzulagen. NB: Die überobligatorischen Elemente sind von diesen Abkommen ausgenommen).

Einige Referenzen

- Wegleitung über die Versicherungspflicht in der AHV/IV (WVP). Diese Wegleitung stellt u. a. in Anhang 9, S. 164, die verschiedenen Fälle vor.

- Das Kreisschreiben Nr. 19 – Sektorielle Abkommen mit der EU legt die Fälle für das UVG fest.

- Die AHV/EL-Mitteilung Nr. 194 erklärt, wie mit Arbeitnehmenden zu verfahren ist, die bei einer ausländischen Arbeitslosenkasse angemeldet sind (z. B. Pôle emploi).

Was müssen die Schweizer Arbeitgeber machen?

Unternehmen, die Angestellte mit Mehrfachaktivität beschäftigen, müssen sich den zuständigen Stellen des jeweiligen Landes anschliessen.

In diesem Fall muss der Arbeitgeber keine in der Schweiz obligatorischen Sozialabgaben (AHV, IV, EO, UVG, obligatorischer BVG-Anteil, Familienzulagen, kantonale Beiträge für LPCFam, FFPP usw.) mehr entrichten, sondern sämtliche Sozialabgaben (Arbeitgeber- und Arbeitnehmeranteil) im Wohnsitzland des Arbeitnehmers übernehmen.

Typischerweise müssen sich die Schweizer Arbeitgeber französischer Arbeitnehmer dem Centre national des firmes étrangères des URSSAF in Strassburg (www.urssaf.fr) anschliessen.

Wie hoch sind die Sozialabgaben?

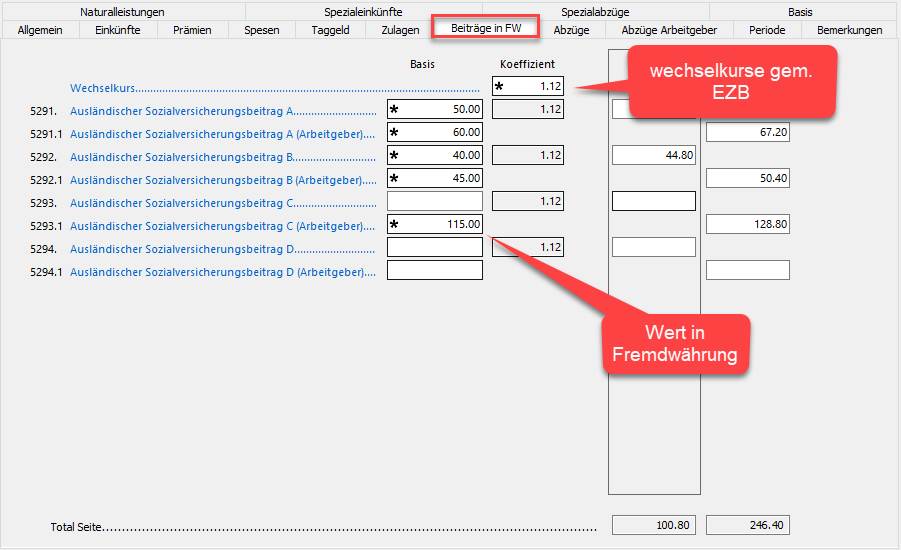

Die Sozialabgaben sind in der Fremdwährung zu berechnen, basierend auf den Löhnen in Schweizer Franken, die anhand des von der Europäischen Zentralbank veröffentlichten aktuellen Wechselkurses in die Fremdwährung umgerechnet werden.

Was bringt das in Crésus Lohnbuchhaltung mit sich?

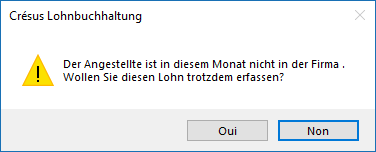

Falls es die Situation eines Angestellten erfordert, gehen Sie zur Registerkarte Stammdaten seiner persönlichen Daten und aktivieren Sie die Option Arbeitnehmer unterliegt ausländischen Sozialversicherungen:

Die Optionen Arbeitnehmer ist AHV-pflichtig, Arbeitnehmer ist ALV-pflichtig, Arbeitnehmer bezahlt Mutterschaftsversicherung (GE) und LPCFam-pflichtiger Arbeitnehmer werden automatisch deaktiviert.

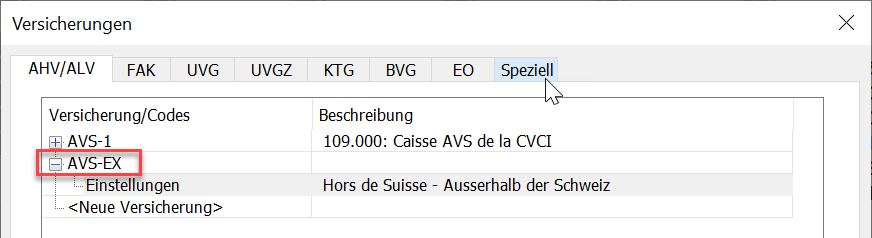

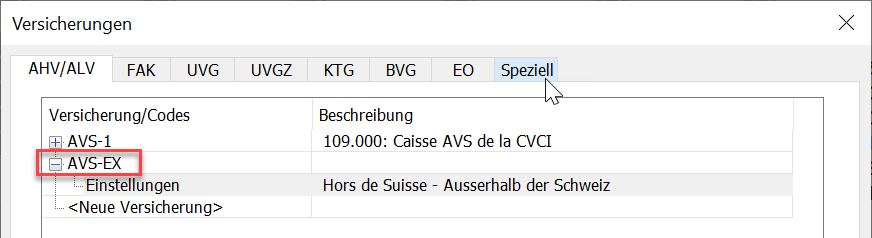

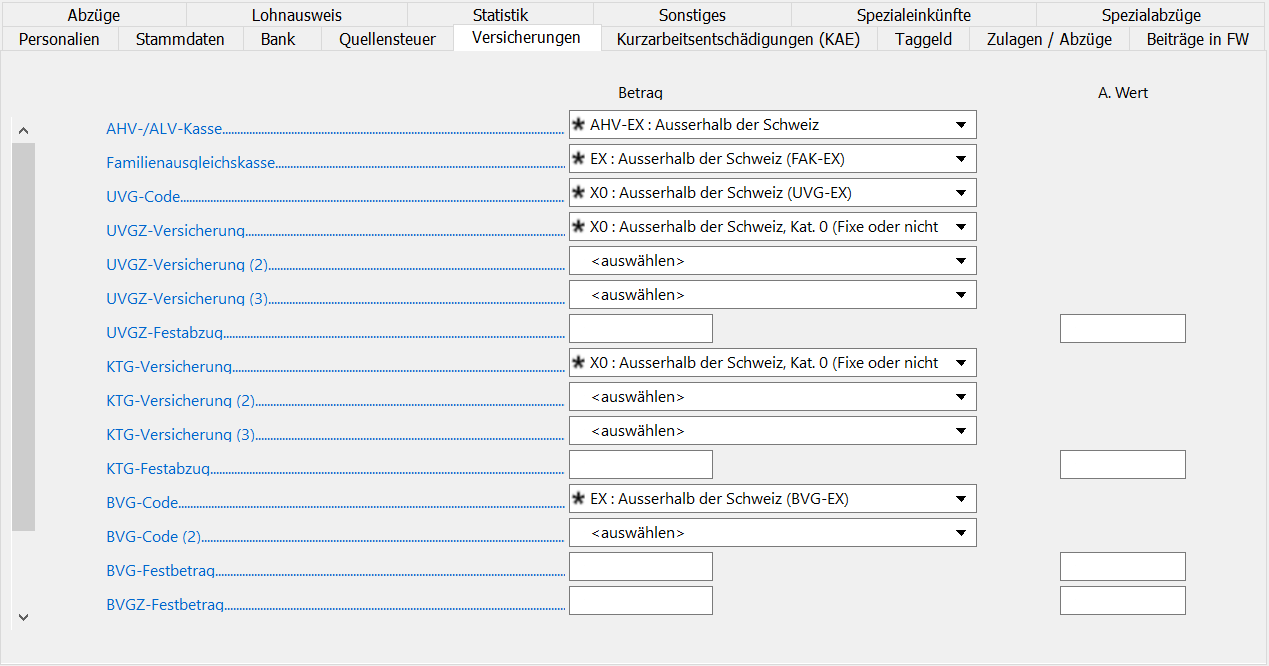

Falls die Versicherungen AHV, FAK, UVG und BVG mit dem Code EX noch nicht existieren (siehe Unternehmen > Versicherungen), werden sie automatisch angelegt.

Der Angestellte wird diesen Versicherungen automatisch zugewiesen (Registerkarte Versicherungen in den Daten des/der Angestellten).

Sie können für jede der üblichen Abrechnungen die Liste der Angestellten ausdrucken, die einer Versicherung im Ausland angeschlossen sind.

Bei Bedarf können Sie manuell weitere Versicherungen erstellen, um ihnen Angestellte zuzuweisen. Mehr dazu unter link im Aufbau.

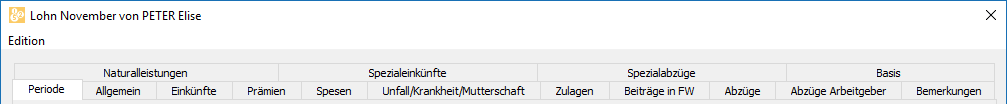

Crésus Lohnbuchhaltung erlaubt es nun, beim betreffenden Monatslohn die in Fremdwährung berechneten Sozialbeiträge (siehe oben) zu erfassen und den verwendeten Wechselkurs anzugeben:

Es stehen Ihnen vier Felder zur Verfügung, in denen Sie für jede Periode manuell die Arbeitgeber- und die Arbeitnehmerbeiträge erfassen und in Schweizer Franken umrechnen können. Die Arbeitnehmeranteile werden anschliessend in Schweizer Franken vom Lohn abgezogen.

So verfügen Sie in Crésus über sämtliche Lohnangaben und können leicht sowohl die Zahlung als auch die Verbuchung der Löhne sicherstellen. Bitte beachten Sie ausserdem, dass diese Sozialabgaben in Ziffer 9 des Lohnausweises übertragen werden.

Nützliche Links und Dokumente:

Da dieser Fall ziemlich komplex ist und sich die Handhabung ändern kann, empfehlen wir Ihnen, sich gut zu informieren.

Allgemeine Informationen:

Bundesamt für Sozialversicherungen

Effingerstrasse 20

CH-3003 Bern

Telefon +41 58 462 90 11

www.bsv.admin.ch, Thema internationale Angelegenheiten.

E-Mail-Kontakt: international@bsv.admin.ch

Entsendungsantrag:

www.bsv.admin.ch, Thema internationale Angelegenheiten > Entsendungen

Anwendbare Gesetzgebung:

Hilfsblatt für die Bestimmung des anwendbaren Sozialversicherungsrechts bei Mehrfachtätigkeit.

Leitfaden zur anwendbaren Gesetzgebung (auf Französisch).

Informationen zum Formular A1 und zu dessen Verwendung (auf Französisch).

Meldung des Grenzgängers bei Mehrfachtätigkeit:

Angaben der primären Krankenversicherungskassen in den verschiedenen französischen Departementen.

Meldung des selbstständig Erwerbenden bei Mehrfachtätigkeit:

Soziales Regime der selbstständig Erwerbenden.

Beitritt des Schweizer Arbeitgebers in Frankreich:

URSSAF: Centre national des firmes étrangères – CNFE

FR-67945 Strasbourg cedex 9

Tel.: +33 (0)810 09 26 33 (Frankreich und Ausland) – (Kosten: EUR 0.05 inkl. MWST/Min. + Anrufkosten)

Fax: +33 (0)3 69 32 30 08 (Frankreich und Ausland)

E-Mail-Kontakt: cnfe.strasbourg@ursaff.fr

Vereinbarung für die Vertretung bezüglich Erklärungen und Überweisung der französischen Sozialversicherungsbeiträge:

URSSAF-Website (auf Französisch).

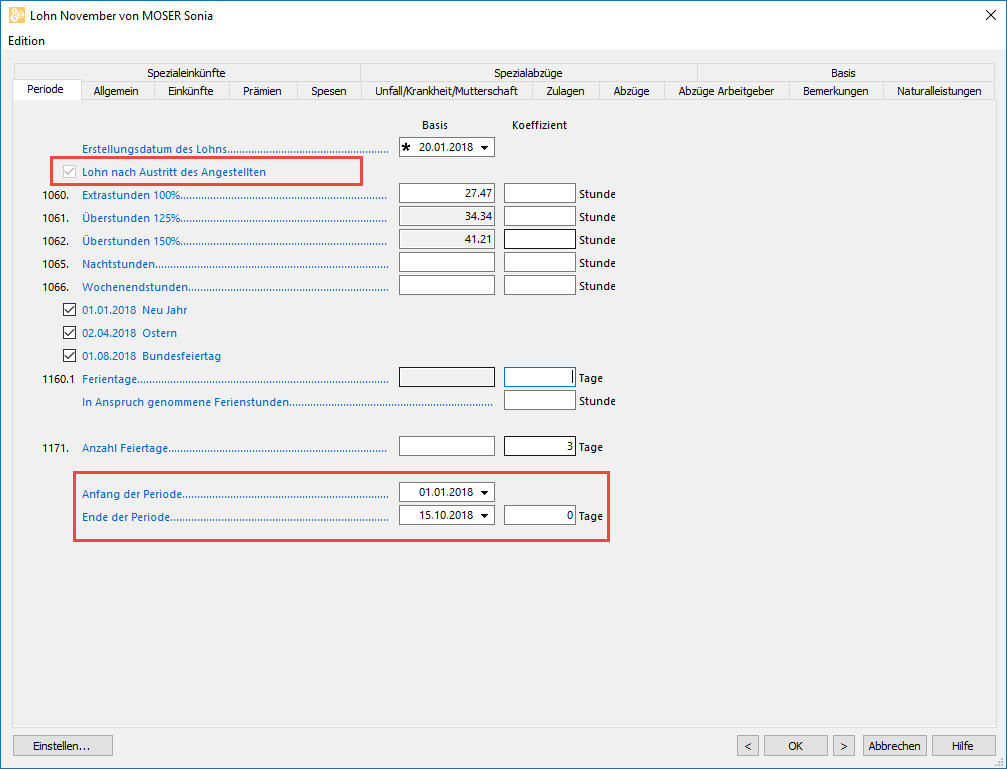

Beitritt für ausländische Unternehmen: