4.13.10Abzüge

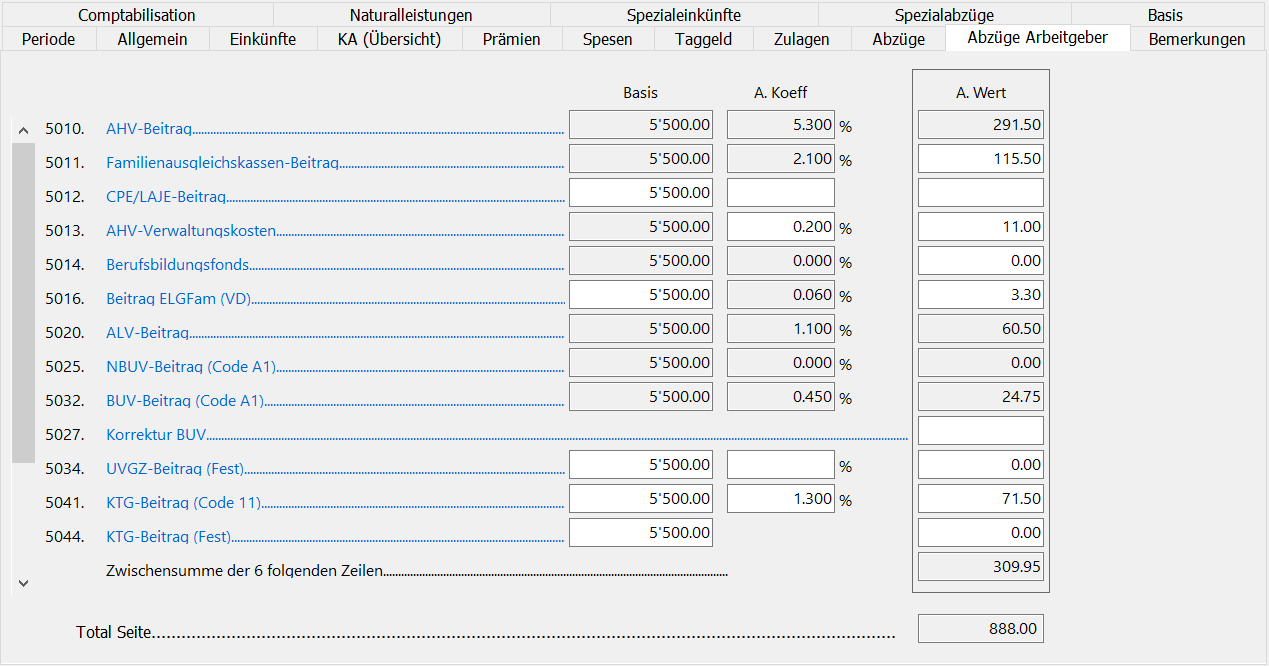

Die Beträge in der Spalte Betrag werden vom Bruttolohn des/der Angestellten abgezogen. Diese Beträge werden in der Regel als Prozentsatz der hinterlegten Basis berechnet, anhand des für jede Versicherung hinterlegten Satzes (link im Aufbau). Die Basis wird in der Spalte Basis angezeigt, der Satz in der Spalte Koeffizient. In der Spalte A.Wert werden die Beträge zulasten des Arbeitgebers angezeigt. Sie können hier oder in der Registerkarte Abzüge Arbeitgeber angepasst werden. Wenn Sie den hier von Crésus anhand der Koeffizienten des Unternehmens vorgeschlagenen Betrag ändern, müssen Sie möglicherweise auch den Arbeitgeberanteil der betreffenden Felder anpassen (link im Aufbau).

Die Versicherungsbeiträge können auch Festbeträge sein, die in der Registerkarte Versicherungen der Daten des/der Angestellten erfasst werden (§4.4 Versicherungen).

- Korrektur Aa, KTG oder BVG: Wenn Sie im Nachhinein einen Bezug erfassen müssen, nutzen Sie bitte dieses Feld und ändern Sie nicht den Betrag des ordentlichen Beitrags, da dies sonst im Lohnausweis im Detail ausgewiesen wird.

- Quellensteuerabzug: Der Betrag wird nach der Skala, die in den Daten des/des Angestellten eingegeben wurde, abgezogen (§4.3 Quellensteuer). Der Betrag kann manuell nicht geändert werden.

- Berechnet die Quellensteuer rückwirkend: Betrag der Korrektur im Zusammenhang mit einer rückwirkenden Anpassung des Quellensteuertarifs in den Daten des/der Angestellten (§4.3 Quellensteuer).

Die Besonderheiten zur Quellensteuer werden weiter unten beschrieben.

- Anzahl Mahlzeiten Frühstück/Mittagessen/Abendessen: Anzahl vom Angestellten zu sich genommener Mahlzeiten; wird für die Berechnung des folgenden Abzugs benötigt.

- Kost und Logis: für Übernachtung und Verpflegung abgezogener Betrag. Das Logis ist ein im Datensatz des Angestellten vorgegebener fester monatlicher Betrag, der Preis der Mahlzeiten ergibt sich aus der Multiplikation der Einheitsbeträge mit der Anzahl Mahlzeiten (§4.7 Abzüge).

Die vom Arbeitgeber direkt an die Versicherungen des/der Angestellten bezahlten Prämien sind den Sozialabgaben unterstellt. Die folgenden Korrekturen entsprechen den Beträgen unter Vom AG übern. AN-Anteil, die sich in der Registerkarte Spezialeinkünfte befinden (§4.13.14 Spezialeinkünfte und Spezialabzüge). Das Konzept dieser geldwerten Vorteile wird unter link im Aufbau beschrieben.

- Ausgleich Naturalleistungen: gleicht die Einkunft Gratiswohnung aus.

- Ausgleich geldwerte Vorteile (KTG): gleicht die Einkunft Vom AG übern. AN-Anteil KTG aus.

- Ausgleich BVG-Beiträge Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich BVG-Einkauf Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich sonstige geldwerte Vorteile: gleicht die Einkünfte Privatanteil Fahrzeug, Mitarbeiteroptionen und Arbeitnehmeraktien aus.

- Korrektur Rundungsfehler: Die Lohnbeträge, insbesondere die Sozialversicherungsbeiträge, werden jeden Monat auf 5 Rappen gerundet. Es kommt oft vor, dass ein Lohn von einem Monat zum anderen wegen aufsummierter Rundungen um 5 Rappen abweicht. Damit der Lohn nicht schwankt, können in diesem Feld die Rundungen der verschiedenen Monate ausgeglichen werden. In der Maske Unternehmen > Stammdaten können Sie im Feld Max. Korrektur Rundungsfehler die maximal zulässige Schwankung angeben (link im Aufbau).

Besonderheiten der Quellensteuer

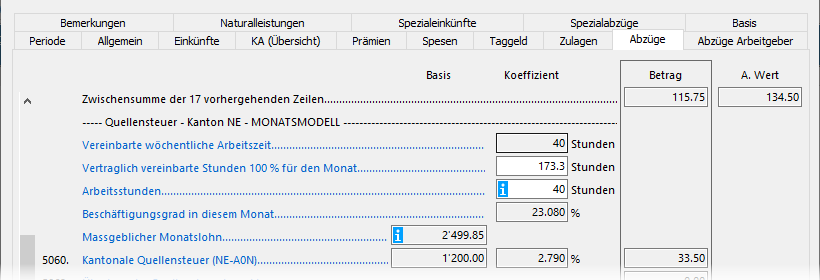

Wenn der im Stunden- oder Tageslohn angestellte Arbeitnehmer mehrere Beschäftigungen hat, wird der Steuersatz anhand des Beschäftigungsgrads des Angestellten ermittelt. Der quellensteuerpflichtige Lohn wird auf eine Vollzeitstelle oder auf den gesamten Beschäftigungsgrad hochgerechnet, unter Berücksichtigung des Beschäftigungsgrads bei anderen Arbeitgebern (siehe §4.3 Quellensteuer), um den Steuersatz zu bestimmen.

Beispiel:

Die wöchentliche Arbeitszeit im Unternehmen ist auf 40 Stunden festgelegt.

Die Jahresarbeitszeit berechnet sich anhand eines Jahres mit 260 Tagen und entspricht:

260 × 40 / 5 = 2080 Std.

d. h. einem Durchschnitt von

2080 / 12 = 173,3 Std. pro Monat.

Der Angestellte erhält einen Lohn von 30.00/Std.

Für einen Beschäftigungsgrad von 25 % geht er anderen Beschäftigungen nach.

Diesen Monat arbeitet er 40 Std.

Der Beschäftigungsgrad im Unternehmen für diesen Monat wird wie folgt berechnet:

40 × 100 / 173,3 = 23,08 %

Sein Beschäftigungsgrad beträgt insgesamt

23,08 + 25 = 48,08 %

Der Steuersatz wird anhand des auf 48,08 % hochgerechneten Lohns ermittelt:

40 × 30 = 1200

1200 / 23,08 × 48,08 = 2499.85

- Vertraglich vereinbarte Stunden 100 %: Diese Stundenzahl hängt von der vereinbarten wöchentlichen Arbeitszeit ab, die unter Unternehmen > Koeffizienten > Einstellungen 2 oder unter Unternehmen > Niederlassungen definiert wurde.

Sie werden wie folgt berechnet:

Wöchentliche Arbeitszeit / 5 × 260 / 12

Dabei entspricht 260 der Anzahl Tage pro Jahr, die gemäss den Richtlinien festgelegt wurde. - Beschäftigungsgrad in diesem Monat: Der Beschäftigungsgrad wird bei jeder Lohnberechnung ermittelt und berücksichtigt die Stunden/Tage der verwendeten Felder, hochgerechnet auf die Anzahl Stunden bei einer Vollzeitstelle für den betreffenden Monat, und zwar wie folgt:

Zu berücksichtigende Arbeitsstunden × 100 / vertraglich vereinbarte Stunden 100 % - Diesen Monat zu berücksichtigende Arbeitsstunden: Standardmässig handelt es sich hierbei um die Anzahl bezahlter Stunden.

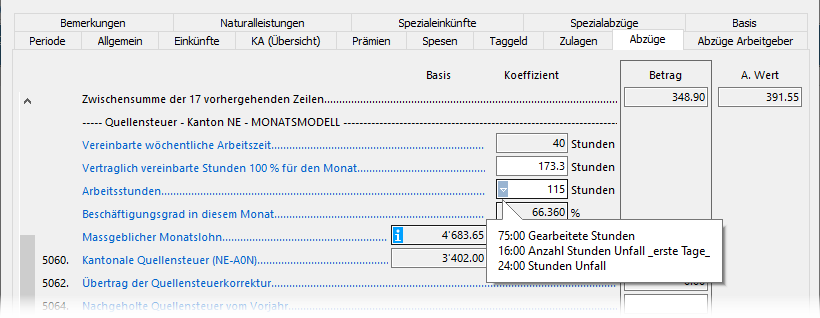

In bestimmten Situationen kann der Lohn andere Beträge als die bezahlten Stunden umfassen, etwa bei einer unfallbedingten Abwesenheit.

In diesem Fall zeigt Crésus eine Meldung mit den berücksichtigten Stunden sowie den allenfalls einzubeziehenden Feldern an.

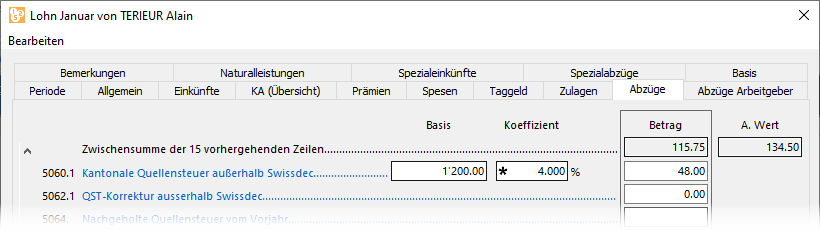

Die Anzahl zu berücksichtigender Stunden für den Beschäftigungsgrad des laufenden Monats ist anzugeben. Dieser Beschäftigungsgrad wird wie oben beschrieben berechnet.- Quellensteuerabzug ausserhalb Swissdec: Dieses Feld ersetzt den oben beschriebenen Quellensteuerabzug, wenn die Option Arbeitnehmer für QST-Meldungen ignorieren in den Daten des/der Angestellten aktiviert wurde (§4.3 Quellensteuer).

Die Verarbeitung der Quellensteuer erfolgt nun manuell: Der Satz kann in den Daten des/der Angestellten angegeben werden, der Satz und/oder der Betrag der zu erhebenden Steuer kann bei jedem Lohn eingegeben werden.

Ist ein Angestellter der Quellensteuer unterstellt, ist für die Swissdec-Übermittlung (link im Aufbau) der Lohn jeden Monat zu erstellen, auch wenn der Angestellte keinen Lohn bezieht.