4.13Erfassen eines Lohnes

Um einen neuen Lohn zu berechnen, ist in der Jahresübersicht das Feld zu markieren, das zum Angestellten und zum gewünschten Monat passt. Klicken Sie anschliessend auf das Symbol ![]() oder drücken Sie die Taste Enter. Sie können ausserdem auf das Feld des zu erstellenden Lohns doppelklicken (link im Aufbau).

oder drücken Sie die Taste Enter. Sie können ausserdem auf das Feld des zu erstellenden Lohns doppelklicken (link im Aufbau).

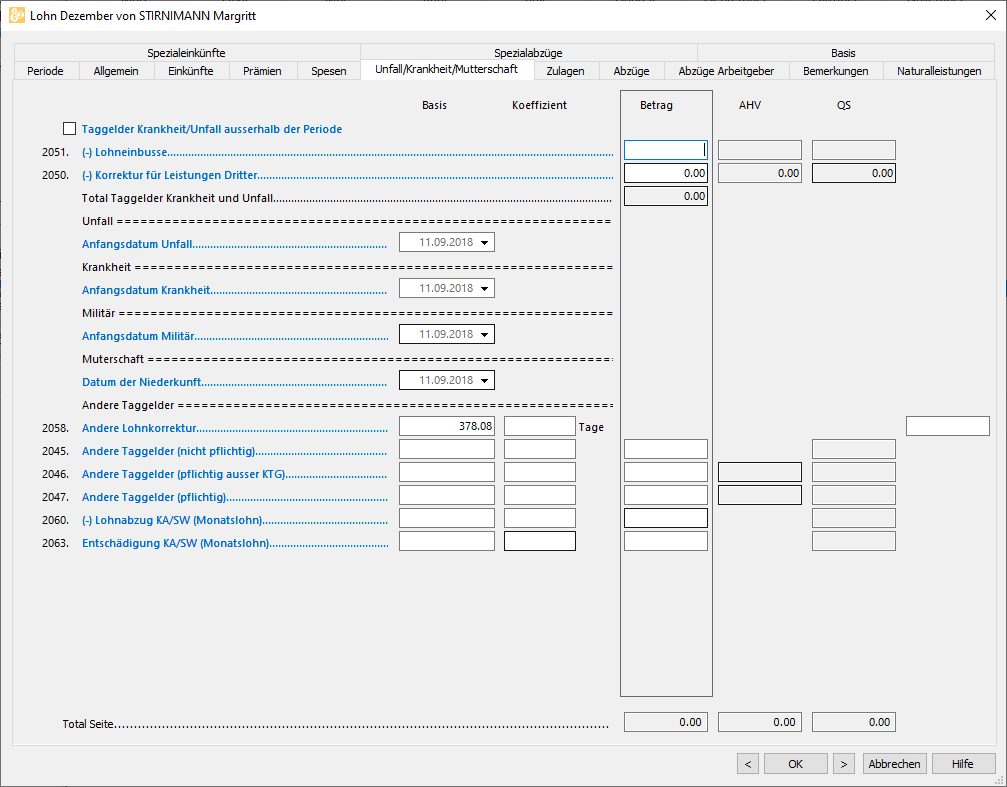

Crésus Lohnbuchhaltung zeigt nun eine Maske mit mehreren Registerkarten an. Jede Registerkarte enthält einen Teil der Beträge, die bei der Berechnung des Lohnes eine Rolle spielen.

Die Registerkarten können eingestellt werden. Wir empfehlen Ihnen, sie an Ihre Bedürfnisse anzupassen und insbesondere die Felder auszublenden, die Sie nicht benötigen (§26 Einstellungen für die Eingabe vornehmen).

Die Felder können in mehreren Registerkarten erscheinen. Ändern Sie ein an verschiedenen Orten sichtbares Feld, müssen Sie die Änderungen nicht in allen entsprechenden Feldern vornehmen.

Spalten Basis, Koeffizient und Betrag: In den meisten Feldern ist der Betrag das Ergebnis einer Formel unter Einbezug einer Basis und eines Koeffizienten. Die vorgegebenen Beträge können von Hand geändert werden. Anschliessend erscheint vor dem Betrag ein Stern. Ändern Sie den Wert (Betrag), werden die betroffenen Komponenten von Crésus durchgestrichen. Dies bedeutet, dass der Betrag nicht das Ergebnis einer automatischen Berechnung, sondern ein eingegebener Wert ist. Durchgestrichene Werte werden nicht ausgedruckt.

Die Beträge in der Spalte Betrag werden zum Lohn hinzugefügt. Die Beträge in der Spalte rechts vom Betrag werden zu Informationszwecken angezeigt. Es kann sich um einen AHV-pflichtigen Betrag, um von Dritten ausgerichtete Beträge, um Arbeitgeberanteile usw. handeln.

Bestimmte Felder werden nur unter gewissen Voraussetzungen angezeigt oder ausgeblendet: Lohnart (Monatslohn, Stundenlohn, Tageslohn), Datum usw.

Manchmal enthält eine Maske so viele Felder, dass sie nicht gleichzeitig angezeigt werden können. Crésus zeigt ggf. den Totalbetrag der nicht angezeigten Felder in einem Totalisator Zwischensumme der vorherigen/folgenden Zeilen an.

Die nachstehende Beschreibung ist keine umfassende Erklärung aller Lohnelemente, sondern befasst sich nur mit Feldern, deren Verhalten einer Erläuterung bedarf.

Ist ein Angestellter der Quellensteuer unterstellt, ist für die Swissdec-Übermittlung (link im Aufbau) der Lohn jeden Monat zu erstellen, auch wenn der Angestellte keinen Lohn bezieht.

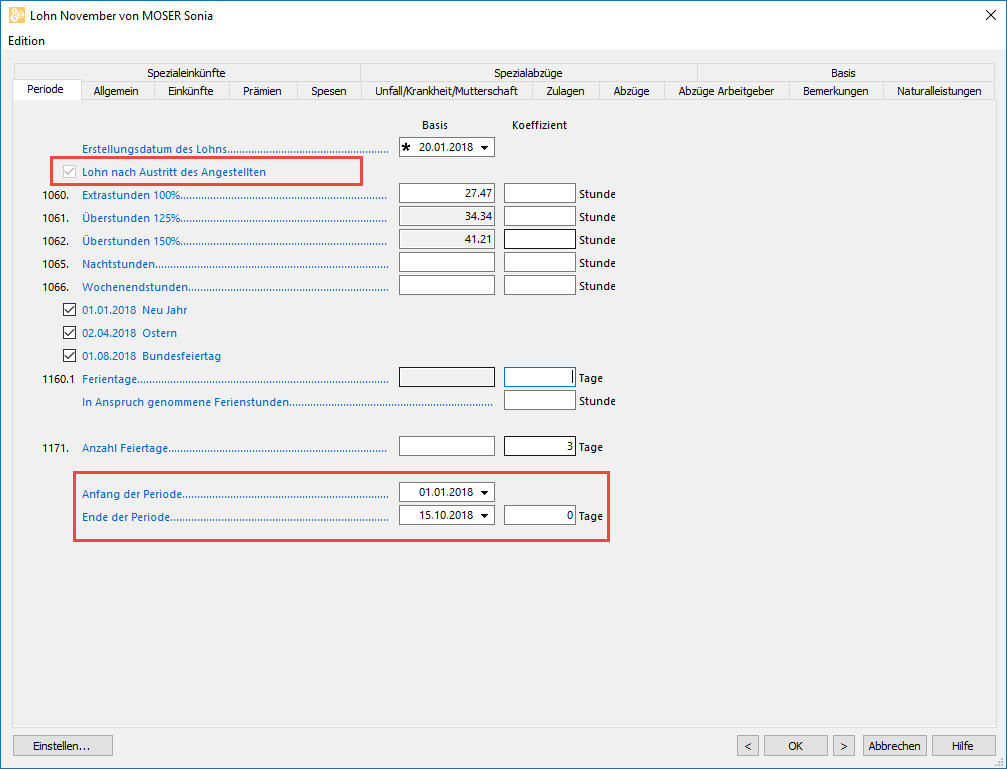

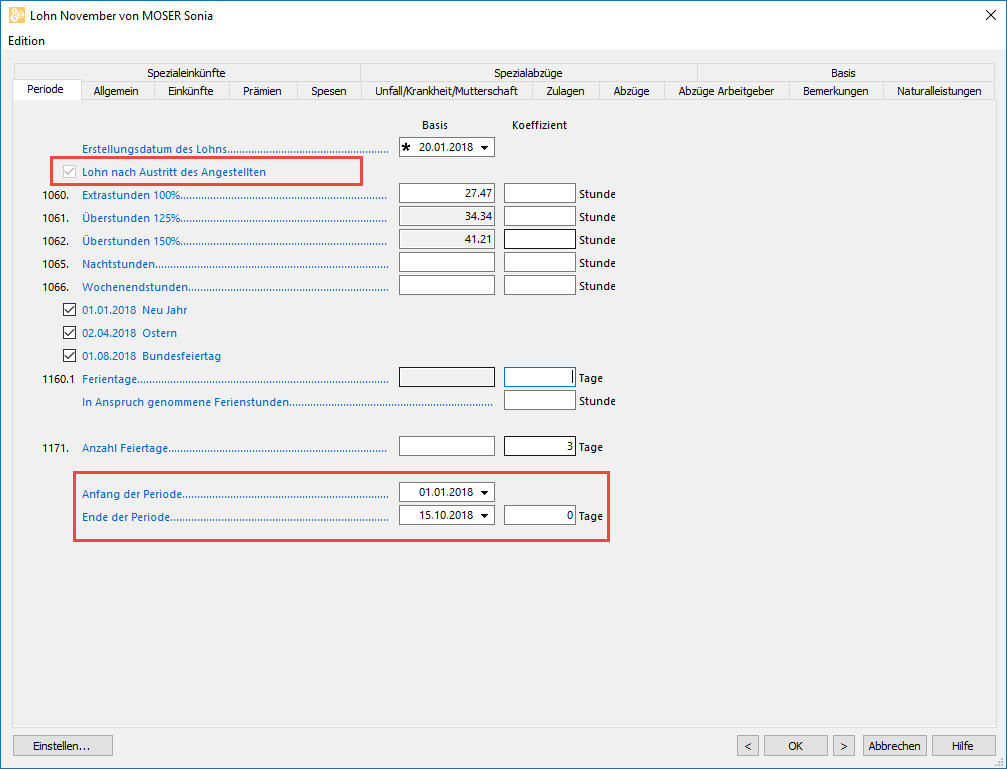

4.13.1Periode Daten zur Beschäftigung des Angestellten während der Periode.

- Erstellungsdatum des Lohns: Dieses Feld enthält standardmässig das Datum des jeweiligen Tages. Sie können aber auch ein anderes Datum eingeben. Dieses Datum erscheint auf gewissen Dokumenten, unter anderem auf der Lohnabrechnung, dient jedoch zu keiner Berechnung.

- Dieser Lohn ist (vielleicht) der letzte des Jahres: Diese Option muss aktiviert werden, wenn es sich um den letzten Lohn handelt, den der Angestellte dieses Jahr erhält, und kann sich auf die Berechnung von mehreren Werten auswirken, z. B. auf den 13. Monatslohn oder das Feriengeld, vor allem aber auf die Beträge, die im Jahresverlauf auf dem durchschnittlichen Monatslohn berechnet und Ende Jahr anhand des tatsächlichen Lohnes berichtigt werden. Die Option wird automatisch aktiviert, wenn die Periode das Austrittsdatum des Angestellten umfasst oder wenn es sich um den letzten Lohn des Jahres handelt.

- Anzahl ausserhalb der Schweiz gearbeiteter Tage, Anzahl in der Schweiz gearbeiteter Tage: Wenn ein im Ausland wohnhafter Angestellter, der der Quellensteuer untersteht, einen Teil seiner Arbeit im Ausland leistet, untersteht nur der für die in der Schweiz gearbeiteten Tage ausgerichtete Lohn der Quellensteuer. Die Dauer eines ganzen Monats beträgt 20 Tage. Die ausserhalb der Schweiz geleisteten Arbeitstage werden von diesen 20 Tagen abgezogen.

- Gearbeitete Tage: Bei tageweise bezahlten Angestellten geben Sie hier die Anzahl Arbeitstage ein.

- Gearbeitete Stunden: Dieses Feld erscheint nur, wenn in den Daten des/der Angestellten ein Basisstundenlohn angegeben wurde. Geben Sie die in diesem Monat geleistete Anzahl Arbeitsstunden ein. In der Spalte Basis wird der Stundenlohn vorgeschlagen, der in den Daten des/der Angestellten eingegeben wurde (§4.1 Stammdaten). Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Überstunden: Der Einheitswert wird auf dem Stunden- oder dem Monatslohn gemäss dem unter Unternehmen > Stammdaten erfassten Satz berechnet (link im Aufbau). Dieser Wert kann auch in den Daten des/der Angestellten erfasst werden (§4.1 Stammdaten) Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Ferientage/In Anspruch genommene Ferienstunden: Geben Sie hier die vom Angestellten bezogene Anzahl Ferientage ein. Bei Angestellten, deren Feriengeld pro Tag entrichtet wird, wird mit diesem Wert das entsprechende Feriengeld berechnet. Bei Angestellten im Monatslohn oder Angestellten, die das Feriengeld in % beziehen, dient diese Angabe nur zur Information, sie wird nicht zur Berechnung des Feriengelds verwendet. Diese Anzahl Tage kann zur Information auf den Lohnausweisen gedruckt werden, sofern die Anzahl Ferientage pro Jahr in den Daten des/der Angestellten erfasst wurde (link im Aufbau).

- Anzahl Feiertage: Anzahl Tage, die Anspruch auf Feiertagsentschädigungen geben. Wenn Sie unter Unternehmen > Feiertage die Feiertage für die aktuelle Periode angegeben haben (§10 Feiertage), erscheinen sie hier einzeln mit einem Kontrollkästchen. Die Zahl im Feld Anzahl Feiertage wird dann automatisch entsprechend der Anzahl aktivierter Kästchen berechnet, aber Sie können den Wert von Hand anpassen. So können Sie bestimmten Angestellten ihrer Religion oder Kultur entsprechende Feiertage bezahlen. Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Feiertagsstunden: entspricht der Anzahl ausgewählter Feiertage, umgerechnet in Stunden.

Für die meisten Felder wird die Anzahl Tage automatisch in die entsprechende Anzahl Stunden umgewandelt. Die Anzahl Stunden pro Arbeitstag wird bei den Koeffizienten erfasst (link im Aufbau). Die Anzahl Stunden pro Tag wird pro rata zum Beschäftigungsgrad des Angestellten berechnet (§4.1 Stammdaten).

- Anfang der Periode, Ende der Periode: Diese Daten können in der Maske Unternehmen > Zahlperioden (§9 Zahlperioden) eingestellt werden und hängen je nachdem vom Ein- oder Austrittsdatum des Angestellten (link im Aufbau) sowie vom Enddatum des vorangegangenen Lohnes ab. Anschliessend wird die Anzahl Tage in der Spalte Koeffizient automatisch auf der Grundlage eines Jahres mit 360 Tagen berechnet. Ausser im Februar geht Crésus davon aus, dass der 30. der Monatsletzte ist: Wenn der Angestellte am 30. Januar in das Unternehmen eintritt, beträgt die Dauer der Periode nur einen Tag. Dieser Wert kann bei Bedarf von Hand angepasst werden.

Die Anzahl Tage der Periode wirkt sich nicht nur auf den Lohn, sondern auch auf die Obergrenzen der verschiedenen Sozialversicherungsbeiträge und die monatlichen Quellensteuerbeträge aus.

Verarbeitung von Kurzarbeitsentschädigungen (KAE)

Zur Verarbeitung von KAE finden Sie auf dieser Seite unserer Support-Website eine Präsentation und mehrere Dokumente.

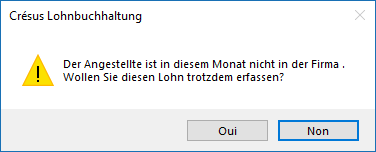

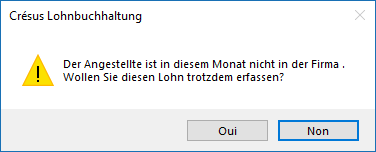

Erfassen eines Lohnes nach dem Austritt

Häufig muss der Lohn nach dem Austritt eines Angestellten noch angepasst werden. Dazu kann ein Lohn erstellt und die Meldung bestätigt werden, dass der Angestellte nicht mehr im Unternehmen angestellt ist.

In diesem Fall entsprechen Beginn- und Enddatum der Periode den Daten der Anstellung, doch die Anzahl Tage der Periode ist null. In diesem Beispiel hat der Angestellte das Unternehmen am 31. Januar verlassen, und es wird für April ein Lohnzusatz vorbereitet:

Hinweis

Die Wahl zwischeneine Lohnkorrektur vornehmen und Bonus auszahlen ist notwendig für die Quellenbesteuerung.

- Eine Lohnkorrektur vornehmen: Der Betrag muss mit dem letzten Lohn vor dem Austritt kumuliert werden, der Steuersatz ist höher.

Verwenden Sie diese Option, um Beträge zu verarbeiten, die während der Anstellungsperiode geschuldet waren, z. B. die Auszahlung von nicht bezogenen Ferientagen.

- Bonus oder: Der Betrag wird nicht zum letzten Lohn nach dem Austritt hinzugerechnet, sondern separat verarbeitet.

Verwenden Sie diese Option, um einen Betrag zu entrichten, der nach der Anstellungsperiode entstanden ist, etwa eine Gewinnbeteiligung.

Daten zur Beschäftigung des Angestellten während der Periode.

- Erstellungsdatum des Lohns: Dieses Feld enthält standardmässig das Datum des jeweiligen Tages. Sie können aber auch ein anderes Datum eingeben. Dieses Datum erscheint auf gewissen Dokumenten, unter anderem auf der Lohnabrechnung, dient jedoch zu keiner Berechnung.

- Dieser Lohn ist (vielleicht) der letzte des Jahres: Diese Option muss aktiviert werden, wenn es sich um den letzten Lohn handelt, den der Angestellte dieses Jahr erhält, und kann sich auf die Berechnung von mehreren Werten auswirken, z. B. auf den 13. Monatslohn oder das Feriengeld, vor allem aber auf die Beträge, die im Jahresverlauf auf dem durchschnittlichen Monatslohn berechnet und Ende Jahr anhand des tatsächlichen Lohnes berichtigt werden. Die Option wird automatisch aktiviert, wenn die Periode das Austrittsdatum des Angestellten umfasst oder wenn es sich um den letzten Lohn des Jahres handelt.

- Anzahl ausserhalb der Schweiz gearbeiteter Tage, Anzahl in der Schweiz gearbeiteter Tage: Wenn ein im Ausland wohnhafter Angestellter, der der Quellensteuer untersteht, einen Teil seiner Arbeit im Ausland leistet, untersteht nur der für die in der Schweiz gearbeiteten Tage ausgerichtete Lohn der Quellensteuer. Die Dauer eines ganzen Monats beträgt 20 Tage. Die ausserhalb der Schweiz geleisteten Arbeitstage werden von diesen 20 Tagen abgezogen.

- Gearbeitete Tage: Bei tageweise bezahlten Angestellten geben Sie hier die Anzahl Arbeitstage ein.

- Gearbeitete Stunden: Dieses Feld erscheint nur, wenn in den Daten des/der Angestellten ein Basisstundenlohn angegeben wurde. Geben Sie die in diesem Monat geleistete Anzahl Arbeitsstunden ein. In der Spalte Basis wird der Stundenlohn vorgeschlagen, der in den Daten des/der Angestellten eingegeben wurde (§4.1 Stammdaten). Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Überstunden: Der Einheitswert wird auf dem Stunden- oder dem Monatslohn gemäss dem unter Unternehmen > Stammdaten erfassten Satz berechnet (link im Aufbau). Dieser Wert kann auch in den Daten des/der Angestellten erfasst werden (§4.1 Stammdaten) Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Ferientage/In Anspruch genommene Ferienstunden: Geben Sie hier die vom Angestellten bezogene Anzahl Ferientage ein. Bei Angestellten, deren Feriengeld pro Tag entrichtet wird, wird mit diesem Wert das entsprechende Feriengeld berechnet. Bei Angestellten im Monatslohn oder Angestellten, die das Feriengeld in % beziehen, dient diese Angabe nur zur Information, sie wird nicht zur Berechnung des Feriengelds verwendet. Diese Anzahl Tage kann zur Information auf den Lohnausweisen gedruckt werden, sofern die Anzahl Ferientage pro Jahr in den Daten des/der Angestellten erfasst wurde (link im Aufbau).

- Anzahl Feiertage: Anzahl Tage, die Anspruch auf Feiertagsentschädigungen geben. Wenn Sie unter Unternehmen > Feiertage die Feiertage für die aktuelle Periode angegeben haben (§10 Feiertage), erscheinen sie hier einzeln mit einem Kontrollkästchen. Die Zahl im Feld Anzahl Feiertage wird dann automatisch entsprechend der Anzahl aktivierter Kästchen berechnet, aber Sie können den Wert von Hand anpassen. So können Sie bestimmten Angestellten ihrer Religion oder Kultur entsprechende Feiertage bezahlen. Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Feiertagsstunden: entspricht der Anzahl ausgewählter Feiertage, umgerechnet in Stunden.

Für die meisten Felder wird die Anzahl Tage automatisch in die entsprechende Anzahl Stunden umgewandelt. Die Anzahl Stunden pro Arbeitstag wird bei den Koeffizienten erfasst (link im Aufbau). Die Anzahl Stunden pro Tag wird pro rata zum Beschäftigungsgrad des Angestellten berechnet (§4.1 Stammdaten).

- Anfang der Periode, Ende der Periode: Diese Daten können in der Maske Unternehmen > Zahlperioden (§9 Zahlperioden) eingestellt werden und hängen je nachdem vom Ein- oder Austrittsdatum des Angestellten (link im Aufbau) sowie vom Enddatum des vorangegangenen Lohnes ab. Anschliessend wird die Anzahl Tage in der Spalte Koeffizient automatisch auf der Grundlage eines Jahres mit 360 Tagen berechnet. Ausser im Februar geht Crésus davon aus, dass der 30. der Monatsletzte ist: Wenn der Angestellte am 30. Januar in das Unternehmen eintritt, beträgt die Dauer der Periode nur einen Tag. Dieser Wert kann bei Bedarf von Hand angepasst werden.

Die Anzahl Tage der Periode wirkt sich nicht nur auf den Lohn, sondern auch auf die Obergrenzen der verschiedenen Sozialversicherungsbeiträge und die monatlichen Quellensteuerbeträge aus.

Verarbeitung von Kurzarbeitsentschädigungen (KAE)

Zur Verarbeitung von KAE finden Sie auf dieser Seite unserer Support-Website eine Präsentation und mehrere Dokumente.

Erfassen eines Lohnes nach dem Austritt

Häufig muss der Lohn nach dem Austritt eines Angestellten noch angepasst werden. Dazu kann ein Lohn erstellt und die Meldung bestätigt werden, dass der Angestellte nicht mehr im Unternehmen angestellt ist.

In diesem Fall entsprechen Beginn- und Enddatum der Periode den Daten der Anstellung, doch die Anzahl Tage der Periode ist null. In diesem Beispiel hat der Angestellte das Unternehmen am 31. Januar verlassen, und es wird für April ein Lohnzusatz vorbereitet:

Hinweis

Die Wahl zwischeneine Lohnkorrektur vornehmen und Bonus auszahlen ist notwendig für die Quellenbesteuerung.

- Eine Lohnkorrektur vornehmen: Der Betrag muss mit dem letzten Lohn vor dem Austritt kumuliert werden, der Steuersatz ist höher.

Verwenden Sie diese Option, um Beträge zu verarbeiten, die während der Anstellungsperiode geschuldet waren, z. B. die Auszahlung von nicht bezogenen Ferientagen. - Bonus oder: Der Betrag wird nicht zum letzten Lohn nach dem Austritt hinzugerechnet, sondern separat verarbeitet.

Verwenden Sie diese Option, um einen Betrag zu entrichten, der nach der Anstellungsperiode entstanden ist, etwa eine Gewinnbeteiligung.

4.13.2Allgemein In der vorgeschlagenen Zusammenstellung werden folgende Schritte unterschieden, die den auszuzahlenden Lohn ergeben.

- Total Bruttolohn: Summe der Monats- und Stundenlöhne, Zulagen und übrigen Einkünfte in der Basis 5000 Bruttolohn (link im Aufbau), vor den Abzügen.

- Total Abzüge: alle vom Bruttolohn abgezogenen Beträge. Siehe die Registerkarten Abzüge (link im Aufbau) und Spezialabzüge (link im Aufbau).

- Total Nettolohn: effektiver Lohn nach allen Abzügen.

- Total Spesenrückerstattungen und Pauschalspesen: kumulierte Beträge der Basis 6500 Nettolohn, jedoch nicht der Basis 5000 (link im Aufbau).

- Gesamtbetrag: Bruttolohn abzüglich Total Abzüge zuzüglich Total Spesenrückerstattungen.

- Verschiedene Rückerstattungen: wird verwendet, um einen beliebigen Betrag in die Lohnüberweisung einzuschliessen. Standardmässig werden auf dem Betrag in diesem Feld keine Sozialabgaben oder Quellensteuern erhoben (link im Aufbau).

- 6510 Lohnvorschuss: Wurde dem Angestellten schon ein Teil des Lohnes als Vorschuss ausbezahlt, geben Sie hier den entsprechenden Betrag ein. Er wird nach der Berechnung des Nettolohns abgezogen.

- 6003 Sonstige Abzüge: Hier können Sie einen weiteren Betrag eingeben, der vom Lohn abzuziehen ist. Er wird nach der Berechnung des Nettolohns abgezogen.

- Auszuzahlender Lohn: am Monatsende effektiv ausbezahlter Lohn. Dieser Betrag wird per elektronische Zahlung Lohnzahlung überwiesen (§16 Elektronische Zahlungen (ISO-20022-Dateien)).

Die Jahresübersicht zeigt standardmässig den auszuzahlenden Betrag an. Nutzen Sie die Zugriffe, um den Bruttolohn oder den ausbezahlten Lohn anzuzeigen (link im Aufbau).

In der vorgeschlagenen Zusammenstellung werden folgende Schritte unterschieden, die den auszuzahlenden Lohn ergeben.

- Total Bruttolohn: Summe der Monats- und Stundenlöhne, Zulagen und übrigen Einkünfte in der Basis 5000 Bruttolohn (link im Aufbau), vor den Abzügen.

- Total Abzüge: alle vom Bruttolohn abgezogenen Beträge. Siehe die Registerkarten Abzüge (link im Aufbau) und Spezialabzüge (link im Aufbau).

- Total Nettolohn: effektiver Lohn nach allen Abzügen.

- Total Spesenrückerstattungen und Pauschalspesen: kumulierte Beträge der Basis 6500 Nettolohn, jedoch nicht der Basis 5000 (link im Aufbau).

- Gesamtbetrag: Bruttolohn abzüglich Total Abzüge zuzüglich Total Spesenrückerstattungen.

- Verschiedene Rückerstattungen: wird verwendet, um einen beliebigen Betrag in die Lohnüberweisung einzuschliessen. Standardmässig werden auf dem Betrag in diesem Feld keine Sozialabgaben oder Quellensteuern erhoben (link im Aufbau).

- 6510 Lohnvorschuss: Wurde dem Angestellten schon ein Teil des Lohnes als Vorschuss ausbezahlt, geben Sie hier den entsprechenden Betrag ein. Er wird nach der Berechnung des Nettolohns abgezogen.

- 6003 Sonstige Abzüge: Hier können Sie einen weiteren Betrag eingeben, der vom Lohn abzuziehen ist. Er wird nach der Berechnung des Nettolohns abgezogen.

- Auszuzahlender Lohn: am Monatsende effektiv ausbezahlter Lohn. Dieser Betrag wird per elektronische Zahlung Lohnzahlung überwiesen (§16 Elektronische Zahlungen (ISO-20022-Dateien)).

Die Jahresübersicht zeigt standardmässig den auszuzahlenden Betrag an. Nutzen Sie die Zugriffe, um den Bruttolohn oder den ausbezahlten Lohn anzuzeigen (link im Aufbau).

4.13.3Einkünfte, Prämien und Spesen Bei diesen Beträgen handelt es sich um das Ergebnis einer Formel, oder es sind den Daten des Angestellten entnommene feste Beträge bzw. von Hand direkt in den Lohn eingegebene Beträge.

- Monatslohn: Beträgt die Dauer der Periode nicht 30 Tage (1 vollen Monat), schlägt Crésus eine Basis entsprechend dem Lohn für einen Tag, d. h. den Monatslohn geteilt durch 30, und einen Koeffizienten entsprechend der Anzahl Tage der Periode vor.

- Monatslohn variabel: Die Basis entspricht 100 % des Monatslohns, der Koeffizient dem Beschäftigungsgrad gemäss Daten des/der Angestellten (§4.1 Stammdaten) oder gemäss Erfassung für diesen Monat. Diese Rubrik wird nicht standardmässig angezeigt, sondern muss über die Einstellungen der Registerkarte eingeblendet werden (§26 Einstellungen für die Eingabe vornehmen).

- Feriengeld (%) diesen Monat bezahlen: Ist diese Option markiert, werden die geschuldeten Entschädigungen zusammen mit dem Monatslohn ausbezahlt. Diese Option wird automatisch aktiviert, wenn die entsprechende Option unter Unternehmen > Zahlperioden (§9 Zahlperioden) oder in den Daten des Angestellten (§4.1 Stammdaten) für die Lohnperiode markiert ist bzw. wenn der Angestellte aus dem Unternehmen austritt. Sie können diese Option nach Belieben aktivieren oder deaktivieren.

- Feriengeld diesen Monat bezahlen: Ist diese Option markiert, werden die geschuldeten Entschädigungen (%) zusammen mit dem Monatslohn ausbezahlt. Diese Option wird automatisch aktiviert, wenn die entsprechende Option unter Unternehmen > Zahlperioden (§9 Zahlperioden) oder in den Daten des Angestellten (§4.1 Stammdaten) für die Lohnperiode markiert ist bzw. wenn der Angestellte aus dem Unternehmen austritt. Sie können diese Option nach Belieben aktivieren oder deaktivieren.

- Feriengeld (%),

Feriengeld pro Tag: Die in Lohnprozenten berechneten Entschädigungen für den Ferienanspruch sind von der Bezahlung der effektiven Ferientage zu unterscheiden. Der Modus hängt von den Einstellungen in den Daten des/der Angestellten ab (§4.1 Stammdaten).

- Bezahlte nicht in Anspruch genommene Ferientage,

Bezahlung nicht in Anspruch genommener Ferien: Wenn der Angestellte nicht den gesamten Ferienanspruch beziehen kann, können ihm die Ferientage ausgezahlt werden. Die Anzahl Tage wird für die Bezahlung in Stunden umgerechnet. Der Koeffizient für die Bezahlung wird in Stunden erfasst. Die Basis für einen Monatslohn wird ebenfalls auf eine Stunde heruntergerechnet. Die bezahlten Ferien werden in der Ferienübersicht auf der Lohnabrechnung sowie im Saldo Ferientage vom Vorjahr berücksichtigt (§4.10 Verschiedenes).

- Feiertagsentschädigung (%),

Feiertagsentschädigung pro Tag: Die in Prozenten des Lohns berechneten Entschädigungen sind von der Bezahlung der effektiven Tage zu unterscheiden. Der Modus hängt von den Einstellungen in den Daten des/der Angestellten ab (§4.1 Stammdaten).

- 13. Monatslohn jeden Monat bezahlen: siehe oben Feriengeld diesen Monat bezahlen.

- 13. Monatslohn: Der vorgeschlagene Betrag entspricht dem noch nicht ausbezahlten Anspruch der vorangegangenen Perioden. Sie können den Betrag ändern. Er wird bei der Endabrechnung automatisch berücksichtigt.

Der unbezahlte 13. Monatslohn bzw. das unbezahlte Feriengeld wird bei der Eröffnung des neuen Jahres (link im Aufbau) automatisch in Übertrag 13. Monatslohn (oder Feriengeld) vom Vorjahr in die Registerkarte Stammdaten des Angestellten (§4.1 Stammdaten) übertragen und bei der Auszahlung des 13. Monatslohns oder des Feriengelds des neuen Jahres berücksichtigt.

Die Basen für die Spesenrückerstattungen oder Pauschalspesen werden in der Registerkarte Spezialeinkünfte in den Daten des/der Angestellten definiert (§4.11 Spezialeinkünfte). Einige Basen können standardmässig in den Daten der Abteilungen (§8 Abteilung) oder des/der Angestellten erfasst werden (link im Aufbau).

Bei diesen Beträgen handelt es sich um das Ergebnis einer Formel, oder es sind den Daten des Angestellten entnommene feste Beträge bzw. von Hand direkt in den Lohn eingegebene Beträge.

- Monatslohn: Beträgt die Dauer der Periode nicht 30 Tage (1 vollen Monat), schlägt Crésus eine Basis entsprechend dem Lohn für einen Tag, d. h. den Monatslohn geteilt durch 30, und einen Koeffizienten entsprechend der Anzahl Tage der Periode vor.

- Monatslohn variabel: Die Basis entspricht 100 % des Monatslohns, der Koeffizient dem Beschäftigungsgrad gemäss Daten des/der Angestellten (§4.1 Stammdaten) oder gemäss Erfassung für diesen Monat. Diese Rubrik wird nicht standardmässig angezeigt, sondern muss über die Einstellungen der Registerkarte eingeblendet werden (§26 Einstellungen für die Eingabe vornehmen).

- Feriengeld (%) diesen Monat bezahlen: Ist diese Option markiert, werden die geschuldeten Entschädigungen zusammen mit dem Monatslohn ausbezahlt. Diese Option wird automatisch aktiviert, wenn die entsprechende Option unter Unternehmen > Zahlperioden (§9 Zahlperioden) oder in den Daten des Angestellten (§4.1 Stammdaten) für die Lohnperiode markiert ist bzw. wenn der Angestellte aus dem Unternehmen austritt. Sie können diese Option nach Belieben aktivieren oder deaktivieren.

- Feriengeld diesen Monat bezahlen: Ist diese Option markiert, werden die geschuldeten Entschädigungen (%) zusammen mit dem Monatslohn ausbezahlt. Diese Option wird automatisch aktiviert, wenn die entsprechende Option unter Unternehmen > Zahlperioden (§9 Zahlperioden) oder in den Daten des Angestellten (§4.1 Stammdaten) für die Lohnperiode markiert ist bzw. wenn der Angestellte aus dem Unternehmen austritt. Sie können diese Option nach Belieben aktivieren oder deaktivieren.

- Feriengeld (%),

Feriengeld pro Tag: Die in Lohnprozenten berechneten Entschädigungen für den Ferienanspruch sind von der Bezahlung der effektiven Ferientage zu unterscheiden. Der Modus hängt von den Einstellungen in den Daten des/der Angestellten ab (§4.1 Stammdaten). - Bezahlte nicht in Anspruch genommene Ferientage,

Bezahlung nicht in Anspruch genommener Ferien: Wenn der Angestellte nicht den gesamten Ferienanspruch beziehen kann, können ihm die Ferientage ausgezahlt werden. Die Anzahl Tage wird für die Bezahlung in Stunden umgerechnet. Der Koeffizient für die Bezahlung wird in Stunden erfasst. Die Basis für einen Monatslohn wird ebenfalls auf eine Stunde heruntergerechnet. Die bezahlten Ferien werden in der Ferienübersicht auf der Lohnabrechnung sowie im Saldo Ferientage vom Vorjahr berücksichtigt (§4.10 Verschiedenes). - Feiertagsentschädigung (%),

Feiertagsentschädigung pro Tag: Die in Prozenten des Lohns berechneten Entschädigungen sind von der Bezahlung der effektiven Tage zu unterscheiden. Der Modus hängt von den Einstellungen in den Daten des/der Angestellten ab (§4.1 Stammdaten). - 13. Monatslohn jeden Monat bezahlen: siehe oben Feriengeld diesen Monat bezahlen.

- 13. Monatslohn: Der vorgeschlagene Betrag entspricht dem noch nicht ausbezahlten Anspruch der vorangegangenen Perioden. Sie können den Betrag ändern. Er wird bei der Endabrechnung automatisch berücksichtigt.

Der unbezahlte 13. Monatslohn bzw. das unbezahlte Feriengeld wird bei der Eröffnung des neuen Jahres (link im Aufbau) automatisch in Übertrag 13. Monatslohn (oder Feriengeld) vom Vorjahr in die Registerkarte Stammdaten des Angestellten (§4.1 Stammdaten) übertragen und bei der Auszahlung des 13. Monatslohns oder des Feriengelds des neuen Jahres berücksichtigt.

Die Basen für die Spesenrückerstattungen oder Pauschalspesen werden in der Registerkarte Spezialeinkünfte in den Daten des/der Angestellten definiert (§4.11 Spezialeinkünfte). Einige Basen können standardmässig in den Daten der Abteilungen (§8 Abteilung) oder des/der Angestellten erfasst werden (link im Aufbau).

4.13.4Familienzulagen Die Sätze der Kinderzulagen sind in der Registerkarte FAK des Befehls Unternehmen > Versicherungen (link im Aufbau) definiert, und die Anzahl Kinder, die Anspruch auf Zulagen geben, werden bei den Daten des Angestellten eingegeben (§4.6 Zulagen).

Alle Kinderzulagen sind auf der Lohnabrechnung und für die Verbuchung unter Kinderzulagen (alle) zusammengefasst.

Unterschieden werden die Zulagen, die von der Versicherung direkt dem Angestellten überwiesen werden, sowie die Zulagen, die vom Arbeitgeber entrichtet werden. Unabhängig vom gewählten Mechanismus muss der Betrag bekannt sein, falls der Angestellte der Quellensteuer unterliegt (§4.3 Quellensteuer).

Die Sätze der Kinderzulagen sind in der Registerkarte FAK des Befehls Unternehmen > Versicherungen (link im Aufbau) definiert, und die Anzahl Kinder, die Anspruch auf Zulagen geben, werden bei den Daten des Angestellten eingegeben (§4.6 Zulagen).

Alle Kinderzulagen sind auf der Lohnabrechnung und für die Verbuchung unter Kinderzulagen (alle) zusammengefasst.

Unterschieden werden die Zulagen, die von der Versicherung direkt dem Angestellten überwiesen werden, sowie die Zulagen, die vom Arbeitgeber entrichtet werden. Unabhängig vom gewählten Mechanismus muss der Betrag bekannt sein, falls der Angestellte der Quellensteuer unterliegt (§4.3 Quellensteuer).

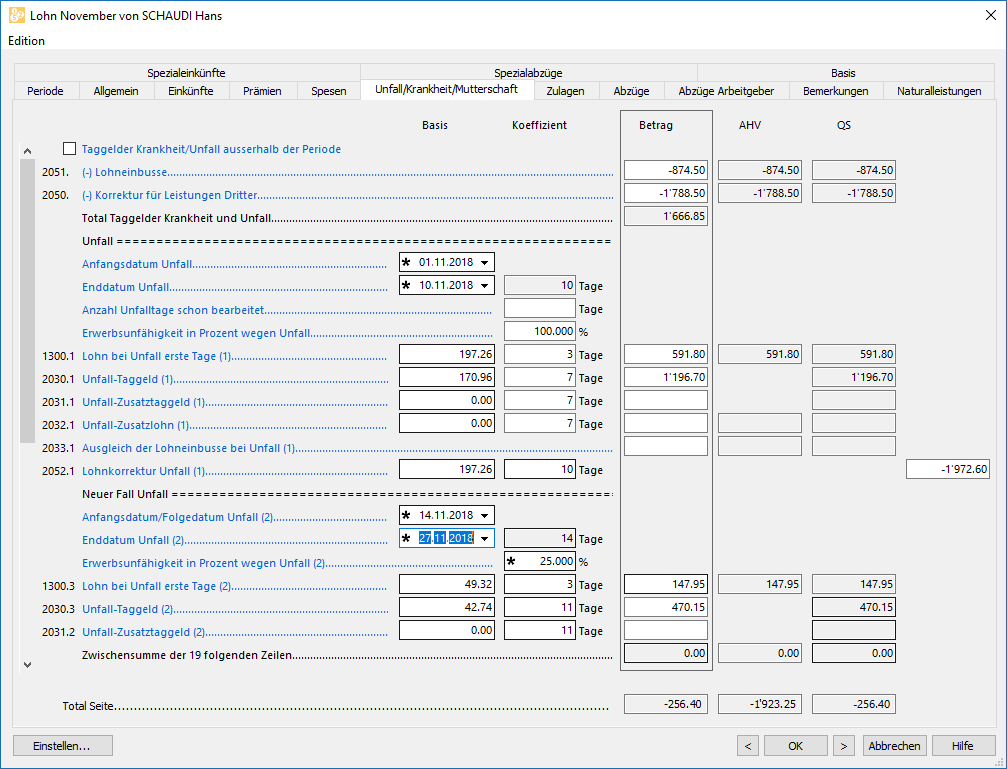

4.13.5Taggelder Monatslohn

Bei Unfall oder Krankheit müssen Sie Ihren Angestellten Versicherungsleistungen überweisen. Einige Vorgänge können automatisiert werden, allerdings ist die Entschädigungspraxis je nach Versicherung und Unternehmen oft sehr unterschiedlich. Deshalb können Sie die Vorgaben von Crésus verwenden oder ändern oder die Fälle mit Taggeldanspruch vollständig von Hand bearbeiten.

Ist ein Angestellter abwesend, müssen Sie seinen Lohn in einen für die Arbeitstage geschuldeten Teil und einen für die Taggelder geschuldeten Teil aufteilen.

Lohn des Monats = Lohn für geleistete Arbeitstage + Taggelder

Einem Angestellten im Stunden- oder Tageslohn bezahlen Sie einfach den für seine Arbeit geschuldeten Betrag und ergänzen ihn mit den vom Unternehmen und der Versicherung geschuldeten Taggeldern.

Bezieht der Angestellte einen Monatslohn, muss er auf den für die Arbeitstage geschuldeten Betrag gekürzt werden. Dies können Sie machen, indem Sie die Anzahl bezahlter gearbeiteter Tage oder den Lohnbetrag anpassen. Es ist aber besser, die Felder Lohneinbusse zu verwenden. Diese Felder enthalten den Betrag, der vom normalen Lohn abzuziehen ist, um den für die gearbeiteten Tage geschuldeten Lohn zu ermitteln. Crésus berechnet die Lohneinbussen anhand der Daten automatisch.

Lohn des Monats = Monatslohn – Lohneinbussen + Taggelder

Der Gesamtbetrag der Lohneinbussen wird automatisch vom Basislohn und von allen Basen abgezogen, die entsprechend den in der Maske Unternehmen > Felder definieren (link im Aufbau) gewählten Optionen für die Berechnung der Sozialabgaben und übrigen Abzüge verwendet werden.

Muss, wie oben beschrieben, eine Lohnkorrektur erfolgen, können der Betrag der Korrektur für Leistungen Dritter und die Lohneinbusse separat ausgewiesen werden.Lohn des Monats = Monatslohn – Korrektur für Leistungen Dritter – Lohneinbusse + Einkünfte. Sie können diese Unterscheidung treffen, indem Sie in der Maske Unternehmen > Felder definieren die Versicherungstaggelder der Basis Korrektur für Leistungen Dritter zuweisen (link im Aufbau).

Bei Krankheit oder Unfall wird zwischen dem Betrag für die ersten Tage, der in der Regel vom Arbeitnehmer übernommen wird, und den von der Versicherung für die Folgetage überwiesenen Beträgen unterschieden. Um den Unterschied klar zu kennzeichnen, ist vom Lohn erste Tage und von Taggeld Folgetage die Rede.

Lohn des Monats = Monatslohn – Lohneinbussen + Lohn erste Tage + Taggelder Folgetage

Da die Grundversicherungen in der Regel nicht den gesamten Lohn abdecken, bietet Crésus die Felder Zusatztaggeld an, um den restlichen Anteil, der von einer Zusatzversicherung gedeckt wird, zu erfassen, oder Zusatzlohn für den restlichen vom Arbeitgeber abgedeckten Anteil.

Lohn des Monats = Monatslohn – Lohneinbussen + Lohn erste Tage + Taggelder Folgetage + Zusatztaggeld oder Zusatzlohn

Die Anzahl der vom Arbeitgeber abgedeckten ersten Tage und der Anteil der abgedeckten ersten Tage, der Anteil der abgedeckten Versicherungstaggelder und die Übernahme des nicht gedeckten Anteils variieren je nach Unternehmen und Versicherung (Gesamtarbeitsverträge geben diesbezüglich im Allgemeinen klare Regeln vor). Diese Werte werden in der Maske Unternehmen > Koeffizienten, Registerkarte Einkünfte definiert (link im Aufbau).

Ausserdem ist anzugeben, ob die von Crésus vorgeschlagenen Löhne für die ersten Tage und die Taggelder für die Folgetage den 13. Monatslohn und/oder das Feriengeld berücksichtigen sollen.

Auf die vom Arbeitgeber überwiesenen Beträge werden Sozialversicherungsbeiträge erhoben, auf die von den Versicherungen überwiesenen Beträge grundsätzlich nicht. Die Definitionen der Felder in der Maske Unternehmen > Felder definieren müssen unbedingt geprüft werden (link im Aufbau).Überprüfen Sie auch die Basen für den 13. Monatslohn und das Feriengeld nach der Methode, die Sie für die Auszahlung des 13. Monatslohns und des Feriengeldes gewählt haben (link im Aufbau).

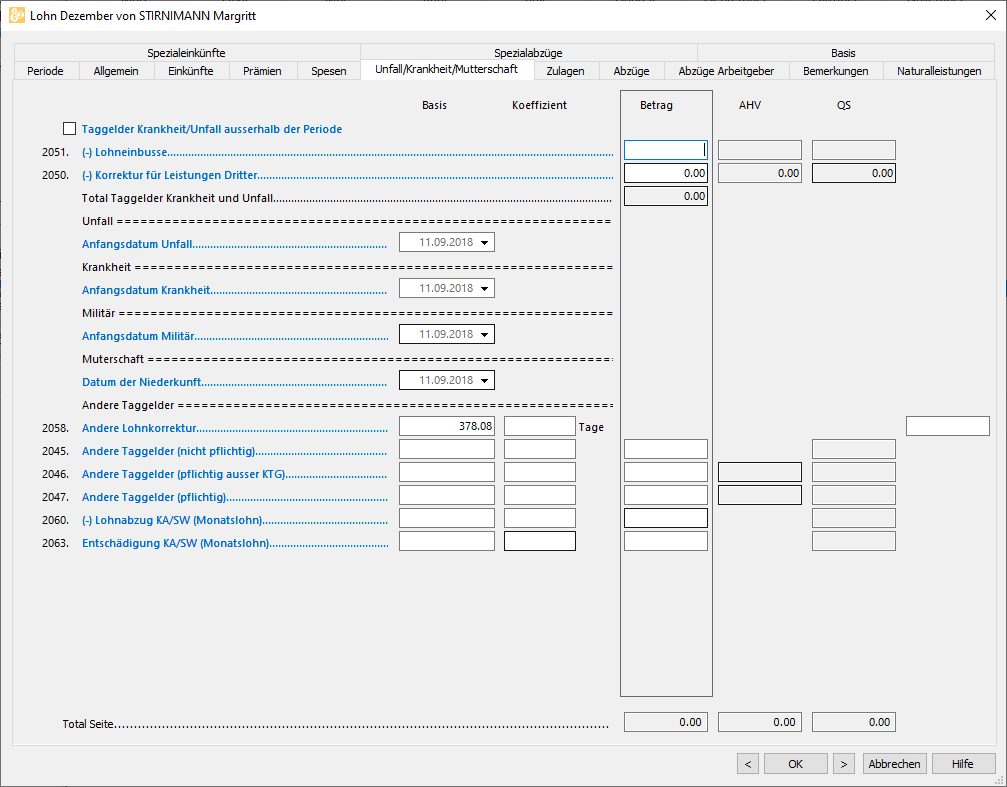

Taggelder Krankheit/Unfall ausserhalb der Periode: In der Regel können Sie das Anfangs- und/oder das Enddatum einer Arbeitsunfähigkeit angeben. Crésus berechnet in dem Fall ausgehend von diesen Daten automatisch die verschiedenen Taggelder. Andernfalls oder wenn Sie die Fälle ohne automatische Berechnung bearbeiten wollen, aktivieren Sie diese Option und Sie können ohne Eingabe der entsprechenden Daten direkt die Beträge für die Taggelder erfassen.

Unfall- oder krankheitsbedingte Abwesenheit

Die Beschreibung der folgenden Felder gilt für eine unfall- oder krankheitsbedingte Abwesenheit.

- Anfangsdatum: Geben Sie das Beginndatum der Arbeitsunfähigkeit an. Wird in diesen Feldern ein Datum eingegeben, erscheinen weitere Felder, in denen Sie die zusätzlichen Informationen erfassen können. Das Anfangsdatum muss nicht in der laufenden Periode liegen.

- Enddatum: Erfassen Sie das Enddatum der Arbeitsunfähigkeit. Wird in diesen Feldern ein Datum eingegeben, berechnet Crésus die gesamte Anzahl Tage der Arbeitsunterbrechung. Erfolgt die Wiederaufnahme der Arbeit nicht vor Ende Monat, können Sie dieses Feld leer lassen. In diesem Fall wird die Arbeitsunterbrechung automatisch auf den folgenden Monat übertragen. Sie können auch ein Datum eingeben, das nicht in der laufenden Periode liegt.

- Erwerbsunfähigkeit in Prozent: Bei teilweiser Erwerbsunfähigkeit geben Sie hier den entsprechenden Prozentsatz an.

- Anfangsdatum/Folgedatum: Geben Sie das Anfangsdatum einer zweiten oder dritten Abwesenheit in diesem Monat an. Wenn Sie kein Enddatum eingegeben haben, deutet das hier angegebene Datum an, ab wann sich der Erwerbsunfähigkeitsprozentsatz ändert, z. B. bei einer Teilwiederaufnahme der Arbeit.

Im folgenden Beispiel ist der Angestellte ab dem 1. Februar zu 100 % abwesend. Ab dem 11. Februar arbeitet er wieder zu 75 %, und seine Abwesenheit endet am 15. Februar.

Es handelt sich um eine einzige Abwesenheit, deren Prozentsatz sich ändert: Die ersten Tage werden deshalb nur einmal gezählt.

Wir haben unter Enddatum Unfall den 10.02.2014 nicht eingegeben und uns auf die Eingabe des 11.02.2014 bei Folgedatum Unfall beschränkt. Das Datum 10.02.2014 wurde von Crésus berechnet.

Im folgenden Fall stellen die beiden Abwesenheiten getrennte Fälle dar, nämlich je eine Abwesenheit vom 1. bis 10. Februar (100 %) und vom 21. bis 25. Februar (50 %). Beide Fälle weisen erste Tage und Folgetage auf.

- Schon bearbeitete Tage: erlaubt es Crésus, zu ermitteln, wie viele erste Tage im laufenden Monat noch bearbeitet werden müssen. Für einen Fall, der sich über mehrere Monate erstreckt, kennt Crésus die Anzahl bereits bearbeiteter Tage, aber Sie können diese Anzahl auch manuell erfassen.

Die Basen und die Koeffizienten der folgenden Felder werden anhand der in den Koeffizienten des Unternehmens (link im Aufbau) definierten Sätze oder der in den Daten des/der Angestellten erfassten Werte vorgeschlagen (§4.5 Taggelder). Die Werte können auf der Grundlage der effektiven Abrechnung der Versicherung manuell angepasst werden.

- Lohn, erste Tage: der von Arbeitgeber bezahlte Betrag. Der Koeffizient entspricht der Anzahl Tage seit Beginn der Arbeitsunfähigkeit, begrenzt auf die maximale Anzahl erste Tage.

Rückfall

Handelt es sich bei einem Fall um einen Rückfall, gehen wahrscheinlich keine ersten Tage zulasten des Unternehmens. Dann müssen Sie die ersten Tage auf 0 setzen.

- Taggeld, Folgetage: der von der Grundversicherung ausgerichtete Teil. Der Koeffizient entspricht der gesamten Dauer der Abwesenheit, abzüglich der Anzahl der ersten Tage.

- Satz Zusatztaggeld: von einer Versicherung ausgerichteter Betrag, um den von der Grundversicherung nicht gedeckten Anteil abzudecken. Der Koeffizient entspricht der Anzahl Folgetage.

- Satz Zusatztaglohn: vom Arbeitgeber ausgerichteter Betrag, um den von der Grundversicherung nicht gedeckten Anteil abzudecken. Der Koeffizient entspricht der Anzahl Folgetage.

- Ausgleich der Lohneinbusse bei Unfall: wird nur angezeigt, wenn die Option Lohneinbusse ausgeglichen in den Daten des/der Angestellten aktiviert wurde (§4.5 Taggelder). Dann schlägt Crésus hier die Differenz zwischen dem ordentlichen Bruttolohn und der Summe des Lohns, erste Tage, und der Taggelder vor. So ändert sich der Gesamtbetrag des Bruttolohns nicht. Der überwiesene Nettobetrag ist sogar höher, da die Versicherungstaggelder nicht den Sozialabgaben unterstellt sind. Bei Angestellten im Stundenlohn wird dieser Ausgleich automatisch deaktiviert.

- Lohneinbusse: Der Betrag der Lohneinbusse für einen Angestellten im Monatslohn wird für jeden Fall individuell beim Lohn des betreffenden Monats berechnet und anschliessend in das Feld Lohnkorrektur übertragen.

- Korrektur für Leistungen Dritter: Die Lohneinbusse kann auf Lohneinbusse und Korrektur für Leistungen Dritter aufgeteilt werden. In diesem Fall entspricht die Korrektur für Leistungen Dritter dem Total der ausgerichteten Versicherungstaggelder und die Lohneinbusse dem tatsächlichen Betrag der Lohneinbusse (die Versicherung deckt oft nur 80 % des Lohnes). Auf der Lohnabrechnung werden die beiden Beträge separat ausgewiesen.

Das Feld Korrektur für Leistungen Dritter kann automatisiert werden: Führen Sie den Befehl Unternehmen > Felder definieren aus und aktivieren Sie die Option Basis Korrektur für Leistungen Dritter für die betreffenden Taggelder. Aktivieren Sie auch die Basen Total brutto, AHV-, UVG-, BVG-, Quellensteuerbasis, Basis Krankenkasse und Basis 13. Monatslohn des Felds (-)Korrektur für Leistungen Dritter (link im Aufbau), sodass der Betrag der Korrektur von diesen Basen abgezogen wird. So wird jedes Versicherungstaggeld in Korrektur für Leistungen Dritter und die effektive Lohneinbusse in Lohneinbusse übertragen.

Monatslohn

Bei Unfall oder Krankheit müssen Sie Ihren Angestellten Versicherungsleistungen überweisen. Einige Vorgänge können automatisiert werden, allerdings ist die Entschädigungspraxis je nach Versicherung und Unternehmen oft sehr unterschiedlich. Deshalb können Sie die Vorgaben von Crésus verwenden oder ändern oder die Fälle mit Taggeldanspruch vollständig von Hand bearbeiten.

Ist ein Angestellter abwesend, müssen Sie seinen Lohn in einen für die Arbeitstage geschuldeten Teil und einen für die Taggelder geschuldeten Teil aufteilen.

Lohn des Monats = Lohn für geleistete Arbeitstage + Taggelder

Einem Angestellten im Stunden- oder Tageslohn bezahlen Sie einfach den für seine Arbeit geschuldeten Betrag und ergänzen ihn mit den vom Unternehmen und der Versicherung geschuldeten Taggeldern.

Bezieht der Angestellte einen Monatslohn, muss er auf den für die Arbeitstage geschuldeten Betrag gekürzt werden. Dies können Sie machen, indem Sie die Anzahl bezahlter gearbeiteter Tage oder den Lohnbetrag anpassen. Es ist aber besser, die Felder Lohneinbusse zu verwenden. Diese Felder enthalten den Betrag, der vom normalen Lohn abzuziehen ist, um den für die gearbeiteten Tage geschuldeten Lohn zu ermitteln. Crésus berechnet die Lohneinbussen anhand der Daten automatisch.

Lohn des Monats = Monatslohn – Lohneinbussen + Taggelder

Der Gesamtbetrag der Lohneinbussen wird automatisch vom Basislohn und von allen Basen abgezogen, die entsprechend den in der Maske Unternehmen > Felder definieren (link im Aufbau) gewählten Optionen für die Berechnung der Sozialabgaben und übrigen Abzüge verwendet werden.

Muss, wie oben beschrieben, eine Lohnkorrektur erfolgen, können der Betrag der Korrektur für Leistungen Dritter und die Lohneinbusse separat ausgewiesen werden.Lohn des Monats = Monatslohn – Korrektur für Leistungen Dritter – Lohneinbusse + Einkünfte. Sie können diese Unterscheidung treffen, indem Sie in der Maske Unternehmen > Felder definieren die Versicherungstaggelder der Basis Korrektur für Leistungen Dritter zuweisen (link im Aufbau).

Bei Krankheit oder Unfall wird zwischen dem Betrag für die ersten Tage, der in der Regel vom Arbeitnehmer übernommen wird, und den von der Versicherung für die Folgetage überwiesenen Beträgen unterschieden. Um den Unterschied klar zu kennzeichnen, ist vom Lohn erste Tage und von Taggeld Folgetage die Rede.

Lohn des Monats = Monatslohn – Lohneinbussen + Lohn erste Tage + Taggelder Folgetage

Da die Grundversicherungen in der Regel nicht den gesamten Lohn abdecken, bietet Crésus die Felder Zusatztaggeld an, um den restlichen Anteil, der von einer Zusatzversicherung gedeckt wird, zu erfassen, oder Zusatzlohn für den restlichen vom Arbeitgeber abgedeckten Anteil.

Lohn des Monats = Monatslohn – Lohneinbussen + Lohn erste Tage + Taggelder Folgetage + Zusatztaggeld oder Zusatzlohn

Die Anzahl der vom Arbeitgeber abgedeckten ersten Tage und der Anteil der abgedeckten ersten Tage, der Anteil der abgedeckten Versicherungstaggelder und die Übernahme des nicht gedeckten Anteils variieren je nach Unternehmen und Versicherung (Gesamtarbeitsverträge geben diesbezüglich im Allgemeinen klare Regeln vor). Diese Werte werden in der Maske Unternehmen > Koeffizienten, Registerkarte Einkünfte definiert (link im Aufbau).

Ausserdem ist anzugeben, ob die von Crésus vorgeschlagenen Löhne für die ersten Tage und die Taggelder für die Folgetage den 13. Monatslohn und/oder das Feriengeld berücksichtigen sollen.

Auf die vom Arbeitgeber überwiesenen Beträge werden Sozialversicherungsbeiträge erhoben, auf die von den Versicherungen überwiesenen Beträge grundsätzlich nicht. Die Definitionen der Felder in der Maske Unternehmen > Felder definieren müssen unbedingt geprüft werden (link im Aufbau).Überprüfen Sie auch die Basen für den 13. Monatslohn und das Feriengeld nach der Methode, die Sie für die Auszahlung des 13. Monatslohns und des Feriengeldes gewählt haben (link im Aufbau).

Taggelder Krankheit/Unfall ausserhalb der Periode: In der Regel können Sie das Anfangs- und/oder das Enddatum einer Arbeitsunfähigkeit angeben. Crésus berechnet in dem Fall ausgehend von diesen Daten automatisch die verschiedenen Taggelder. Andernfalls oder wenn Sie die Fälle ohne automatische Berechnung bearbeiten wollen, aktivieren Sie diese Option und Sie können ohne Eingabe der entsprechenden Daten direkt die Beträge für die Taggelder erfassen.

Unfall- oder krankheitsbedingte Abwesenheit

Die Beschreibung der folgenden Felder gilt für eine unfall- oder krankheitsbedingte Abwesenheit.

- Anfangsdatum: Geben Sie das Beginndatum der Arbeitsunfähigkeit an. Wird in diesen Feldern ein Datum eingegeben, erscheinen weitere Felder, in denen Sie die zusätzlichen Informationen erfassen können. Das Anfangsdatum muss nicht in der laufenden Periode liegen.

- Enddatum: Erfassen Sie das Enddatum der Arbeitsunfähigkeit. Wird in diesen Feldern ein Datum eingegeben, berechnet Crésus die gesamte Anzahl Tage der Arbeitsunterbrechung. Erfolgt die Wiederaufnahme der Arbeit nicht vor Ende Monat, können Sie dieses Feld leer lassen. In diesem Fall wird die Arbeitsunterbrechung automatisch auf den folgenden Monat übertragen. Sie können auch ein Datum eingeben, das nicht in der laufenden Periode liegt.

- Erwerbsunfähigkeit in Prozent: Bei teilweiser Erwerbsunfähigkeit geben Sie hier den entsprechenden Prozentsatz an.

- Anfangsdatum/Folgedatum: Geben Sie das Anfangsdatum einer zweiten oder dritten Abwesenheit in diesem Monat an. Wenn Sie kein Enddatum eingegeben haben, deutet das hier angegebene Datum an, ab wann sich der Erwerbsunfähigkeitsprozentsatz ändert, z. B. bei einer Teilwiederaufnahme der Arbeit.

Im folgenden Beispiel ist der Angestellte ab dem 1. Februar zu 100 % abwesend. Ab dem 11. Februar arbeitet er wieder zu 75 %, und seine Abwesenheit endet am 15. Februar.

Es handelt sich um eine einzige Abwesenheit, deren Prozentsatz sich ändert: Die ersten Tage werden deshalb nur einmal gezählt.

Wir haben unter Enddatum Unfall den 10.02.2014 nicht eingegeben und uns auf die Eingabe des 11.02.2014 bei Folgedatum Unfall beschränkt. Das Datum 10.02.2014 wurde von Crésus berechnet.

Im folgenden Fall stellen die beiden Abwesenheiten getrennte Fälle dar, nämlich je eine Abwesenheit vom 1. bis 10. Februar (100 %) und vom 21. bis 25. Februar (50 %). Beide Fälle weisen erste Tage und Folgetage auf.

- Schon bearbeitete Tage: erlaubt es Crésus, zu ermitteln, wie viele erste Tage im laufenden Monat noch bearbeitet werden müssen. Für einen Fall, der sich über mehrere Monate erstreckt, kennt Crésus die Anzahl bereits bearbeiteter Tage, aber Sie können diese Anzahl auch manuell erfassen.

Die Basen und die Koeffizienten der folgenden Felder werden anhand der in den Koeffizienten des Unternehmens (link im Aufbau) definierten Sätze oder der in den Daten des/der Angestellten erfassten Werte vorgeschlagen (§4.5 Taggelder). Die Werte können auf der Grundlage der effektiven Abrechnung der Versicherung manuell angepasst werden.

- Lohn, erste Tage: der von Arbeitgeber bezahlte Betrag. Der Koeffizient entspricht der Anzahl Tage seit Beginn der Arbeitsunfähigkeit, begrenzt auf die maximale Anzahl erste Tage.

Rückfall

Handelt es sich bei einem Fall um einen Rückfall, gehen wahrscheinlich keine ersten Tage zulasten des Unternehmens. Dann müssen Sie die ersten Tage auf 0 setzen.

- Taggeld, Folgetage: der von der Grundversicherung ausgerichtete Teil. Der Koeffizient entspricht der gesamten Dauer der Abwesenheit, abzüglich der Anzahl der ersten Tage.

- Satz Zusatztaggeld: von einer Versicherung ausgerichteter Betrag, um den von der Grundversicherung nicht gedeckten Anteil abzudecken. Der Koeffizient entspricht der Anzahl Folgetage.

- Satz Zusatztaglohn: vom Arbeitgeber ausgerichteter Betrag, um den von der Grundversicherung nicht gedeckten Anteil abzudecken. Der Koeffizient entspricht der Anzahl Folgetage.

- Ausgleich der Lohneinbusse bei Unfall: wird nur angezeigt, wenn die Option Lohneinbusse ausgeglichen in den Daten des/der Angestellten aktiviert wurde (§4.5 Taggelder). Dann schlägt Crésus hier die Differenz zwischen dem ordentlichen Bruttolohn und der Summe des Lohns, erste Tage, und der Taggelder vor. So ändert sich der Gesamtbetrag des Bruttolohns nicht. Der überwiesene Nettobetrag ist sogar höher, da die Versicherungstaggelder nicht den Sozialabgaben unterstellt sind. Bei Angestellten im Stundenlohn wird dieser Ausgleich automatisch deaktiviert.

- Lohneinbusse: Der Betrag der Lohneinbusse für einen Angestellten im Monatslohn wird für jeden Fall individuell beim Lohn des betreffenden Monats berechnet und anschliessend in das Feld Lohnkorrektur übertragen.

- Korrektur für Leistungen Dritter: Die Lohneinbusse kann auf Lohneinbusse und Korrektur für Leistungen Dritter aufgeteilt werden. In diesem Fall entspricht die Korrektur für Leistungen Dritter dem Total der ausgerichteten Versicherungstaggelder und die Lohneinbusse dem tatsächlichen Betrag der Lohneinbusse (die Versicherung deckt oft nur 80 % des Lohnes). Auf der Lohnabrechnung werden die beiden Beträge separat ausgewiesen.

Das Feld Korrektur für Leistungen Dritter kann automatisiert werden: Führen Sie den Befehl Unternehmen > Felder definieren aus und aktivieren Sie die Option Basis Korrektur für Leistungen Dritter für die betreffenden Taggelder. Aktivieren Sie auch die Basen Total brutto, AHV-, UVG-, BVG-, Quellensteuerbasis, Basis Krankenkasse und Basis 13. Monatslohn des Felds (-)Korrektur für Leistungen Dritter (link im Aufbau), sodass der Betrag der Korrektur von diesen Basen abgezogen wird. So wird jedes Versicherungstaggeld in Korrektur für Leistungen Dritter und die effektive Lohneinbusse in Lohneinbusse übertragen.

4.13.6Taggelder Militärdienst Die Sätze müssen in der Registerkarte Einkünfte in den Koeffizienten des Unternehmens erfasst werden (link im Aufbau).

Wird ein Anfangsdatum für den Militärdienst eingegeben, werden die Felder wie oben angezeigt.

Die Sätze müssen in der Registerkarte Einkünfte in den Koeffizienten des Unternehmens erfasst werden (link im Aufbau).

Wird ein Anfangsdatum für den Militärdienst eingegeben, werden die Felder wie oben angezeigt.

4.13.7Mutterschaftsentschädigung Bei Mutterschaft übernimmt Crésus für die ordentliche Mutterschaftsentschädigung die maximale Anzahl Entschädigungstage aus der Registerkarte Einkünfte der Koeffizienten des Unternehmens (link im Aufbau). Für das Zusatztaggeld oder die Mutterschaftsentschädigung im Kanton Genf gibt es für die Anzahl Tage keine Obergrenze.

Der Betrag des Taggelds und des Zusatztaggelds ist in den Daten der Angestellten in der Registerkarte Taggeld einzugeben (§4.7 Abzüge).

Bei Mutterschaft übernimmt Crésus für die ordentliche Mutterschaftsentschädigung die maximale Anzahl Entschädigungstage aus der Registerkarte Einkünfte der Koeffizienten des Unternehmens (link im Aufbau). Für das Zusatztaggeld oder die Mutterschaftsentschädigung im Kanton Genf gibt es für die Anzahl Tage keine Obergrenze.

Der Betrag des Taggelds und des Zusatztaggelds ist in den Daten der Angestellten in der Registerkarte Taggeld einzugeben (§4.7 Abzüge).

4.13.8Weitere Entschädigungen Damit verschiedenste Fälle abgedeckt sind, bietet Crésus folgende Felder an:

- Andere Lohnkorrektur: Der Betrag wird vom ordentlichen Lohn abgezogen, wie die oben beschriebenen automatischen Korrekturen.

- Andere EO (nicht pflichtig): Auf dem Betrag werden keine Sozialversicherungsbeiträge erhoben.

- Andere Taggelder (pflichtig ausser EO): Auf dem Betrag werden Sozialversicherungsbeiträge erhoben, jedoch nicht die Beiträge für UVG und UVGZ.

- Andere EO (pflichtig): Auf dem Betrag werden sämtliche Sozialversicherungsbeiträge erhoben.

Damit verschiedenste Fälle abgedeckt sind, bietet Crésus folgende Felder an:

- Andere Lohnkorrektur: Der Betrag wird vom ordentlichen Lohn abgezogen, wie die oben beschriebenen automatischen Korrekturen.

- Andere EO (nicht pflichtig): Auf dem Betrag werden keine Sozialversicherungsbeiträge erhoben.

- Andere Taggelder (pflichtig ausser EO): Auf dem Betrag werden Sozialversicherungsbeiträge erhoben, jedoch nicht die Beiträge für UVG und UVGZ.

- Andere EO (pflichtig): Auf dem Betrag werden sämtliche Sozialversicherungsbeiträge erhoben.

4.13.9Kurzarbeitsentschädigung Bei Kurzarbeit (KA) erhält der Angestellte einen Lohn für die tatsächliche Arbeit sowie ein Taggeld für die ausgefallenen Stunden. Das ausbezahlte Taggeld deckt in der Regel 80 % des normalen Lohns. Die Sozialversicherungsbeiträge sind gleich wie bei einem zu 100 % bezahlten Lohn geschuldet.

Die benötigten KA-/SW-Felder finden Sie bei der Erfassung des Lohnes in der Registerkarte Taggeld. Die Einheitswerte können so bei der Erstellung des Lohnes oder in der Registerkarte Spezialeinkünfte bei den Daten des/der Angestellten eingegeben werden (§4.11 Spezialeinkünfte). Da der Einheitswert des Taggeldes je nach Unternehmen unterschiedlich ermittelt wird, schlägt Crésus keine Basis vor.

Die Bezahlung von Kurzarbeitsentschädigungen hängt davon ab, ob der Angestellte im Stundenlohn (oder Tageslohn) oder im Monatslohn beschäftigt ist.

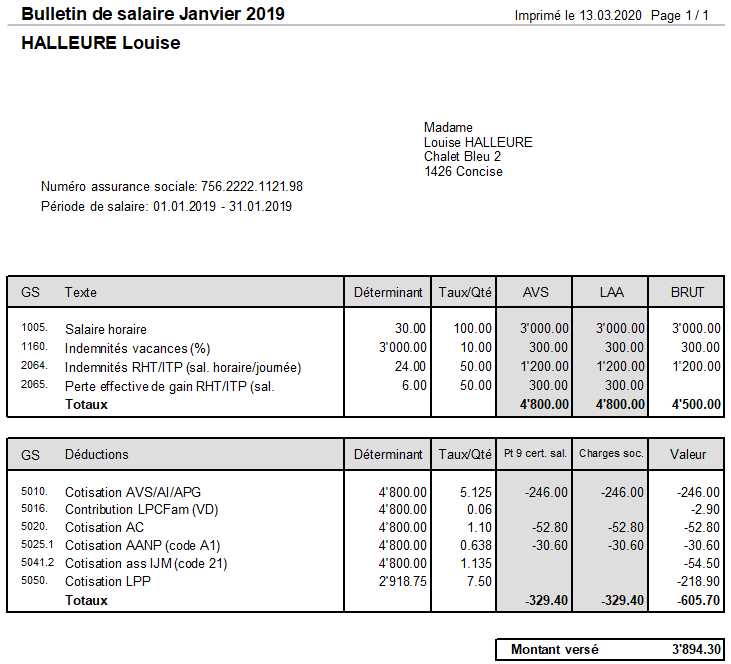

Bei Stundenlohn oder Tageslohn wird die tatsächlich geleistete Arbeit bezahlt und für die Kurzarbeitstage wird ein Taggeld ausgerichtet.

- Der tatsächliche Lohn wird in die gewohnten Felder übertragen.

- Verwenden Sie das Feld Entschädigung KA/ SW (Tages-/Stundenlohn) für den Betrag zu 80 %, der den Kurzarbeitsstunden entspricht.

- Im Feld Effektiver Lohnausfall KA/ SW (Tages-/Stundenlohn) geben Sie den Betrag der nicht entschädigten 20 % ein, die aber trotzdem den Sozialabgaben unterliegen.

Aus der Lohnabrechnung geht hervor, dass die KAE dem Angestellten ausbezahlt wird und dass Sozialversicherungsbeiträge abgezogen werden. Der effektive Lohnausfall untersteht zwar auch den Sozialversicherungen, wird dem Angestellten jedoch nicht ausbezahlt.

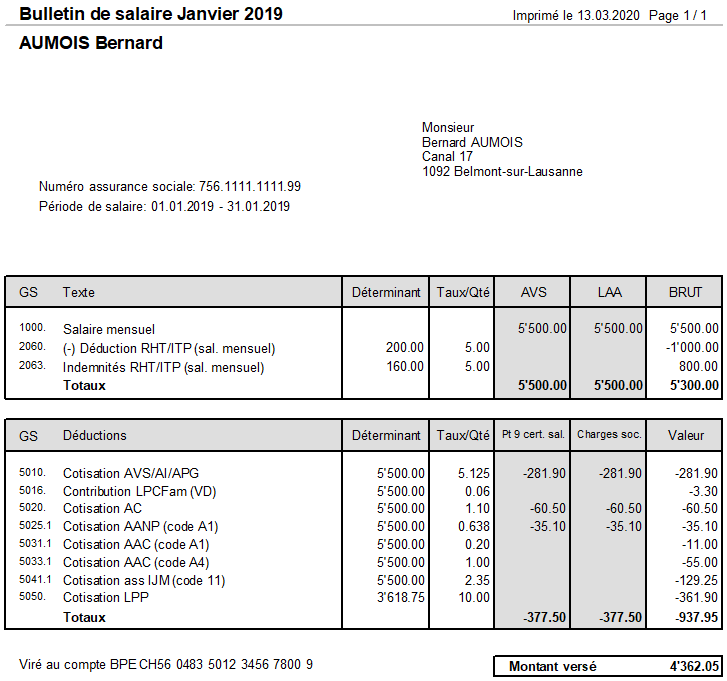

Bei einem Monatslohn wird wie bei den Taggeldern für Unfall/Krankheit vorgegangen: Vom Normallohn ziehen Sie den Betrag für die Kurzarbeitstage ab, um nur die gearbeiteten Tage auszuzahlen. Für die Kurzarbeitstage wird anschliessend ein Taggeld ausgerichtet.

- Übertragen Sie den ganzen Monatslohn in die gewohnten Felder.

- Verwenden Sie das Feld (-)Lohnabzug KA/SW (Monatslohn), um die Lohneinbusse entsprechend den Kurzarbeitstagen zu erfassen.

- Geben Sie den Betrag der Kurzarbeitsentschädigung im Feld Entschädigung KA/SW (Monatslohn) ein.

Auf der Lohnabrechnung ist ersichtlich, dass der KA-Abzug den entrichteten Lohn verringert, jedoch keinen Einfluss auf die AHV- oder die ALV-Basis hat. Die KAE erhöht den an den Angestellten ausgerichteten Betrag, hat aber ebenfalls keinen Einfluss auf die AHV- oder die ALV-Basis.

Bei Kurzarbeit (KA) erhält der Angestellte einen Lohn für die tatsächliche Arbeit sowie ein Taggeld für die ausgefallenen Stunden. Das ausbezahlte Taggeld deckt in der Regel 80 % des normalen Lohns. Die Sozialversicherungsbeiträge sind gleich wie bei einem zu 100 % bezahlten Lohn geschuldet.

Die benötigten KA-/SW-Felder finden Sie bei der Erfassung des Lohnes in der Registerkarte Taggeld. Die Einheitswerte können so bei der Erstellung des Lohnes oder in der Registerkarte Spezialeinkünfte bei den Daten des/der Angestellten eingegeben werden (§4.11 Spezialeinkünfte). Da der Einheitswert des Taggeldes je nach Unternehmen unterschiedlich ermittelt wird, schlägt Crésus keine Basis vor.

Die Bezahlung von Kurzarbeitsentschädigungen hängt davon ab, ob der Angestellte im Stundenlohn (oder Tageslohn) oder im Monatslohn beschäftigt ist.

Bei Stundenlohn oder Tageslohn wird die tatsächlich geleistete Arbeit bezahlt und für die Kurzarbeitstage wird ein Taggeld ausgerichtet.

- Der tatsächliche Lohn wird in die gewohnten Felder übertragen.

- Verwenden Sie das Feld Entschädigung KA/ SW (Tages-/Stundenlohn) für den Betrag zu 80 %, der den Kurzarbeitsstunden entspricht.

- Im Feld Effektiver Lohnausfall KA/ SW (Tages-/Stundenlohn) geben Sie den Betrag der nicht entschädigten 20 % ein, die aber trotzdem den Sozialabgaben unterliegen.

Aus der Lohnabrechnung geht hervor, dass die KAE dem Angestellten ausbezahlt wird und dass Sozialversicherungsbeiträge abgezogen werden. Der effektive Lohnausfall untersteht zwar auch den Sozialversicherungen, wird dem Angestellten jedoch nicht ausbezahlt.

Bei einem Monatslohn wird wie bei den Taggeldern für Unfall/Krankheit vorgegangen: Vom Normallohn ziehen Sie den Betrag für die Kurzarbeitstage ab, um nur die gearbeiteten Tage auszuzahlen. Für die Kurzarbeitstage wird anschliessend ein Taggeld ausgerichtet.

- Übertragen Sie den ganzen Monatslohn in die gewohnten Felder.

- Verwenden Sie das Feld (-)Lohnabzug KA/SW (Monatslohn), um die Lohneinbusse entsprechend den Kurzarbeitstagen zu erfassen.

- Geben Sie den Betrag der Kurzarbeitsentschädigung im Feld Entschädigung KA/SW (Monatslohn) ein.

Auf der Lohnabrechnung ist ersichtlich, dass der KA-Abzug den entrichteten Lohn verringert, jedoch keinen Einfluss auf die AHV- oder die ALV-Basis hat. Die KAE erhöht den an den Angestellten ausgerichteten Betrag, hat aber ebenfalls keinen Einfluss auf die AHV- oder die ALV-Basis.

4.13.10Abzüge

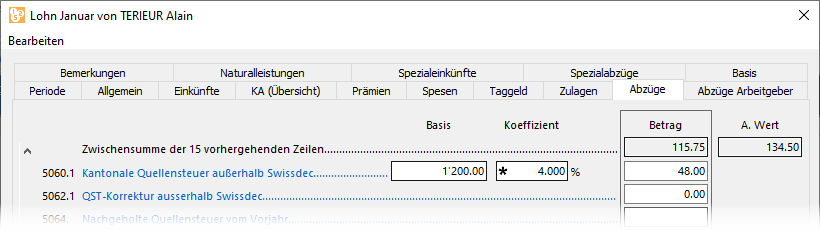

Die Beträge in der Spalte Betrag werden vom Bruttolohn des/der Angestellten abgezogen. Diese Beträge werden in der Regel als Prozentsatz der hinterlegten Basis berechnet, anhand des für jede Versicherung hinterlegten Satzes (link im Aufbau). Die Basis wird in der Spalte Basis angezeigt, der Satz in der Spalte Koeffizient. In der Spalte A.Wert werden die Beträge zulasten des Arbeitgebers angezeigt. Sie können hier oder in der Registerkarte Abzüge Arbeitgeber angepasst werden. Wenn Sie den hier von Crésus anhand der Koeffizienten des Unternehmens vorgeschlagenen Betrag ändern, müssen Sie möglicherweise auch den Arbeitgeberanteil der betreffenden Felder anpassen (link im Aufbau).

Die Versicherungsbeiträge können auch Festbeträge sein, die in der Registerkarte Versicherungen der Daten des/der Angestellten erfasst werden (§4.4 Versicherungen).

- Korrektur Aa, KTG oder BVG: Wenn Sie im Nachhinein einen Bezug erfassen müssen, nutzen Sie bitte dieses Feld und ändern Sie nicht den Betrag des ordentlichen Beitrags, da dies sonst im Lohnausweis im Detail ausgewiesen wird.

- Quellensteuerabzug: Der Betrag wird nach der Skala, die in den Daten des/des Angestellten eingegeben wurde, abgezogen (§4.3 Quellensteuer). Der Betrag kann manuell nicht geändert werden.

- Berechnet die Quellensteuer rückwirkend: Betrag der Korrektur im Zusammenhang mit einer rückwirkenden Anpassung des Quellensteuertarifs in den Daten des/der Angestellten (§4.3 Quellensteuer).

Die Besonderheiten zur Quellensteuer werden weiter unten beschrieben.

- Anzahl Mahlzeiten Frühstück/Mittagessen/Abendessen: Anzahl vom Angestellten zu sich genommener Mahlzeiten; wird für die Berechnung des folgenden Abzugs benötigt.

- Kost und Logis: für Übernachtung und Verpflegung abgezogener Betrag. Das Logis ist ein im Datensatz des Angestellten vorgegebener fester monatlicher Betrag, der Preis der Mahlzeiten ergibt sich aus der Multiplikation der Einheitsbeträge mit der Anzahl Mahlzeiten (§4.7 Abzüge).

Die vom Arbeitgeber direkt an die Versicherungen des/der Angestellten bezahlten Prämien sind den Sozialabgaben unterstellt. Die folgenden Korrekturen entsprechen den Beträgen unter Vom AG übern. AN-Anteil, die sich in der Registerkarte Spezialeinkünfte befinden (§4.13.14 Spezialeinkünfte und Spezialabzüge). Das Konzept dieser geldwerten Vorteile wird unter link im Aufbau beschrieben.

- Ausgleich Naturalleistungen: gleicht die Einkunft Gratiswohnung aus.

- Ausgleich geldwerte Vorteile (KTG): gleicht die Einkunft Vom AG übern. AN-Anteil KTG aus.

- Ausgleich BVG-Beiträge Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich BVG-Einkauf Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich sonstige geldwerte Vorteile: gleicht die Einkünfte Privatanteil Fahrzeug, Mitarbeiteroptionen und Arbeitnehmeraktien aus.

- Korrektur Rundungsfehler: Die Lohnbeträge, insbesondere die Sozialversicherungsbeiträge, werden jeden Monat auf 5 Rappen gerundet. Es kommt oft vor, dass ein Lohn von einem Monat zum anderen wegen aufsummierter Rundungen um 5 Rappen abweicht. Damit der Lohn nicht schwankt, können in diesem Feld die Rundungen der verschiedenen Monate ausgeglichen werden. In der Maske Unternehmen > Stammdaten können Sie im Feld Max. Korrektur Rundungsfehler die maximal zulässige Schwankung angeben (link im Aufbau).

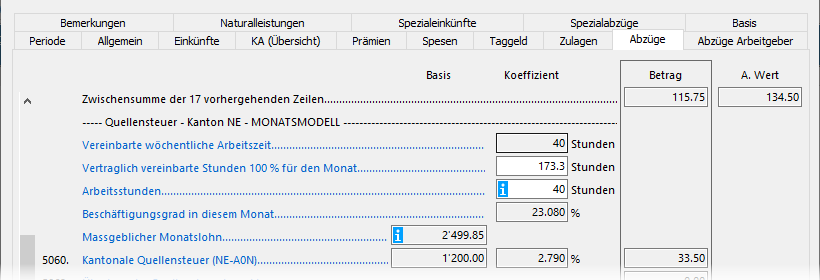

Besonderheiten der Quellensteuer

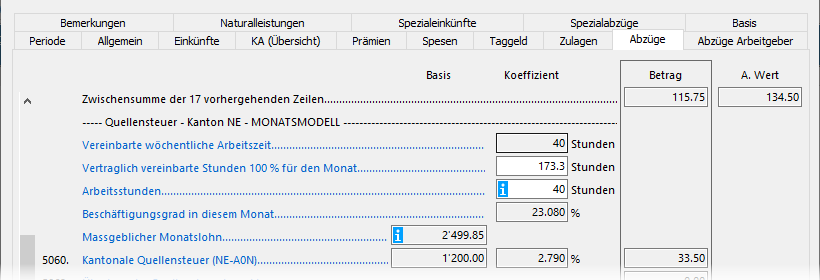

Wenn der im Stunden- oder Tageslohn angestellte Arbeitnehmer mehrere Beschäftigungen hat, wird der Steuersatz anhand des Beschäftigungsgrads des Angestellten ermittelt. Der quellensteuerpflichtige Lohn wird auf eine Vollzeitstelle oder auf den gesamten Beschäftigungsgrad hochgerechnet, unter Berücksichtigung des Beschäftigungsgrads bei anderen Arbeitgebern (siehe §4.3 Quellensteuer), um den Steuersatz zu bestimmen.

Beispiel:

Die wöchentliche Arbeitszeit im Unternehmen ist auf 40 Stunden festgelegt.

Die Jahresarbeitszeit berechnet sich anhand eines Jahres mit 260 Tagen und entspricht:

260 × 40 / 5 = 2080 Std.

d. h. einem Durchschnitt von

2080 / 12 = 173,3 Std. pro Monat.

Der Angestellte erhält einen Lohn von 30.00/Std.

Für einen Beschäftigungsgrad von 25 % geht er anderen Beschäftigungen nach.

Diesen Monat arbeitet er 40 Std.

Der Beschäftigungsgrad im Unternehmen für diesen Monat wird wie folgt berechnet:

40 × 100 / 173,3 = 23,08 %

Sein Beschäftigungsgrad beträgt insgesamt

23,08 + 25 = 48,08 %

Der Steuersatz wird anhand des auf 48,08 % hochgerechneten Lohns ermittelt:

40 × 30 = 1200

1200 / 23,08 × 48,08 = 2499.85

- Vertraglich vereinbarte Stunden 100 %: Diese Stundenzahl hängt von der vereinbarten wöchentlichen Arbeitszeit ab, die unter Unternehmen > Koeffizienten > Einstellungen 2 oder unter Unternehmen > Niederlassungen definiert wurde.

Sie werden wie folgt berechnet:

Wöchentliche Arbeitszeit / 5 × 260 / 12

Dabei entspricht 260 der Anzahl Tage pro Jahr, die gemäss den Richtlinien festgelegt wurde.

- Beschäftigungsgrad in diesem Monat: Der Beschäftigungsgrad wird bei jeder Lohnberechnung ermittelt und berücksichtigt die Stunden/Tage der verwendeten Felder, hochgerechnet auf die Anzahl Stunden bei einer Vollzeitstelle für den betreffenden Monat, und zwar wie folgt:

Zu berücksichtigende Arbeitsstunden × 100 / vertraglich vereinbarte Stunden 100 %

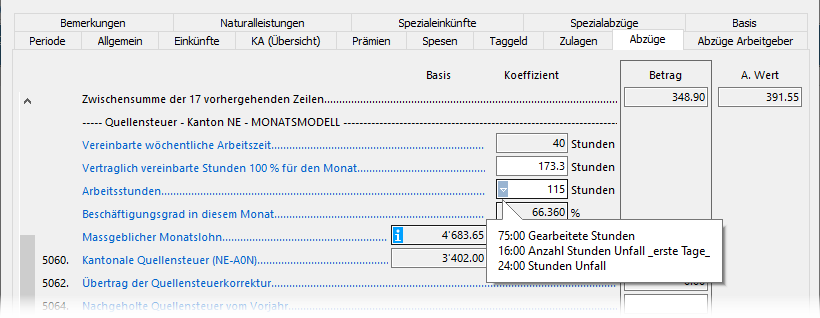

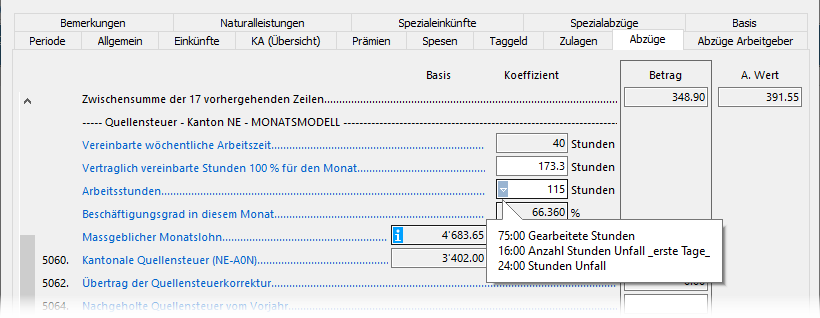

- Diesen Monat zu berücksichtigende Arbeitsstunden: Standardmässig handelt es sich hierbei um die Anzahl bezahlter Stunden.

In bestimmten Situationen kann der Lohn andere Beträge als die bezahlten Stunden umfassen, etwa bei einer unfallbedingten Abwesenheit.

In diesem Fall zeigt Crésus eine Meldung mit den berücksichtigten Stunden sowie den allenfalls einzubeziehenden Feldern an.

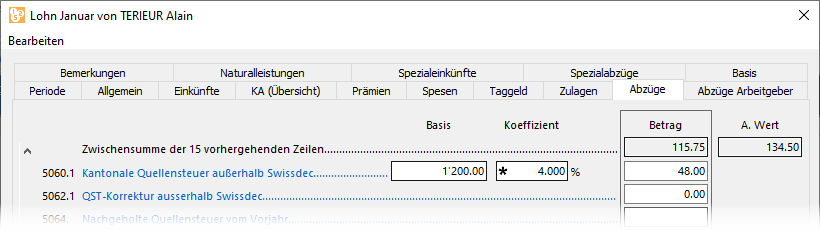

Die Anzahl zu berücksichtigender Stunden für den Beschäftigungsgrad des laufenden Monats ist anzugeben. Dieser Beschäftigungsgrad wird wie oben beschrieben berechnet.- Quellensteuerabzug ausserhalb Swissdec: Dieses Feld ersetzt den oben beschriebenen Quellensteuerabzug, wenn die Option Arbeitnehmer für QST-Meldungen ignorieren in den Daten des/der Angestellten aktiviert wurde (§4.3 Quellensteuer).

Die Verarbeitung der Quellensteuer erfolgt nun manuell: Der Satz kann in den Daten des/der Angestellten angegeben werden, der Satz und/oder der Betrag der zu erhebenden Steuer kann bei jedem Lohn eingegeben werden.

Ist ein Angestellter der Quellensteuer unterstellt, ist für die Swissdec-Übermittlung (link im Aufbau) der Lohn jeden Monat zu erstellen, auch wenn der Angestellte keinen Lohn bezieht.

Die Beträge in der Spalte Betrag werden vom Bruttolohn des/der Angestellten abgezogen. Diese Beträge werden in der Regel als Prozentsatz der hinterlegten Basis berechnet, anhand des für jede Versicherung hinterlegten Satzes (link im Aufbau). Die Basis wird in der Spalte Basis angezeigt, der Satz in der Spalte Koeffizient. In der Spalte A.Wert werden die Beträge zulasten des Arbeitgebers angezeigt. Sie können hier oder in der Registerkarte Abzüge Arbeitgeber angepasst werden. Wenn Sie den hier von Crésus anhand der Koeffizienten des Unternehmens vorgeschlagenen Betrag ändern, müssen Sie möglicherweise auch den Arbeitgeberanteil der betreffenden Felder anpassen (link im Aufbau).

Die Versicherungsbeiträge können auch Festbeträge sein, die in der Registerkarte Versicherungen der Daten des/der Angestellten erfasst werden (§4.4 Versicherungen).

- Korrektur Aa, KTG oder BVG: Wenn Sie im Nachhinein einen Bezug erfassen müssen, nutzen Sie bitte dieses Feld und ändern Sie nicht den Betrag des ordentlichen Beitrags, da dies sonst im Lohnausweis im Detail ausgewiesen wird.

- Quellensteuerabzug: Der Betrag wird nach der Skala, die in den Daten des/des Angestellten eingegeben wurde, abgezogen (§4.3 Quellensteuer). Der Betrag kann manuell nicht geändert werden.

- Berechnet die Quellensteuer rückwirkend: Betrag der Korrektur im Zusammenhang mit einer rückwirkenden Anpassung des Quellensteuertarifs in den Daten des/der Angestellten (§4.3 Quellensteuer).

Die Besonderheiten zur Quellensteuer werden weiter unten beschrieben.

- Anzahl Mahlzeiten Frühstück/Mittagessen/Abendessen: Anzahl vom Angestellten zu sich genommener Mahlzeiten; wird für die Berechnung des folgenden Abzugs benötigt.

- Kost und Logis: für Übernachtung und Verpflegung abgezogener Betrag. Das Logis ist ein im Datensatz des Angestellten vorgegebener fester monatlicher Betrag, der Preis der Mahlzeiten ergibt sich aus der Multiplikation der Einheitsbeträge mit der Anzahl Mahlzeiten (§4.7 Abzüge).

Die vom Arbeitgeber direkt an die Versicherungen des/der Angestellten bezahlten Prämien sind den Sozialabgaben unterstellt. Die folgenden Korrekturen entsprechen den Beträgen unter Vom AG übern. AN-Anteil, die sich in der Registerkarte Spezialeinkünfte befinden (§4.13.14 Spezialeinkünfte und Spezialabzüge). Das Konzept dieser geldwerten Vorteile wird unter link im Aufbau beschrieben.

- Ausgleich Naturalleistungen: gleicht die Einkunft Gratiswohnung aus.

- Ausgleich geldwerte Vorteile (KTG): gleicht die Einkunft Vom AG übern. AN-Anteil KTG aus.

- Ausgleich BVG-Beiträge Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich BVG-Einkauf Arbeitgeber: gleicht den Vom AG übern. AN-Anteil BVG aus.

- Ausgleich sonstige geldwerte Vorteile: gleicht die Einkünfte Privatanteil Fahrzeug, Mitarbeiteroptionen und Arbeitnehmeraktien aus.

- Korrektur Rundungsfehler: Die Lohnbeträge, insbesondere die Sozialversicherungsbeiträge, werden jeden Monat auf 5 Rappen gerundet. Es kommt oft vor, dass ein Lohn von einem Monat zum anderen wegen aufsummierter Rundungen um 5 Rappen abweicht. Damit der Lohn nicht schwankt, können in diesem Feld die Rundungen der verschiedenen Monate ausgeglichen werden. In der Maske Unternehmen > Stammdaten können Sie im Feld Max. Korrektur Rundungsfehler die maximal zulässige Schwankung angeben (link im Aufbau).

Besonderheiten der Quellensteuer

Wenn der im Stunden- oder Tageslohn angestellte Arbeitnehmer mehrere Beschäftigungen hat, wird der Steuersatz anhand des Beschäftigungsgrads des Angestellten ermittelt. Der quellensteuerpflichtige Lohn wird auf eine Vollzeitstelle oder auf den gesamten Beschäftigungsgrad hochgerechnet, unter Berücksichtigung des Beschäftigungsgrads bei anderen Arbeitgebern (siehe §4.3 Quellensteuer), um den Steuersatz zu bestimmen.

Beispiel:

Die wöchentliche Arbeitszeit im Unternehmen ist auf 40 Stunden festgelegt.

Die Jahresarbeitszeit berechnet sich anhand eines Jahres mit 260 Tagen und entspricht:

260 × 40 / 5 = 2080 Std.

d. h. einem Durchschnitt von

2080 / 12 = 173,3 Std. pro Monat.

Der Angestellte erhält einen Lohn von 30.00/Std.

Für einen Beschäftigungsgrad von 25 % geht er anderen Beschäftigungen nach.

Diesen Monat arbeitet er 40 Std.

Der Beschäftigungsgrad im Unternehmen für diesen Monat wird wie folgt berechnet:

40 × 100 / 173,3 = 23,08 %

Sein Beschäftigungsgrad beträgt insgesamt

23,08 + 25 = 48,08 %

Der Steuersatz wird anhand des auf 48,08 % hochgerechneten Lohns ermittelt:

40 × 30 = 1200

1200 / 23,08 × 48,08 = 2499.85

- Vertraglich vereinbarte Stunden 100 %: Diese Stundenzahl hängt von der vereinbarten wöchentlichen Arbeitszeit ab, die unter Unternehmen > Koeffizienten > Einstellungen 2 oder unter Unternehmen > Niederlassungen definiert wurde.

Sie werden wie folgt berechnet:

Wöchentliche Arbeitszeit / 5 × 260 / 12

Dabei entspricht 260 der Anzahl Tage pro Jahr, die gemäss den Richtlinien festgelegt wurde. - Beschäftigungsgrad in diesem Monat: Der Beschäftigungsgrad wird bei jeder Lohnberechnung ermittelt und berücksichtigt die Stunden/Tage der verwendeten Felder, hochgerechnet auf die Anzahl Stunden bei einer Vollzeitstelle für den betreffenden Monat, und zwar wie folgt:

Zu berücksichtigende Arbeitsstunden × 100 / vertraglich vereinbarte Stunden 100 % - Diesen Monat zu berücksichtigende Arbeitsstunden: Standardmässig handelt es sich hierbei um die Anzahl bezahlter Stunden.

In bestimmten Situationen kann der Lohn andere Beträge als die bezahlten Stunden umfassen, etwa bei einer unfallbedingten Abwesenheit.

In diesem Fall zeigt Crésus eine Meldung mit den berücksichtigten Stunden sowie den allenfalls einzubeziehenden Feldern an.

Die Anzahl zu berücksichtigender Stunden für den Beschäftigungsgrad des laufenden Monats ist anzugeben. Dieser Beschäftigungsgrad wird wie oben beschrieben berechnet.- Quellensteuerabzug ausserhalb Swissdec: Dieses Feld ersetzt den oben beschriebenen Quellensteuerabzug, wenn die Option Arbeitnehmer für QST-Meldungen ignorieren in den Daten des/der Angestellten aktiviert wurde (§4.3 Quellensteuer).

Die Verarbeitung der Quellensteuer erfolgt nun manuell: Der Satz kann in den Daten des/der Angestellten angegeben werden, der Satz und/oder der Betrag der zu erhebenden Steuer kann bei jedem Lohn eingegeben werden.

Ist ein Angestellter der Quellensteuer unterstellt, ist für die Swissdec-Übermittlung (link im Aufbau) der Lohn jeden Monat zu erstellen, auch wenn der Angestellte keinen Lohn bezieht.

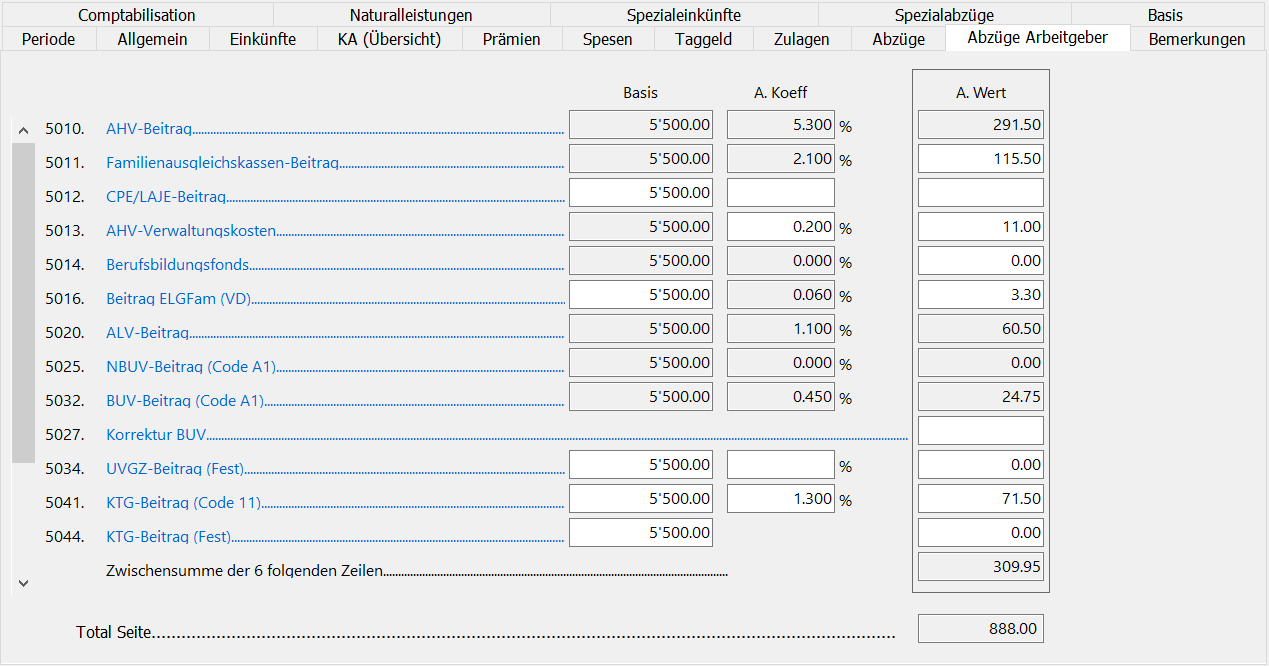

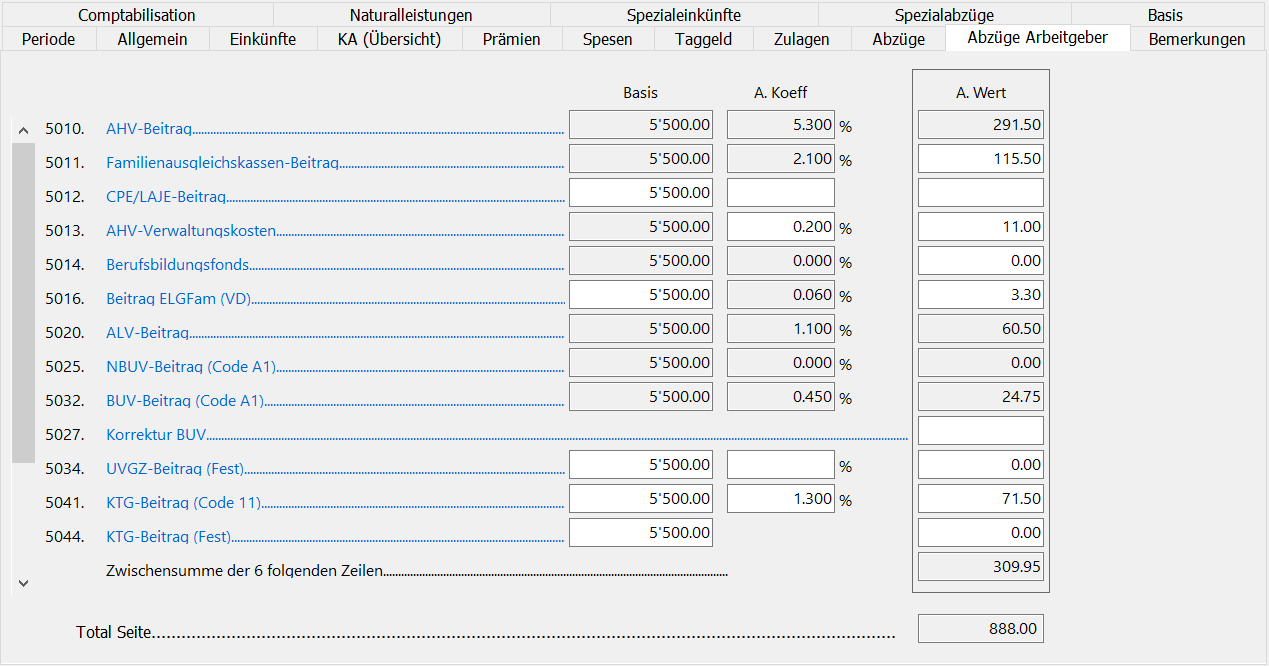

4.13.11Abzüge Arbeitgeber Die Arbeitgeberanteile der Sozialabgaben werden in dieser Registerkarte aufgeführt. Sie werden neben den Abzügen des Angestellten in der Registerkarte Abzüge ebenfalls in der Spalte A.Wert verarbeitet.

Die Arbeitgeberanteile der Sozialabgaben werden in dieser Registerkarte aufgeführt. Sie werden neben den Abzügen des Angestellten in der Registerkarte Abzüge ebenfalls in der Spalte A.Wert verarbeitet.

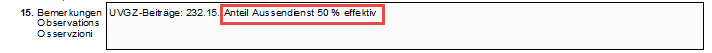

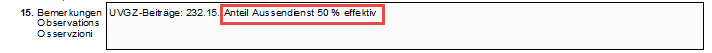

4.13.12Bemerkungen Bemerkungen zum Monat: Hier kann ein erklärender Text erfasst werden, der auf der Lohnabrechnung oder auf einem anderen Dokument erscheinen soll. Einen Text können Sie auch bei der Erfassung des Lohnes eingeben. Um einen Text für das ganze Jahr einzugeben, verwenden Sie das Feld Bemerkungen in den Daten des/der Angestellten. Sie können auch die Detailansicht verwenden, um im Voraus für jeden Monat einen Text einzugeben, der bei der Erfassung des Lohnes übernommen wird (§4.10 Verschiedenes).

Allgemeine Bemerkungen für alle Angestellten können Sie bei den Daten des Unternehmens eingeben (link im Aufbau).

Bemerkungen zum Monat: Hier kann ein erklärender Text erfasst werden, der auf der Lohnabrechnung oder auf einem anderen Dokument erscheinen soll. Einen Text können Sie auch bei der Erfassung des Lohnes eingeben. Um einen Text für das ganze Jahr einzugeben, verwenden Sie das Feld Bemerkungen in den Daten des/der Angestellten. Sie können auch die Detailansicht verwenden, um im Voraus für jeden Monat einen Text einzugeben, der bei der Erfassung des Lohnes übernommen wird (§4.10 Verschiedenes).

Allgemeine Bemerkungen für alle Angestellten können Sie bei den Daten des Unternehmens eingeben (link im Aufbau).

4.13.13Basis Alle Einkünfte, die den verschiedenen Basen unterstellt sind, werden in der Registerkarte Basis angezeigt. Diese Bruttoangaben stellen die Basen der verschiedenen Abzüge dar. Die Bestandteile der Basen werden mit dem Befehl Unternehmen > Felder definieren verwaltet (link im Aufbau).

- Bruttolohn, Nettolohn, auszuzahlender Lohn: Crésus erlaubt die Unterscheidung der reinen Lohnbestandteile der Beträge im Zusammenhang mit der Tätigkeit des Angestellten und weiterer Beträge, die mit dem Lohn ausbezahlt werden (link im Aufbau). Der Betrag wird in der Registerkarte Allgemein bei den Lohndaten angezeigt (§4.13.2 Allgemein).

- AHV-Basis: sämtliche AHV-pflichtigen Einkünfte und Zulagen, von denen bei Personen im Rentenalter oder bei Personen, deren Jahreslohn unter der Befreiungsgrenze liegt, der Freibetrag abgezogen wird (link im Aufbau), um den AHV-Lohn zu ermitteln. Dieser Betrag ist bei nicht AHV-pflichtigen Personen gleich null.

- Nicht AHV-pflichtig: nicht der AHV unterstellter Lohnteil, wenn sich der Angestellte noch nicht im 18. Altersjahr befindet oder nicht AHV-pflichtig ist, oder wenn der Jahreslohn unter der Befreiungsgrenze liegt (link im Aufbau).

- Nicht AHV-pflichtiger Betrag: vom AHV-Beitrag befreiter Lohnanteil, wenn der Angestellte das Rentenalter erreicht hat.

- LPCFam-Basis: Seit Oktober 2011 bezahlen die Waadtländer einen Beitrag für Ergänzungsleistungen an Familien und Überbrückungsrenten. Diese für die Bearbeitung der Ausnahmen im Jahr 2011 nötige Basis ist seit 2012 hinfällig.

- ALV-Basis: Summe der ALV-beitragspflichtigen Beträge (in der Regel übereinstimmend mit der AHV-Basis), mit Obergrenze für den ALV-Lohn und den ALV-Zusatzlohn (link im Aufbau).

- UVG-Basis: Summe der UVG-pflichtigen Beträge. Für diesen Betrag gilt eine Obergrenze, aus der sich der für die Prämienberechnung massgebende UVG-Lohn ergibt (link im Aufbau).

- UVGZ-Basis: Summe der UVGZ-pflichtigen Beträge. Unter Berücksichtigung der Obergrenze wird der für die Berechnung der Unfall-Zusatzversicherungsprämie massgebende UVGZ-Lohn (Kat. 1) ermittelt. Der die Obergrenze überschreitende Betrag ergibt den UVGZ-Lohn (Kat. 2) für die Berechnung des überobligatorischen UVG-Beitragsteils (link im Aufbau und §4.4 Versicherungen).

- KTG-Basis (Kat. 1) und KTG-Lohn (Kat. 2): dasselbe für die Berechnung der KTG-Versicherung und der KTG-Zusatzversicherung (link im Aufbau und §4.4 Versicherungen).

- BVG-Basis, BVG-Lohn und koordinierter Lohn: Summe aller der zweiten Säule unterstellten Felder. Dieser Betrag ist nach unten und oben beschränkt. Nach Abzug des Koordinationsbetrags ergibt sich daraus der koordinierte Lohn, der für die Berechnung der BVG-Prämie verwendet wird (link im Aufbau und §4.4 Versicherungen).

- BVG-Basis mit Einschränkungen: dasselbe, aber mit Obergrenze und gegebenenfalls abgestuft.

- Basis HK: für die Berechnung der Heilungskostenversicherung massgebende Basis (link im Aufbau und §4.4 Versicherungen).

- Quellensteuerbasis: Der quellensteuerpflichtige Bruttolohn wird auf theoretische 100 % umgerechnet, um die Basis Steuersatz zu ermitteln. Dabei sind das vorgesehene Feriengeld, der allfällige 13. Monatslohn und die proportionalen Einkünfte zu berücksichtigen. Mit diesem jährlichen Betrag wird der für die Quellensteuer anwendbare Satz ermittelt (§3.3 Datenkontrolle und link im Aufbau).

- Basis für den GAV-Beitrag: Lohnbasis für die Berechnung des GAV-Beitrags; entspricht in der Regel dem AHV-Lohn (link im Aufbau).

- Basis Ferien, Basis Feiertage, Basis 13. Monatslohn: Summe der Beträge für die Berechnung des Feriengeldes in Prozent und des 13. Monatslohnes (§4.1 Stammdaten).

- Abzug von der AHV-Basis für Spesen: Betrag für die Berechnung des nicht AHV-pflichtigen Anteils (§4.10 Verschiedenes)

In gewissen Fällen stimmen die AHV-, die ALV- und die GAV-Basis nicht miteinander überein. In diesem Fall verwenden Sie den Befehl Optionen > Einstellungen, um die Basen voneinander zu trennen.

Alle Einkünfte, die den verschiedenen Basen unterstellt sind, werden in der Registerkarte Basis angezeigt. Diese Bruttoangaben stellen die Basen der verschiedenen Abzüge dar. Die Bestandteile der Basen werden mit dem Befehl Unternehmen > Felder definieren verwaltet (link im Aufbau).

- Bruttolohn, Nettolohn, auszuzahlender Lohn: Crésus erlaubt die Unterscheidung der reinen Lohnbestandteile der Beträge im Zusammenhang mit der Tätigkeit des Angestellten und weiterer Beträge, die mit dem Lohn ausbezahlt werden (link im Aufbau). Der Betrag wird in der Registerkarte Allgemein bei den Lohndaten angezeigt (§4.13.2 Allgemein).

- AHV-Basis: sämtliche AHV-pflichtigen Einkünfte und Zulagen, von denen bei Personen im Rentenalter oder bei Personen, deren Jahreslohn unter der Befreiungsgrenze liegt, der Freibetrag abgezogen wird (link im Aufbau), um den AHV-Lohn zu ermitteln. Dieser Betrag ist bei nicht AHV-pflichtigen Personen gleich null.

- Nicht AHV-pflichtig: nicht der AHV unterstellter Lohnteil, wenn sich der Angestellte noch nicht im 18. Altersjahr befindet oder nicht AHV-pflichtig ist, oder wenn der Jahreslohn unter der Befreiungsgrenze liegt (link im Aufbau).

- Nicht AHV-pflichtiger Betrag: vom AHV-Beitrag befreiter Lohnanteil, wenn der Angestellte das Rentenalter erreicht hat.

- LPCFam-Basis: Seit Oktober 2011 bezahlen die Waadtländer einen Beitrag für Ergänzungsleistungen an Familien und Überbrückungsrenten. Diese für die Bearbeitung der Ausnahmen im Jahr 2011 nötige Basis ist seit 2012 hinfällig.

- ALV-Basis: Summe der ALV-beitragspflichtigen Beträge (in der Regel übereinstimmend mit der AHV-Basis), mit Obergrenze für den ALV-Lohn und den ALV-Zusatzlohn (link im Aufbau).

- UVG-Basis: Summe der UVG-pflichtigen Beträge. Für diesen Betrag gilt eine Obergrenze, aus der sich der für die Prämienberechnung massgebende UVG-Lohn ergibt (link im Aufbau).

- UVGZ-Basis: Summe der UVGZ-pflichtigen Beträge. Unter Berücksichtigung der Obergrenze wird der für die Berechnung der Unfall-Zusatzversicherungsprämie massgebende UVGZ-Lohn (Kat. 1) ermittelt. Der die Obergrenze überschreitende Betrag ergibt den UVGZ-Lohn (Kat. 2) für die Berechnung des überobligatorischen UVG-Beitragsteils (link im Aufbau und §4.4 Versicherungen).

- KTG-Basis (Kat. 1) und KTG-Lohn (Kat. 2): dasselbe für die Berechnung der KTG-Versicherung und der KTG-Zusatzversicherung (link im Aufbau und §4.4 Versicherungen).

- BVG-Basis, BVG-Lohn und koordinierter Lohn: Summe aller der zweiten Säule unterstellten Felder. Dieser Betrag ist nach unten und oben beschränkt. Nach Abzug des Koordinationsbetrags ergibt sich daraus der koordinierte Lohn, der für die Berechnung der BVG-Prämie verwendet wird (link im Aufbau und §4.4 Versicherungen).

- BVG-Basis mit Einschränkungen: dasselbe, aber mit Obergrenze und gegebenenfalls abgestuft.

- Basis HK: für die Berechnung der Heilungskostenversicherung massgebende Basis (link im Aufbau und §4.4 Versicherungen).

- Quellensteuerbasis: Der quellensteuerpflichtige Bruttolohn wird auf theoretische 100 % umgerechnet, um die Basis Steuersatz zu ermitteln. Dabei sind das vorgesehene Feriengeld, der allfällige 13. Monatslohn und die proportionalen Einkünfte zu berücksichtigen. Mit diesem jährlichen Betrag wird der für die Quellensteuer anwendbare Satz ermittelt (§3.3 Datenkontrolle und link im Aufbau).

- Basis für den GAV-Beitrag: Lohnbasis für die Berechnung des GAV-Beitrags; entspricht in der Regel dem AHV-Lohn (link im Aufbau).

- Basis Ferien, Basis Feiertage, Basis 13. Monatslohn: Summe der Beträge für die Berechnung des Feriengeldes in Prozent und des 13. Monatslohnes (§4.1 Stammdaten).

- Abzug von der AHV-Basis für Spesen: Betrag für die Berechnung des nicht AHV-pflichtigen Anteils (§4.10 Verschiedenes)

In gewissen Fällen stimmen die AHV-, die ALV- und die GAV-Basis nicht miteinander überein. In diesem Fall verwenden Sie den Befehl Optionen > Einstellungen, um die Basen voneinander zu trennen.

4.13.14Spezialeinkünfte und Spezialabzüge Nebst einigen besonderen Feldern werden in diesen Registerkarten automatisch die vom Benutzer hinzugefügten Einkünfte und Abzüge angezeigt, um den spezifischen Bedürfnissen des Unternehmens Rechnung zu tragen. Die Definition der Spezialfelder erfolgt mit dem Befehl Unternehmen > Felder definieren. Ein Assistent erleichtert das Hinzufügen neuer Einkünfte oder Abzüge (§5.7 Erstellung eigener Felder). Die Parameter für diese Einkünfte oder Abzüge erscheinen gegebenenfalls bei den Daten des/der Angestellten (§4.11 Spezialeinkünfte und §4.12 Spezialabzüge).

Nebst einigen besonderen Feldern werden in diesen Registerkarten automatisch die vom Benutzer hinzugefügten Einkünfte und Abzüge angezeigt, um den spezifischen Bedürfnissen des Unternehmens Rechnung zu tragen. Die Definition der Spezialfelder erfolgt mit dem Befehl Unternehmen > Felder definieren. Ein Assistent erleichtert das Hinzufügen neuer Einkünfte oder Abzüge (§5.7 Erstellung eigener Felder). Die Parameter für diese Einkünfte oder Abzüge erscheinen gegebenenfalls bei den Daten des/der Angestellten (§4.11 Spezialeinkünfte und §4.12 Spezialabzüge).

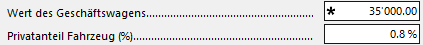

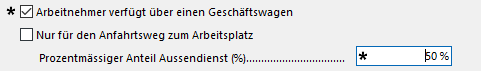

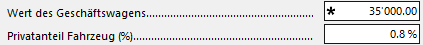

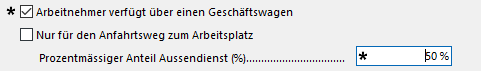

4.13.15Naturalleistungen Gewisse Vorteile werden in Form einer Leistung statt eines Betrages erbracht. Dazu gehören etwa die Gratiswohnung oder die private Nutzung eines Geschäftswagens. Der Wert dieser Leistungen kann sozialabgabe- oder steuerpflichtig sein. Der Betrag wird nicht mit dem Lohn ausbezahlt, sondern muss bei den verschiedenen Basen berücksichtigt werden (link im Aufbau). Unter link im Aufbau und link im Aufbau wird das Konzept dieser geldwerten Vorteile beschrieben.