32.3Les barèmes

Depuis le 01.01.2014, la nomenclature des codes est uniforme pour toute la Suisse.

Dès le 01.01.2021, les modes de calcul ont été partiellement harmonisés. Il en reste 2 pour la Suisse (mode mensuel ou annuel).

Les taux restent de la compétence des cantons.

La taxe ecclésiastique peut être prélevée avec l’impôt à la source dans tous les cantons à l’exception de Genève, Valais, Vaud et Neuchâtel.

32.3.1Les barèmes usuels

- Barème A – célibataire : personne seule ou séparée ne faisant ménage commun avec personne.

- Barème B – marié, un gain : couple marié vivant en ménage commun dont un seul conjoint exerce une activité lucrative.

- Barème C – marié, deux gains : couple marié vivant en ménage commun dont les deux conjoints exercent une activité lucrative.

- Barème H – famille monoparentale : employé vivant seul et faisant ménage commun avec des enfants ou des personnes nécessiteuses dont il assume l’essentiel de l’entretien.

Note : l’Ordonnance sur les impôts à la source assimile le partenariat enregistré au mariage.

- Barème A – célibataire : personne seule ou séparée ne faisant ménage commun avec personne.

- Barème B – marié, un gain : couple marié vivant en ménage commun dont un seul conjoint exerce une activité lucrative.

- Barème C – marié, deux gains : couple marié vivant en ménage commun dont les deux conjoints exercent une activité lucrative.

- Barème H – famille monoparentale : employé vivant seul et faisant ménage commun avec des enfants ou des personnes nécessiteuses dont il assume l’essentiel de l’entretien.

Note : l’Ordonnance sur les impôts à la source assimile le partenariat enregistré au mariage.

32.3.2Les barèmes particuliers

- Barème E – décompte simplifié (utilisé uniquement par les caisses de compensation).

- Barème F – frontalier italien, marié, deux gains : employé domicilié en Italie, dont le conjoint exerce une activité lucrative en dehors de la Suisse.

- Barème G – revenus acquis en compensation (qui ne sont pas versés par l’intermédaire de l’employeur).

- Barèmes I – J – K – applicable aux prestations de prévoyance.

- Barème L – frontalier allemand célibataire : employé domicilié en Allemagne vivant seul, selon les conditions du barème A.

- Barème M – frontalier allemand marié, un seul gain : employé domicilié en Allemagne vivant en couple avec un seul revenu, selon les conditions du barème B.

- Barème N – frontalier allemand marié, deux gains : employé domicilié en Allemagne, vivant en couple avec deux revenus, selon les conditions du barème C.

- Barème P – frontalier allemand, famille monoparentale : employé domicilié en Allemagne, vivant seul et faisant ménage commun avec une personne à charge, selon les conditions du barème H.

- Barème Q – frontalier allemand, revenus acquis en compensation : employé domicilié en Allemagne exerçant une activité accessoire (revenu annexe), selon les conditions du barème G.

- Barème E – décompte simplifié (utilisé uniquement par les caisses de compensation).

- Barème F – frontalier italien, marié, deux gains : employé domicilié en Italie, dont le conjoint exerce une activité lucrative en dehors de la Suisse.

- Barème G – revenus acquis en compensation (qui ne sont pas versés par l’intermédaire de l’employeur).

- Barèmes I – J – K – applicable aux prestations de prévoyance.

- Barème L – frontalier allemand célibataire : employé domicilié en Allemagne vivant seul, selon les conditions du barème A.

- Barème M – frontalier allemand marié, un seul gain : employé domicilié en Allemagne vivant en couple avec un seul revenu, selon les conditions du barème B.

- Barème N – frontalier allemand marié, deux gains : employé domicilié en Allemagne, vivant en couple avec deux revenus, selon les conditions du barème C.

- Barème P – frontalier allemand, famille monoparentale : employé domicilié en Allemagne, vivant seul et faisant ménage commun avec une personne à charge, selon les conditions du barème H.

- Barème Q – frontalier allemand, revenus acquis en compensation : employé domicilié en Allemagne exerçant une activité accessoire (revenu annexe), selon les conditions du barème G.

32.3.3Les codes Les codes sont formés de 3 caractères :

- Le premier est une lettre qui spécifie la catégorie (A, B, C…).

- Le deuxième est un chiffre (0 à 9) qui spécifie le nombre d’enfants pour le coefficient familial.

- Le dernier peut être Y (Yes) ou N (No) selon que l’impôt ecclésiastique doit être prélevé avec l’impôt à la source ou non.

En 2021, les sourciers peuvent être assujettis spécifiquement à l’impôt ecclésiastiques dans les cantons suivants :

Exemples :

- A0N : Célibataire sans enfant, sans impôt ecclésiastique.

- B3Y : Marié, 3 enfants, avec impôt ecclésiastique.

- C1N : Double barème (le conjoint travaille également), 1 enfant, sans impôt ecclésiastique.

Les codes sont formés de 3 caractères :

- Le premier est une lettre qui spécifie la catégorie (A, B, C…).

- Le deuxième est un chiffre (0 à 9) qui spécifie le nombre d’enfants pour le coefficient familial.

- Le dernier peut être Y (Yes) ou N (No) selon que l’impôt ecclésiastique doit être prélevé avec l’impôt à la source ou non.

En 2021, les sourciers peuvent être assujettis spécifiquement à l’impôt ecclésiastiques dans les cantons suivants :

Exemples :

- A0N : Célibataire sans enfant, sans impôt ecclésiastique.

- B3Y : Marié, 3 enfants, avec impôt ecclésiastique.

- C1N : Double barème (le conjoint travaille également), 1 enfant, sans impôt ecclésiastique.

32.3.4Quelques remarques

- Le barème A1–A6 est applicable à une personne seule ne faisant pas ménage commun avec les enfants dont il assume la charge. Ce barème est applicable uniquement sur autorisation de l’administration des impôts.

- Le barème B est applicable exclusivement à un couple marié dont seul l’un des conjoints exerce une activité lucrative, laquelle doit nécessairement être principale.

- Le barème C « double gain » est applicable aux couples mariés dont les deux conjoints exercent simultanément une activité lucrative dont l’une au moins est principale.

- Le barème H « famille monoparentale » est applicable aux personnes seules vivant en ménage commun avec des enfants ou des personnes nécessiteuses dont elles assument l’entretien.

- Les barèmes I, J et K sont applicables aux prestations de prévoyance.

- Les barèmes s’appliquent quelque soit le taux d’occupation de l’employé (il n’y a plus de barème spécifique pour une activité accessoire ou annexe).

- Le barème A1–A6 est applicable à une personne seule ne faisant pas ménage commun avec les enfants dont il assume la charge. Ce barème est applicable uniquement sur autorisation de l’administration des impôts.

- Le barème B est applicable exclusivement à un couple marié dont seul l’un des conjoints exerce une activité lucrative, laquelle doit nécessairement être principale.

- Le barème C « double gain » est applicable aux couples mariés dont les deux conjoints exercent simultanément une activité lucrative dont l’une au moins est principale.

- Le barème H « famille monoparentale » est applicable aux personnes seules vivant en ménage commun avec des enfants ou des personnes nécessiteuses dont elles assument l’entretien.

- Les barèmes I, J et K sont applicables aux prestations de prévoyance.

- Les barèmes s’appliquent quelque soit le taux d’occupation de l’employé (il n’y a plus de barème spécifique pour une activité accessoire ou annexe).

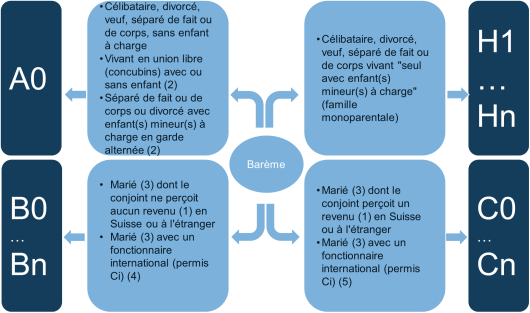

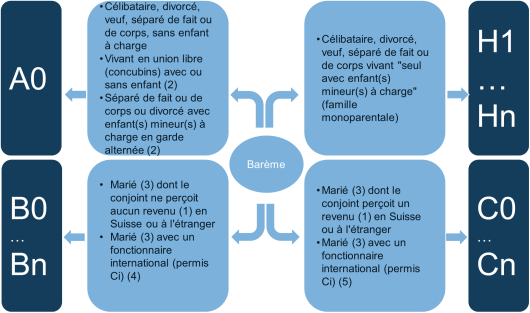

32.3.5Quel barème choisir ? En fonction des indications ci-dessus, il faut affecter le code d’impôt à la source dans les données de l’employé.

Crésus n’attribue pas de code automatiquement, il vous incombe de le faire.

Il est essentiel que le code sélectionné soit correct. Le schéma ci-dessous est une aide à la décision, mais il n’est pas un document officiel.

En cas de doute sur le barème à utiliser, adressez-vous aux autorités fiscales du canton concerné.

- Revenus à prendre en considération :

- Revenu d’activité lucrative dépendant ou indépendante.

- Revenu acquis en compensation (chômage, maladie, accident, etc).

- L’administration des impôts, sur réclamation déposée dans les délais légaux (usuellement 31 mars de l’année suivante et sous conditions), détermine si le barème H peut être accordé à l’un des parents / concubins.

- Marié ou « partenaire enregistré ».

- et (5) le choix du barème B ou C dépend de l’organisation internationale. Se référer aux directives cantonales.

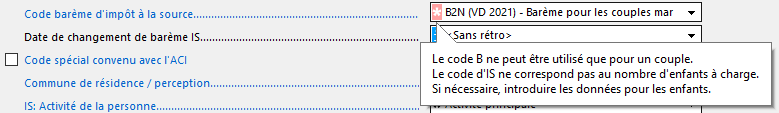

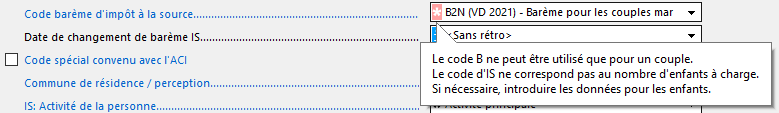

Dans certains cas particuliers, le code sélectionné ne correspond pas à cette table de décision. Crésus le signale par un avertissement. Par exemple :

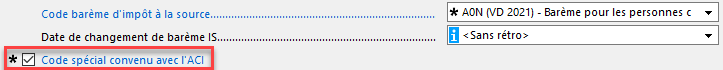

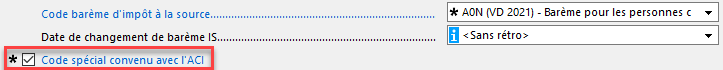

Il faut alors utiliser l’option Code spécial convenu avec l’ACI :

Frontaliers

L’accord transfrontalier avec la France stipule que si les conditions sont remplies, l’employé peut être soumis à l’impôt à la source en France (il doit vous fournir une attestation de résidence fiscale française).

Dans ce cas, il ne faut pas utiliser le code <non soumis>, mais le code Accord spécial avec la France, qui permet à Crésus d’inclure l’employé dans la liste nominative des frontaliers et dans l’export des frontaliers à utiliser dans le canton de Vaud (menu Employés > Exporter).

Les employés résidant en Allemagne ou en Italie sont soumis à l’impôt à la source selon un barème particulier.

Frontalier allemand soumis dans le canton de Vaud

Le barème fourni par l’ACI vaudoise ne propose pas de code spécifique pour un frontalier allemand retournant à son domicile chaque jour. Le cas échéant, il faut affecter l’employé au code barème ordinaire, et cocher l’option spécifique Frontalier allemand.

Crésus Salaires applique alors un taux fixe de 4.5%

Changement de situation en cours d’année

Si le code d’imposition change en cours d’année, par exemple en cas de changement de situation familiale, le nouveau code s’applique dès le salaire calculé suivant.

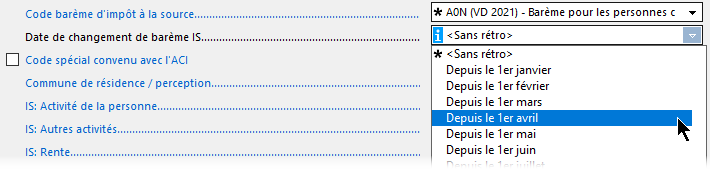

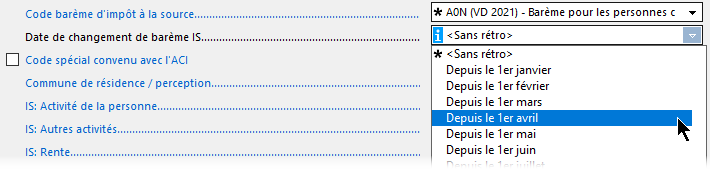

Si le changement de code doit s’appliquer avec un effet rétroactif, utilisez le champ Date de changement de barème IS pour procéder à un calcul correctif :

Il n’y a pas lieu de refaire les salaires existants, la correction s’applique au prochain salaire calculé. Dans ce cas, la rectification s’applique rétroactivement sur les salaires précédents et induit un rattrapage qui figure sous Correction rétroactive dans le salaire du mois.

En fonction des indications ci-dessus, il faut affecter le code d’impôt à la source dans les données de l’employé.

Crésus n’attribue pas de code automatiquement, il vous incombe de le faire.

Il est essentiel que le code sélectionné soit correct. Le schéma ci-dessous est une aide à la décision, mais il n’est pas un document officiel.

En cas de doute sur le barème à utiliser, adressez-vous aux autorités fiscales du canton concerné.

- Revenus à prendre en considération :

- Revenu d’activité lucrative dépendant ou indépendante.

- Revenu acquis en compensation (chômage, maladie, accident, etc).

- L’administration des impôts, sur réclamation déposée dans les délais légaux (usuellement 31 mars de l’année suivante et sous conditions), détermine si le barème H peut être accordé à l’un des parents / concubins.

- Marié ou « partenaire enregistré ».

- et (5) le choix du barème B ou C dépend de l’organisation internationale. Se référer aux directives cantonales.

Dans certains cas particuliers, le code sélectionné ne correspond pas à cette table de décision. Crésus le signale par un avertissement. Par exemple :

Il faut alors utiliser l’option Code spécial convenu avec l’ACI :

Frontaliers

L’accord transfrontalier avec la France stipule que si les conditions sont remplies, l’employé peut être soumis à l’impôt à la source en France (il doit vous fournir une attestation de résidence fiscale française).

Dans ce cas, il ne faut pas utiliser le code <non soumis>, mais le code Accord spécial avec la France, qui permet à Crésus d’inclure l’employé dans la liste nominative des frontaliers et dans l’export des frontaliers à utiliser dans le canton de Vaud (menu Employés > Exporter).

Les employés résidant en Allemagne ou en Italie sont soumis à l’impôt à la source selon un barème particulier.

Frontalier allemand soumis dans le canton de Vaud

Le barème fourni par l’ACI vaudoise ne propose pas de code spécifique pour un frontalier allemand retournant à son domicile chaque jour. Le cas échéant, il faut affecter l’employé au code barème ordinaire, et cocher l’option spécifique Frontalier allemand.

Crésus Salaires applique alors un taux fixe de 4.5%

Changement de situation en cours d’année

Si le code d’imposition change en cours d’année, par exemple en cas de changement de situation familiale, le nouveau code s’applique dès le salaire calculé suivant.

Si le changement de code doit s’appliquer avec un effet rétroactif, utilisez le champ Date de changement de barème IS pour procéder à un calcul correctif :

Il n’y a pas lieu de refaire les salaires existants, la correction s’applique au prochain salaire calculé. Dans ce cas, la rectification s’applique rétroactivement sur les salaires précédents et induit un rattrapage qui figure sous Correction rétroactive dans le salaire du mois.