31.5Methoden zur Bestimmung des Steuersatzes

Wir veranschaulichen nachfolgend verschiedene Methoden zur Bestimmung des Steuersatzes mit Beispielen für die Berechnung der Abzüge.

Die Sätze in den Beispielen sind fiktiv.

- Satz auf Basis des Monatslohns ermittelt (link im Aufbau).

- Satz auf Basis des annualisierten Lohns ermittelt (link im Aufbau).

- Satz für eine andere Arbeitsperiode als einen Monat ermittelt (link im Aufbau).

- Satz für einen Teilzeitangestellten ermittelt (link im Aufbau).

31.5.1Monatssatz Satz auf Monatsbasis ermittelt, ohne Korrektur zwischen einzelnen Monaten.

Diese Methode wird in allen Kantonen ausser Freiburg, Genf, Tessin, Wallis und Waadt angewandt.

Der Satz wird auf Basis des steuerpflichtigen Monatslohns ohne Korrektur ermittelt In diesem Fall werden der 13. Monatslohn und die Ferien als ausserordentliche Prämien betrachtet und nicht auf die Dauer der Periode hochgerechnet.

Beispiel:

Der Angestellte erhält einen Lohn von 5000.– im Januar, 6500.– im Februar und verlässt anschliessend das Unternehmen per 15. März. Da erhält er 3500.– sowie 1250.– als 13. Monatslohn. Der Märzlohn muss auf einen Monat hochgerechnet werden, wie unter link im Aufbau beschrieben.

Die Steuer für Januar wird auf 5000.–, diejenige für Februar auf 6500.– und diejenige für März auf 4750.– zum Satz von 8250.– berechnet, d. h. (3500 × 30 / 15) + 1250

QS Januar:

6 % von 5000.–

300.–

QS Februar:

8 % von 6500.–

520.–

QS März:

12 % von 4750.–

570.–

Satz auf Monatsbasis ermittelt, ohne Korrektur zwischen einzelnen Monaten.

Diese Methode wird in allen Kantonen ausser Freiburg, Genf, Tessin, Wallis und Waadt angewandt.

Der Satz wird auf Basis des steuerpflichtigen Monatslohns ohne Korrektur ermittelt In diesem Fall werden der 13. Monatslohn und die Ferien als ausserordentliche Prämien betrachtet und nicht auf die Dauer der Periode hochgerechnet.

Beispiel:

Der Angestellte erhält einen Lohn von 5000.– im Januar, 6500.– im Februar und verlässt anschliessend das Unternehmen per 15. März. Da erhält er 3500.– sowie 1250.– als 13. Monatslohn. Der Märzlohn muss auf einen Monat hochgerechnet werden, wie unter link im Aufbau beschrieben.

Die Steuer für Januar wird auf 5000.–, diejenige für Februar auf 6500.– und diejenige für März auf 4750.– zum Satz von 8250.– berechnet, d. h. (3500 × 30 / 15) + 1250

| QS Januar: | 6 % von 5000.– | 300.– |

| QS Februar: | 8 % von 6500.– | 520.– |

| QS März: | 12 % von 4750.– | 570.– |

31.5.2Jahressatz Satz auf Basis des annualisierten Lohns

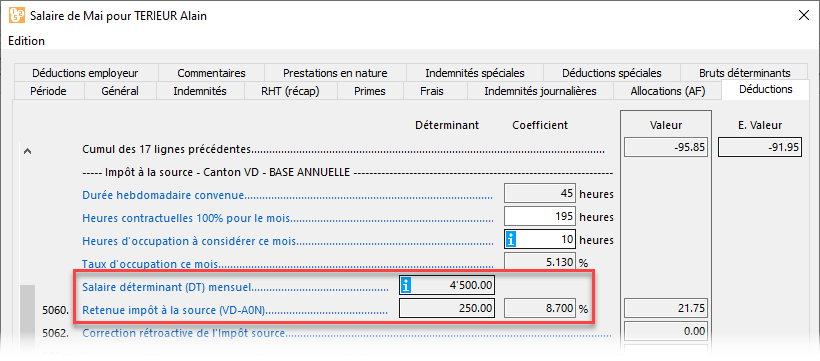

Diese Methode wird den Kantonen Freiburg, Genf, Tessin, Wallis und Waadt angewandt.

Bei der Berechnung auf Jahresbasis wird für die Ermittlung des Jahressatzes die Zwischensumme der steuerpflichtigen Beträge berücksichtigt. Die Berechnung führt jeden Monat zu einer Neuberechnung des annualisierten Steuersatzes sowie zur Neuberechnung des Abzugs am Ende jedes Monats.

Diese Methode berücksichtigt nur die effektiv ausbezahlten Beträge. Crésus kann nicht gezwungen werden, voraussichtliche Beträge wie den 13. Monatslohn, eine Prämie oder einen Bonus, die noch nicht ausgerichtet wurden, zu berücksichtigen.

Beispiel Monatslohn:

Der Angestellte verdient im Januar einen Lohn von 5000.– und ab Februar einen solchen von 6500.–.

Im Januar wird der jährliche Steuersatz auf folgender Basis berechnet:

12 × 5000 = 60 000, d. h. der Satz beträgt 6 %

QS Januar:

6 % von 5000.–

300.–

Im Februar wird der Steuersatz auf folgender Basis berechnet:

(5000 + 6500) × 12 / 2 = 69 000, d. h. der Satz beträgt 7,5 %

Der Steuerabzug des Monats entspricht dem bis zu diesem Zeitpunkt geschuldeten Gesamtbetrag abzüglich des vorangegangenen Steuerabzugs.

Total geschuldet Ende Februar: 7,5 % von 11 500.–

862.50

./. QS Januar

300.–

Abzug

562.50

Im März wird der Steuersatz auf folgender Basis berechnet:

(5000 + 6500 + 6500) × 12 / 3 = 72 000, d. h. der Satz beträgt 8 %

Total geschuldet Ende März: 8 % von 18 000.–

1440.–

./. QS Januar + Februar

862.50

Abzug

577.50

Crésus Lohnbuchhaltung berechnet diesen Abzug zum Monatssatz und mit einer rückwirkendenden Korrektur, um die vorhergehenden Monate zu berichtigen.

Januar (Satz 6 %):

QS Januar: 6 % von 5000.–

300.–

Februar (Jahressatz 7,5 %):

Berechnung der Korrektur:

QS Januar: 6 % von 5000.–

300.–

Korrektur Januar: 1,5 % von 5000.–

75.–

Berechnung des Abzugs:

QS Februar: 7,5 % von 6500.–

487.50

Korrektur

75.–

Abzug: 487.50 + 75.–

562.50

März (Jahressatz 8 %):

Berechnung der Korrektur:

QS Januar nach Korrektur: 7,5 % von 5000.–

375.–

Korrektur Januar: 0,5 % von 5000.–

25.–

QS Februar: 7,5 % von 6500.–

487.50

Korrektur Februar: 0,5 % von 6500.–

32.50

Berechnung des Abzugs:

QS März: 8 % von 6500.–

520.–

Total Korrektur

57.50

Abzug: 520.– + 57.50

577.50

Bei einer Korrektur druckt Crésus auf der Lohnabrechnung unten eine Korrekturtabelle aus (link im Aufbau).

Annualisierung der ausserordentlichen Elemente

Wird ein einmaliger Betrag ausgerichtet, z. B. eine Prämie oder ein Bonus, wird er – wie oben – zum annualisierten Betrag hinzugerechnet, um den anzuwendenden Satz zu ermitteln.

Beispiel

Ein Angestellter erhält einen Monatslohn von 5000.–.

Im März erhält er einen Bonus von 2500.–.

Im Januar und im Februar wird der jährliche Steuersatz auf folgender Basis berechnet:

12 × 5000 = 60 000, d. h. der Satz beträgt 6 %

QS Januar:

6 % von 5000.–

300.–

QS Februar:

6 % von 5000.–

300.–

Im März wird der Steuersatz auf folgender Basis berechnet:

12 × 5000 + 60000 × 2500 = 62500, d. h. ein Satz von 6,5 %

Der steuerpflichtige Betrag beläuft sich insgesamt auf:

5000 + 5000 + 12+ 2500 = 17 500

Total geschuldet Ende März: 6,5 % von 17 500.–

1137.50

./. QS Januar + Februar

600.–

Abzug

437.50

Satz auf Basis des annualisierten Lohns

Diese Methode wird den Kantonen Freiburg, Genf, Tessin, Wallis und Waadt angewandt.

Bei der Berechnung auf Jahresbasis wird für die Ermittlung des Jahressatzes die Zwischensumme der steuerpflichtigen Beträge berücksichtigt. Die Berechnung führt jeden Monat zu einer Neuberechnung des annualisierten Steuersatzes sowie zur Neuberechnung des Abzugs am Ende jedes Monats.

Diese Methode berücksichtigt nur die effektiv ausbezahlten Beträge. Crésus kann nicht gezwungen werden, voraussichtliche Beträge wie den 13. Monatslohn, eine Prämie oder einen Bonus, die noch nicht ausgerichtet wurden, zu berücksichtigen.

Beispiel Monatslohn:

Der Angestellte verdient im Januar einen Lohn von 5000.– und ab Februar einen solchen von 6500.–.

Im Januar wird der jährliche Steuersatz auf folgender Basis berechnet:

12 × 5000 = 60 000, d. h. der Satz beträgt 6 %

| QS Januar: | 6 % von 5000.– | 300.– |

Im Februar wird der Steuersatz auf folgender Basis berechnet:

(5000 + 6500) × 12 / 2 = 69 000, d. h. der Satz beträgt 7,5 %

Der Steuerabzug des Monats entspricht dem bis zu diesem Zeitpunkt geschuldeten Gesamtbetrag abzüglich des vorangegangenen Steuerabzugs.

| Total geschuldet Ende Februar: 7,5 % von 11 500.– | 862.50 |

| ./. QS Januar | 300.– |

| Abzug | 562.50 |

Im März wird der Steuersatz auf folgender Basis berechnet:

(5000 + 6500 + 6500) × 12 / 3 = 72 000, d. h. der Satz beträgt 8 %

| Total geschuldet Ende März: 8 % von 18 000.– | 1440.– |

| ./. QS Januar + Februar | 862.50 |

| Abzug | 577.50 |

Crésus Lohnbuchhaltung berechnet diesen Abzug zum Monatssatz und mit einer rückwirkendenden Korrektur, um die vorhergehenden Monate zu berichtigen.

| Januar (Satz 6 %): | |

| QS Januar: 6 % von 5000.– | 300.– |

| Februar (Jahressatz 7,5 %): | |

| Berechnung der Korrektur: | |

| QS Januar: 6 % von 5000.– |

300.– |

| Korrektur Januar: 1,5 % von 5000.– |

75.– |

| Berechnung des Abzugs: | |

| QS Februar: 7,5 % von 6500.– | 487.50 |

| Korrektur | 75.– |

| Abzug: 487.50 + 75.– | 562.50 |

| März (Jahressatz 8 %): | |

| Berechnung der Korrektur: | |

| QS Januar nach Korrektur: 7,5 % von 5000.– |

375.– |

| Korrektur Januar: 0,5 % von 5000.– | 25.– |

| QS Februar: 7,5 % von 6500.– |

487.50 |

| Korrektur Februar: 0,5 % von 6500.– |

32.50 |

| Berechnung des Abzugs: | |

| QS März: 8 % von 6500.– | 520.– |

| Total Korrektur | 57.50 |

| Abzug: 520.– + 57.50 | 577.50 |

Bei einer Korrektur druckt Crésus auf der Lohnabrechnung unten eine Korrekturtabelle aus (link im Aufbau).

Annualisierung der ausserordentlichen Elemente

Wird ein einmaliger Betrag ausgerichtet, z. B. eine Prämie oder ein Bonus, wird er – wie oben – zum annualisierten Betrag hinzugerechnet, um den anzuwendenden Satz zu ermitteln.

Beispiel

Ein Angestellter erhält einen Monatslohn von 5000.–.

Im März erhält er einen Bonus von 2500.–.

Im Januar und im Februar wird der jährliche Steuersatz auf folgender Basis berechnet:

12 × 5000 = 60 000, d. h. der Satz beträgt 6 %

| QS Januar: | 6 % von 5000.– | 300.– |

| QS Februar: | 6 % von 5000.– | 300.– |

Im März wird der Steuersatz auf folgender Basis berechnet:

12 × 5000 + 60000 × 2500 = 62500, d. h. ein Satz von 6,5 %

Der steuerpflichtige Betrag beläuft sich insgesamt auf:

5000 + 5000 + 12+ 2500 = 17 500

| Total geschuldet Ende März: 6,5 % von 17 500.– | 1137.50 |

| ./. QS Januar + Februar | 600.– |

| Abzug | 437.50 |

31.5.3Anhand des Beschäftigungsgrads ermittelter Satz Satz für einen Teilzeitangestellten

Wenn der Angestellte mit einem Teilzeit-Beschäftigungsgrad oder einem unregelmässigen Beschäftigungsgrad nur einen Arbeitgeber hat, ist auf der Registerkarte Quellensteuer in den Daten des Angestellten im Feld QST: Weitere Beschäftigungen Keine andere Beschäftigung anzugeben (§4.3 Quellensteuer).

In diesem Fall wird der Steuersatz anhand des effektiven Lohns berechnet (unabhängig vom Beschäftigungsgrad).

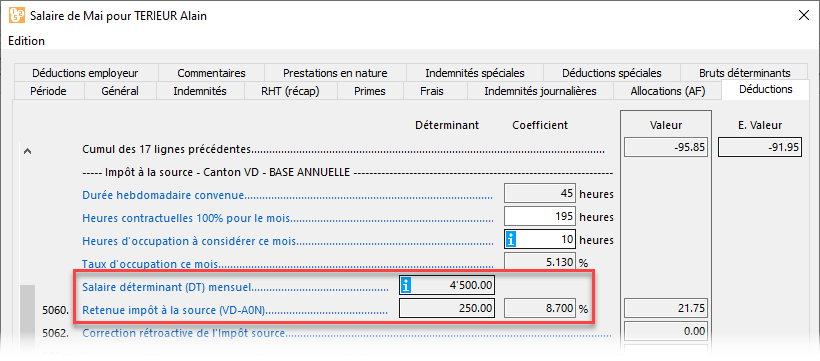

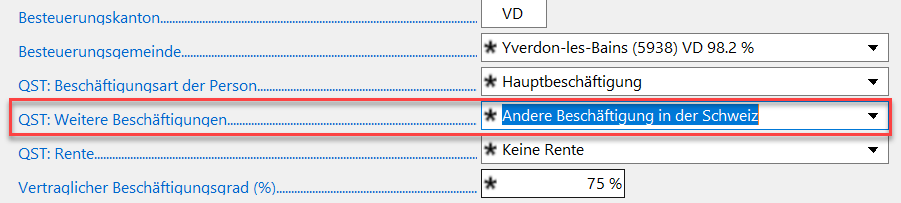

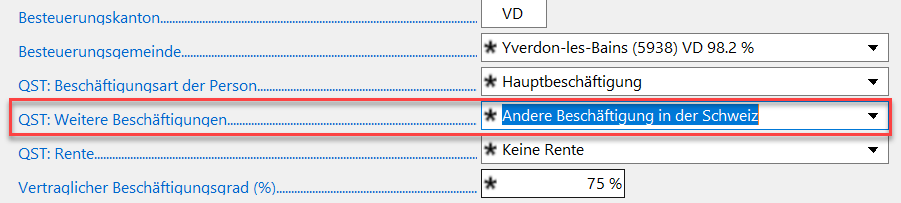

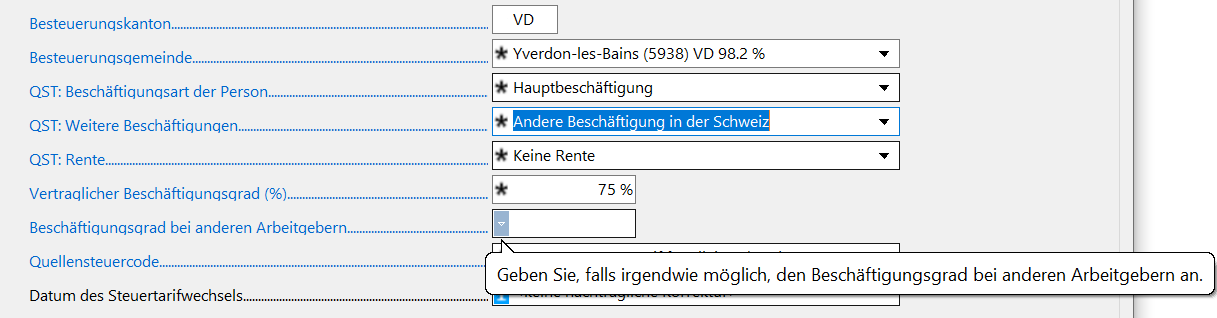

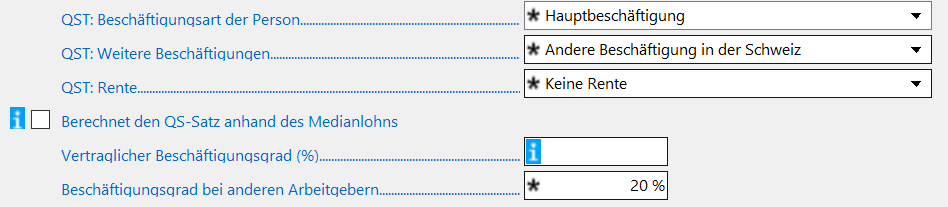

Arbeitet der Angestellte für mehrere Arbeitgeber, ist auf der Registerkarte Quellensteuer in den Daten des Angestellten im Feld QST: Weitere Beschäftigungen der Wert Andere Beschäftigung in der Schweiz oder Andere Beschäftigung im Ausland anzugeben (§4.3 Quellensteuer).

Monatslohn

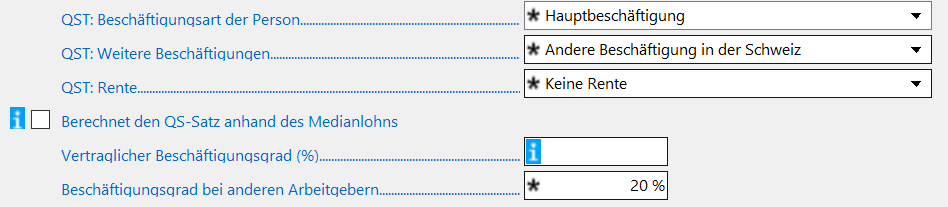

Bei einem Monatslohn verlangt Crésus einen vertraglichen Beschäftigungsgrad für die Beschäftigung im Unternehmen:

Wird dieser Beschäftigungsgrad nicht angegeben, ist die Anzahl zu berücksichtigender Stunden für den laufenden Monat bei jedem Lohn zu erfassen (siehe weiter unten).

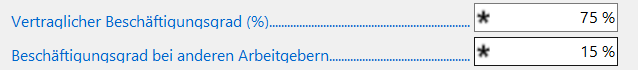

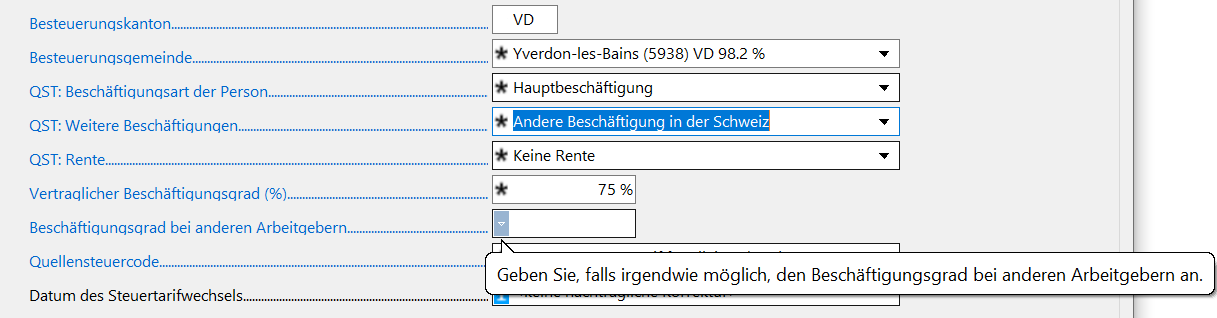

Crésus verlangt zudem, dass der Beschäftigungsgrad bei anderen Arbeitgebern angegeben wird.

- Wird der Beschäftigungsgrad bei anderen Arbeitgebern angegeben, wird der Steuersatz anhand des gesamten Beschäftigungsgrads berechnet.

- Bleibt das Feld Beschäftigungsgrad bei anderen Arbeitgebern leer, wird der Steuersatz anhand eines Beschäftigungsgrads von 100 % berechnet.

Der für den Steuersatz massgebliche Lohn wird in folgender Form berechnet:

Effektiver Lohn / Beschäftigungsgrad × Beschäftigungsgrad insgesamt

Beispiele

Der Angestellte erhält einen Monatslohn von 3000.– bei einem Beschäftigungsgrad von 75 %.

Wenn er keine anderen Arbeitgeber hat, wird der Steuersatz auf der Basis des effektiven Lohns von 3000.– berechnet.

Wenn es andere Arbeitgeber gibt, berücksichtigt der Steuersatz den gesamten Beschäftigungsgrad des Angestellten:

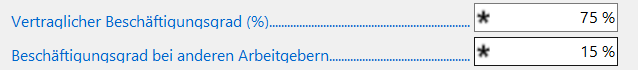

Wenn angegeben wurde, dass er andere Beschäftigungen mit einem Beschäftigungsgrad von 15 % hat.

Der Beschäftigungsgrad insgesamt beträgt dann 90 %.

Der massgebliche Lohn für den Steuersatz beträgt:

3000 / 75 × 90 = 3600

Oder anders ausgedrückt:

Der Lohn für 100 % beträgt: 300 / 75 × 100 = 4000.–

Der Steuersatz wird anhand des effektiven Lohns von 4000 × 90 % = 3600.– ermittelt.

Wird der Beschäftigungsgrad bei anderen Arbeitgebern nicht angegeben, basiert der Steuersatz auf einem Lohn von 100 %, also auf 4000.–, berechnet.

Stundenlohn

Bei Angestellten im Stundenlohn ist der vertragliche Beschäftigungsgrad nicht zwingend anzugeben, etwa bei unregelmässiger Arbeit.

Dann wird der Beschäftigungsgrad bei der Berechnung jedes Lohns ermittelt, indem die Anzahl Stunden auf die Anzahl Stunden für eine Vollzeitbeschäftigung, die von den Steuerbehörden für den betreffenden Monat vorgegeben wird, hochgerechnet wird. Dazu wird der Koeffizient Wöchentliche Arbeitszeit in der Registerkarte Einstellungen 2 des Befehls Unternehmen > Koeffizienten verwendet (link im Aufbau). Dieser Wert kann auch bei jedem Arbeitsort unter Unternehmen > Arbeitsorte (link im Aufbau) oder in den Daten des Angestellten definiert werden, wenn er bereitgestellt wurde.

Beispiel

Die wöchentliche Arbeitszeit beträgt 40 Stunden.

Das ergibt 40 × 12 = 2080 Stunden pro Jahr

Das heisst: 2080 / 12 = 173,3 Std. pro Monat.

Der Angestellte hat diesen Monat 75 Stunden gearbeitet.

Sein lokaler Beschäftigungsgrad wird wie folgt berechnet:

75 × 100 / 173,3 = 43,28 %

Dieser Beschäftigungsgrad wird, wie weiter unten beschrieben, für die Ermittlung des Steuersatzes verwendet.

Wurde ein vertraglicher Beschäftigungsgrad erfasst, wird dieser Wert bei der Berechnung des Monatslohns berechnet, unabhängig von der Anzahl für den Monatslohn erfassten Anzahl Stunden:

Der Steuersatz wird berechnet, indem der Lohn auf den Beschäftigungsgrad insgesamt hochgerechnet wird. Es wird empfohlen, den Beschäftigungsgrad bei anderen Arbeitgebern anzugeben.

- Wurde der Beschäftigungsgrad bei anderen Arbeitgebern angegeben, wird der Steuergrad anhand des Beschäftigungsgrads ingesamt berechnet.

In der oben beschriebenen Situation basiert der Steuersatz auf dem Beschäftigungsgrad, der bei der Erfassung des Lohns ermittelt wurde (auf der Basis der Anzahl zu berücksichtigender Stunden), zuzüglich 20 %.

In der obigen Situation basiert der Steuersatz auf einem gesamten Beschäftigungsgrad von 60 %.

- Bleibt das Feld Beschäftigungsgrad bei anderen Arbeitgebern leer, wird der Steuersatz anhand eines Beschäftigungsgrads von 100 % berechnet.

Beispiele

Ein Angestellter erhält einen Monatslohn von 30.–.

Wenn er keine weiteren Arbeitgeber hat (Modus Keine andere Beschäftigung), wird der Steuersatz anhand des effektiven Lohns des laufenden Monats berechnet, unabhängig davon, ob der Beschäftigungsgrad bekannt ist oder nicht oder ob er einer unregelmässigen Arbeit nachgeht:

- Wenn er 40 Stunden à 30.– arbeitet, basiert der Steuersatz auf 1200.–.

- Wenn er 80 Stunden à 30.– arbeitet, basiert der Steuersatz auf 2400.–.

Geht der Angestellte mehreren Beschäftigungen nach (Modus Andere Beschäftigung in der Schweiz oder Andere Beschäftigung im Ausland):

A. Wenn er weder einen vertraglichen Beschäftigungsgrad noch einen Beschäftigungsgrad bei anderen Arbeitgebern, wird der Beschäftigungsgrad des Monats wie weiter oben beschrieben berechnet, und der Beschäftigungsgrad insgesamt wird auf 100 % angehoben:

- Wenn er 40 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

40 × 100 / 173,3 = 23,08 %

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 23.08 × 100 = 5199.30

- Wenn er 80 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

80 × 100 / 173,3 = 46,16 %

Der Steuersatz wird auf folgender Basis ermittelt:

2400 / 46.16 x 100 = 5199.30

B. Wenn er keinen vertraglichen Beschäftigungsgrad hat und einen Beschäftigungsgrad bei anderen Arbeitgebern von 50 %, wird der Beschäftigungsgrad des Monats wie weiter oben beschrieben berechnet, und der Beschäftigungsgrad insgesamt entspricht dem kumulierten Beschäftigungsgrad von 50 %:

- Wenn er 40 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

40 × 100 / 173,3 = 23,08 %

Der Beschäftigungsgrad insgesamt beträgt

23,08 + 50 = 73,08 %

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 23.08 × 73.08 = 3799.65

- Wenn er 80 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

80 × 100 / 173,3 = 46,16 %

Der Beschäftigungsgrad insgesamt beträgt

46,16 + 50 = 96,16 %

Wird der Steuersatz auf folgender Basis ermittelt:

2400 / 46,16 × 96.16 = 4999.65

C. Wenn er einen festen vertraglichen Beschäftigungsgrad hat, z. B. 25 %, und weiteren Beschäftigungen nachgeht, für die kein Beschäftigungsgrad angegeben wurde, beträgt der Beschäftigungsgrad des Monats insgesamt 100 %

- Wenn er 40 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 25 × 100 = 4800

- Wenn er 80 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

2400 / 46,16 × 100 = 9600

D. Wenn er einen festen vertraglichen Beschäftigungsgrad hat, z. B. 25 %, und weiteren Beschäftigungen nachgeht, für die ein Beschäftigungsgrad von 50 % angegeben wurde, beträgt der Beschäftigungsgrad des Monats insgesamt 25 + 50= 75 %.

- Wenn er 40 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 25 × 75 = 3600

- Wenn er 80 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

2400 / 25 × 75 = 7200

Satz für einen Teilzeitangestellten

Wenn der Angestellte mit einem Teilzeit-Beschäftigungsgrad oder einem unregelmässigen Beschäftigungsgrad nur einen Arbeitgeber hat, ist auf der Registerkarte Quellensteuer in den Daten des Angestellten im Feld QST: Weitere Beschäftigungen Keine andere Beschäftigung anzugeben (§4.3 Quellensteuer).

In diesem Fall wird der Steuersatz anhand des effektiven Lohns berechnet (unabhängig vom Beschäftigungsgrad).

Arbeitet der Angestellte für mehrere Arbeitgeber, ist auf der Registerkarte Quellensteuer in den Daten des Angestellten im Feld QST: Weitere Beschäftigungen der Wert Andere Beschäftigung in der Schweiz oder Andere Beschäftigung im Ausland anzugeben (§4.3 Quellensteuer).

Monatslohn

Bei einem Monatslohn verlangt Crésus einen vertraglichen Beschäftigungsgrad für die Beschäftigung im Unternehmen:

Wird dieser Beschäftigungsgrad nicht angegeben, ist die Anzahl zu berücksichtigender Stunden für den laufenden Monat bei jedem Lohn zu erfassen (siehe weiter unten).

Crésus verlangt zudem, dass der Beschäftigungsgrad bei anderen Arbeitgebern angegeben wird.

- Wird der Beschäftigungsgrad bei anderen Arbeitgebern angegeben, wird der Steuersatz anhand des gesamten Beschäftigungsgrads berechnet.

- Bleibt das Feld Beschäftigungsgrad bei anderen Arbeitgebern leer, wird der Steuersatz anhand eines Beschäftigungsgrads von 100 % berechnet.

Der für den Steuersatz massgebliche Lohn wird in folgender Form berechnet:

Effektiver Lohn / Beschäftigungsgrad × Beschäftigungsgrad insgesamt

Beispiele

Der Angestellte erhält einen Monatslohn von 3000.– bei einem Beschäftigungsgrad von 75 %.

Wenn er keine anderen Arbeitgeber hat, wird der Steuersatz auf der Basis des effektiven Lohns von 3000.– berechnet.

Wenn es andere Arbeitgeber gibt, berücksichtigt der Steuersatz den gesamten Beschäftigungsgrad des Angestellten:

Wenn angegeben wurde, dass er andere Beschäftigungen mit einem Beschäftigungsgrad von 15 % hat.

Der Beschäftigungsgrad insgesamt beträgt dann 90 %.

Der massgebliche Lohn für den Steuersatz beträgt:

3000 / 75 × 90 = 3600

Oder anders ausgedrückt:

Der Lohn für 100 % beträgt: 300 / 75 × 100 = 4000.–

Der Steuersatz wird anhand des effektiven Lohns von 4000 × 90 % = 3600.– ermittelt.

Wird der Beschäftigungsgrad bei anderen Arbeitgebern nicht angegeben, basiert der Steuersatz auf einem Lohn von 100 %, also auf 4000.–, berechnet.

Stundenlohn

Bei Angestellten im Stundenlohn ist der vertragliche Beschäftigungsgrad nicht zwingend anzugeben, etwa bei unregelmässiger Arbeit.

Dann wird der Beschäftigungsgrad bei der Berechnung jedes Lohns ermittelt, indem die Anzahl Stunden auf die Anzahl Stunden für eine Vollzeitbeschäftigung, die von den Steuerbehörden für den betreffenden Monat vorgegeben wird, hochgerechnet wird. Dazu wird der Koeffizient Wöchentliche Arbeitszeit in der Registerkarte Einstellungen 2 des Befehls Unternehmen > Koeffizienten verwendet (link im Aufbau). Dieser Wert kann auch bei jedem Arbeitsort unter Unternehmen > Arbeitsorte (link im Aufbau) oder in den Daten des Angestellten definiert werden, wenn er bereitgestellt wurde.

Beispiel

Die wöchentliche Arbeitszeit beträgt 40 Stunden.

Das ergibt 40 × 12 = 2080 Stunden pro Jahr

Das heisst: 2080 / 12 = 173,3 Std. pro Monat.

Der Angestellte hat diesen Monat 75 Stunden gearbeitet.

Sein lokaler Beschäftigungsgrad wird wie folgt berechnet:

75 × 100 / 173,3 = 43,28 %

Dieser Beschäftigungsgrad wird, wie weiter unten beschrieben, für die Ermittlung des Steuersatzes verwendet.

Wurde ein vertraglicher Beschäftigungsgrad erfasst, wird dieser Wert bei der Berechnung des Monatslohns berechnet, unabhängig von der Anzahl für den Monatslohn erfassten Anzahl Stunden:

Der Steuersatz wird berechnet, indem der Lohn auf den Beschäftigungsgrad insgesamt hochgerechnet wird. Es wird empfohlen, den Beschäftigungsgrad bei anderen Arbeitgebern anzugeben.

- Wurde der Beschäftigungsgrad bei anderen Arbeitgebern angegeben, wird der Steuergrad anhand des Beschäftigungsgrads ingesamt berechnet.

In der oben beschriebenen Situation basiert der Steuersatz auf dem Beschäftigungsgrad, der bei der Erfassung des Lohns ermittelt wurde (auf der Basis der Anzahl zu berücksichtigender Stunden), zuzüglich 20 %.

In der obigen Situation basiert der Steuersatz auf einem gesamten Beschäftigungsgrad von 60 %.

- Bleibt das Feld Beschäftigungsgrad bei anderen Arbeitgebern leer, wird der Steuersatz anhand eines Beschäftigungsgrads von 100 % berechnet.

Beispiele

Ein Angestellter erhält einen Monatslohn von 30.–.

Wenn er keine weiteren Arbeitgeber hat (Modus Keine andere Beschäftigung), wird der Steuersatz anhand des effektiven Lohns des laufenden Monats berechnet, unabhängig davon, ob der Beschäftigungsgrad bekannt ist oder nicht oder ob er einer unregelmässigen Arbeit nachgeht:

- Wenn er 40 Stunden à 30.– arbeitet, basiert der Steuersatz auf 1200.–.

- Wenn er 80 Stunden à 30.– arbeitet, basiert der Steuersatz auf 2400.–.

Geht der Angestellte mehreren Beschäftigungen nach (Modus Andere Beschäftigung in der Schweiz oder Andere Beschäftigung im Ausland):

A. Wenn er weder einen vertraglichen Beschäftigungsgrad noch einen Beschäftigungsgrad bei anderen Arbeitgebern, wird der Beschäftigungsgrad des Monats wie weiter oben beschrieben berechnet, und der Beschäftigungsgrad insgesamt wird auf 100 % angehoben:

- Wenn er 40 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

40 × 100 / 173,3 = 23,08 %

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 23.08 × 100 = 5199.30 - Wenn er 80 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

80 × 100 / 173,3 = 46,16 %

Der Steuersatz wird auf folgender Basis ermittelt:

2400 / 46.16 x 100 = 5199.30

B. Wenn er keinen vertraglichen Beschäftigungsgrad hat und einen Beschäftigungsgrad bei anderen Arbeitgebern von 50 %, wird der Beschäftigungsgrad des Monats wie weiter oben beschrieben berechnet, und der Beschäftigungsgrad insgesamt entspricht dem kumulierten Beschäftigungsgrad von 50 %:

- Wenn er 40 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

40 × 100 / 173,3 = 23,08 %

Der Beschäftigungsgrad insgesamt beträgt

23,08 + 50 = 73,08 %

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 23.08 × 73.08 = 3799.65 - Wenn er 80 Stunden à 30.– arbeitet,

Beträgt der Beschäftigungsgrad in diesem Monat

80 × 100 / 173,3 = 46,16 %

Der Beschäftigungsgrad insgesamt beträgt

46,16 + 50 = 96,16 %

Wird der Steuersatz auf folgender Basis ermittelt:

2400 / 46,16 × 96.16 = 4999.65

C. Wenn er einen festen vertraglichen Beschäftigungsgrad hat, z. B. 25 %, und weiteren Beschäftigungen nachgeht, für die kein Beschäftigungsgrad angegeben wurde, beträgt der Beschäftigungsgrad des Monats insgesamt 100 %

- Wenn er 40 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 25 × 100 = 4800 - Wenn er 80 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

2400 / 46,16 × 100 = 9600

D. Wenn er einen festen vertraglichen Beschäftigungsgrad hat, z. B. 25 %, und weiteren Beschäftigungen nachgeht, für die ein Beschäftigungsgrad von 50 % angegeben wurde, beträgt der Beschäftigungsgrad des Monats insgesamt 25 + 50= 75 %.

- Wenn er 40 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

1200 / 25 × 75 = 3600 - Wenn er 80 Stunden à 30.– arbeitet,

Wird der Steuersatz auf folgender Basis ermittelt:

2400 / 25 × 75 = 7200

31.5.4Tatsächlicher auf die Arbeitsperiode umgerechneter Satz Satz für eine andere Arbeitsperiode als einen Monat

Beträgt die Dauer der Periode nicht genau einen Monat, wird der Steuersatz anhand des effektiven Lohns, hochgerechnet auf eine normale Periode, berechnet.

Beispiele

Die Zahlungsperiode beträgt 20 Tage (Registerkarte Periode beim Monatslohn).

Beispiel für Monatslohn

Ein Angestellter erhält einen Monatslohn von 6000.–.

Der Lohn des laufenden Monats beträgt 6000 / 30 × 20 = 4000

Der Steuersatz wird auf 6000.– basieren.

Beispiel für Stundenlohn

Wenn ein Angestellter nur einer Beschäftigung nachgeht, wird der effektive Lohn – wie oben beim Monatslohn – auf die gesamte Periode hochgerechnet.

Hat ein Angestellter mehrere Beschäftigungen, wird der Beschäftigungsgrad auf die Dauer der Periode umgerechnet, was sich auf den Steuersatz auswirkt.

Die wöchentliche Arbeitszeit beträgt 40 Stunden.

Das ergibt 40 × 12 = 2080 Stunden pro Jahr

Das heisst: 2080 / 12 = 173,3 Std. pro Monat.

Diese Anzahl Stunden wird hochgerechnet:

173,3 / 30 × 20 = 115,55

Um den Beschäftigungsgrad zu berechnen.

Der Angestellte hat diesen Monat 75 Stunden gearbeitet.

Sein lokaler Beschäftigungsgrad wird wie folgt berechnet:

75 × 100 / 115,55 = 64,9 %

Satz für eine andere Arbeitsperiode als einen Monat

Beträgt die Dauer der Periode nicht genau einen Monat, wird der Steuersatz anhand des effektiven Lohns, hochgerechnet auf eine normale Periode, berechnet.

Beispiele

Die Zahlungsperiode beträgt 20 Tage (Registerkarte Periode beim Monatslohn).

Beispiel für Monatslohn

Ein Angestellter erhält einen Monatslohn von 6000.–.

Der Lohn des laufenden Monats beträgt 6000 / 30 × 20 = 4000

Der Steuersatz wird auf 6000.– basieren.

Beispiel für Stundenlohn

Wenn ein Angestellter nur einer Beschäftigung nachgeht, wird der effektive Lohn – wie oben beim Monatslohn – auf die gesamte Periode hochgerechnet.

Hat ein Angestellter mehrere Beschäftigungen, wird der Beschäftigungsgrad auf die Dauer der Periode umgerechnet, was sich auf den Steuersatz auswirkt.

Die wöchentliche Arbeitszeit beträgt 40 Stunden.

Das ergibt 40 × 12 = 2080 Stunden pro Jahr

Das heisst: 2080 / 12 = 173,3 Std. pro Monat.

Diese Anzahl Stunden wird hochgerechnet:

173,3 / 30 × 20 = 115,55

Um den Beschäftigungsgrad zu berechnen.

Der Angestellte hat diesen Monat 75 Stunden gearbeitet.

Sein lokaler Beschäftigungsgrad wird wie folgt berechnet:

75 × 100 / 115,55 = 64,9 %

31.5.5Der Lohn wird nicht einmal pro Monat ausgerichtet Wird der Lohn nicht – wie üblich – einmal pro Monat ausgezahlt, muss der Steuersatz auf der Basis des Stundenlohns und nicht anhand des effektiven Lohns berechnet werden.

Wählen Sie in der Registerkarte Quellensteuer in den Daten des/der Angestellten unter Lohnauszahlungsperiode den richtigen Modus aus:

Unabhängig von der Anzahl ausbezahlter Stunden wird der massgebliche Monatslohn immer wie folgt berechnet:

Basisstundenlohn × 180

Der Steuersatz ist invariabel.

Etwa für einen Stundenlohn von 25.–:

Wird der Lohn nicht – wie üblich – einmal pro Monat ausgezahlt, muss der Steuersatz auf der Basis des Stundenlohns und nicht anhand des effektiven Lohns berechnet werden.

Wählen Sie in der Registerkarte Quellensteuer in den Daten des/der Angestellten unter Lohnauszahlungsperiode den richtigen Modus aus:

Unabhängig von der Anzahl ausbezahlter Stunden wird der massgebliche Monatslohn immer wie folgt berechnet:

Basisstundenlohn × 180

Der Steuersatz ist invariabel.

Etwa für einen Stundenlohn von 25.–: