7MWST-Verwaltung

Auf der Website der Eidgenössischen Finanzverwaltung findet sich folgende Erklärung:

Die MWST geht von der Überlegung aus, dass derjenige, der etwas konsumiert, dem Staat einen finanziellen Beitrag zukommen lässt. Es wäre allerdings zu kompliziert, wenn jeder Bürger für sich jeglichen Konsum mit dem Staat abrechnen müsste. Die Steuer wird deshalb bei den Unternehmen (Produzenten, Fabrikanten, Händlern, Handwerkern, Dienstleistenden usw.) erhoben, die ihrerseits gehalten sind, die MWST auf den Konsumenten zu überwälzen, indem sie die Abgabe in den Preis einrechnen oder als separate Position auf der Rechnung aufführen.

Alle Unternehmen mit einer bestimmten Grösse sind der Mehrwertsteuer (MWST) unterstellt.

MWST-Abrechnungsmethoden

Es gibt zwei MWST-Abrechnungsmethoden:

Effektive Abrechnungsmethode

Bei einem grossen Teil der verkauften Produkte (Waren, Produkte, Dienstleistungen) verrechnet das Unternehmen seinen Kunden eine Steuer, die es an den Bund entrichten muss (geschuldete MWST). Bei der ESTV kann eine vollständige Liste der MWST-Sätze für die verschiedenen Produkte abgerufen werden.

Kauft das Unternehmen Waren oder Dienstleistungen ein, kann es die gesamte oder einen Teil der MWST, die es dem Lieferanten bezahlt hat, zurückfordern (rückforderbare MWST oder Vorsteuer).

Die zu entrichtende MWST stellt die Differenz zwischen der geschuldeten und der rückforderbaren MWST dar.

Abrechnung nach der Saldosteuersatz- oder der Pauschalsteuersatzmethode

Verkauft das Unternehmen Dienstleistungen oder Waren, verrechnet es seinen Kunden den normalen MWST-Satz.

Kauft das Unternehmen Waren oder Dienstleistungen ein, kann es die MWST, die es dem Lieferanten bezahlt hat, nicht zurückfordern (rückforderbare MWST oder Vorsteuer).

Die ESTV legt einen Steuersatz fest, der dem Verhältnis zwischen geschuldeter und rückforderbarer MWST im Zusammenhang mit der betreffenden Branche Rechnung trägt.

Die geschuldete MWST berechnet sich ausschliesslich auf der Basis des Umsatzes, gemäss dem oben festgelegten Satz.

Die Saldosteuersatzmethode umfasst einen oder zwei Steuersätze, während die Pauschalsteuersatzmethode bis zu 25 Steuersätze umfassen kann. Letztere Methode ist in der Regel den Gemeinwesen vorbehalten.

Verbuchungsmethoden

Für die Verbuchung von Rechnungen – Debitoren- oder Kreditorenrechnungen – gibt es ebenfalls zwei Methoden.

Verbuchung der vereinbarten oder der vereinnahmten Entgelte

Üblicherweise werden die Debitorenrechnungen direkt nach ihrer Erstellung und die Kreditorenrechnungen nach Erhalt in der Buchhaltung verbucht: Man spricht hier von vereinbarten Entgelten. Die MWST wird bei der Erfassung von Aufwand oder Ertrag verarbeitet. Da die MWST beim Inkasso oder bei der Bezahlung der Rechnung bereits verarbeitet wurde, müssen nur noch allfällige gewährte oder erhaltene Skonti berücksichtigt werden, um die MWST dem Ist-Zustand anzupassen.

Verbuchung der vereinnahmten Entgelte

Bei der ESTV kann eine Ausnahme beantragt werden, damit die Rechnungen erst bei der Bezahlung verarbeitet werden. Die Forderung wird nicht erfasst, und Aufwand oder Ertrag werden erst verbucht, wenn eine Teil- oder eine vollständige Zahlung erfolgt ist. Man spricht hier von der Verbuchung nach vereinnahmten Entgelten.

Die hier gegebenen Anleitungen und Beispiele dienen einzig dazu, Sie mit der Software Crésus Finanzbuchhaltung vertraut zu machen. Bei Zweifeln oder Fragen zur MWST wenden Sie sich an einen Treuhänder oder an die ESTV (link im Aufbau).

Buchungen eingeben

Die Steuersätze in diesem Kapitel dienen als Beispiele und widerspiegeln nicht die geltenden gesetzlichen Sätze.

Bei der Erfassung einer Buchung wird dem Betrag ein MWST-Code (§7.2.3 Die MWST-Codes für die effektive Methode) zugewiesen, damit Crésus den Nettobetrag und den MWST-Betrag der Buchung anhand der Optionen in den Feldern für die MWST (§7.2.4 Die Felder für die MWST) berechnen kann.

Dank dem MWST-Code kann Crésus den Betrag in den verschiedenen Positionen der MWST-Abrechnung kumulieren.

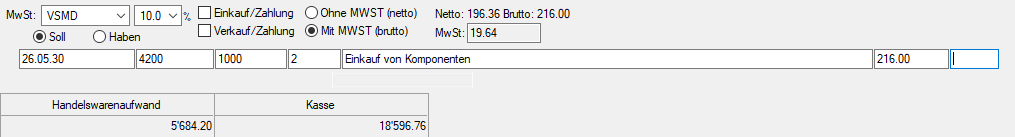

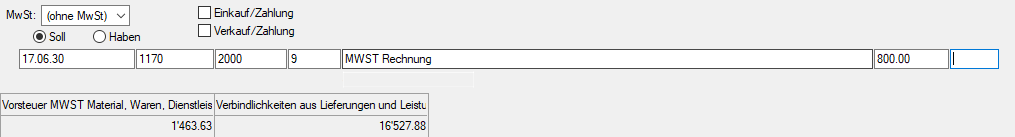

Um eine Buchung mit MWST zu erfassen, müssen genau die gleichen Elemente erfasst werden wie bei einer Buchung ohne MWST. Anschliessend ist in der Liste ein MWST-Code auszuwählen. In diesem Beispiel geht es um die MWST, die bei einem Wareneinkauf zurückzufordern ist, das heisst, der Code VSMD (Vorsteuer auf Material- und Dienstleistungsaufwand zum Normalsatz) kommt zum Tragen:

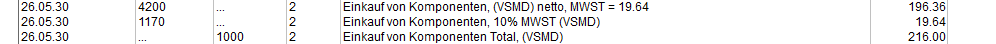

Crésus Finanzbuchhaltung ermittelt die zu erstellenden Buchungen automatisch:

![]()

Das nach §3 Erste Schritte erstellte Buchhaltungsbeispiel enthält Beispielbuchungen für die MWST, die die Verwendung der verschiedenen MWST-Codes gut veranschaulichen.

Crésus Finanzbuchhaltung muss nicht nur über alle Angaben zur Berechnung des genauen MWST-Betrages verfügen, sondern auch die MWST-Abrechnung erstellen (§7.2.3 Die MWST-Codes für die effektive Methode), aus der der MWST-pflichtige Umsatz hervorgeht, einschliesslich des nicht MWST-pflichtigen Umsatzes sowie der rückforderbaren MWST, einerseits auf Investitionen und übrigem Betriebsaufwand und andererseits auf dem Handelswarenaufwand.

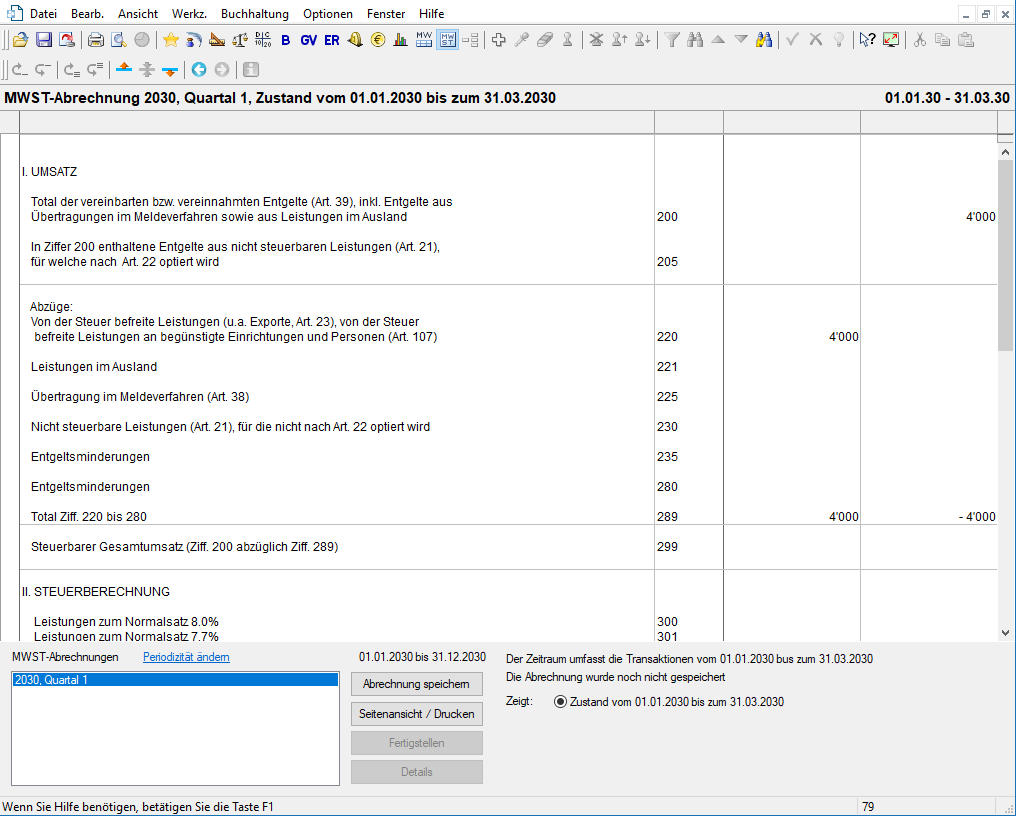

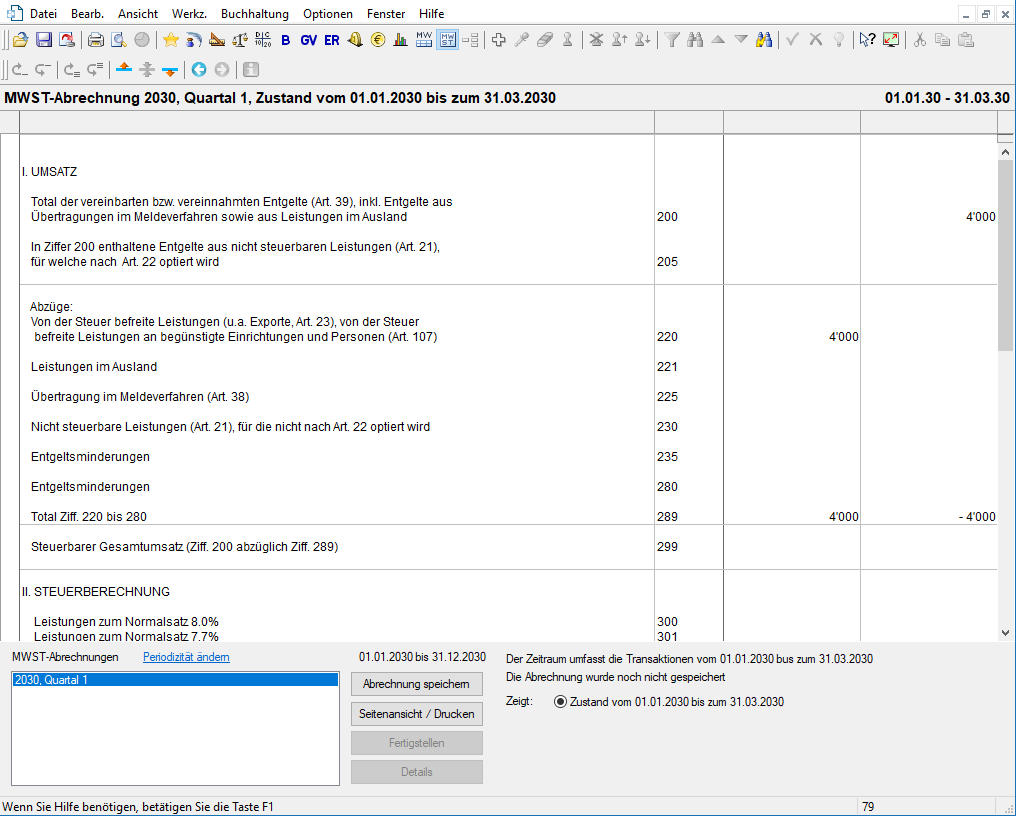

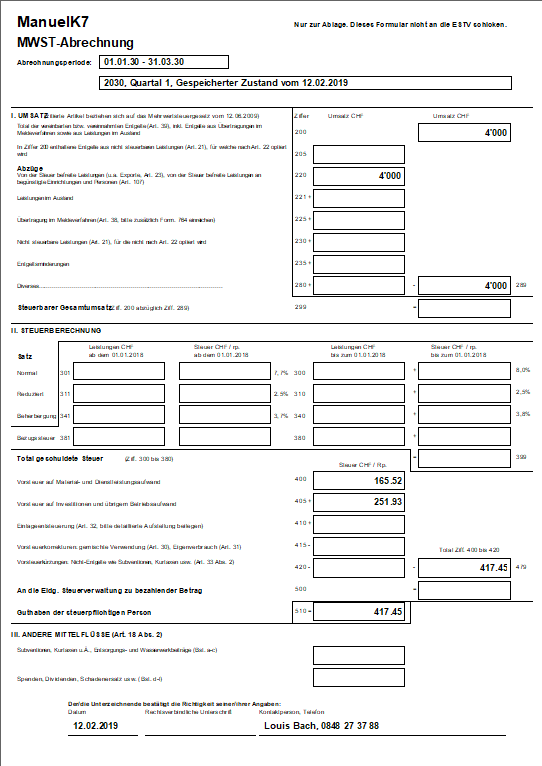

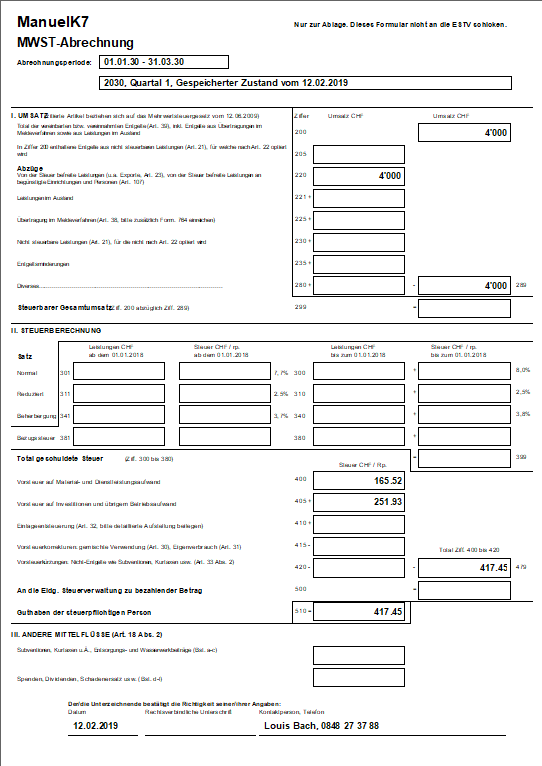

So sieht die von Crésus Finanzbuchhaltung automatisch erstellte Abrechnung aus:

Jeder MWST-Typ, der anhand seines Codes identifiziert wird, muss an einem bestimmten Ort auf der Abrechnung vorhanden sein. Um die MWST korrekt zu verwalten, ist es äusserst wichtig zu wissen, welchen MWST-Code jeweils zu wählen ist.

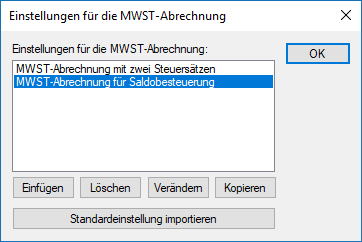

7.1Einstellungen für die MWST Die MWST aktivieren

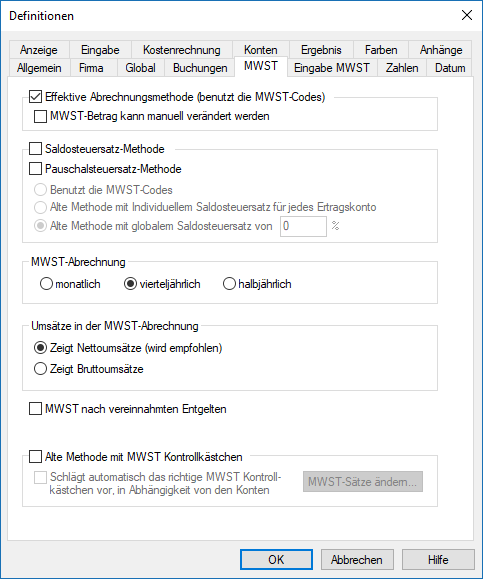

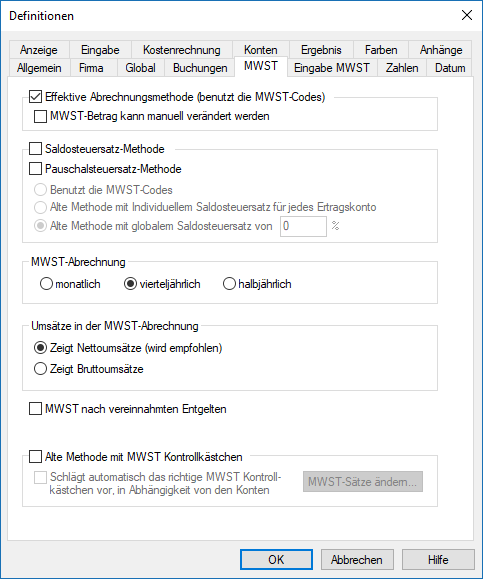

Wenn in der laufenden Buchhaltung keine MWST-Funktionen angeboten werden, müssen sie unter Optionen > Definitionen, Registerkarte MWST aktiviert werden:

Abgesehen von der Abrechnungsmethode werden die Periodizität der Abrechnungen und die Wahl, ob Nettoumsätze (ohne MWST) oder Bruttoumsätze (einschliesslich MWST) angezeigt werden sollen, angegeben.

In dieser Maske wird zudem definiert, ob die MWST nach vereinnahmten Entgelten verwendet wird.

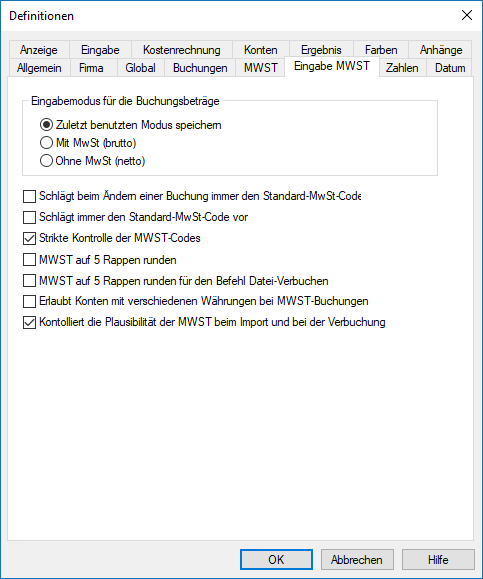

Einstellungen für die MWST-Eingabe

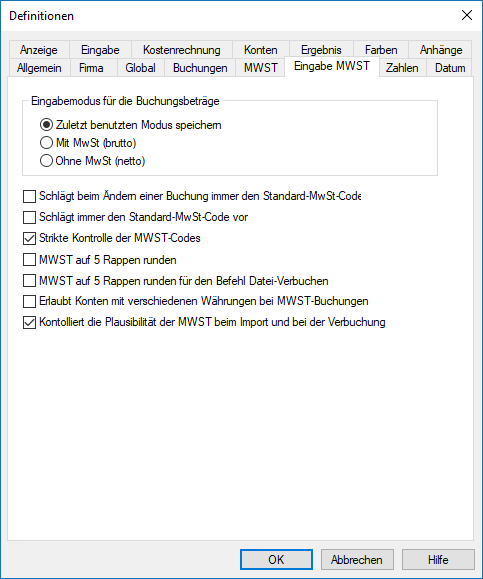

Es können mehrere Optionen gewählt werden, um das Verhalten bei der Eingabe von Buchungen zu steuern, unter Optionen> Definitionen, Registerkarte Eingabe MWST:

Die Option Strikte Kontrolle der MWST-Codes verhindert, dass ein MWST-Code für den Verkauf mit einer Buchung auf ein Aufwandkonto oder ein MWST-Code für den Aufwand für eine Buchung auf ein Ertragskonto verwendet wird.

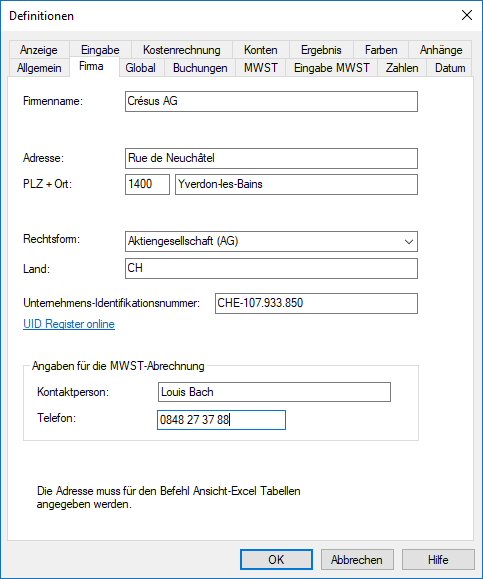

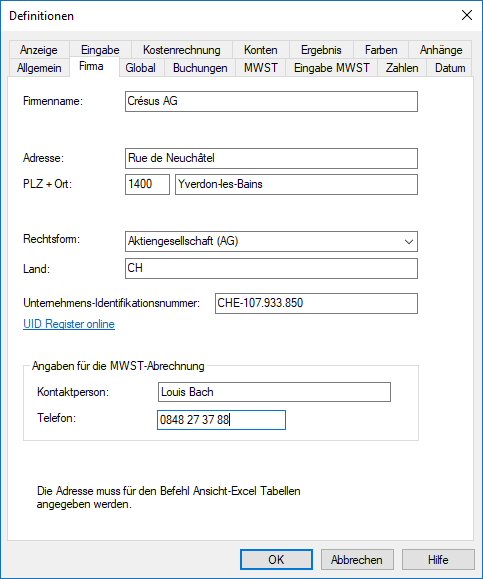

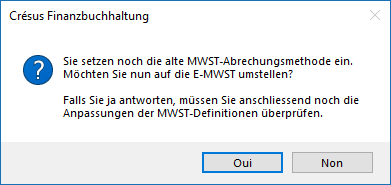

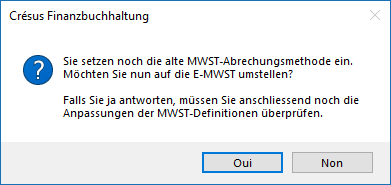

Mit der Einführung der E-MWST sind auch in der Registerkarte Firma Einstellungen vorzunehmen, insbesondere ist die Unternehmens-Identifikationsnummer (UID-Nr.) zu hinterlegen.

Für weitere Details klicken Sie in den Masken auf die Schaltfläche Hilfe.

Die MWST aktivieren

Wenn in der laufenden Buchhaltung keine MWST-Funktionen angeboten werden, müssen sie unter Optionen > Definitionen, Registerkarte MWST aktiviert werden:

Abgesehen von der Abrechnungsmethode werden die Periodizität der Abrechnungen und die Wahl, ob Nettoumsätze (ohne MWST) oder Bruttoumsätze (einschliesslich MWST) angezeigt werden sollen, angegeben.

In dieser Maske wird zudem definiert, ob die MWST nach vereinnahmten Entgelten verwendet wird.

Einstellungen für die MWST-Eingabe

Es können mehrere Optionen gewählt werden, um das Verhalten bei der Eingabe von Buchungen zu steuern, unter Optionen> Definitionen, Registerkarte Eingabe MWST:

Die Option Strikte Kontrolle der MWST-Codes verhindert, dass ein MWST-Code für den Verkauf mit einer Buchung auf ein Aufwandkonto oder ein MWST-Code für den Aufwand für eine Buchung auf ein Ertragskonto verwendet wird.

Mit der Einführung der E-MWST sind auch in der Registerkarte Firma Einstellungen vorzunehmen, insbesondere ist die Unternehmens-Identifikationsnummer (UID-Nr.) zu hinterlegen.

Für weitere Details klicken Sie in den Masken auf die Schaltfläche Hilfe.

7.2Effektive Abrechnungsmethode Bei einem Einkauf wird ein Konto für die rückforderbare MWST je nach MWST-Satz belastet. Bei einem Verkauf wird einem Konto für die geschuldete MWST ein Betrag abhängig vom MWST-Satz gutgeschrieben. Die effektiv zu entrichtende MWST entspricht der Differenz zwischen geschuldeter MWST und rückforderbarer MWST.

Bei einem Einkauf wird ein Konto für die rückforderbare MWST je nach MWST-Satz belastet. Bei einem Verkauf wird einem Konto für die geschuldete MWST ein Betrag abhängig vom MWST-Satz gutgeschrieben. Die effektiv zu entrichtende MWST entspricht der Differenz zwischen geschuldeter MWST und rückforderbarer MWST.

7.2.1Die effektive Abrechnungsmethode aktivieren Wenn Sie den Assistenten verwendet haben, um eine gänzlich neue Buchhaltung anzulegen, und angegeben haben, dass Sie für die MWST die effektive Abrechnungsmethode verwenden wollen, wurden die Grundeinstellungen schon vorgenommen.

Um in einer Buchhaltungsdatei die MWST-Verwaltung hinzuzufügen oder um von der Saldosteuersatz- oder der Pauschalsteuersatzmethode zur effektiven Abrechnungsmethode zu wechseln, führen Sie den Befehl Optionen – Definitionen aus und wechseln Sie zur Registerkarte MWST. Die Option Effektive Abrechnungsmethode (benutzt die MWST-Codes) ist zu aktivieren.

Aktiveren Sie ggf. die Option MWST nach vereinnahmten Entgelten.

Wenn Sie den Assistenten verwendet haben, um eine gänzlich neue Buchhaltung anzulegen, und angegeben haben, dass Sie für die MWST die effektive Abrechnungsmethode verwenden wollen, wurden die Grundeinstellungen schon vorgenommen.

Um in einer Buchhaltungsdatei die MWST-Verwaltung hinzuzufügen oder um von der Saldosteuersatz- oder der Pauschalsteuersatzmethode zur effektiven Abrechnungsmethode zu wechseln, führen Sie den Befehl Optionen – Definitionen aus und wechseln Sie zur Registerkarte MWST. Die Option Effektive Abrechnungsmethode (benutzt die MWST-Codes) ist zu aktivieren.

Aktiveren Sie ggf. die Option MWST nach vereinnahmten Entgelten.

7.2.2Buchungen mit MWST Wenn Sie im Journal eine Buchung erfassen, können Sie mithilfe des MWST-Codes (siehe nachfolgendes Beispiel) bestimmen, um welche Art der MWST es sich handelt.

Einige Optionen erlauben es zu definieren, wie der gewählte Code auf die betreffende Buchung anzuwenden ist (§7.2.4 Die Felder für die MWST).

In der Regel verfügen die Konten, in denen MWST-pflichtige Kauf- und Verkaufstransaktionen verbucht werden, über einen Standard-MWST-Code (§4.2.7 Die verschiedenen Kontoelemente). Sobald Sie also die Nummer eines Kontos, das einen Standard-MWST-Code aufweist, eingeben, schlägt Crésus Finanzbuchhaltung automatisch diesen MWST-Code vor.

Beispiel

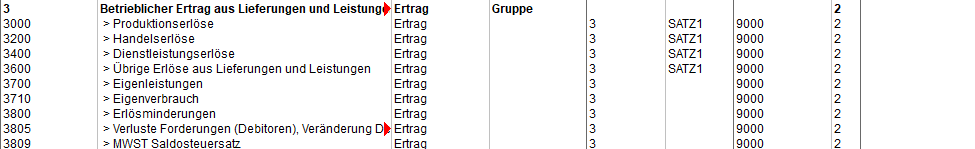

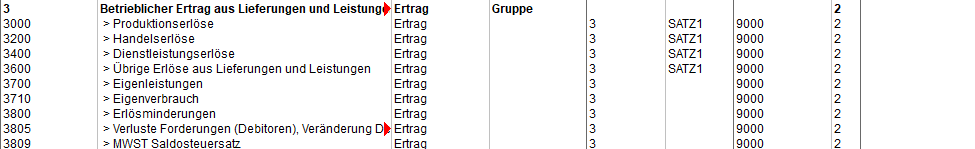

Als Beispiel fungiert folgender Auszug aus dem Kontenplan:

Nummer

Kontotitel

Kategorie

MWST-Code

3200

Handelserlöse

Ertrag

UST

4200

Handelswarenaufwand

Aufwand

VSMD

6400

Energieaufwand

Aufwand

VSIB

6430

Wasser

Aufwand

VSIBRED

Wenn Sie bei der Erfassung einer Buchung die Kontonummer 3200 eingeben, schlägt Crésus Finanzbuchhaltung den Code UST vor, bei 4200 den MWST-Code VSMD.

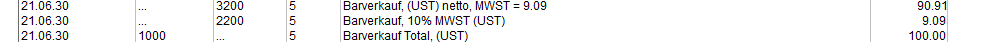

Um einen Warenkauf zum Normalsatz zu verbuchen, müssen Sie die Angaben in den MWST-Feldern nicht anpassen. Der Code und die anderen Optionen werden automatisch richtig erfasst:

Crésus Finanzbuchhaltung erzeugt folgende Buchung:

Denn der Standard-MWST-Code des Kontos 4200 in der Spalte MWST im Kontenplan (§4.2.7 Die verschiedenen Kontoelemente) ist VSMD und dieser MWST-Satz ist mit einem Satz von 10 % und dem MWST-Konto 1170 definiert.

Um hingegen einen Einkauf im selben Konto zum reduzierten Satz zu verbuchen (4200),, müssen Sie den MWST-Code in VSMDRED ändern:

Crésus Finanzbuchhaltung erzeugt folgende Buchung:

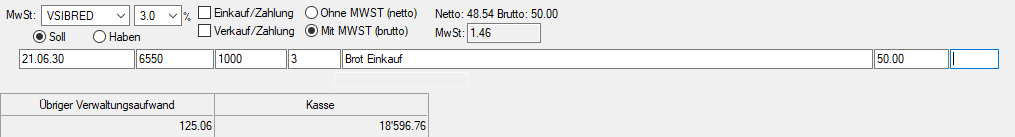

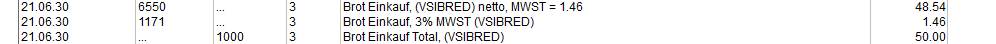

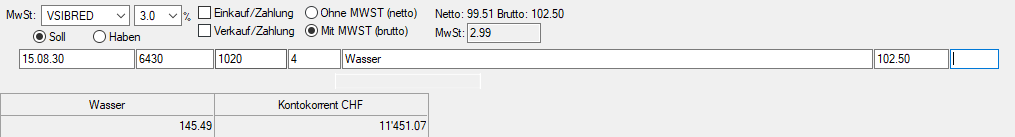

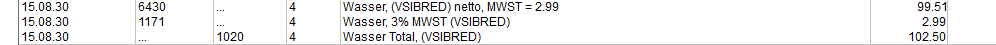

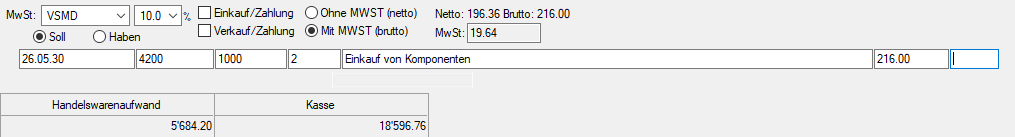

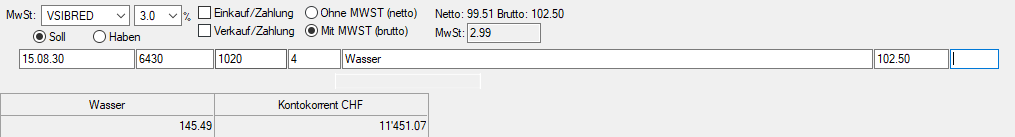

Bei einer Buchung auf das Konto 6430 Wasser wird der MWST-Code automatisch in VSIBRED geändert. Sie brauchen nichts zu tun, da der Standard-MWST-Code des Kontos 6430 in Kontenplan VSIBRED lautet:

Die Buchung sieht wie folgt aus:

Achtung

Wenn Sie einen Kauf verbuchen, für den Sie keine MWST entrichten (z. B. weil Ihr Lieferant nicht MWST-pflichtig ist), müssen Sie den MWST-Code ohne MWST (erster Eintrag in der Liste der MWST-Codes) verwenden und keinesfalls einen der MWST-Codes für den Verkauf mit 0 % MWST. Mit der Tastenkombination Ctrl+T können Sie diesen Code rasch auswählen.

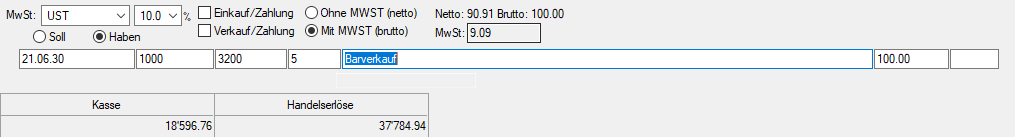

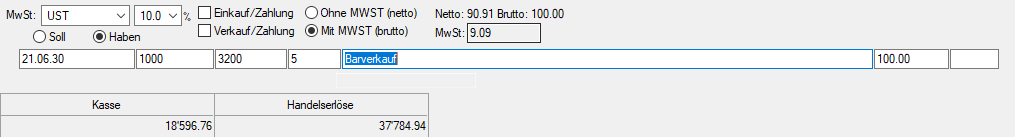

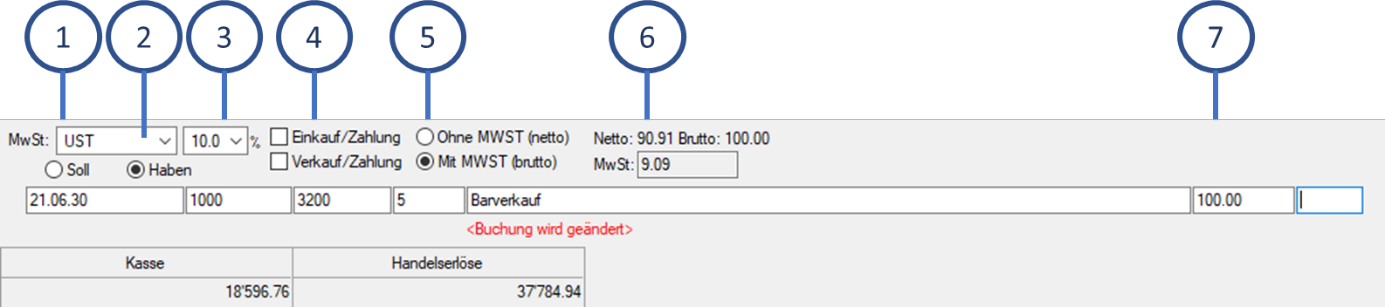

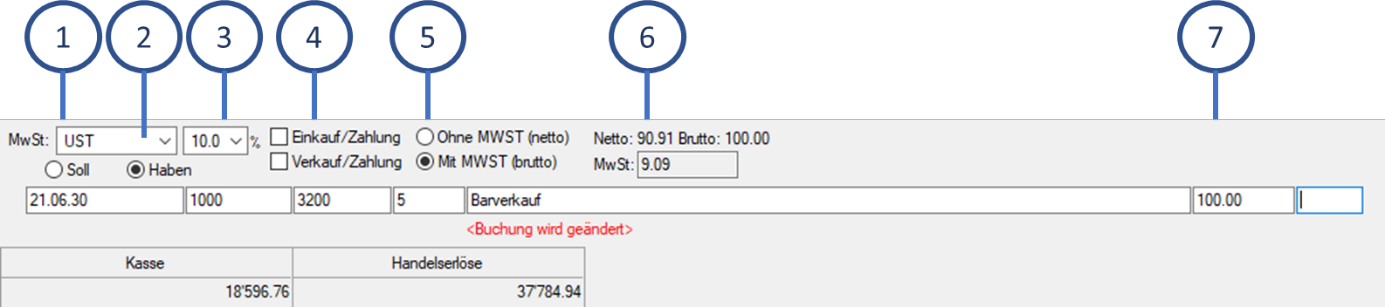

Bei der Verbuchung eines Barverkaufs gilt das gleiche Prinzip:

Der im Kontenplan für das Konto 3200 hinterlegte MWST-Code lautet UST und ist mit einem MWST-Satz von 10 % festgelegt. Verbucht wird er im Konto 2200 Geschuldete MWST (Umsatzsteuer).

Die erzeugte Buchung sieht wie folgt aus:

Achtung

Wenn Sie den Verkauf eines Produkts verbuchen, auf das keine MWSt erhoben wird (z. B. ein nicht MWST-pflichtiger Mietzins, eine Gebühr, ein Verkauf im Ausland), müssen Sie einen der MWST-Codes für den Verkauf auswählen, der 0 % MWST entspricht. Die Buchungen mit dem Code ohne MWST werden in der Abrechnung nicht angezeigt.

Wenn Sie im Journal eine Buchung erfassen, können Sie mithilfe des MWST-Codes (siehe nachfolgendes Beispiel) bestimmen, um welche Art der MWST es sich handelt.

Einige Optionen erlauben es zu definieren, wie der gewählte Code auf die betreffende Buchung anzuwenden ist (§7.2.4 Die Felder für die MWST).

In der Regel verfügen die Konten, in denen MWST-pflichtige Kauf- und Verkaufstransaktionen verbucht werden, über einen Standard-MWST-Code (§4.2.7 Die verschiedenen Kontoelemente). Sobald Sie also die Nummer eines Kontos, das einen Standard-MWST-Code aufweist, eingeben, schlägt Crésus Finanzbuchhaltung automatisch diesen MWST-Code vor.

Beispiel

Als Beispiel fungiert folgender Auszug aus dem Kontenplan:

| Nummer | Kontotitel | Kategorie | MWST-Code |

| 3200 | Handelserlöse | Ertrag | UST |

| 4200 | Handelswarenaufwand | Aufwand | VSMD |

| 6400 | Energieaufwand | Aufwand | VSIB |

| 6430 | Wasser | Aufwand | VSIBRED |

Wenn Sie bei der Erfassung einer Buchung die Kontonummer 3200 eingeben, schlägt Crésus Finanzbuchhaltung den Code UST vor, bei 4200 den MWST-Code VSMD.

Um einen Warenkauf zum Normalsatz zu verbuchen, müssen Sie die Angaben in den MWST-Feldern nicht anpassen. Der Code und die anderen Optionen werden automatisch richtig erfasst:

Crésus Finanzbuchhaltung erzeugt folgende Buchung:

![]()

Denn der Standard-MWST-Code des Kontos 4200 in der Spalte MWST im Kontenplan (§4.2.7 Die verschiedenen Kontoelemente) ist VSMD und dieser MWST-Satz ist mit einem Satz von 10 % und dem MWST-Konto 1170 definiert.

Um hingegen einen Einkauf im selben Konto zum reduzierten Satz zu verbuchen (4200),, müssen Sie den MWST-Code in VSMDRED ändern:

Crésus Finanzbuchhaltung erzeugt folgende Buchung:

![]()

Bei einer Buchung auf das Konto 6430 Wasser wird der MWST-Code automatisch in VSIBRED geändert. Sie brauchen nichts zu tun, da der Standard-MWST-Code des Kontos 6430 in Kontenplan VSIBRED lautet:

Die Buchung sieht wie folgt aus:

![]()

Achtung

Wenn Sie einen Kauf verbuchen, für den Sie keine MWST entrichten (z. B. weil Ihr Lieferant nicht MWST-pflichtig ist), müssen Sie den MWST-Code ohne MWST (erster Eintrag in der Liste der MWST-Codes) verwenden und keinesfalls einen der MWST-Codes für den Verkauf mit 0 % MWST. Mit der Tastenkombination Ctrl+T können Sie diesen Code rasch auswählen.

Bei der Verbuchung eines Barverkaufs gilt das gleiche Prinzip:

Der im Kontenplan für das Konto 3200 hinterlegte MWST-Code lautet UST und ist mit einem MWST-Satz von 10 % festgelegt. Verbucht wird er im Konto 2200 Geschuldete MWST (Umsatzsteuer).

Die erzeugte Buchung sieht wie folgt aus:

![]()

Achtung

Wenn Sie den Verkauf eines Produkts verbuchen, auf das keine MWSt erhoben wird (z. B. ein nicht MWST-pflichtiger Mietzins, eine Gebühr, ein Verkauf im Ausland), müssen Sie einen der MWST-Codes für den Verkauf auswählen, der 0 % MWST entspricht. Die Buchungen mit dem Code ohne MWST werden in der Abrechnung nicht angezeigt.

7.2.3Die MWST-Codes für die effektive Methode Wenn Sie Buchungen mit MWST erfassen (siehe oben), liefert die Wahl des MWST-Codes Crésus Finanzbuchhaltung alle Angaben, die für die Berechnung der MWST erforderlich sind, aber auch für das Ausweisen des Buchungsbetrags in der MWST-Abrechnung (§7.2.7 Überprüfung der MWST).

Es ist daher äusserst wichtig, den richtigen MWST-Code zu wählen.

Die in den Standardvorlagen von Crésus vorgeschlagenen Codes werden nachfolgend aufgeführt (die fett gekennzeichneten Codes werden am häufigsten verwendet). Die Zahlen nach den MWST-Codes sind die Ziffern auf dem MWST-Formular (weitere Informationen finden sich in den MWST-Infos (https://www.gate.estv.admin.ch/mwst-webpublikationen/public/pages/taxInfos/tableOfContent.xhtml?publicationId=1016479).

Für die Verbuchung von Erträgen (Verkäufe, Honorare usw.)

Zu entrichtende MWST

Code

Ziffer

UST

300

Leistungen zum Normalsatz

USTRED

310

Leistungen zum reduzierten Satz

USTHEB

340

Leistungen zum Beherbergungssatz

BDA

380

Bezugssteuer Ausland

EGMIN

235

Entgeltsminderungen Normalsatz

EGMINRED

235

Entgeltsminderungen reduzierter Satz

Nicht MWST-pflichtig

Achtung: Diese Codes sind ausschliesslich für den Verkauf bestimmt und dürfen nicht für Einkäufe mit 0 % MWST verwendet werden.

Code

Ziffer

SBFL

220

Von der Steuer befreite Leistungen (u. a. Exporte, Art. 23), von der Steuer befreite Leistungen an begünstigte Einrichtungen und Personen (Art. 107).

EXPORT

220

Beim Export erbrachte Leistungen

FREI

43

Nicht steuerbare Leistungen (Art. 21), für die nicht nach Art. 22 optiert wird. Von der Steuer ausgenommene Umsätze.

LSAUSL

43

Leistungen im Ausland (nicht mit beim Export erbrachten Leistungen zu verwechseln)

Für die Verbuchung von Aufwand (Käufe, Investitionen usw.)

Rückforderbare MWST

Code

Ziffer

VSIB

405

Vorsteuer auf Investitionen und übrigem Betriebsaufwand zum Normalsatz

VSIBRED

405

Vorsteuer auf Investitionen und übrigem Betriebsaufwand zum reduzierten Satz

VSREPR

405

Spesen für die Repräsentation (bis 2010 zu 50 % absetzbar, seit 2010 zu 100 %). Sie können anstelle dieses Codes VSIB verwenden.

VSMD

400

Vorsteuer auf Material- und Dienstleistungsaufwand zum Normalsatz

VSMDRED

400

Vorsteuer auf Material- und Dienstleistungsaufwand zum reduzierten Satz

ELENTS

400

Einlageentsteuerung (Art. 32). Vorsteuer auf Material- und Dienstleistungsaufwand zum reduzierten Satz

VSK

405

Vorsteuerkorrekturen: Eigenverbrauch (Art. 28 Abs. 1) und gemischte Verwendung (Art. 30).

VSKRED

405

Idem, zum reduzierten Satz

Mittelfluss, der nicht zum Entgelt gehört

MF1

900

Subventionen, Kurtaxen u. Ä. Entsorgungs- und Wasserwerkbeiträge (Art. 18 Abs. 2 Bst. a–c).

MF2

910

Spenden, Dividenden, Schadenersatz usw. (Art. 18 Abs. 2 Bst. d–l).

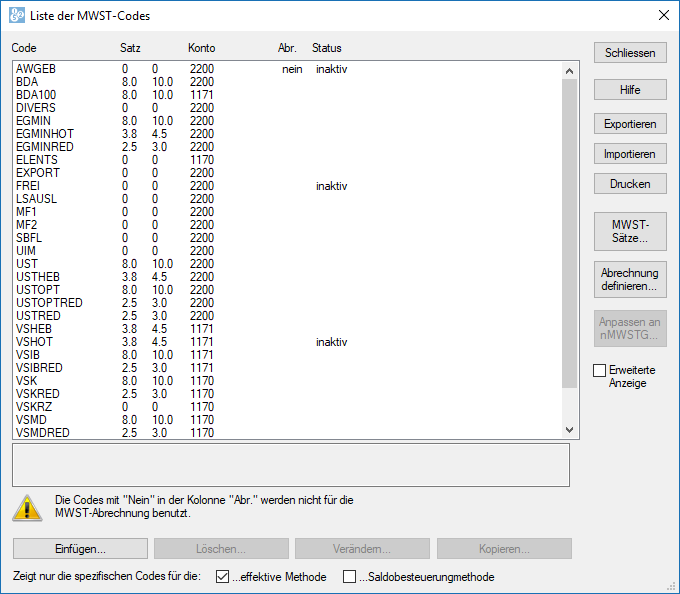

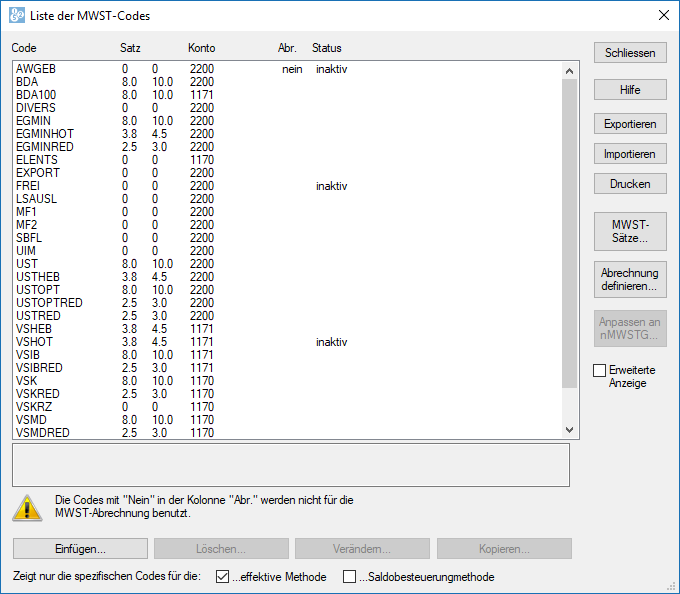

Über den Befehl Optionen – MWST-Codes öffnen Sie eine Maske mit einer Liste sämtlicher MWST-Codes.

Wenn Sie einen Code markieren, wird eine Beschreibung angezeigt:

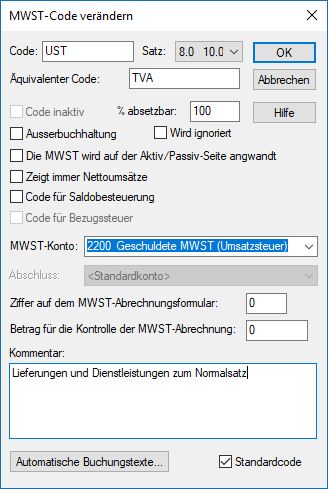

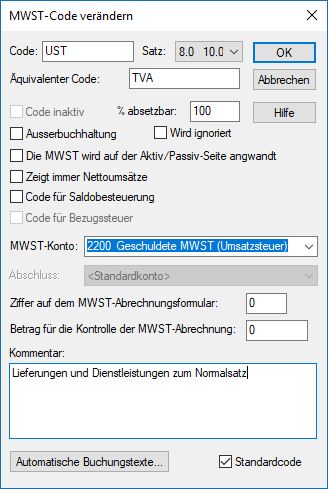

Das Verhalten jedes Codes entspricht einer Definition, die angepasst werden kann.

- Wählen Sie den MWST-Code aus und klicken Sie anschliessend auf Ändern, um zu sehen, wie der Code definiert ist:

Achtung: Ändern Sie kein Feld in dieser Maske, ohne zu wissen, was Sie genau machen. Sonst kann es bei der MWST-Berechnung zu Fehlern kommen.

Ein MWST-Code wird von folgenden Elementen definiert:

Abkürzung aus Buchstaben und/oder Zahlen, z. B. VSIB, VSIBRED, UST, USTRED.

MWST-Satz.

Der absetzbare Prozentsatz. In der Regel sind es 100 %, doch vor 2010 konnte man z. B. nur 50 % der MWST auf Repräsentationsspesen absetzen.

Die Nummer des Kontos für die Verbuchung des MWST-Betrags. Dieses Konto muss ein Aktivkonto sein für die MWST-Codes für die rückforderbare MWST und ein Passivkonto für die MWST-Codes für die zu entrichtende MWST.

Ziffer auf dem MWST-Abrechnungsformular.

Weitere Angaben zu den Optionen in Bezug auf die MWST-Codes finden Sie über den Befehl Optionen – MWST-Codes in der Hilfe der Software.

Für die Erstellung der MWST-Abrechnung verwendet Crésus Finanzbuchhaltung ausschliesslich die Buchungen mit MWST-Code.

Um die Eingabe der Buchungen zu vereinfachen, kann jedes Konto des Kontenplans einen Standard-MWST-Code aufweisen (§4.2.7 Die verschiedenen Kontoelemente). Wenn Sie im Journal eine Buchung erfassen, schlägt Crésus Finanzbuchhaltung automatisch den Standard-MWST-Code des betreffenden Kontos vor. Bei Bedarf können Sie diesen Code ändern (siehe oben). Sie müssen also nicht für jeden MWST-Satz ein separates Konto haben.

Jeder MWST-Code ist an einer bestimmten Position auf der Abrechnung vorhanden, und jede Position entspricht einem MWST-Code. Bitte beachten Sie, dass es auch Codes für nicht MWST-pflichtige Verkäufe gibt, da diese auf der offiziellen MWST-Abrechnung anzugeben sind.

Ein MWST-Code kann deaktiviert werden, indem die entsprechende Option in der Marke zur Änderung eines MWST-Codes angeklickt wird.

Wenn Sie Buchungen mit MWST erfassen (siehe oben), liefert die Wahl des MWST-Codes Crésus Finanzbuchhaltung alle Angaben, die für die Berechnung der MWST erforderlich sind, aber auch für das Ausweisen des Buchungsbetrags in der MWST-Abrechnung (§7.2.7 Überprüfung der MWST).

Es ist daher äusserst wichtig, den richtigen MWST-Code zu wählen.

Die in den Standardvorlagen von Crésus vorgeschlagenen Codes werden nachfolgend aufgeführt (die fett gekennzeichneten Codes werden am häufigsten verwendet). Die Zahlen nach den MWST-Codes sind die Ziffern auf dem MWST-Formular (weitere Informationen finden sich in den MWST-Infos (https://www.gate.estv.admin.ch/mwst-webpublikationen/public/pages/taxInfos/tableOfContent.xhtml?publicationId=1016479).

Für die Verbuchung von Erträgen (Verkäufe, Honorare usw.)

| Zu entrichtende MWST | ||

| Code | Ziffer | |

| UST | 300 | Leistungen zum Normalsatz |

| USTRED | 310 | Leistungen zum reduzierten Satz |

| USTHEB | 340 | Leistungen zum Beherbergungssatz |

| BDA | 380 | Bezugssteuer Ausland |

| EGMIN | 235 | Entgeltsminderungen Normalsatz |

| EGMINRED | 235 | Entgeltsminderungen reduzierter Satz |

Nicht MWST-pflichtig

Achtung: Diese Codes sind ausschliesslich für den Verkauf bestimmt und dürfen nicht für Einkäufe mit 0 % MWST verwendet werden.

| Code | Ziffer | |

| SBFL | 220 | Von der Steuer befreite Leistungen (u. a. Exporte, Art. 23), von der Steuer befreite Leistungen an begünstigte Einrichtungen und Personen (Art. 107). |

| EXPORT | 220 | Beim Export erbrachte Leistungen |

| FREI | 43 | Nicht steuerbare Leistungen (Art. 21), für die nicht nach Art. 22 optiert wird. Von der Steuer ausgenommene Umsätze. |

| LSAUSL | 43 | Leistungen im Ausland (nicht mit beim Export erbrachten Leistungen zu verwechseln) |

Für die Verbuchung von Aufwand (Käufe, Investitionen usw.)

| Rückforderbare MWST | ||

| Code | Ziffer | |

| VSIB | 405 | Vorsteuer auf Investitionen und übrigem Betriebsaufwand zum Normalsatz |

| VSIBRED | 405 | Vorsteuer auf Investitionen und übrigem Betriebsaufwand zum reduzierten Satz |

| VSREPR | 405 | Spesen für die Repräsentation (bis 2010 zu 50 % absetzbar, seit 2010 zu 100 %). Sie können anstelle dieses Codes VSIB verwenden. |

| VSMD | 400 | Vorsteuer auf Material- und Dienstleistungsaufwand zum Normalsatz |

| VSMDRED | 400 | Vorsteuer auf Material- und Dienstleistungsaufwand zum reduzierten Satz |

| ELENTS | 400 | Einlageentsteuerung (Art. 32). Vorsteuer auf Material- und Dienstleistungsaufwand zum reduzierten Satz |

| VSK | 405 | Vorsteuerkorrekturen: Eigenverbrauch (Art. 28 Abs. 1) und gemischte Verwendung (Art. 30). |

| VSKRED | 405 | Idem, zum reduzierten Satz |

Mittelfluss, der nicht zum Entgelt gehört

| MF1 | 900 | Subventionen, Kurtaxen u. Ä. Entsorgungs- und Wasserwerkbeiträge (Art. 18 Abs. 2 Bst. a–c). |

| MF2 | 910 | Spenden, Dividenden, Schadenersatz usw. (Art. 18 Abs. 2 Bst. d–l). |

Über den Befehl Optionen – MWST-Codes öffnen Sie eine Maske mit einer Liste sämtlicher MWST-Codes.

Wenn Sie einen Code markieren, wird eine Beschreibung angezeigt:

Das Verhalten jedes Codes entspricht einer Definition, die angepasst werden kann.

- Wählen Sie den MWST-Code aus und klicken Sie anschliessend auf Ändern, um zu sehen, wie der Code definiert ist:

Achtung: Ändern Sie kein Feld in dieser Maske, ohne zu wissen, was Sie genau machen. Sonst kann es bei der MWST-Berechnung zu Fehlern kommen.

Ein MWST-Code wird von folgenden Elementen definiert:

Abkürzung aus Buchstaben und/oder Zahlen, z. B. VSIB, VSIBRED, UST, USTRED.

MWST-Satz.

Der absetzbare Prozentsatz. In der Regel sind es 100 %, doch vor 2010 konnte man z. B. nur 50 % der MWST auf Repräsentationsspesen absetzen.

Die Nummer des Kontos für die Verbuchung des MWST-Betrags. Dieses Konto muss ein Aktivkonto sein für die MWST-Codes für die rückforderbare MWST und ein Passivkonto für die MWST-Codes für die zu entrichtende MWST.

Ziffer auf dem MWST-Abrechnungsformular.

Weitere Angaben zu den Optionen in Bezug auf die MWST-Codes finden Sie über den Befehl Optionen – MWST-Codes in der Hilfe der Software.

Für die Erstellung der MWST-Abrechnung verwendet Crésus Finanzbuchhaltung ausschliesslich die Buchungen mit MWST-Code.

Um die Eingabe der Buchungen zu vereinfachen, kann jedes Konto des Kontenplans einen Standard-MWST-Code aufweisen (§4.2.7 Die verschiedenen Kontoelemente). Wenn Sie im Journal eine Buchung erfassen, schlägt Crésus Finanzbuchhaltung automatisch den Standard-MWST-Code des betreffenden Kontos vor. Bei Bedarf können Sie diesen Code ändern (siehe oben). Sie müssen also nicht für jeden MWST-Satz ein separates Konto haben.

Jeder MWST-Code ist an einer bestimmten Position auf der Abrechnung vorhanden, und jede Position entspricht einem MWST-Code. Bitte beachten Sie, dass es auch Codes für nicht MWST-pflichtige Verkäufe gibt, da diese auf der offiziellen MWST-Abrechnung anzugeben sind.

Ein MWST-Code kann deaktiviert werden, indem die entsprechende Option in der Marke zur Änderung eines MWST-Codes angeklickt wird.

7.2.4Die Felder für die MWST Bei der Eingabe einer Buchung mit MWST sind abgesehen vom MWST-Code je nachdem einige Optionen anzupassen und einige Zusatzfelder auszufüllen:

- MWST. Drop-down-Liste, in der Sie den MWST-Code auswählen (siehe oben). Mit der Tastenkombination Ctrl+T wird der MWST-Code entfernt, womit der erste Eintrag in der Liste ausgewählt wird: ohne MWST.

- Optionen Soll/Haben. Hier können Sie angeben, ob die MWST für das Soll- oder das Habenkonto gilt. In der Regel müssen Sie diese Angaben nicht ändern.

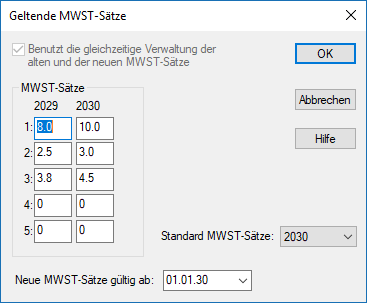

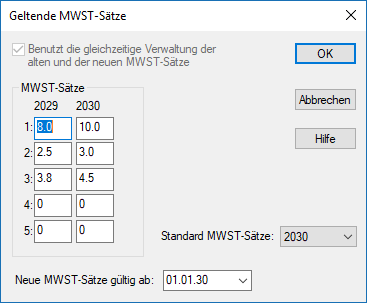

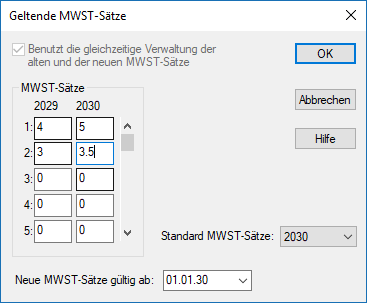

- MWST-Satz. Dieses Feld ist nur vorhanden, wenn Sie die Option Benutzt die gleichzeitige Verwaltung der alten und der neuen MWST-Sätze in der Maske Geltende MWST-Sätze aktiviert haben (Schaltfläche MWST-Sätze in der Maske des Befehls Optionen – MWST-Codes). In diesem Feld können Sie nach einer Änderung der MWST-Sätze angeben, ob der alte oder der neue MWST-Satz angewandt werden soll. Mit den Tastenkombinationen Alt+1 und Alt+2 wählen Sie den alten oder den neuen Satz aus.

- Aktivieren Sie Einkauf/Zahlung, wenn Sie die Zahlung einer Lieferantenrechnung (Kreditor) mit einem Rabatt verbuchen. So wird der Anteil der MWST, die dem Rabatt entspricht, vom Konto Rückforderbare MWST abgezogen.

- Aktivieren Sie Verkauf/Zahlung, wenn Sie den Zahlungseingang einer Lieferantenrechnung (Debitor) mit einem Rabatt verbuchen. So wird der Anteil der MWST, die dem Rabatt entspricht, vom Konto Geschuldete MWST abgezogen (siehe unten).

- Aktivieren Sie die Option Ohne MWST (netto), wenn der eingegebene Betrag dem Nettobetrag oder dem Betrag exklusive MWST entspricht.

- Aktivieren Sie die Option Mit MWST (brutto), wenn der eingegebene Betrag dem Bruttobetrag oder dem Betrag inklusive MWST entspricht.

- Netto/Brutto zeigt den Netto- (exkl. MWST) und den Bruttobetrag (inkl. MWST) an.

- MWST zeigt den Betrag der MWST an. Bei Bedarf kann dieser Betrag manuell angepasst werden, z. B. wenn er nicht genau dem auf der Lieferantenrechnung angegebenen MWST-Betrag entspricht. Um diesen MWST-Betrag anpassen zu können, ist die Option MWST-Betrag kann manuell angepasst werden in der Registerkarte MWST unter Optionen – Definitionen.

Bei der Eingabe einer Buchung mit MWST sind abgesehen vom MWST-Code je nachdem einige Optionen anzupassen und einige Zusatzfelder auszufüllen:

- MWST. Drop-down-Liste, in der Sie den MWST-Code auswählen (siehe oben). Mit der Tastenkombination Ctrl+T wird der MWST-Code entfernt, womit der erste Eintrag in der Liste ausgewählt wird: ohne MWST.

- Optionen Soll/Haben. Hier können Sie angeben, ob die MWST für das Soll- oder das Habenkonto gilt. In der Regel müssen Sie diese Angaben nicht ändern.

- MWST-Satz. Dieses Feld ist nur vorhanden, wenn Sie die Option Benutzt die gleichzeitige Verwaltung der alten und der neuen MWST-Sätze in der Maske Geltende MWST-Sätze aktiviert haben (Schaltfläche MWST-Sätze in der Maske des Befehls Optionen – MWST-Codes). In diesem Feld können Sie nach einer Änderung der MWST-Sätze angeben, ob der alte oder der neue MWST-Satz angewandt werden soll. Mit den Tastenkombinationen Alt+1 und Alt+2 wählen Sie den alten oder den neuen Satz aus.

- Aktivieren Sie Einkauf/Zahlung, wenn Sie die Zahlung einer Lieferantenrechnung (Kreditor) mit einem Rabatt verbuchen. So wird der Anteil der MWST, die dem Rabatt entspricht, vom Konto Rückforderbare MWST abgezogen.

- Aktivieren Sie Verkauf/Zahlung, wenn Sie den Zahlungseingang einer Lieferantenrechnung (Debitor) mit einem Rabatt verbuchen. So wird der Anteil der MWST, die dem Rabatt entspricht, vom Konto Geschuldete MWST abgezogen (siehe unten).

- Aktivieren Sie die Option Ohne MWST (netto), wenn der eingegebene Betrag dem Nettobetrag oder dem Betrag exklusive MWST entspricht.

- Aktivieren Sie die Option Mit MWST (brutto), wenn der eingegebene Betrag dem Bruttobetrag oder dem Betrag inklusive MWST entspricht.

- Netto/Brutto zeigt den Netto- (exkl. MWST) und den Bruttobetrag (inkl. MWST) an.

- MWST zeigt den Betrag der MWST an. Bei Bedarf kann dieser Betrag manuell angepasst werden, z. B. wenn er nicht genau dem auf der Lieferantenrechnung angegebenen MWST-Betrag entspricht. Um diesen MWST-Betrag anpassen zu können, ist die Option MWST-Betrag kann manuell angepasst werden in der Registerkarte MWST unter Optionen – Definitionen.

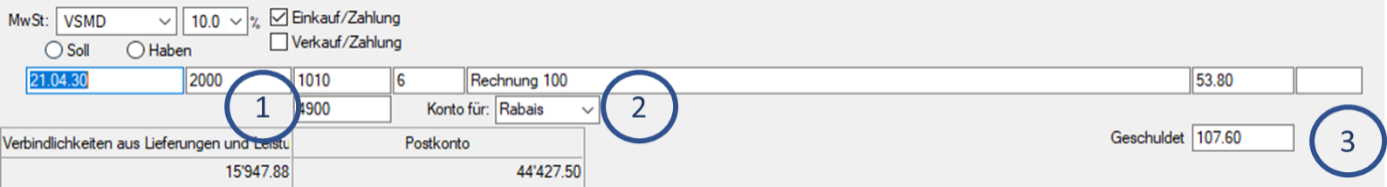

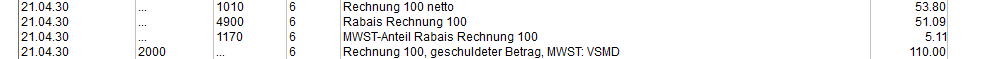

7.2.5Verbuchung von Rabatten Wird ein Rechnungsbetrag nicht vollständig beglichen (Rabatt, Rückerstattung, Warenretoure usw.), sind dieser Rabatt sowie der MWST-Anteil dieses Rabatts zu verbuchen. Aktivieren Sie in diesem Fall die Option Einkauf/Zahlung, wenn es sich um die Zahlung einer Kreditorenrechnung handelt, oder Verkauf/Zahlung für eine Zahlung durch einen Debitor. Wenn eines dieser beiden Felder aktiviert ist, erscheinen drei zusätzliche Felder:

- Konto für Rabatt: Dieses Feld erscheint unterhalb des Felds Soll oder Haben. Hier geben Sie das Konto für die Verbuchung des Rabatts ein.

- Konto für: Geben Sie eine Bezeichnung wie Rabatt, Skonto usw. an oder wählen Sie eine Bezeichnung aus der Drop-down-Liste. Sie können den Inhalt der Liste ändern, indem Sie auf F2 drücken, wenn Sie sich in diesem Feld befinden.

- Geschuldet: Geben Sie hier den Totalbetrag der Rechnung ein.

Beispiel

Auszug aus dem Kontenplan:

Nummer

Kontotitel

Kategorie

MWST

1010

Postkonto

Aktiv

2000

Verbindlichkeiten aus Lieferungen und Leistungen (Kreditoren-Lieferanten)

Passiv

4200

Handelswarenaufwand

Aufwand

VSMD

4900

Aufwandminderungen

Aufwand

VSMD

Sie erhalten eine Rechnung über CHF 110.00. Folgende Buchung entspricht dieser Rechnung:

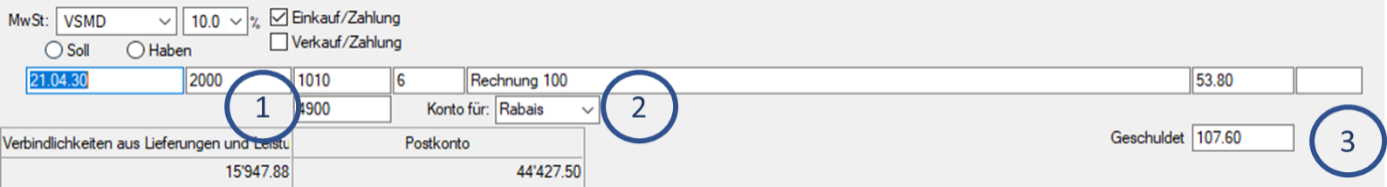

Sie zahlen diese Rechnung, jedoch mit 50 % Rabatt, d. h. Sie bezahlen statt 110.00 nur 55.00. So sehen die Felder aus:

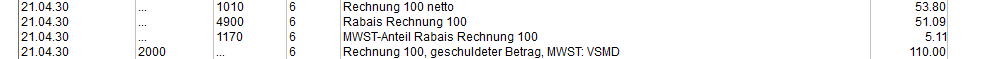

Sie erhalten folgende Buchung:

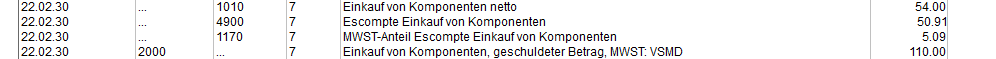

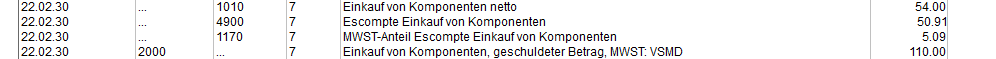

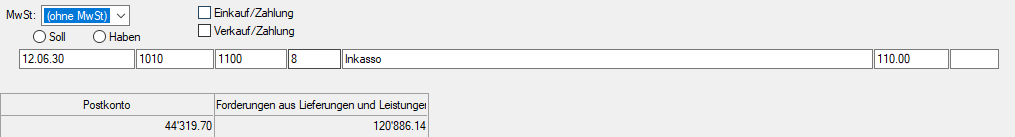

Wenn eine Rechnung vollständig bezahlt wird (in diesem Fall 110.00), müssen Sie die Optionen Einkauf/Zahlung oder Verkauf/Zahlung nicht aktivieren. In diesem Fall reicht es, die Buchung wie folgt zu erfassen:

Das sieht so aus:

Wird ein Rechnungsbetrag nicht vollständig beglichen (Rabatt, Rückerstattung, Warenretoure usw.), sind dieser Rabatt sowie der MWST-Anteil dieses Rabatts zu verbuchen. Aktivieren Sie in diesem Fall die Option Einkauf/Zahlung, wenn es sich um die Zahlung einer Kreditorenrechnung handelt, oder Verkauf/Zahlung für eine Zahlung durch einen Debitor. Wenn eines dieser beiden Felder aktiviert ist, erscheinen drei zusätzliche Felder:

- Konto für Rabatt: Dieses Feld erscheint unterhalb des Felds Soll oder Haben. Hier geben Sie das Konto für die Verbuchung des Rabatts ein.

- Konto für: Geben Sie eine Bezeichnung wie Rabatt, Skonto usw. an oder wählen Sie eine Bezeichnung aus der Drop-down-Liste. Sie können den Inhalt der Liste ändern, indem Sie auf F2 drücken, wenn Sie sich in diesem Feld befinden.

- Geschuldet: Geben Sie hier den Totalbetrag der Rechnung ein.

Beispiel

Auszug aus dem Kontenplan:

| Nummer | Kontotitel | Kategorie | MWST |

| 1010 | Postkonto | Aktiv | |

| 2000 | Verbindlichkeiten aus Lieferungen und Leistungen (Kreditoren-Lieferanten) | Passiv | |

| 4200 | Handelswarenaufwand | Aufwand | VSMD |

| 4900 | Aufwandminderungen | Aufwand | VSMD |

Sie erhalten eine Rechnung über CHF 110.00. Folgende Buchung entspricht dieser Rechnung:

Sie zahlen diese Rechnung, jedoch mit 50 % Rabatt, d. h. Sie bezahlen statt 110.00 nur 55.00. So sehen die Felder aus:

Sie erhalten folgende Buchung:

Wenn eine Rechnung vollständig bezahlt wird (in diesem Fall 110.00), müssen Sie die Optionen Einkauf/Zahlung oder Verkauf/Zahlung nicht aktivieren. In diesem Fall reicht es, die Buchung wie folgt zu erfassen:

Das sieht so aus:

![]()

7.2.6MWST bei Warenimporten Wenn Sie Waren importieren, erhalten Sie in der Regel zwei Rechnungen: die Rechnung des ausländischen Lieferanten und die Rechnung des Transportunternehmens.

Die Rechnung des ausländischen Lieferanten wird ohne MWST verbucht. Das Transportunternehmen stellt Ihnen hingegen seine eigene Transportleistung in Rechnung (im Allgemeinen mit MWST) sowie den MWST-Betrag, den es bei der Verzollung entrichten musste. Diese MWST, die Ihnen vom Transportunternehmen verrechnet wird, ist direkt im Konto für die rückforderbare MWST auf Waren zu verbuchen (meist 1170, 1068 oder 1061, je nach ihrem Kontenplan), indem Sie den MWST-Code VSMD (Vorsteuer auf Material- und Dienstleistungsaufwand) verwenden.

Obwohl Crésus bei der Erfassung einen Betrag exkl. MWST, einen MWST-Betrag und einen Betrag inkl. MWST anzeigt, sieht die erzeugte Buchung wie folgt aus:

Handelt es sich bei den importierten Waren um Investitionsgüter, gilt das gleiche Prinzip, aber es sind das Konto rückforderbare MWST für Investitionen und übrigen Betriebsaufwand (im Allgemeinen 1171, 1069 oder 1062) und der MWST-Code VSIB (Vorsteuer auf Investitionen) zu verwenden.

Der gleiche Grundsatz gilt, wenn Sie eine MWST-Rechnung direkt von der Zollverwaltung erhalten.

Wenn Sie Waren importieren, erhalten Sie in der Regel zwei Rechnungen: die Rechnung des ausländischen Lieferanten und die Rechnung des Transportunternehmens.

Die Rechnung des ausländischen Lieferanten wird ohne MWST verbucht. Das Transportunternehmen stellt Ihnen hingegen seine eigene Transportleistung in Rechnung (im Allgemeinen mit MWST) sowie den MWST-Betrag, den es bei der Verzollung entrichten musste. Diese MWST, die Ihnen vom Transportunternehmen verrechnet wird, ist direkt im Konto für die rückforderbare MWST auf Waren zu verbuchen (meist 1170, 1068 oder 1061, je nach ihrem Kontenplan), indem Sie den MWST-Code VSMD (Vorsteuer auf Material- und Dienstleistungsaufwand) verwenden.

Obwohl Crésus bei der Erfassung einen Betrag exkl. MWST, einen MWST-Betrag und einen Betrag inkl. MWST anzeigt, sieht die erzeugte Buchung wie folgt aus:

![]()

Handelt es sich bei den importierten Waren um Investitionsgüter, gilt das gleiche Prinzip, aber es sind das Konto rückforderbare MWST für Investitionen und übrigen Betriebsaufwand (im Allgemeinen 1171, 1069 oder 1062) und der MWST-Code VSIB (Vorsteuer auf Investitionen) zu verwenden.

Der gleiche Grundsatz gilt, wenn Sie eine MWST-Rechnung direkt von der Zollverwaltung erhalten.

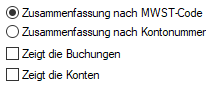

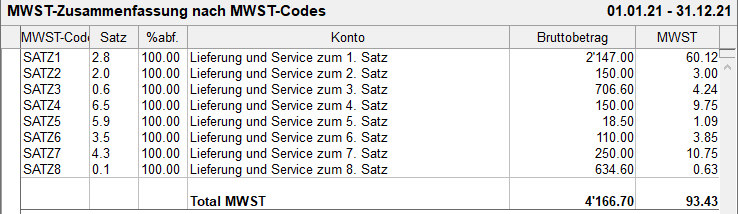

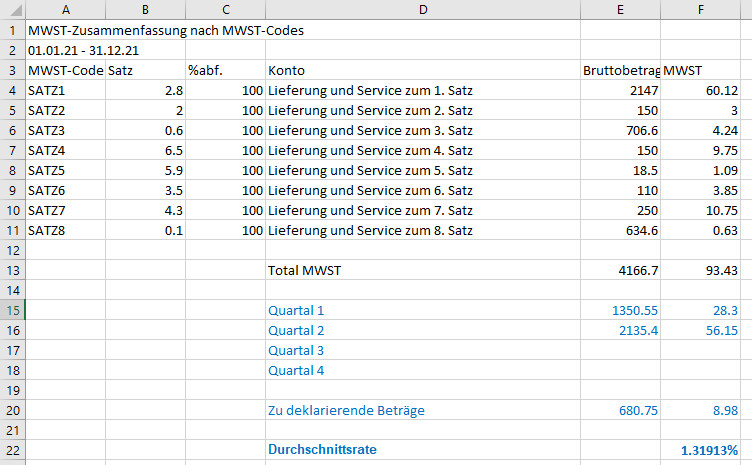

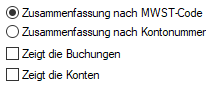

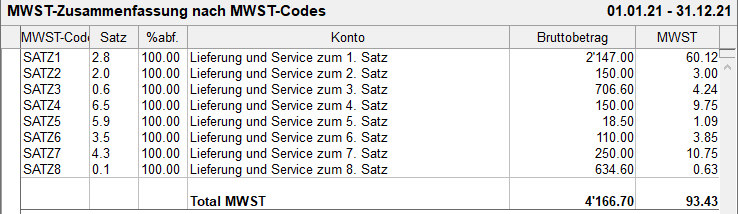

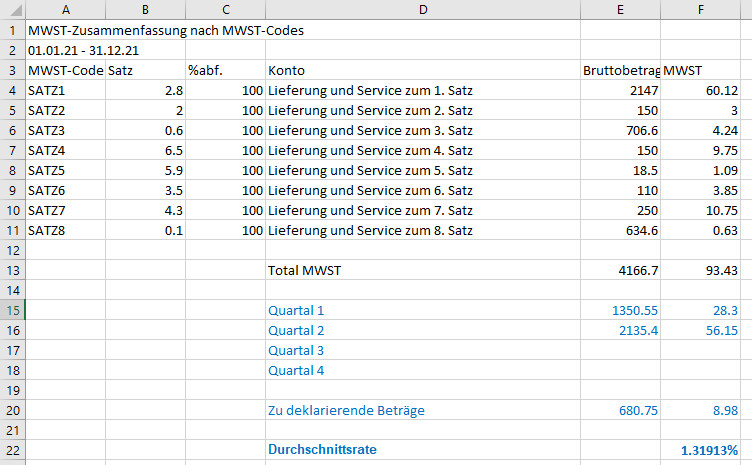

7.2.7Überprüfung der MWST Klicken Sie auf das Symbol  oder führen Sie den Befehl Ansicht – MWST-Zusammenfassung aus, um alle MWST-Buchungen einer bestimmten Periode anzuzeigen. Die Beträge können nach Konten oder nach MWST-Code gruppiert werden, mit oder ohne Buchungsdetails. Dank dieser Listen können Sie leicht allfällige Eingabefehler aufdecken. Mit Klick der rechten Maustaste auf eine Buchung können Sie u. a. die Buchung im Journal anzeigen, um sie zu korrigieren.

oder führen Sie den Befehl Ansicht – MWST-Zusammenfassung aus, um alle MWST-Buchungen einer bestimmten Periode anzuzeigen. Die Beträge können nach Konten oder nach MWST-Code gruppiert werden, mit oder ohne Buchungsdetails. Dank dieser Listen können Sie leicht allfällige Eingabefehler aufdecken. Mit Klick der rechten Maustaste auf eine Buchung können Sie u. a. die Buchung im Journal anzeigen, um sie zu korrigieren.

Klicken Sie auf das Symbol ![]() oder führen Sie den Befehl Ansicht – MWST-Zusammenfassung aus, um alle MWST-Buchungen einer bestimmten Periode anzuzeigen. Die Beträge können nach Konten oder nach MWST-Code gruppiert werden, mit oder ohne Buchungsdetails. Dank dieser Listen können Sie leicht allfällige Eingabefehler aufdecken. Mit Klick der rechten Maustaste auf eine Buchung können Sie u. a. die Buchung im Journal anzeigen, um sie zu korrigieren.

oder führen Sie den Befehl Ansicht – MWST-Zusammenfassung aus, um alle MWST-Buchungen einer bestimmten Periode anzuzeigen. Die Beträge können nach Konten oder nach MWST-Code gruppiert werden, mit oder ohne Buchungsdetails. Dank dieser Listen können Sie leicht allfällige Eingabefehler aufdecken. Mit Klick der rechten Maustaste auf eine Buchung können Sie u. a. die Buchung im Journal anzeigen, um sie zu korrigieren.

7.2.8MWST-Berechnung Der MWST-Betrag, der an die ESTV zu entrichten ist, wird ermittelt, indem alle Buchungen mit MWST-Code einbezogen werden. Anhand des MWST-Codes kann die MWST-Art der Buchung bestimmt und die Beträge können der richtigen Position zugewiesen werden. Der Endbetrag entspricht der geschuldeten MWST abzüglich der rückforderbaren MWST.

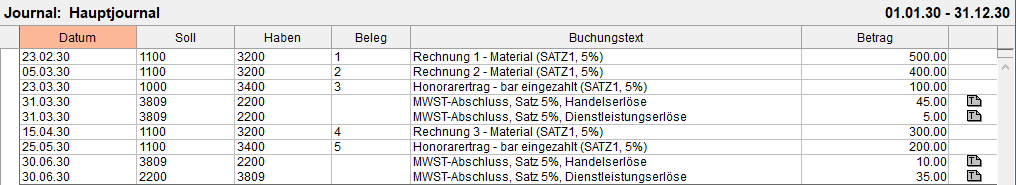

Im Folgenden wird eine Beispielbuchhaltung angezeigt, deren MWST-Abrechnung anschliessend erläutert wird. Die MWST-Codes erscheinen in den Buchungstexten in Klammern:

Datum

Soll

Haben

Text

Betrag

06.02.2018

4200

…

Einkauf 1, (VSMD) netto, MWST = 10.00

100.00

06.02.2018

1170

…

Einkauf 1, 10% MWST (VSMD)

10.00

06.02.2018

…

1010

Einkauf 1 Total, (VSMD)

110.00

06.02.2018

4200

…

Einkauf 2, (VSMD) netto, MWST = 1.00

10.00

06.02.2018

1170

…

Einkauf 2, 10% MWST (VSMD)

1.00

06.02.2018

…

1010

Einkauf 2 Total, (VSMD)

11.00

06.02.2018

4200

…

Unterhalt, (VSIB) netto, MWST = 20.00

200.00

06.02.2018

1170

…

Unterhalt, 10% MWST (VSIB)

20.00

06.02.2018

…

1010

Unterhalt Total, (VSIB)

220.00

07.02.2018

4200

…

Einkauf 3, (VSMDRED) netto, MWST = 3.00

100.00

07.02.2018

1170

…

Einkauf 3, 3% MWST (VSMDRED)

3.00

07.02.2018

…

1010

Einkauf 3 Total, (VSMDRED)

103.00

07.02.2018

…

3200

Verkauf 1, (USTRED) netto, MWST = 30.00

1 000.00

07.02.2018

…

2200

Verkauf 1, 3% MWST (USTRED)

30.00

07.02.2018

1010

…

Verkauf 1 Total, (USTRED

1 030.00

07.02.2018

…

3200

Verkauf 2, (USTRED) netto, MWST = 3.00

100.00

07.02.2018

…

2200

Verkauf 2, 3% MWST (USTRED)

3.00

07.02.2018

1010

…

Verkauf 2 Total, (USTRED

103.00

07.02.2018

1010

3200

Verkauf 3, (EXPORT)

50.00

07.02.2018

1010

3200

Verkauf 4, (EXPORT)

150.00

07.02.2018

1010

3200

Verkauf 5, (FREI) netto, MWST = 0.00

100.00

07.02.2018

1010

3200

Verkauf 6, (FREI) netto, MWST = 0.00

200.00

07.02.2018

…

3200

Verkauf 7, (UST) netto, MWST = 10.00

100.00

07.02.2018

…

2200

Verkauf 7, 10% MWST (UST)

10.00

07.02.2018

1010

…

Verkauf 7 Total, (UST)

110.00

Die für die Abrechnung berechneten Beträge:

Nettoumsatz, muss auch nicht MWST-pflichtige Verkäufe umfassen:

Verkauf 1

1 000.00

Verkauf 2

100.00

Verkauf 3

50.00

Verkauf 4

150.00

Verkauf 5

100.00

Verkauf 6

200.00

Verkauf 7

100.00

Total

1 700.00

Bruttoumsatz

Verkauf 1

1 030.00

Verkauf 2

103.00

Verkauf 3

50.00

Verkauf 4

150.00

Verkauf 5

100.00

Verkauf 6

200.00

Verkauf 7

110.00

Total

1 743.00

Im Umsatz enthaltene, jedoch nicht steuerbare Beträge

Export (EXPORT)

Verkauf 3

50.00

Verkauf 4

150.00

200.00

Von der Steuer ausgenommen (FREI)

Verkauf 5

100.00

Verkauf 6

200.00

300.00

MWST-pflichtiger Umsatz,, wie folgt berechnet:

Total Bruttoumsatz (EXPORT + FREI + UST + USTRED)

1 743.00

Export (EXPORT)

−200.00

Von der Steuer ausgenommen (FREI)

−300.00

MWST-pflichtiger Umsatz zum Normalsatz und zum reduzierten Satz

1 243.00

Zusammensetzung des MWST-pflichtigen Umsatzes

Umsatz

MWST

Satz 10%

Verkauf 7

110.00

10.00

110.00

10.00

Satz 3%

Verkauf 1

1 030.00

30.00

Verkauf 2

103.00

3.00

1 133.00

33.00

Total Steuern

10.00

+ 33.00

Total MWST

43.00

(Rückforderbare) Vorsteuer:

Bruttobetrag

Steuer

Auf Material- und Dienstleistungsaufwand

Zum Normalsatz (VSMD)

Einkauf 1

110.00

10.00

Einkauf 2

11.00

1.00

Zum reduzierten Satz (VSMDRED)

Einkauf 3

103.00

3.00

224.00

14.00

Auf Investitionen und übrigem Betriebsaufwand

Zum Normalsatz (VSIB)

Unterhalt 1

220.00

20.00

220.00

20.00

An die Eidgenössische Steuerverwaltung zu entrichtende MWST

43.00

−14.00

−20.00

9.00

Bei Bedarf können Sie angeben, wie Crésus Finanzbuchhaltung die MWST-Abrechnung erstellen soll (Kontexthilfe des Befehls Optionen – MWST-Codes).

Der MWST-Betrag, der an die ESTV zu entrichten ist, wird ermittelt, indem alle Buchungen mit MWST-Code einbezogen werden. Anhand des MWST-Codes kann die MWST-Art der Buchung bestimmt und die Beträge können der richtigen Position zugewiesen werden. Der Endbetrag entspricht der geschuldeten MWST abzüglich der rückforderbaren MWST.

Im Folgenden wird eine Beispielbuchhaltung angezeigt, deren MWST-Abrechnung anschliessend erläutert wird. Die MWST-Codes erscheinen in den Buchungstexten in Klammern:

| Datum | Soll | Haben | Text | Betrag |

| 06.02.2018 | 4200 | … | Einkauf 1, (VSMD) netto, MWST = 10.00 | 100.00 |

| 06.02.2018 | 1170 | … | Einkauf 1, 10% MWST (VSMD) | 10.00 |

| 06.02.2018 | … | 1010 | Einkauf 1 Total, (VSMD) | 110.00 |

| 06.02.2018 | 4200 | … | Einkauf 2, (VSMD) netto, MWST = 1.00 | 10.00 |

| 06.02.2018 | 1170 | … | Einkauf 2, 10% MWST (VSMD) | 1.00 |

| 06.02.2018 | … | 1010 | Einkauf 2 Total, (VSMD) | 11.00 |

| 06.02.2018 | 4200 | … | Unterhalt, (VSIB) netto, MWST = 20.00 | 200.00 |

| 06.02.2018 | 1170 | … | Unterhalt, 10% MWST (VSIB) | 20.00 |

| 06.02.2018 | … | 1010 | Unterhalt Total, (VSIB) | 220.00 |

| 07.02.2018 | 4200 | … | Einkauf 3, (VSMDRED) netto, MWST = 3.00 | 100.00 |

| 07.02.2018 | 1170 | … | Einkauf 3, 3% MWST (VSMDRED) | 3.00 |

| 07.02.2018 | … | 1010 | Einkauf 3 Total, (VSMDRED) | 103.00 |

| 07.02.2018 | … | 3200 | Verkauf 1, (USTRED) netto, MWST = 30.00 | 1 000.00 |

| 07.02.2018 | … | 2200 | Verkauf 1, 3% MWST (USTRED) | 30.00 |

| 07.02.2018 | 1010 | … | Verkauf 1 Total, (USTRED | 1 030.00 |

| 07.02.2018 | … | 3200 | Verkauf 2, (USTRED) netto, MWST = 3.00 | 100.00 |

| 07.02.2018 | … | 2200 | Verkauf 2, 3% MWST (USTRED) | 3.00 |

| 07.02.2018 | 1010 | … | Verkauf 2 Total, (USTRED | 103.00 |

| 07.02.2018 | 1010 | 3200 | Verkauf 3, (EXPORT) | 50.00 |

| 07.02.2018 | 1010 | 3200 | Verkauf 4, (EXPORT) | 150.00 |

| 07.02.2018 | 1010 | 3200 | Verkauf 5, (FREI) netto, MWST = 0.00 | 100.00 |

| 07.02.2018 | 1010 | 3200 | Verkauf 6, (FREI) netto, MWST = 0.00 | 200.00 |

| 07.02.2018 | … | 3200 | Verkauf 7, (UST) netto, MWST = 10.00 | 100.00 |

| 07.02.2018 | … | 2200 | Verkauf 7, 10% MWST (UST) | 10.00 |

| 07.02.2018 | 1010 | … | Verkauf 7 Total, (UST) | 110.00 |

Die für die Abrechnung berechneten Beträge:

Nettoumsatz, muss auch nicht MWST-pflichtige Verkäufe umfassen:

| Verkauf 1 | 1 000.00 | |

| Verkauf 2 | 100.00 | |

| Verkauf 3 | 50.00 | |

| Verkauf 4 | 150.00 | |

| Verkauf 5 | 100.00 | |

| Verkauf 6 | 200.00 | |

| Verkauf 7 | 100.00 | |

| Total | 1 700.00 |

Bruttoumsatz

| Verkauf 1 | 1 030.00 | |

| Verkauf 2 | 103.00 | |

| Verkauf 3 | 50.00 | |

| Verkauf 4 | 150.00 | |

| Verkauf 5 | 100.00 | |

| Verkauf 6 | 200.00 | |

| Verkauf 7 | 110.00 | |

| Total | 1 743.00 |

Im Umsatz enthaltene, jedoch nicht steuerbare Beträge

| Export (EXPORT) | Verkauf 3 | 50.00 |

| Verkauf 4 | 150.00 | |

| 200.00 | ||

| Von der Steuer ausgenommen (FREI) | Verkauf 5 | 100.00 |

| Verkauf 6 | 200.00 | |

| 300.00 |

| MWST-pflichtiger Umsatz,, wie folgt berechnet: | |

| Total Bruttoumsatz (EXPORT + FREI + UST + USTRED) | 1 743.00 |

| Export (EXPORT) | −200.00 |

| Von der Steuer ausgenommen (FREI) | −300.00 |

| MWST-pflichtiger Umsatz zum Normalsatz und zum reduzierten Satz | 1 243.00 |

| Zusammensetzung des MWST-pflichtigen Umsatzes |

Umsatz |

MWST |

|

| Satz 10% | Verkauf 7 | 110.00 | 10.00 |

| 110.00 | 10.00 | ||

| Satz 3% | Verkauf 1 | 1 030.00 | 30.00 |

| Verkauf 2 | 103.00 | 3.00 | |

| 1 133.00 | 33.00 | ||

| Total Steuern | 10.00 + 33.00 |

||

| Total MWST | 43.00 | ||

| (Rückforderbare) Vorsteuer: | Bruttobetrag | Steuer | |

| Auf Material- und Dienstleistungsaufwand | |||

| Zum Normalsatz (VSMD) | Einkauf 1 | 110.00 | 10.00 |

| Einkauf 2 | 11.00 | 1.00 | |

| Zum reduzierten Satz (VSMDRED) | Einkauf 3 | 103.00 | 3.00 |

| 224.00 | 14.00 | ||

| Auf Investitionen und übrigem Betriebsaufwand | |||

| Zum Normalsatz (VSIB) | Unterhalt 1 | 220.00 | 20.00 |

| 220.00 | 20.00 | ||

| An die Eidgenössische Steuerverwaltung zu entrichtende MWST | 43.00 −14.00 −20.00 |

||

| 9.00 |

Bei Bedarf können Sie angeben, wie Crésus Finanzbuchhaltung die MWST-Abrechnung erstellen soll (Kontexthilfe des Befehls Optionen – MWST-Codes).

7.2.9MWST-Abrechnung erstellen Um die MWST-Abrechnung anzuzeigen, klicken Sie auf das Symbol  oder führen Sie den Befehl Ansicht > MWST-Abrechnung aus.

oder führen Sie den Befehl Ansicht > MWST-Abrechnung aus.

Seit Juni 2018 bietet die ESTV die elektronische Übermittlung der MWST-Abrechnung an. Sie können sich mit Benutzername und Passwort beim ESTV-Portal anmelden und die vorhandenen Funktionen verwenden, um eine von Crésus Finanzbuchhaltung generierte XML-Datei hochzuladen. Ab der Version 13 bietet Ihnen Crésus Finanzbuchhaltung diese Option an. Falls Ihre Datei bereits an die neue Norm angepasst ist, können Sie diesen Absatz ignorieren und direkt mit dem Punkt Die Ansicht MWST-Abrechnung weiterfahren.

Auf E-MWST umsteigen

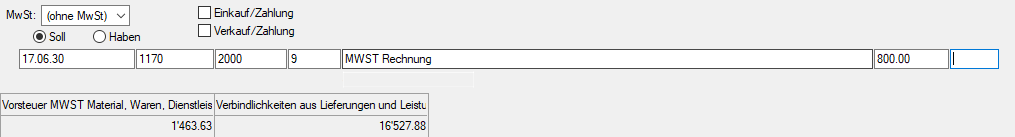

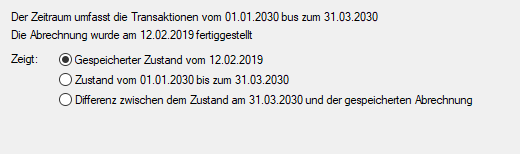

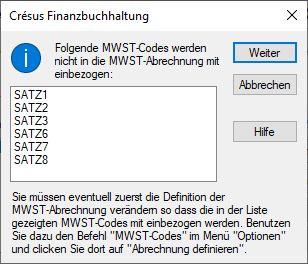

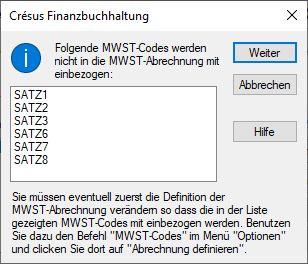

Falls Ihre Datei noch nicht an die neue Norm angepasst wurde, zeigt Ihnen Crésus eine Meldung an und schlägt vor, auf die E-MWST umzusteigen.

Wenn Sie auf Ja klicken, wird die Maske mit den Einstellungen unter Optionen > Definitionen, Registerkarte MWST angezeigt.

Hier müssen Sie grundsätzlich nichts ändern. Wie Sie aber sehen, können Sie die Periodizität der Abrechnung anpassen.

Es gibt eine zweite Maske MWST-Erfassung, wo die Einstellungen für das Verhalten bei der Eingabe von Buchungen vorgenommen werden.

Bevor Sie diese Einstellungen bestätigen, wechseln Sie bitte zur Registerkarte Firma, um dort Ihre Daten zu vervollständigen, insbesondere die Unternehmens-Identifikationsnummer (UID-Nr.) Ihres Unternehmens und die Kontaktperson für die MWST-Abrechnung.

Die UID-Nummer des Unternehmens entspricht der MWST-Nummer, jedoch ohne die Bezeichnung MWST am Ende.

Bei Bedarf können Sie über den Link auf das UID-Register zugreifen.

Diese Maske können Sie jederzeit über den Befehl Optionen > Definitionen aufrufen.

Die Ansicht MWST-Abrechnung

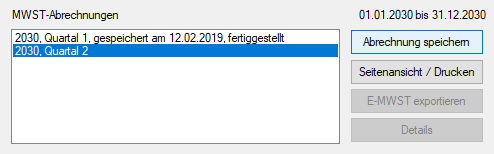

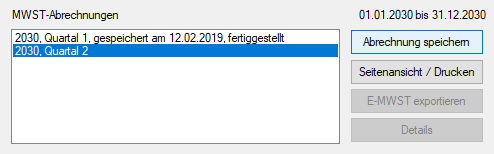

Crésus zeigt die Werte der nächsten zu erstellenden Abrechnung an. Die Zeitspannen werden gemäss der in den Einstellungen vorgegebenen Periodizität automatisch angegeben.

Die Werte, die auf der MWST-Abrechnung vorhanden sind, entsprechen der Summe der Beträge sämtlicher Buchungen, die in der betreffenden Periode mit MWST-Codes erfasst wurden.

Bei der geschuldeten MWST handelt es sich um die Summe der MWST-pflichtigen Beträge und der Summe der MWST-Beträge. Bei der rückforderbaren MWST wird nur die Summe der MWST-Beträge ausgewiesen.

Anhand des MWST-Codes wird die Position des Betrags auf der Abrechnung bestimmt. Es ist daher äusserst wichtig, die richtigen Codes zu verwenden.

Die MWST-Abrechnungen beziehen sich auf gemäss der gewählten Periodizität vordefinierten Perioden (vierteljährlich, halbjährlich oder seltener auch monatlich).

Die bei der elektronischen Übermittlung, der Erfassung auf dem Portal der ESTV oder dem Postversand der Abrechnung an die ESTV angegebenen Beträge sind geschuldet. Wird eine Änderung an Buchungen vorgenommen, die sich auf eine bereits abgeschlossene Periode auswirkt, sieht das Standardvorgehen in Crésus vor, die Differenz auf die nächste Abrechnung zu übertragen. Es werden also die kumulierten Beträge zum Ende der Abrechnungsperiode berechnet, von denen man die bereits abgerechneten Beträge abzieht. So stimmt am Ende jeder Abrechnungsperiode der Gesamtbetrag immer. Aus diesem Grund schlägt Crésus vor, immer den Stand zum Ende der Abrechnungsperiode anzuzeigen, unter Berücksichtigung der gespeicherten Abrechnungen.

Es können zu Analysezwecken auch die Beträge ausgewiesen werden, die sich auf die Abrechnungsperiode beschränken, oder die kumulierten Beträge ohne Abzug der gespeicherten Abrechnungen.

Der Speichervorgang, der Abschluss und der Versand einer Abrechnung erfolgen immer unter Berücksichtigung der bereits gespeicherten Abrechnungen: Crésus stützt sich auf die kumulierten Beträge zum Ende der Periode und zieht die bereits abgerechneten Beträge ab.

Mit der E-MWST akzeptiert die ESTV Korrekturabrechnungen. Die Korrekturabrechnung ersetzt die vorherige Abrechnung für dieselbe Periode.

MWST-Abrechnung erstellen

Für sämtliche Abrechnungsperioden stehen die gleichen Vorgänge und Hilfsmittel zur Verfügung.

In diesem Beispiel zeigen wir Ihnen das logische Vorgehen bei der Erstellung der ersten Abrechnung und anschliessend bei den Folgeabrechnungen.

Rufen Sie die MWST-Zusammenfassung (§7.2.7 Überprüfung der MWST) auf, indem Sie auf das Symbol  klicken, um die Buchungen mit MWST der betreffenden Abrechnungsperiode zu überprüfen.

klicken, um die Buchungen mit MWST der betreffenden Abrechnungsperiode zu überprüfen.

Wechseln Sie zur MWST-Abrechnung, indem Sie auf das Symbol  klicken. Es wird die erste Abrechnungsperiode des Buchungsjahrs vorgeschlagen.

klicken. Es wird die erste Abrechnungsperiode des Buchungsjahrs vorgeschlagen.

Unten im Fenster werden u. a. die Abrechnungsperiode und deren Stand angegeben.

Die vorhandenen Schaltflächen variieren je nach möglichen Operationen basierend auf dem Stand der Abrechnung.

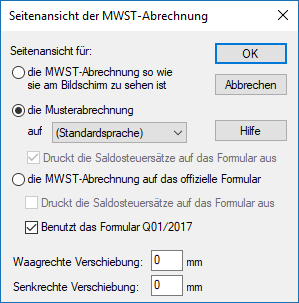

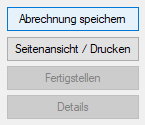

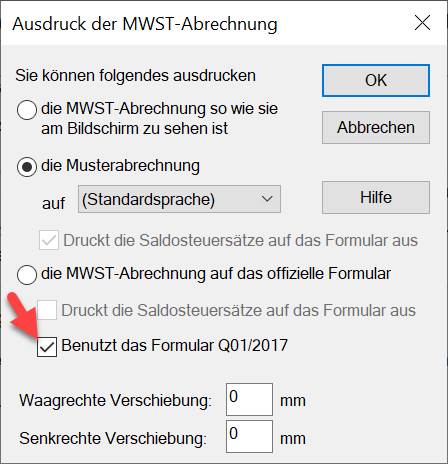

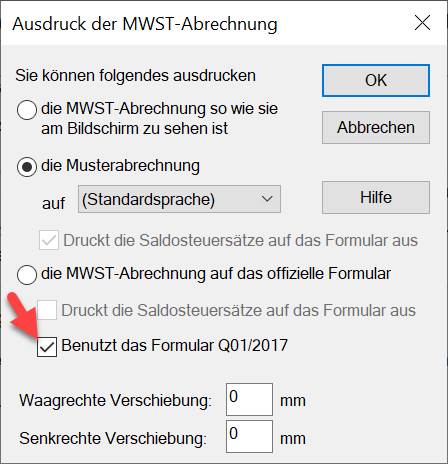

Verwenden Sie die Schaltfläche Druckvorschau/Drucken, um die Abrechnung auszudrucken. Es gibt drei Optionen:

- die MWST-Abrechnung, so wie sie am Bildschirm zu sehen ist: Darstellung, wie die Abrechnung am Bildschirm erscheint.

- die Musterabrechnung: Musterformular mit den Bezeichnungen jeder Position. Dieses Dokument darf nicht bei der ESTV eingereicht werden, da der Barcode fehlt.

- die MWST-Abrechnung auf dem offiziellen Formular: Crésus druckt nur die Beträge auf, die so positioniert sind, dass sie in die Felder der von der ESTV bereitgestellten Abrechnung passen. Da jeder Drucker seine Eigenheiten hat, lohnt es sich, einen Test auf normalem Papier zu machen und das Ergebnis mit dem Dokument der ESTV zu vergleichen. In der Regel müssen die Zahlen so ausgerichtet werden, dass sie an den dafür vorgesehenen Stellen gedruckt werden. Verwenden Sie die Felder Waagrechte Verschiebung und Senkrechte Verschiebung, um die Daten korrekt auf die Felder der Abrechnung auszurichten.

Da der Druck vom Einzug des Papiers in den Drucker abhängt, empfehlen wir Ihnen, die Zahlen manuell auf die offizielle Abrechnung zu übertragen.

Beim Druck einer nicht abgeschlossenen Abrechnung (siehe weiter unten) wird der Vermerk Provisorische Abrechnung als Wasserzeichen gedruckt.

Klicken Sie auf die Schaltfläche Abrechnung speichern, um die Daten, wie sie für die laufende Periode berechnet wurden, zu speichern.

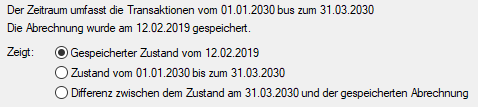

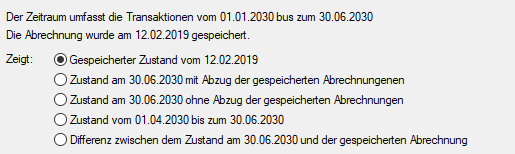

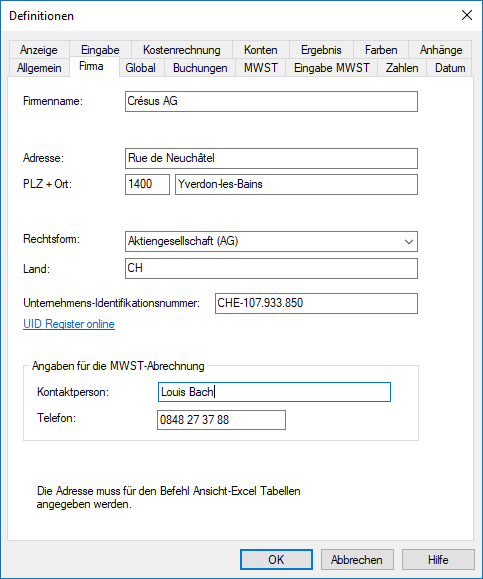

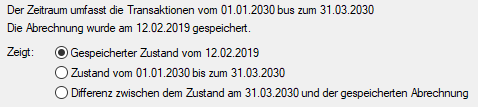

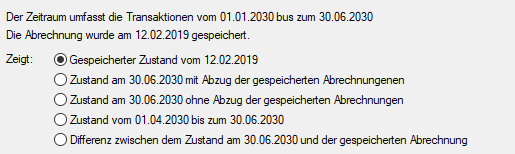

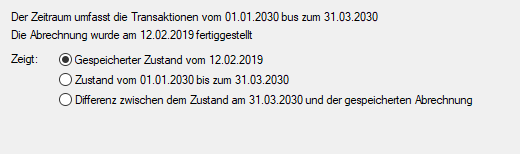

Wenn Sie Buchungen nachträglich verändern, die sich auf das erste Quartal auswirken, haben Sie rechts drei Optionen:

- Gespeicherter Zustand vom [Datum der letzten Speicherung]

- Zustand vom [Beginndatum der Periode] bis zum [Enddatum der Periode], unter Berücksichtigung der Änderungen, die nach der Speicherung vorgenommen wurden.

- Differenz zwischen dem Zustand am [Enddatum der Periode] und der gespeicherten Abrechnung.

Beim Abspeichern der Abrechnung wird immer der aktuelle Stand der Buchungen berücksichtigt, unabhängig von der gewählten Anzeigeoption. Handelt es sich nicht um die erste Abrechnungsperiode, werden die gespeicherten Abrechnungen immer abgezogen.

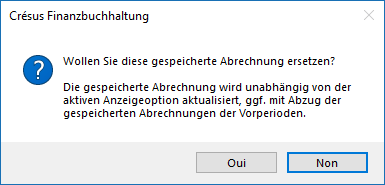

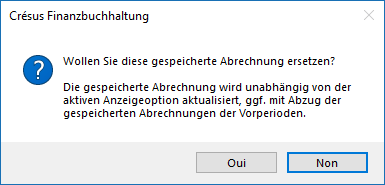

Wurde die Abrechnung der Periode bereits abgespeichert, wird die Schaltfläche Abrechnung ersetzen aktiv. Bei einem Klick auf diese Schaltfläche werden die vorgängig gespeicherten Daten ersetzt und gehen verloren.

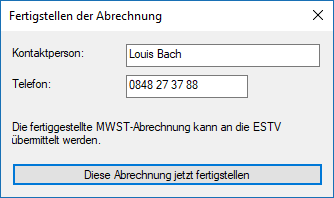

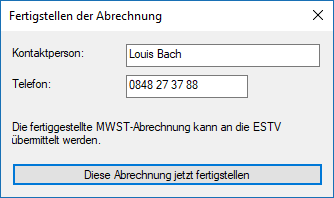

Wenn Sie die Abrechnung als definitiv erachten, klicken Sie auf die Schaltfläche Diese Abrechnung jetzt fertigstellen.

Nun werden die Daten des laufenden Quartals validiert und gespeichert. Diese Abrechnung ist bei der ESTV einzureichen. Mit der Fertigstellung der Abrechnung kann diese nun für das ESTV-Portal exportiert werden.

In Crésus können nur gespeicherte Abrechnungen fertiggestellt werden.

Abrechnung an die ESTV übermitteln

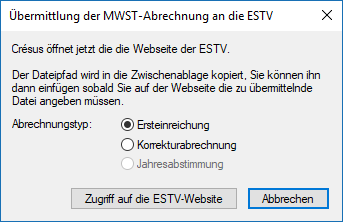

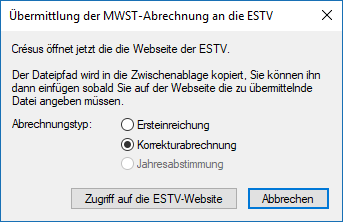

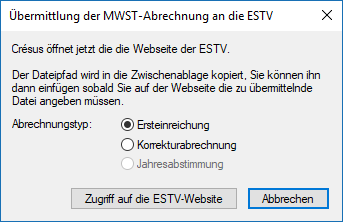

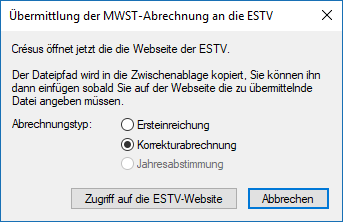

Um die Abrechnung zu übermitteln, klicken Sie auf die Schaltfläche E-MWST exportieren:

Wählen Sie die gewünschte Option:

- Ersteinreichung: Wenn Sie zum ersten Mal eine Abrechnung für die betreffende Periode einreichen.

- Korrekturabrechnung: Wenn Sie bereits eine Abrechnung für diese Periode eingereicht haben, jedoch nachträglich Änderungen vorgenommen haben.

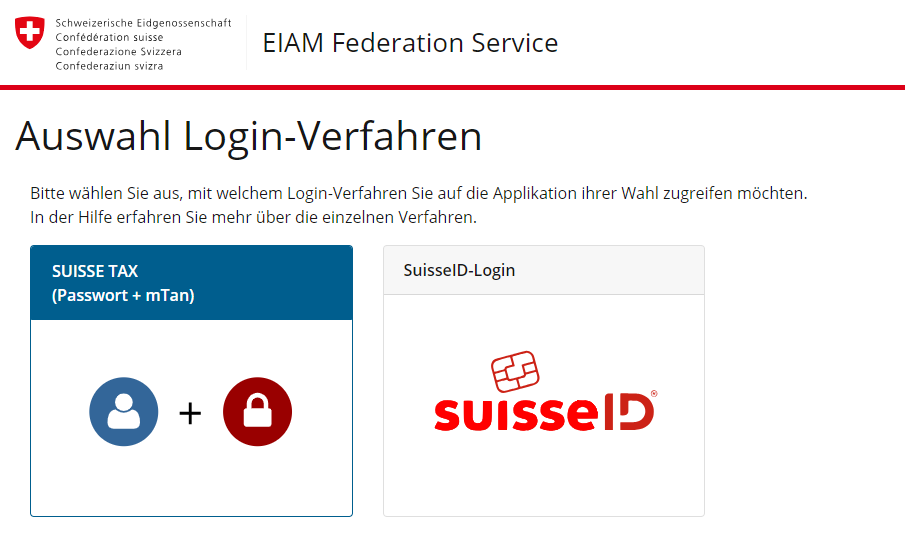

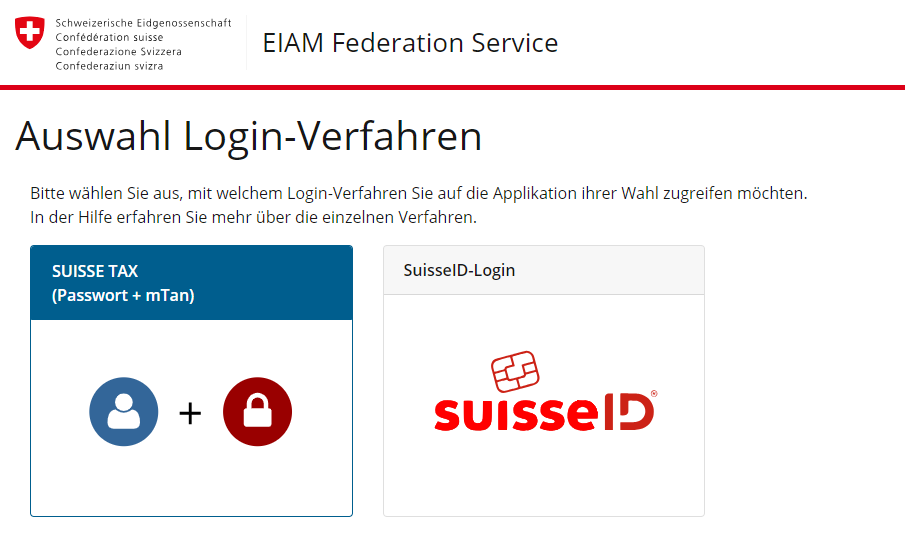

Klicken Sie auf die Schaltfläche Zugriff auf die ESTV-Website: In diesem Schritt wird die XML-Datei erzeugt, die Sie anschliessend auf der ESTV-Website hochladen können. Crésus öffnet nun die Einstiegsseite von ESTV SuisseTax:

Um sich hier einloggen zu können, benötigen Sie einen Benutzernamen und ein Passwort. Sie finden unter eine Anleitung der ESTV, wie Sie ESTV SuisseTax nutzen können.

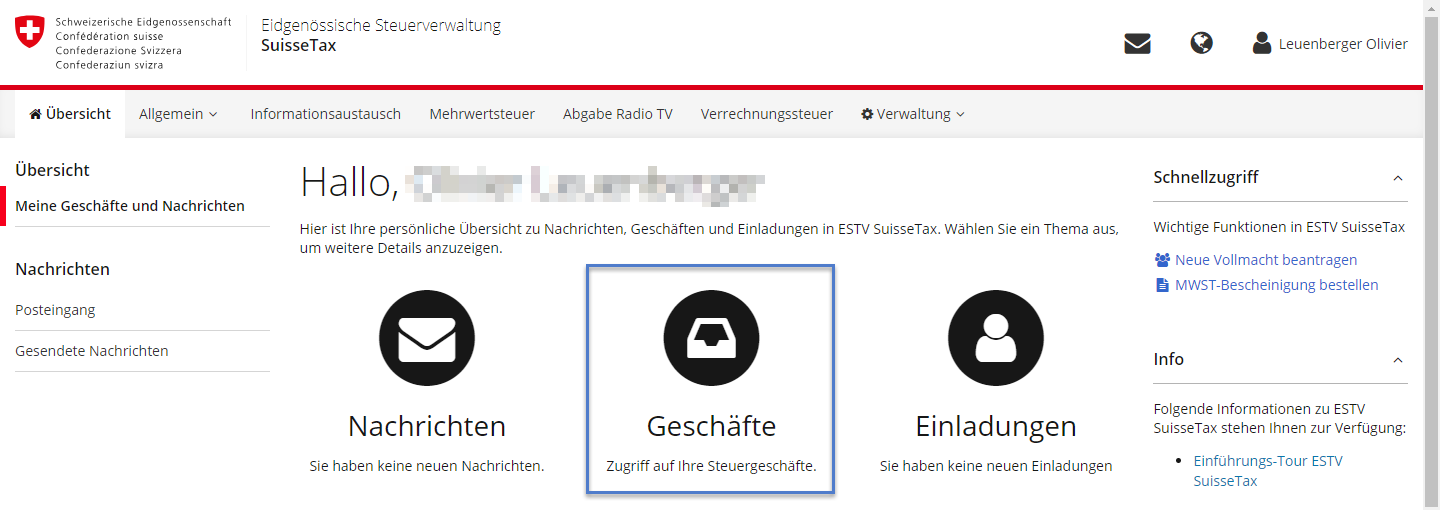

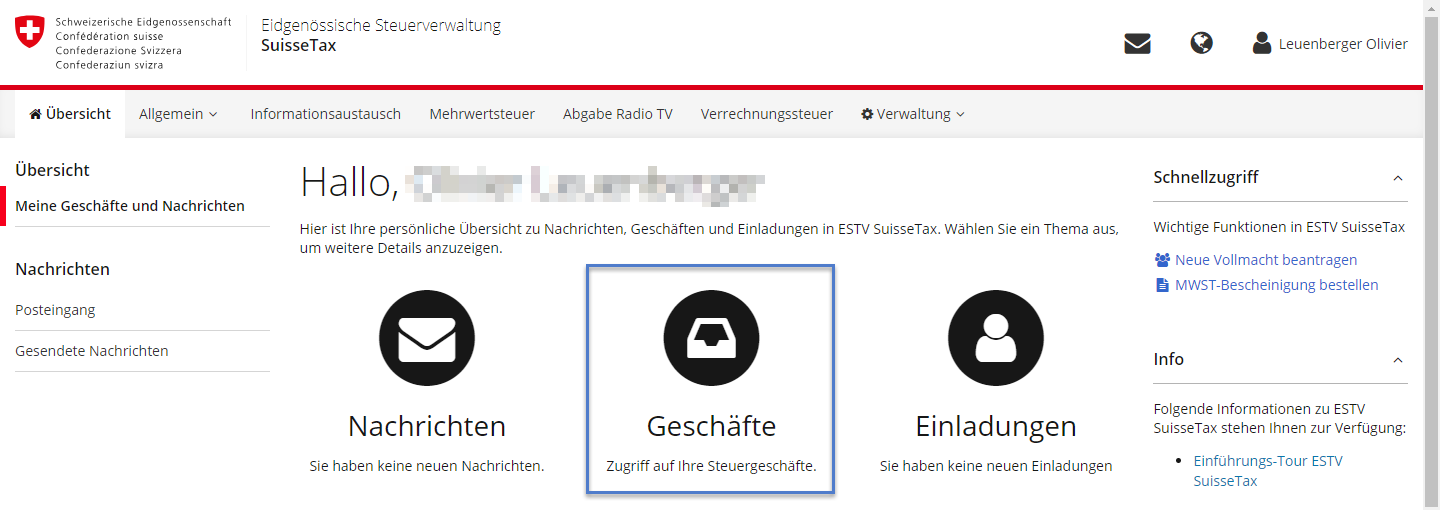

Nachdem Sie sich auf der Einstiegsseite von ESTV SuisseTax eingeloggt haben, klicken Sie auf Geschäfte und anschliessend auf MWST Geschäftsübersicht oder Mehrwertsteuer, um die Übersicht der MWST-Geschäfte anzuzeigen.

Hier werden die laufenden Abrechnungen oder die erledigten Abrechnungen, die bereits über das Portal ESTV SuisseTax übermittelt wurden, aufgeführt.

Je nach Status des betreffenden Geschäfts können Sie die entsprechenden Optionen oder Aktionen auswählen. Die neuen Abrechnungsperioden werden per E-Mail angekündigt, und zwar am ersten Tag nach Ende der Abrechnungsperiode (Beispiel: Abrechnungsperiode 1. Quartal, vom 1. Januar bis 31. März, per E-Mail-Versand vom 1. April).

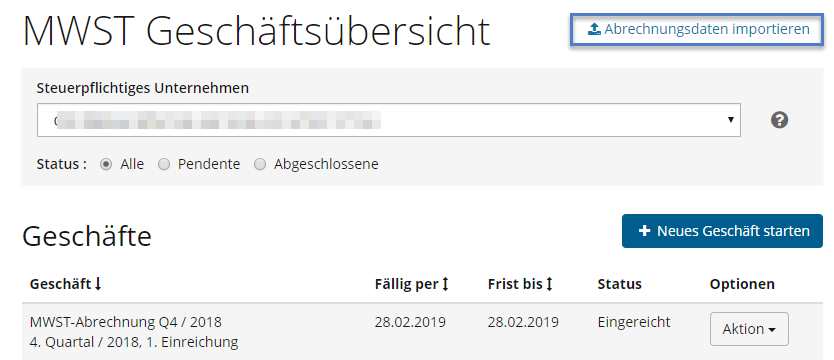

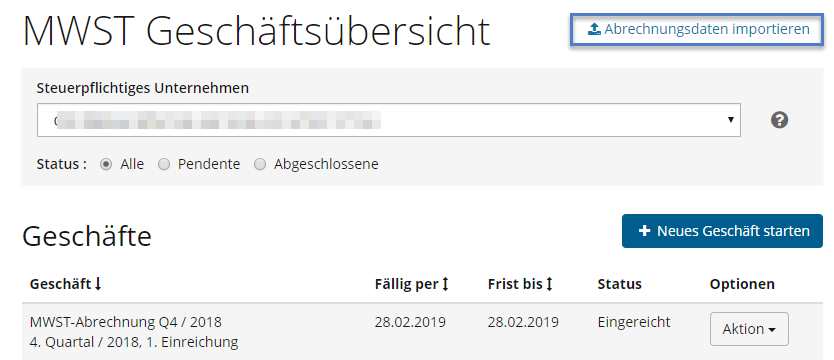

Wenn Sie auf Abrechnungsdaten importieren klicken, öffnet sich folgende Maske:

Verwenden Sie die Schaltfläche Dokument hinzufügen, um die gewünschte Abrechnung zu übermitteln.

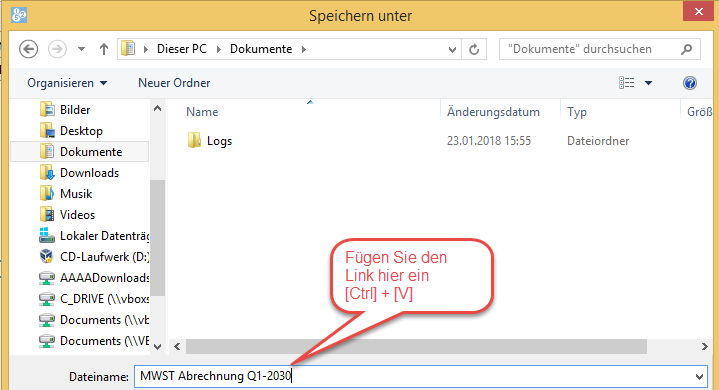

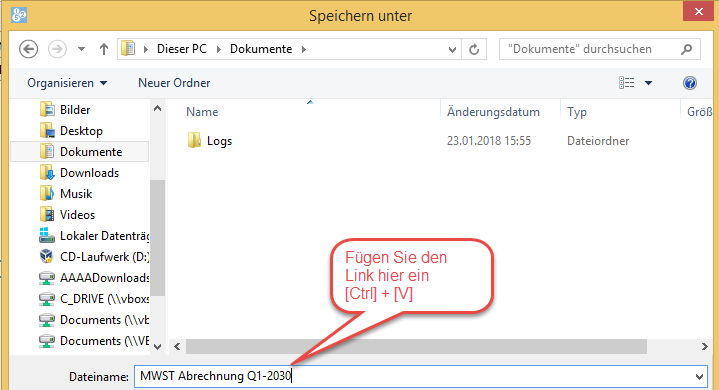

Crésus hat den Namen der Datei und den Dateipfad der XML-Datei in die Zwischenablage kopiert.

Unter Windows können Sie den Inhalt einfach (Tastenkürzel Ctrl+V) in das Feld Dateiname einfügen.

Auf einem Mac verwenden Sie die Funktion Go to folder (Tastenkürzel Cmd+Shift+G) und fügen den Inhalt anschliessend ein mit Cmd+V.

Die Daten ihrer MWST-Abrechnung werden an die Website ESTV SuisseTax übermittelt. Die Datei enthält die Angaben Ihrer Firma sowie die Abrechnungsperiode. ESTV SuisseTax zeigt nun allfällige Fehler oder Warnungen an.

Sie können nun Ihre Abrechnung anzeigen und damit alle von Crésus übernommenen Beträge auf der Website von ESTV SuisseTax ansehen.

Falls Sie Fehler in den übermittelten Daten feststellen, sollten Sie in Crésus die fehlerhaften Elemente anpassen und eine Korrekturabrechnung übermitteln. Wählen Sie in diesem Fall die Option Korrekturabrechnung:

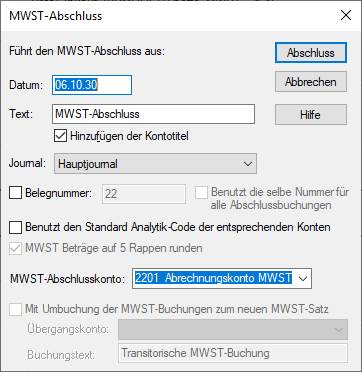

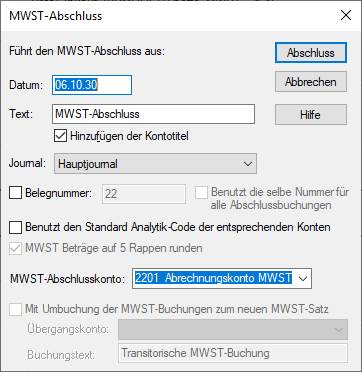

MWST-Abschluss

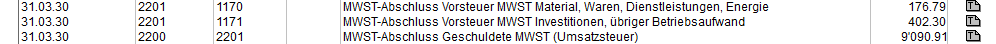

Um den MWST-Abschluss für ein Quartal durchzuführen, sind noch die entsprechenden Buchungen zu erstellen.

- Führen Sie den Befehl Buchhaltung gt MWST-Abschluss aus.

- Beim ersten MWST-Abschluss, den Sie durchführen, müssen Sie das Bilanzkonto angeben, das Crésus als MWST-Abschlusskonto für die Verbuchung des ausstehenden Betrags verwenden soll. In der Regel handelt es sich dabei um das Konto 2201 Abrechnungskonto MWST.

- Geben Sie das Abschlussdatum ein und klicken Sie auf OK.

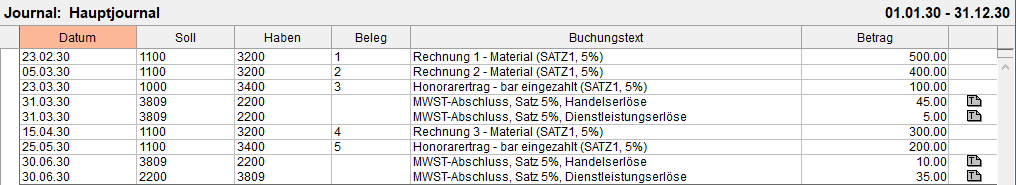

- Crésus Finanzbuchhaltung erzeugt die Buchungen im Abrechnungskonto anhand der Saldi der Konten geschuldete MWST und rückforderbare MWST zum entsprechenden Datum. Die Buchungen werden in der rechten Spalte des Journals mit dem Symbol

gekennzeichnet:

gekennzeichnet:

Der Saldo des Kontos Abrechnungskonto MWST enthält den zu entrichtenden MWST-Betrag oder bei einem negativen Betrag den Betrag, den Sie zurückerstattet bekommen. Dieser Betrag muss dem Betrag unten auf der MWST-Abrechnung entsprechen.

Sie können nun das nächste Quartal in Angriff nehmen, in diesem Beispiel das zweite Quartal.

- Rufen Sie die MWST-Zusammenfassung (§7.2.7 Überprüfung der MWST) auf, indem Sie auf das Symbol

klicken, um die Buchungen mit MWST der Periode vom 01.01. bis 30.06. zu überprüfen.

klicken, um die Buchungen mit MWST der Periode vom 01.01. bis 30.06. zu überprüfen.

- Wechseln Sie zur MWST-Abrechnung, indem Sie auf das Symbol

klicken.

klicken.

- Crésus berechnet die kumulierten Beträge per 30.06. und zieht davon die in der Abrechnung des ersten Quartals gemeldeten Beträge ab.

- Drucken Sie

die Abrechnung wie oben beschrieben aus.

die Abrechnung wie oben beschrieben aus.

- Speichern Sie die Abrechnung des zweiten Quartals ab.

- Führen Sie den Befehl Buchhaltung – MWST-Abschluss per 30.06. aus.

- Der Saldo des Kontos Abrechnungskonto MWST muss dem Betrag auf der MWST-Abrechnung entsprechen.

Sie müssen nicht zwangsläufig die Daten des ersten Quartals übermittelt haben, bevor Sie die Abrechnung des zweiten Quartals erstellen. Achten Sie jedoch darauf, dass Sie die von der ESTV vorgegebenen Fristen einhalten.

Möglicherweise wurde das erste Quartal geändert, nachdem die MWST-Abrechnung erstellt wurde. Daher muss die Abrechnung des zweiten Quartals (und der folgenden Quartale) erstellt werden, indem die kumulierten Beträge zum Ende der Abrechnungsperiode ermittelt werden, von denen die bereits gemeldeten Beträge abgezogen werden.

Die Optionen rechts erlauben Ihnen die Darstellung verschiedener Status:

- Gespeicherter Zustand:

Crésus stellt die gespeicherten Werte dar.

- Zustand am 30.06. ohne Abzug der gespeicherten Abrechnungen:

Es handelt sich um die kumulierten Werte vom 1. Januar bis 30. Juni.

- Zustand 30.06. mit Abzug der gespeicherten Abrechnungen:

Crésus addiert die Beträge per 30. Juni und zieht die vorgängig abgerechneten Beträge ab. So fängt die Abrechnung per 30. Juni allfällige Korrekturen ab, die nach der Fertigstellung der Abrechnung des ersten Quartals vorgenommen wurden.

- Zustand vom 01.04. bis 30.06.:

Stellt nur die Werte des zweiten Quartals dar.

- Differenz zwischen dem Zustand am 30.06. und der gespeicherten Abrechnung:

Crésus addiert die Beträge per 30. Juni und vergleicht sie mit den vorgängig abgerechneten Beträgen.

Gehen Sie wie beim ersten Quartal vor, um die Abrechnung zu speichern, fertigzustellen, auszudrucken und einzureichen, damit Sie zum dritten Quartal wechseln können.

Drittes und viertes Quartal sowie Berichtigungsabrechnung

Gehen Sie wie beim zweiten Quartal vor.

Bestehende Abrechnung anzeigen

Wenn Sie die Abrechnung einer gespeicherten oder abgeschlossenen Periode auswählen, wird standardmässig die abgespeicherte Abrechnung angezeigt. Mit den Optionen können Sie allfällige Differenzen zwischen der gespeicherten Abrechnung und dem aktuellen Stand der Buchhaltung einsehen.

Um die MWST-Abrechnung anzuzeigen, klicken Sie auf das Symbol ![]() oder führen Sie den Befehl Ansicht > MWST-Abrechnung aus.

oder führen Sie den Befehl Ansicht > MWST-Abrechnung aus.

Seit Juni 2018 bietet die ESTV die elektronische Übermittlung der MWST-Abrechnung an. Sie können sich mit Benutzername und Passwort beim ESTV-Portal anmelden und die vorhandenen Funktionen verwenden, um eine von Crésus Finanzbuchhaltung generierte XML-Datei hochzuladen. Ab der Version 13 bietet Ihnen Crésus Finanzbuchhaltung diese Option an. Falls Ihre Datei bereits an die neue Norm angepasst ist, können Sie diesen Absatz ignorieren und direkt mit dem Punkt Die Ansicht MWST-Abrechnung weiterfahren.

Auf E-MWST umsteigen

Falls Ihre Datei noch nicht an die neue Norm angepasst wurde, zeigt Ihnen Crésus eine Meldung an und schlägt vor, auf die E-MWST umzusteigen.

Wenn Sie auf Ja klicken, wird die Maske mit den Einstellungen unter Optionen > Definitionen, Registerkarte MWST angezeigt.

Hier müssen Sie grundsätzlich nichts ändern. Wie Sie aber sehen, können Sie die Periodizität der Abrechnung anpassen.

Es gibt eine zweite Maske MWST-Erfassung, wo die Einstellungen für das Verhalten bei der Eingabe von Buchungen vorgenommen werden.

Bevor Sie diese Einstellungen bestätigen, wechseln Sie bitte zur Registerkarte Firma, um dort Ihre Daten zu vervollständigen, insbesondere die Unternehmens-Identifikationsnummer (UID-Nr.) Ihres Unternehmens und die Kontaktperson für die MWST-Abrechnung.

![]()

![]()

Die UID-Nummer des Unternehmens entspricht der MWST-Nummer, jedoch ohne die Bezeichnung MWST am Ende.

Bei Bedarf können Sie über den Link auf das UID-Register zugreifen.

Diese Maske können Sie jederzeit über den Befehl Optionen > Definitionen aufrufen.

Die Ansicht MWST-Abrechnung

Crésus zeigt die Werte der nächsten zu erstellenden Abrechnung an. Die Zeitspannen werden gemäss der in den Einstellungen vorgegebenen Periodizität automatisch angegeben.

Die Werte, die auf der MWST-Abrechnung vorhanden sind, entsprechen der Summe der Beträge sämtlicher Buchungen, die in der betreffenden Periode mit MWST-Codes erfasst wurden.

Bei der geschuldeten MWST handelt es sich um die Summe der MWST-pflichtigen Beträge und der Summe der MWST-Beträge. Bei der rückforderbaren MWST wird nur die Summe der MWST-Beträge ausgewiesen.

Anhand des MWST-Codes wird die Position des Betrags auf der Abrechnung bestimmt. Es ist daher äusserst wichtig, die richtigen Codes zu verwenden.

Die MWST-Abrechnungen beziehen sich auf gemäss der gewählten Periodizität vordefinierten Perioden (vierteljährlich, halbjährlich oder seltener auch monatlich).

Die bei der elektronischen Übermittlung, der Erfassung auf dem Portal der ESTV oder dem Postversand der Abrechnung an die ESTV angegebenen Beträge sind geschuldet. Wird eine Änderung an Buchungen vorgenommen, die sich auf eine bereits abgeschlossene Periode auswirkt, sieht das Standardvorgehen in Crésus vor, die Differenz auf die nächste Abrechnung zu übertragen. Es werden also die kumulierten Beträge zum Ende der Abrechnungsperiode berechnet, von denen man die bereits abgerechneten Beträge abzieht. So stimmt am Ende jeder Abrechnungsperiode der Gesamtbetrag immer. Aus diesem Grund schlägt Crésus vor, immer den Stand zum Ende der Abrechnungsperiode anzuzeigen, unter Berücksichtigung der gespeicherten Abrechnungen.

Es können zu Analysezwecken auch die Beträge ausgewiesen werden, die sich auf die Abrechnungsperiode beschränken, oder die kumulierten Beträge ohne Abzug der gespeicherten Abrechnungen.

Der Speichervorgang, der Abschluss und der Versand einer Abrechnung erfolgen immer unter Berücksichtigung der bereits gespeicherten Abrechnungen: Crésus stützt sich auf die kumulierten Beträge zum Ende der Periode und zieht die bereits abgerechneten Beträge ab.

Mit der E-MWST akzeptiert die ESTV Korrekturabrechnungen. Die Korrekturabrechnung ersetzt die vorherige Abrechnung für dieselbe Periode.

MWST-Abrechnung erstellen

Für sämtliche Abrechnungsperioden stehen die gleichen Vorgänge und Hilfsmittel zur Verfügung.

In diesem Beispiel zeigen wir Ihnen das logische Vorgehen bei der Erstellung der ersten Abrechnung und anschliessend bei den Folgeabrechnungen.

Rufen Sie die MWST-Zusammenfassung (§7.2.7 Überprüfung der MWST) auf, indem Sie auf das Symbol ![]() klicken, um die Buchungen mit MWST der betreffenden Abrechnungsperiode zu überprüfen.

klicken, um die Buchungen mit MWST der betreffenden Abrechnungsperiode zu überprüfen.

Wechseln Sie zur MWST-Abrechnung, indem Sie auf das Symbol ![]() klicken. Es wird die erste Abrechnungsperiode des Buchungsjahrs vorgeschlagen.

klicken. Es wird die erste Abrechnungsperiode des Buchungsjahrs vorgeschlagen.

Unten im Fenster werden u. a. die Abrechnungsperiode und deren Stand angegeben.

Die vorhandenen Schaltflächen variieren je nach möglichen Operationen basierend auf dem Stand der Abrechnung.

Verwenden Sie die Schaltfläche Druckvorschau/Drucken, um die Abrechnung auszudrucken. Es gibt drei Optionen:

- die MWST-Abrechnung, so wie sie am Bildschirm zu sehen ist: Darstellung, wie die Abrechnung am Bildschirm erscheint.

- die Musterabrechnung: Musterformular mit den Bezeichnungen jeder Position. Dieses Dokument darf nicht bei der ESTV eingereicht werden, da der Barcode fehlt.

- die MWST-Abrechnung auf dem offiziellen Formular: Crésus druckt nur die Beträge auf, die so positioniert sind, dass sie in die Felder der von der ESTV bereitgestellten Abrechnung passen. Da jeder Drucker seine Eigenheiten hat, lohnt es sich, einen Test auf normalem Papier zu machen und das Ergebnis mit dem Dokument der ESTV zu vergleichen. In der Regel müssen die Zahlen so ausgerichtet werden, dass sie an den dafür vorgesehenen Stellen gedruckt werden. Verwenden Sie die Felder Waagrechte Verschiebung und Senkrechte Verschiebung, um die Daten korrekt auf die Felder der Abrechnung auszurichten.

Da der Druck vom Einzug des Papiers in den Drucker abhängt, empfehlen wir Ihnen, die Zahlen manuell auf die offizielle Abrechnung zu übertragen.

Beim Druck einer nicht abgeschlossenen Abrechnung (siehe weiter unten) wird der Vermerk Provisorische Abrechnung als Wasserzeichen gedruckt.

Klicken Sie auf die Schaltfläche Abrechnung speichern, um die Daten, wie sie für die laufende Periode berechnet wurden, zu speichern.

Wenn Sie Buchungen nachträglich verändern, die sich auf das erste Quartal auswirken, haben Sie rechts drei Optionen:

- Gespeicherter Zustand vom [Datum der letzten Speicherung]

- Zustand vom [Beginndatum der Periode] bis zum [Enddatum der Periode], unter Berücksichtigung der Änderungen, die nach der Speicherung vorgenommen wurden.

- Differenz zwischen dem Zustand am [Enddatum der Periode] und der gespeicherten Abrechnung.

Beim Abspeichern der Abrechnung wird immer der aktuelle Stand der Buchungen berücksichtigt, unabhängig von der gewählten Anzeigeoption. Handelt es sich nicht um die erste Abrechnungsperiode, werden die gespeicherten Abrechnungen immer abgezogen.

Wurde die Abrechnung der Periode bereits abgespeichert, wird die Schaltfläche Abrechnung ersetzen aktiv. Bei einem Klick auf diese Schaltfläche werden die vorgängig gespeicherten Daten ersetzt und gehen verloren.

Wenn Sie die Abrechnung als definitiv erachten, klicken Sie auf die Schaltfläche Diese Abrechnung jetzt fertigstellen.

Nun werden die Daten des laufenden Quartals validiert und gespeichert. Diese Abrechnung ist bei der ESTV einzureichen. Mit der Fertigstellung der Abrechnung kann diese nun für das ESTV-Portal exportiert werden.

In Crésus können nur gespeicherte Abrechnungen fertiggestellt werden.

Abrechnung an die ESTV übermitteln

Um die Abrechnung zu übermitteln, klicken Sie auf die Schaltfläche E-MWST exportieren:

Wählen Sie die gewünschte Option:

- Ersteinreichung: Wenn Sie zum ersten Mal eine Abrechnung für die betreffende Periode einreichen.

- Korrekturabrechnung: Wenn Sie bereits eine Abrechnung für diese Periode eingereicht haben, jedoch nachträglich Änderungen vorgenommen haben.

Klicken Sie auf die Schaltfläche Zugriff auf die ESTV-Website: In diesem Schritt wird die XML-Datei erzeugt, die Sie anschliessend auf der ESTV-Website hochladen können. Crésus öffnet nun die Einstiegsseite von ESTV SuisseTax:

Um sich hier einloggen zu können, benötigen Sie einen Benutzernamen und ein Passwort. Sie finden unter eine Anleitung der ESTV, wie Sie ESTV SuisseTax nutzen können.

Nachdem Sie sich auf der Einstiegsseite von ESTV SuisseTax eingeloggt haben, klicken Sie auf Geschäfte und anschliessend auf MWST Geschäftsübersicht oder Mehrwertsteuer, um die Übersicht der MWST-Geschäfte anzuzeigen.

Hier werden die laufenden Abrechnungen oder die erledigten Abrechnungen, die bereits über das Portal ESTV SuisseTax übermittelt wurden, aufgeführt.

Je nach Status des betreffenden Geschäfts können Sie die entsprechenden Optionen oder Aktionen auswählen. Die neuen Abrechnungsperioden werden per E-Mail angekündigt, und zwar am ersten Tag nach Ende der Abrechnungsperiode (Beispiel: Abrechnungsperiode 1. Quartal, vom 1. Januar bis 31. März, per E-Mail-Versand vom 1. April).

Wenn Sie auf Abrechnungsdaten importieren klicken, öffnet sich folgende Maske:

Verwenden Sie die Schaltfläche Dokument hinzufügen, um die gewünschte Abrechnung zu übermitteln.

Crésus hat den Namen der Datei und den Dateipfad der XML-Datei in die Zwischenablage kopiert.

Unter Windows können Sie den Inhalt einfach (Tastenkürzel Ctrl+V) in das Feld Dateiname einfügen.

Auf einem Mac verwenden Sie die Funktion Go to folder (Tastenkürzel Cmd+Shift+G) und fügen den Inhalt anschliessend ein mit Cmd+V.

Die Daten ihrer MWST-Abrechnung werden an die Website ESTV SuisseTax übermittelt. Die Datei enthält die Angaben Ihrer Firma sowie die Abrechnungsperiode. ESTV SuisseTax zeigt nun allfällige Fehler oder Warnungen an.

Sie können nun Ihre Abrechnung anzeigen und damit alle von Crésus übernommenen Beträge auf der Website von ESTV SuisseTax ansehen.

Falls Sie Fehler in den übermittelten Daten feststellen, sollten Sie in Crésus die fehlerhaften Elemente anpassen und eine Korrekturabrechnung übermitteln. Wählen Sie in diesem Fall die Option Korrekturabrechnung:

MWST-Abschluss

Um den MWST-Abschluss für ein Quartal durchzuführen, sind noch die entsprechenden Buchungen zu erstellen.

- Führen Sie den Befehl Buchhaltung gt MWST-Abschluss aus.

- Beim ersten MWST-Abschluss, den Sie durchführen, müssen Sie das Bilanzkonto angeben, das Crésus als MWST-Abschlusskonto für die Verbuchung des ausstehenden Betrags verwenden soll. In der Regel handelt es sich dabei um das Konto 2201 Abrechnungskonto MWST.

- Geben Sie das Abschlussdatum ein und klicken Sie auf OK.

- Crésus Finanzbuchhaltung erzeugt die Buchungen im Abrechnungskonto anhand der Saldi der Konten geschuldete MWST und rückforderbare MWST zum entsprechenden Datum. Die Buchungen werden in der rechten Spalte des Journals mit dem Symbol

gekennzeichnet:

gekennzeichnet:

![]()

Der Saldo des Kontos Abrechnungskonto MWST enthält den zu entrichtenden MWST-Betrag oder bei einem negativen Betrag den Betrag, den Sie zurückerstattet bekommen. Dieser Betrag muss dem Betrag unten auf der MWST-Abrechnung entsprechen.

Sie können nun das nächste Quartal in Angriff nehmen, in diesem Beispiel das zweite Quartal.

- Rufen Sie die MWST-Zusammenfassung (§7.2.7 Überprüfung der MWST) auf, indem Sie auf das Symbol

klicken, um die Buchungen mit MWST der Periode vom 01.01. bis 30.06. zu überprüfen.

klicken, um die Buchungen mit MWST der Periode vom 01.01. bis 30.06. zu überprüfen. - Wechseln Sie zur MWST-Abrechnung, indem Sie auf das Symbol

klicken.

klicken. - Crésus berechnet die kumulierten Beträge per 30.06. und zieht davon die in der Abrechnung des ersten Quartals gemeldeten Beträge ab.

- Drucken Sie

die Abrechnung wie oben beschrieben aus.

die Abrechnung wie oben beschrieben aus. - Speichern Sie die Abrechnung des zweiten Quartals ab.

- Führen Sie den Befehl Buchhaltung – MWST-Abschluss per 30.06. aus.

- Der Saldo des Kontos Abrechnungskonto MWST muss dem Betrag auf der MWST-Abrechnung entsprechen.

Sie müssen nicht zwangsläufig die Daten des ersten Quartals übermittelt haben, bevor Sie die Abrechnung des zweiten Quartals erstellen. Achten Sie jedoch darauf, dass Sie die von der ESTV vorgegebenen Fristen einhalten.

Möglicherweise wurde das erste Quartal geändert, nachdem die MWST-Abrechnung erstellt wurde. Daher muss die Abrechnung des zweiten Quartals (und der folgenden Quartale) erstellt werden, indem die kumulierten Beträge zum Ende der Abrechnungsperiode ermittelt werden, von denen die bereits gemeldeten Beträge abgezogen werden.

Die Optionen rechts erlauben Ihnen die Darstellung verschiedener Status:

- Gespeicherter Zustand:

Crésus stellt die gespeicherten Werte dar. - Zustand am 30.06. ohne Abzug der gespeicherten Abrechnungen:

Es handelt sich um die kumulierten Werte vom 1. Januar bis 30. Juni. - Zustand 30.06. mit Abzug der gespeicherten Abrechnungen:

Crésus addiert die Beträge per 30. Juni und zieht die vorgängig abgerechneten Beträge ab. So fängt die Abrechnung per 30. Juni allfällige Korrekturen ab, die nach der Fertigstellung der Abrechnung des ersten Quartals vorgenommen wurden. - Zustand vom 01.04. bis 30.06.:

Stellt nur die Werte des zweiten Quartals dar. - Differenz zwischen dem Zustand am 30.06. und der gespeicherten Abrechnung:

Crésus addiert die Beträge per 30. Juni und vergleicht sie mit den vorgängig abgerechneten Beträgen.

Gehen Sie wie beim ersten Quartal vor, um die Abrechnung zu speichern, fertigzustellen, auszudrucken und einzureichen, damit Sie zum dritten Quartal wechseln können.

Drittes und viertes Quartal sowie Berichtigungsabrechnung

Gehen Sie wie beim zweiten Quartal vor.

Bestehende Abrechnung anzeigen

Wenn Sie die Abrechnung einer gespeicherten oder abgeschlossenen Periode auswählen, wird standardmässig die abgespeicherte Abrechnung angezeigt. Mit den Optionen können Sie allfällige Differenzen zwischen der gespeicherten Abrechnung und dem aktuellen Stand der Buchhaltung einsehen.

7.2.10MWST-Formular Crésus Finanzbuchhaltung verwaltet die MWST und erlaubt die Erstellung von MWST-Abrechnungen direkt auf dem Formular. Seit 2017 verwendet die Eidgenössische Steuerverwaltung (ESTV) ein MWST-Formular mit geänderter Darstellung. Wir haben Crésus Finanzbuchhaltung angepasst und die neue Anordnung der Felder berücksichtigt.

Bei der Erstellung der Abrechnung kreuzen Sie die Option Benutzt das Formular Q01/2017 an, damit die für den Druck korrekte Darstellung verwendet wird:

Crésus Finanzbuchhaltung verwaltet die MWST und erlaubt die Erstellung von MWST-Abrechnungen direkt auf dem Formular. Seit 2017 verwendet die Eidgenössische Steuerverwaltung (ESTV) ein MWST-Formular mit geänderter Darstellung. Wir haben Crésus Finanzbuchhaltung angepasst und die neue Anordnung der Felder berücksichtigt.

Bei der Erstellung der Abrechnung kreuzen Sie die Option Benutzt das Formular Q01/2017 an, damit die für den Druck korrekte Darstellung verwendet wird:

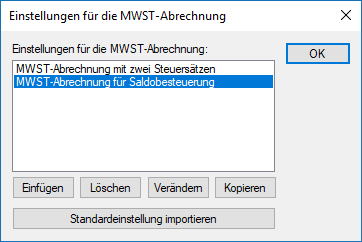

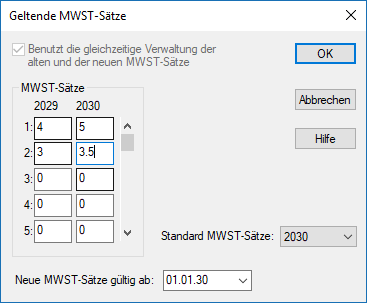

7.2.11Festlegung der MWST-Sätze Die ESTV kann die MWST-Sätze anpassen. Bei einer Anpassung der Sätze müssen aber häufig noch Rechnungen mit den alten MWST-Sätzen erstellt werden, wenn die Leistung in der Periode mit dem alten Satz erbracht wurde. Crésus Finanzbuchhaltung erlaubt es ohne Weiteres, gleichzeitig die alten und die neuen Sätze zu verwalten.

Sätze anpassen

- Führen Sie den Befehl Optionen – MWST-Codes aus.

- Klicken Sie auf die Schaltfläche MWST-Sätze:

- Geben Sie die neuen Sätze ein.

- Unter Standard-MWST-Sätze können Sie auswählen, ob Crésus Finanzbuchhaltung bei der Eingabe von Buchungen standardmässig die alten oder die neuen Sätze vorschlagen soll.

Bei der Eingabe einer Buchung können Sie angeben, ob Sie den alten oder den neuen MWST-Satz anwenden wollen (§7.2.4 Die Felder für die MWST).

Die bereitgestellten MWST-Abrechnungsformulare enthalten Felder für die Meldung der alten und der neuen Sätze.