4.13.1Periode

Daten zur Beschäftigung des Angestellten während der Periode.

- Erstellungsdatum des Lohns: Dieses Feld enthält standardmässig das Datum des jeweiligen Tages. Sie können aber auch ein anderes Datum eingeben. Dieses Datum erscheint auf gewissen Dokumenten, unter anderem auf der Lohnabrechnung, dient jedoch zu keiner Berechnung.

- Dieser Lohn ist (vielleicht) der letzte des Jahres: Diese Option muss aktiviert werden, wenn es sich um den letzten Lohn handelt, den der Angestellte dieses Jahr erhält, und kann sich auf die Berechnung von mehreren Werten auswirken, z. B. auf den 13. Monatslohn oder das Feriengeld, vor allem aber auf die Beträge, die im Jahresverlauf auf dem durchschnittlichen Monatslohn berechnet und Ende Jahr anhand des tatsächlichen Lohnes berichtigt werden. Die Option wird automatisch aktiviert, wenn die Periode das Austrittsdatum des Angestellten umfasst oder wenn es sich um den letzten Lohn des Jahres handelt.

- Anzahl ausserhalb der Schweiz gearbeiteter Tage, Anzahl in der Schweiz gearbeiteter Tage: Wenn ein im Ausland wohnhafter Angestellter, der der Quellensteuer untersteht, einen Teil seiner Arbeit im Ausland leistet, untersteht nur der für die in der Schweiz gearbeiteten Tage ausgerichtete Lohn der Quellensteuer. Die Dauer eines ganzen Monats beträgt 20 Tage. Die ausserhalb der Schweiz geleisteten Arbeitstage werden von diesen 20 Tagen abgezogen.

- Gearbeitete Tage: Bei tageweise bezahlten Angestellten geben Sie hier die Anzahl Arbeitstage ein.

- Gearbeitete Stunden: Dieses Feld erscheint nur, wenn in den Daten des/der Angestellten ein Basisstundenlohn angegeben wurde. Geben Sie die in diesem Monat geleistete Anzahl Arbeitsstunden ein. In der Spalte Basis wird der Stundenlohn vorgeschlagen, der in den Daten des/der Angestellten eingegeben wurde (§4.1 Stammdaten). Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Überstunden: Der Einheitswert wird auf dem Stunden- oder dem Monatslohn gemäss dem unter Unternehmen > Stammdaten erfassten Satz berechnet (link im Aufbau). Dieser Wert kann auch in den Daten des/der Angestellten erfasst werden (§4.1 Stammdaten) Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Ferientage/In Anspruch genommene Ferienstunden: Geben Sie hier die vom Angestellten bezogene Anzahl Ferientage ein. Bei Angestellten, deren Feriengeld pro Tag entrichtet wird, wird mit diesem Wert das entsprechende Feriengeld berechnet. Bei Angestellten im Monatslohn oder Angestellten, die das Feriengeld in % beziehen, dient diese Angabe nur zur Information, sie wird nicht zur Berechnung des Feriengelds verwendet. Diese Anzahl Tage kann zur Information auf den Lohnausweisen gedruckt werden, sofern die Anzahl Ferientage pro Jahr in den Daten des/der Angestellten erfasst wurde (link im Aufbau).

- Anzahl Feiertage: Anzahl Tage, die Anspruch auf Feiertagsentschädigungen geben. Wenn Sie unter Unternehmen > Feiertage die Feiertage für die aktuelle Periode angegeben haben (§10 Feiertage), erscheinen sie hier einzeln mit einem Kontrollkästchen. Die Zahl im Feld Anzahl Feiertage wird dann automatisch entsprechend der Anzahl aktivierter Kästchen berechnet, aber Sie können den Wert von Hand anpassen. So können Sie bestimmten Angestellten ihrer Religion oder Kultur entsprechende Feiertage bezahlen. Der Betrag wird in der Registerkarte Einkünfte beim Lohn angezeigt (§4.13.3 Einkünfte, Prämien und Spesen).

- Feiertagsstunden: entspricht der Anzahl ausgewählter Feiertage, umgerechnet in Stunden.

Für die meisten Felder wird die Anzahl Tage automatisch in die entsprechende Anzahl Stunden umgewandelt. Die Anzahl Stunden pro Arbeitstag wird bei den Koeffizienten erfasst (link im Aufbau). Die Anzahl Stunden pro Tag wird pro rata zum Beschäftigungsgrad des Angestellten berechnet (§4.1 Stammdaten).

- Anfang der Periode, Ende der Periode: Diese Daten können in der Maske Unternehmen > Zahlperioden (§9 Zahlperioden) eingestellt werden und hängen je nachdem vom Ein- oder Austrittsdatum des Angestellten (link im Aufbau) sowie vom Enddatum des vorangegangenen Lohnes ab. Anschliessend wird die Anzahl Tage in der Spalte Koeffizient automatisch auf der Grundlage eines Jahres mit 360 Tagen berechnet. Ausser im Februar geht Crésus davon aus, dass der 30. der Monatsletzte ist: Wenn der Angestellte am 30. Januar in das Unternehmen eintritt, beträgt die Dauer der Periode nur einen Tag. Dieser Wert kann bei Bedarf von Hand angepasst werden.

Die Anzahl Tage der Periode wirkt sich nicht nur auf den Lohn, sondern auch auf die Obergrenzen der verschiedenen Sozialversicherungsbeiträge und die monatlichen Quellensteuerbeträge aus.

Verarbeitung von Kurzarbeitsentschädigungen (KAE)

Zur Verarbeitung von KAE finden Sie auf dieser Seite unserer Support-Website eine Präsentation und mehrere Dokumente.

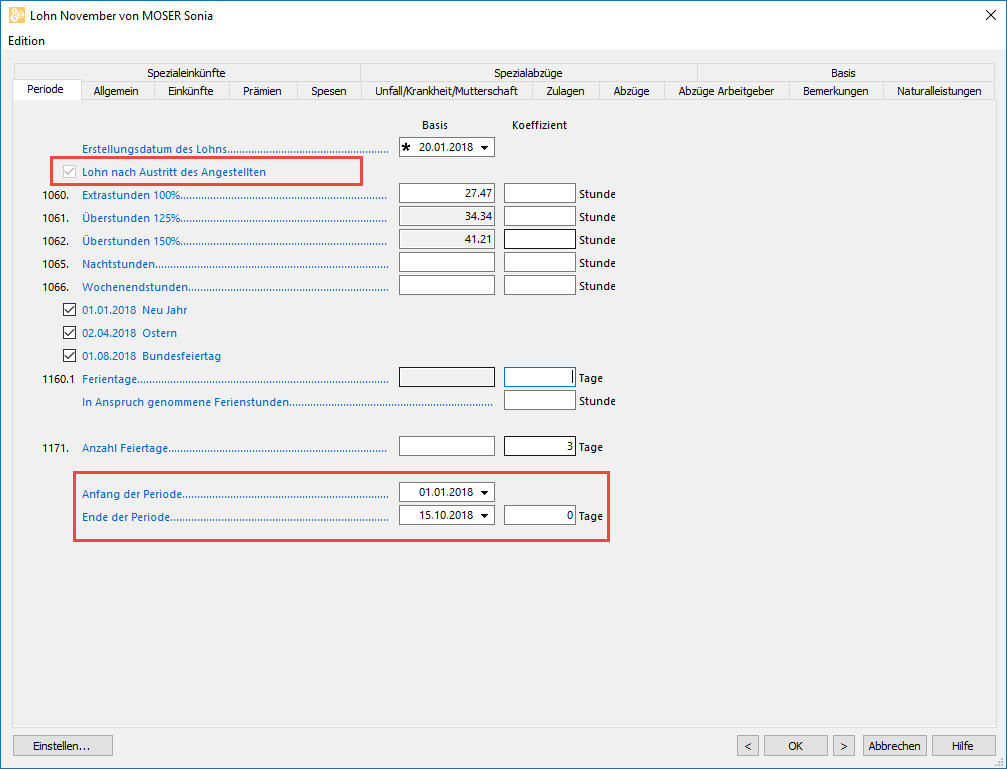

Erfassen eines Lohnes nach dem Austritt

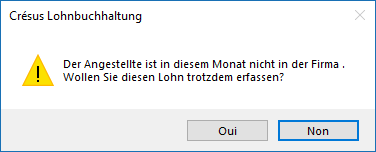

Häufig muss der Lohn nach dem Austritt eines Angestellten noch angepasst werden. Dazu kann ein Lohn erstellt und die Meldung bestätigt werden, dass der Angestellte nicht mehr im Unternehmen angestellt ist.

In diesem Fall entsprechen Beginn- und Enddatum der Periode den Daten der Anstellung, doch die Anzahl Tage der Periode ist null. In diesem Beispiel hat der Angestellte das Unternehmen am 31. Januar verlassen, und es wird für April ein Lohnzusatz vorbereitet:

Hinweis

Die Wahl zwischeneine Lohnkorrektur vornehmen und Bonus auszahlen ist notwendig für die Quellenbesteuerung.

- Eine Lohnkorrektur vornehmen: Der Betrag muss mit dem letzten Lohn vor dem Austritt kumuliert werden, der Steuersatz ist höher.

Verwenden Sie diese Option, um Beträge zu verarbeiten, die während der Anstellungsperiode geschuldet waren, z. B. die Auszahlung von nicht bezogenen Ferientagen. - Bonus oder: Der Betrag wird nicht zum letzten Lohn nach dem Austritt hinzugerechnet, sondern separat verarbeitet.

Verwenden Sie diese Option, um einen Betrag zu entrichten, der nach der Anstellungsperiode entstanden ist, etwa eine Gewinnbeteiligung.