Depuis 2012 et la signature de l’Accord sur la libre circulation des personnes entre la Suisse et l’Union Européenne (ALCP), les salariés domiciliés hors de Suisse qui, en parallèle de leur emploi sur le territoire helvétique, touchent des allocations de chômage dans leur pays de résidence ou y exercent une activité substantielle (supérieure à 25%, même sous forme de télétravail) ne sont plus soumis aux charges sociales suisses.

Les employeurs ne paient dès lors plus les charges sociales en Suisse, mais s’acquittent de l’ensemble des charges sociales étrangères.

Dès lors que l’employé n’est plus soumis aux charges sociales obligatoires suisses (AVS, AC, assurance maternité, LPCFam VD), Crésus Salaires crée au besoin les définitions d’assurances correspondantes pour l’étranger (code EX) et affiche un onglet Cotisations ME dans les données de l’employé et dans le dialogue de saisie du salaire.

Règles d’assujettissement

Comme principe de base, l’assujettissement a lieu dans le pays où l’activité est exercée. Lorsque le salarié n’a qu’un seul employeur et exerce son activité exclusivement dans l’entreprise de celui-ci, la situation est simple : l’assujettissement a lieu dans le pays où il travaille, qu’il y soit domicilié ou non.

La situation devient cependant beaucoup plus complexe pour les personnes travaillant simultanément ou en alternance dans deux ou plusieurs États. Dans ce cas, si une partie substantielle des activités salariées – c’est-à-dire une activité dont le temps de travail (ou la rémunération) représente 25% ou plus de l’ensemble des activités – est exercée dans l’État de résidence, ce sont les charges sociales de ce dernier qui s’appliquent et ce pour toutes les assurances concernant les régimes obligatoires (assurance vieillesse et survivant, assurances accident ou invalidité, assurances maladie, maladies professionnelles ou maternité, le chômage et les prestations familiales, etc. NB. Les éléments sur-obligatoires échappent à ces accords).

Quelques références

- Les Directives sur l’assujettissement aux assurances AVS et AI (DAA). Ces directives présentent entre autres en Annexe 9, p.145 les divers cas.

- La Circulaire N° 19 Assurance accidents – accords sectoriels avec l’Union européenne définit les cas pour la LAA.

- Le Bulletin AVS no 194 explique comment traiter les salariés qui sont par ailleurs inscrits à un office de chômage étranger (par exemple Pôle emploi).

Que doivent faire les employeurs suisses ?

Les entreprises qui emploient des salariés en situation de pluriactivité doivent s’affilier auprès des services compétents de chaque pays concerné.

L’employeur ne doit alors plus payer les cotisations sociales obligatoires suisses (AVS, AI, APG, AA, LPP-part obligatoire, AF, cotisations cantonales LPCFam, FFPP, etc.), mais doit payer toutes les cotisations sociales (part employeur et part employé) dans le pays de résidence.

Par exemple, les employeurs suisses de salariés français doivent s’affilier auprès du Centre national des firmes étrangères de l’URSSAF à Strasbourg.

Quel est le montant des charges sociales ?

Les charges sociales sont à calculer en monnaie étrangère, sur la base des salaires en francs suisses convertis en en monnaie étrangère en fonction du taux journalier publiés par la Banque centrale européenne.

Qu’est-ce que cela implique dans Crésus Salaires ?

Si la situation d’un employé l’exige, ouvrez les données de l’employé > onglet Paramètres et cochez l’option Employé soumis aux cotisations sociales étrangères.

Les options Employé soumis à l’AVS / AC / Assurance maternité et LPCFam sont automatiquement décochées.

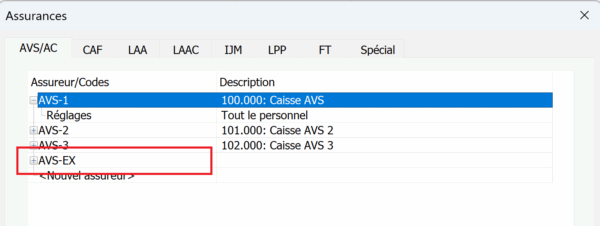

Si elles n’existent pas encore, Crésus crée alors des assurances avec le code EX, que vous trouverez dans Entreprise > Assurances :

L’employé concerné y est automatiquement rattaché (onglet Assurances des données de l’employé).

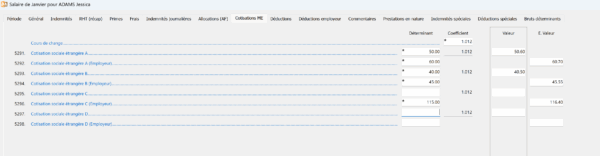

Crésus Salaires vous permet maintenant d’indiquer, dans l’écran de saisie du salaire > onglet Cotisations ME, les cotisations sociales en monnaie étrangère et d’indiquer, dans la colonne Coefficient, le cours de change utilisé :

Nous mettons à disposition 4 rubriques dans lesquelles vous pouvez saisir manuellement, pour chaque salaire, des cotisations employeur et employé, et les convertir en francs suisses. Les parts à la charge de l’employé sont alors déduites en francs suisses du salaire.

Ainsi, vous disposez de toutes les informations salariales et pouvez aisément assurer tant le paiement des salaires et que leur comptabilisation. Notez également que ces déductions sociales sont reportées sous le chiffre 9 du Certificat de salaire.

Quelques liens utiles :

Cette problématique étant assez complexe et évolutive, nous vous recommandons de vous informer attentivement.

Informations générales :

Office fédéral des assurances sociales

Effingerstrasse 20

CH-3003 Berne

Tél. +41 58 462 90 11

www.ofas.ch, Thème Affaires internationales.

Contact par mail : International@bsv.admin.ch

Demande détachement :

www.ofas.ch, Thème Affaires internationales -> Détachements

Législation applicable :

Formulaire d’aide à la détermination de la législation applicable en cas de pluriactivité.

Guide pratique sur la législation applicable.

Informations concernant le formulaire A1 et son utilisation.

Annonce de l’employé frontalier en cas de pluriactivité :

Coordonnées des caisses primaires d’assurance-maladie dans les différents départements français.

Annonce de l’indépendant en cas de pluriactivité :

Régime social des indépendants.

Affiliation de l’employeur suisse en France :

URSSAF : Centre national des firmes étrangères – CNFE

67945 Strasbourg cedex 9

Tél. : 00 33 (0)810 09 26 33 (France et étranger) – (service 0,05 € TTC/min + prix d’appel)

Fax : 00 33 (0)3 69 32 30 08 (France et étranger)

Contact par mail : cnfe.strasbourg@ursaff.fr

Convention de représentation en matière déclarations et versements des contributions et cotisations sociales françaises :

Adhésion au Titre firmes étrangères :

Cotisations sociales françaises :

26 novembre 2025