So vollziehen Sie den Jahreswechsel mit Crésus Lohnbuchhaltung:

Wir empfehlen Ihnen, zuerst die Lohnbuchhaltung für 2022 abzuschliessen und die Abrechnungen zu versenden, bevor Sie die Lohnbuchhaltung 2023 eröffnen.

- Übermitteln Sie Ihre Abrechnungen über Swissdec (Befehl Fenster > Swissdec-Interface, klicken Sie anschliessend Alle Löhne des Jahres sind komplett an).

Wenn Sie Swissdec nicht verwenden, können Sie Ihre Abrechnungen per Post übermitteln. - Löhne verbuchen

- Sichern Sie die Datei 2022 über den Befehl Datei > Sichern.

- Verwenden Sie in Crésus Lohnbuchhaltung den Befehl Datei > Neues Jahr eröffnen.

- Öffnen Sie die Datei für das Jahr 2023. Weitere Angaben finden Sie im Handbuch.

- Passen Sie die Daten für das neue Jahr an.

- In einigen Kantonen wurden die Familienzulagen geändert. Falls nötig, müssen sie angepasst werden.

- Die Prämiensätze für die Unfall- oder die Krankentaggeldversicherung wurden allenfalls vertraglich geändert. Vergessen Sie nicht, diese Anpassungen in Ihrer neuen Datei unter Unternehmen > Versicherungen vorzunehmen.

Festabzüge müssen Sie in der Registerkarte Versicherungen in den Daten der einzelnen Angestellten anpassen. - Die meisten Pensionskassen kommunizieren die Prämien auf der Basis des geschätzten Jahreslohns, der zu Beginn des Jahres gemeldet wird. Passen Sie Festabzüge ggf. in der Registerkarte Versicherungen in den Daten der einzelnen Angestellten an.

Falls Ihre BVG-Abzüge auf dem Lohn %ual erhoben werden, beachten Sie bitte, dass die BVG-Grenzbeträge per 1. Januar 2023 angepasst wurden. Diese Angaben sind unter Unternehmen > Versicherungen > BVG anzupassen. Im Folgenden finden Sie die Standardzahlen. Es kann aber sein, dass Ihre Pensionskasse andere Konditionen hat. - Seit 20211 wurde auf höheren Löhnen ein Solidaritätsprinzip als Beitrag zur Entschuldung der Arbeitslosenversicherung erhoben. Diese Abgabe wird ab dem 1. Januar 2023 abgeschafft. Bei der Eröffnung des neuen Jahres wir in der Registerkarte Unternehmen > Koeffizienten > AHV/ALV der Abgabesatz bei der ALVZ auf 0% angepasst.

Überträge

Wenn Crésus Ihnen für 2022 Restbeträge für den 13. Monatslohn oder nicht ausbezahlte Ferienansprüche angibt, werden diese Beträge in den Feldern Übertrag 13. Monatslohn oder Übertrag Feriengeld in der Registerkarte Stammdaten für jeden Angestellten ausgewiesen. Diese Beträge können im neuen Jahr manuell angepasst werden. Denken Sie zudem an den Saldo Ferientage vom Vorjahr in der Registerkarte Sonstiges in den Daten der Angestellten.

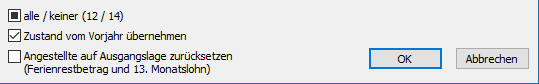

Falls Sie das Jahr 2022 noch nicht abgeschlossen haben, wenn Sie die Datei für 2023 eröffnen, können Sie anschliessend den Befehl Unternehmen > Vom Vorjahr übernehmen ausführen, um den Zustand vom Vorjahr für die Angestellten zu übernehmen, insbesondere ihren Feriensaldo und den 13. Monatslohn:

Support

Wenden Sie sich bei Bedarf an unsere Fachleute: Wir helfen Ihnen gerne weiter. Bitte beachten Sie aber, dass wir zu Jahresbeginn jeweils viele Anfragen erhalten, die wir in der Reihenfolge ihres Eingangs bearbeiten. Im Januar und im Februar brauchen wir für die Bearbeitung in der Regel über eine Woche.

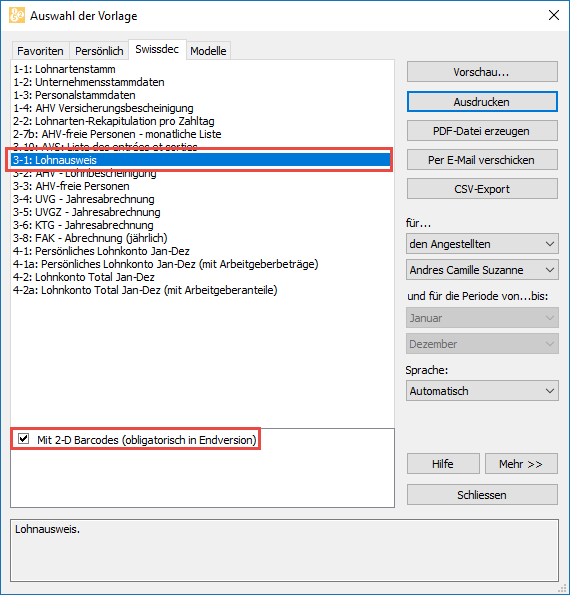

Lohnausweis

Der Lohnausweis muss mit einem 2-D-Barcode ausgedruckt werden, bevor Sie ihn an Ihre Angestellten übermitteln: Zur Erinnerung: Wie bei den Lohnausweisen können Sie auch die Lohnabrechnungen Ihrer Angestellten per sicheres E-Mail versenden.

Die Lohnausweise müssen für die Kantone BE, BS, FR, JU, LU, NE, SO, VD und VS an die kantonalen Steuerverwaltungen versendet werden. Sie können gemeinsam über Swissdec übermittelt werden. Die Verteilung an die einzelnen Steuerverwaltungen wird automatisch vorgenommen.

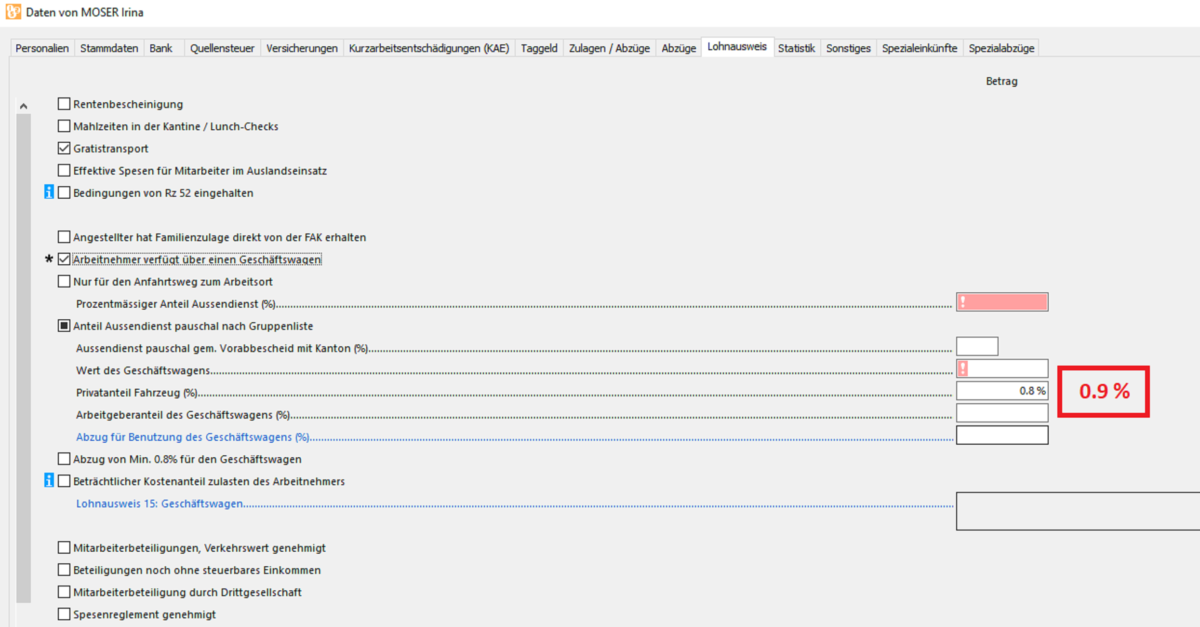

Änderung Pauschalbesteuerung der privaten Nutzung von Firmenwagen

Die Änderung der Pauschalbesteuerung der privaten Nutzung von Firmenwagen trat gemäss «EFD-Verordnung über den Abzug der Berufskosten unselbstständiger Erwerbstätigen bei der direkten Bundessteuer» per 1. Januar 2022 in Kraft. Der monatliche Privatanteil beträgt neu 0.90% statt 0.80% vom Wert des Geschäftswagens. Gleichzeitig dürfen künftig keine Kilometerentschädigungen oder Reisekostenpauschalen für das Pendeln abgezogen werden.

Informieren Sie Ihre betroffenen Mitarbeiterinnen und Mitarbeiter über diese Änderungen und passen Sie den Prozentsatz in Ihrer Crésus Lohnbuchhaltung rechtzeitig an.

Bitte beachten Sie, dass auch bei der Mehrwertsteuer ab dem 1. Januar 2022 die Pauschale von 0.9% anzuwenden ist.

Kantonale Besonderheiten

Die unten veröffentlichten Sätze entsprechen den offiziellen Werten, die am 30. November 2022 bekannt sind. Es ist möglich, dass Ihre Kasse andere Sätze anwendet.

Genf

Ab dem 1. Januar 2023 steigt der Betrag der Geburts- und Adoptionszulage von 2000 auf 2073 Franken, der Betrag der Kinderzulagen von 300 auf 311 Franken für ein Kind zwischen 0 und 16 Jahren und von 400 auf 415 Franken für ein Kind zwischen 16 und 20 Jahren. Die Ausbildungszulage wird ebenfalls von 400 auf 415 Franken erhöht.

| Art der Zulage | 2022 | 2023 |

|---|---|---|

| Kinderzulage 0 – 16 Jahre | 300 | 311 |

| Kinderzulage 16 – 20 Jahre | 400 | 415 |

| Ausbildungszulage | 400 | 415 |

| Geburts- und Adoptionszulage | 2’000 | 2’073 |

Der Beitragssatz für die Familienzulagen wird von 2.4% auf 2.34% der AHV-beitragspflichtigen Löhne erhöht. Dieser Satz wird unter Unternehmen > Versicherungen > FAK definiert.

Freiburg

Am 1. Januar 2023 wird der Beitragssatz der Kantonalen Ausgleichskasse für Familienzulagen von 2.42% auf 2.22% gesenkt.

Wallis

Am 27. November 2022 hat das Walliser Volk unter anderem die Erhöhung der Kinderzulagen angenommen. Nachfolgend finden Sie die neue Zulagen:

| Art der Zulage | 2022 | 2023 |

|---|---|---|

| Kinderzulage | 275 | 305 |

| Ausbildungszulage | 425 | 445 |

Graubünden

Ab dem 1. Januar 2023 betragen die Familienzulagen folgende Werte:

| Art der Zulage | 2022 | 2023 |

|---|---|---|

| Kinderzulage | 220 | 230 |

| Ausbildungszulage | 270 | 280 |

Luzern

| Art der Zulage | 2022 | 2023 |

|---|---|---|

| Kinderzulage 0 – 12 Jahre | 200 | 210 |

| Kinderzulage 12 – 16 Jahre | 210 | 260 |

| Ausbildungszulage | 250 | 260 |

Kranken- oder Unfalltaggelder

Beziehen Sie sich diesbezüglich auf die Angaben Ihrer Versicherungen.

Mindestlöhne

Die Mindestlöhne ab dem 1. Januar 2023 betragen:

- Genf: CHF 24.00

- Neuenburg: CHF 20.77

Für die Kantone Jura und Tessin liegen uns keine Informationen vor.

Berufliche Vorsorge

Die Grenzbeträge in der obligatorischen beruflichen Vorsorge werden für 2023 wie folgt festgelegt (Jahresbeträge):

- Eintrittslohn pro Jahr: 22’050

- Minimal versicherter Lohn: 3’675

- Koordinationsabzug: 25’725

- Oberer Grenzbetrag: 88’200

Telearbeit – Sozialversicherungen

Zur Erinnerung: Die Telearbeit eines Grenzgängers hat erhebliche Auswirkungen auf die Sozialversicherungspflicht und die Steuerpflicht.

Die zwischen der Schweiz und der EU anwendbare Verordnung (EG) 883/2004 sieht nämlich vor, dass ein Arbeitnehmer grundsätzlich dem Sozialversicherungssystem seines Arbeitsortes unterliegt. Wenn er in mehreren Staaten arbeitet, unterliegt er für seine gesamte Tätigkeit dem Sozialversicherungssystem seines Wohnsitzstaates, sofern er einen wesentlichen Teil seiner Tätigkeit (mindestens 25 % seiner Tätigkeit) in diesem Staat ausübt. Wenn ein Grenzgänger Telearbeit an seinem Wohnort ausführt, muss er für seine gesamte Tätigkeit in der Sozialversicherung seines Wohnsitzstaates versichert sein, wenn sein Anteil an Telearbeit mindestens 25% seiner Arbeitszeit beträgt.

In steuerlicher Hinsicht ist der Arbeitgeber eines Grenzgängers, der in Kantonen ansässig ist, die kein internationales Abkommen mit Frankreich haben, wie Genf und Freiburg, verpflichtet, eine Quellensteuer zu erheben, allerdings nur auf die in der Schweiz geleistete Arbeitszeit. Im Falle von Telearbeit dürfte der Arbeitgeber keine Schweizer Quellensteuer mehr für den Teil der Arbeit erheben, den sein Arbeitnehmer von Frankreich aus erledigt. In diesem Fall würde das französische Recht den Schweizer Arbeitgeber verpflichten, einen Steuervertreter in Frankreich zu ernennen, was derzeit mit dem Schweizer Recht unvereinbar und strafrechtlich relevant ist.

Infolge der vom Covid auferlegten Änderungen erlauben jedoch vorläufige Vereinbarungen einem Grenzgänger, an seinem Wohnort Telearbeit zu leisten, ohne dass dies Auswirkungen auf seine Sozialversicherungspflicht hat, und zwar bis zum 30. Juni 2023. Für die Besteuerung gilt die Frist bis zum 31. Dezember 2022.

Die Verständigungsvereinbarungen mit Deutschland, Österreich und Liechtenstein sind nicht mehr in Kraft. Dasjenige mit Italien wird stillschweigend verlängert. Das Ende seiner Anwendung ist derzeit nicht bekannt.

Unterstützung erhalten

Wenden Sie sich bei Bedarf an Ihren Treuhänder oder kontaktieren Sie unsere Spezialisten: Sie können Ihnen helfen. Berücksichtigen Sie bitte, dass wir zu Beginn des Jahres sehr viele Anfragen erhalten, die wir in der Reihenfolge ihres Eingangs bearbeiten. Im Januar und Februar beträgt die Bearbeitungszeit in der Regel mehr als eine Woche.

09 Dezember 2022