5.4Felder vom Typ Einkünfte

- Übertrag von Monat zu Monat: Die bei der Eingabe des Lohnes eines Monats geänderten Werte (Basis, Koeffizient und Betrag) werden auf den folgenden Monat übertragen.

- Übertragene Basis: Nur die bei der Erfassung des Lohnes eines Monats eingegebene Basis wird auf den folgenden Lohn übertragen.

- Negativ: Ist eine Einkunft negativ, verringern sich dadurch die damit verbundenen Basen, was bei Abzügen nicht der Fall ist (siehe unten Diese Einkunft ist massgebend für).

- Diese Einkunft ist massgebend für: Lohnarten summieren die Beträge für die Berechnung der Abzüge auf. Aktivierte Optionen zeigen an, dass das ausgewählte Feld der entsprechenden Lohnart zuzurechnen ist. Ist beispielsweise die Option 9010 AHV-Basis aktiviert, wird der Wert zum Gesamtbetrag hinzugerechnet, auf dem die AHV-Beiträge erhoben werden. Ist die Einkunft mit dem Attribut Negativ versehen (siehe oben), wird der Betrag von den angekreuzten Basen abgezogen.

Die Liste der hier vorgegebenen Lohnarten kann variieren, wenn der Benutzer den Namen der Basen geändert hat oder wenn neue Basen hinzugefügt wurden. Die Namen der Basen sind selbsterklärend. Wir weisen an dieser Stelle nur auf Besonderheiten hin.

Die Zuordnung zu einer Basis mit fetter Bezeichnung kann nicht geändert werden, wenn das Feld bereits einen Wert enthält. Es ist daher wichtig, die Felder vor der Erstellung der Löhne richtig einzustellen. Es wird dringend empfohlen, das Swissdec-Dokument Lohnarten auszudrucken, um die Zuordnung der Felder zu den verschiedenen Basen zu überprüfen (§14.4 Ein Dokument ausdrucken).

Die drei Lohnarten 5000, 6500 und 6600 sind miteinander verknüpft und betreffen alle Beträge, die tatsächlich mit dem Lohn ausbezahlt werden. Die Lohnart 6500 hat die Lohnart 6600 zur Folge und die Lohnart 5000 hat die Lohnarten 6500 und 6600 zur Folge. Diese Nummern ermöglichen eine Unterscheidung der Beträge und bestimmen ihre Anordnung im Lohnausweis (siehe Hinweis unten).

- 5000 Total brutto: Umfasst die reinen Lohnbestandteile (Lohn, 13. Monatslohn, Feriengeld usw.).

- 6500 Nettolohn: Umfasst die Betriebselemente des Unternehmens, die nicht reine Lohnelemente sind (Prämien, Spesenrückerstattungen oder Pauschalspesen).

- 6600 Auszuzahlender Lohn: Umfasst mit dem Lohn ausbezahlte, aber nicht ihm angehörende Beträge (Kinderzulagen, sofern sie nicht direkt von der FAK ausgerichtet werden, verschiedene Rückerstattungen).

Ist die Lohnart 6600 nicht aktiviert, handelt es sich um einen Richtwert, der bei der Berechnung des ausbezahlten Betrags keine Rolle spielt (z. B. direkt von der Familienausgleichskasse bezahlte Zulagen), aber in gewissen Dokumenten erscheinen kann. Dies ist der Fall bei den Naturalleistungen oder anderen Leistungen, die nicht in bar ausbezahlt werden, aber auch bei Beträgen, die der Quellensteuer unterstehen und die nicht mit dem Lohn ausbezahlt werden.

I

n den Vorlagen Lohnabrechnung der Basisausführung von Crésus Lohnbuchhaltung sind die verschiedenen Elemente in mehreren Bereichen angeordnet.Im zweiten Bereich erscheinen die Beiträge und Abzüge. So erhält man den Nettolohn.Der dritte Bereich enthält alle Elemente vom Typ 6500, aber ohne 5000. So erhält man den Nettobetrag.Der vierte Bereich enthält Elemente vom Typ 6600, aber ohne 6500 und 5000. So erhält man den ausbezahlten Betrag. Elemente, die nicht zur Lohnart 6600 gehören, sind unter dem ausbezahlten Betrag in einem Bereich mit der Bezeichnung Besondere Beträge angegeben.

- 9020 ALV-Basis: Die ALV-Basis entspricht standardmässig der AHV-Basis. Diese Option ist verborgen, ausser Sie wechseln in den speziellen Modus, der die ALV-Basis von der AHV-Basis unterscheidet (§ Crésus Lohnbuchhaltung).

- Basis für den GAV-Beitrag: Die Basis für den GAV-Beitrag entspricht standardmässig der AHV-Basis. Diese Option ist verborgen, ausser Sie wechseln in den speziellen Modus, der diese Basis von der AHV-Basis unterscheidet (§ Crésus Lohnbuchhaltung)

Die Lohnmeldung an die BVG-Kasse zur Ermittlung der festen BVG-Abzüge beruht auf annualisierten Beträgen auf den mit BVG markierten Feldern.

- BVG: veranschlagter Betrag: Ist dieses Kästchen aktiviert, wird das Feld als Monatslohn betrachtet. Ist das Feld für die Basis 13. Monatslohn massgebend, wird es für die Annualisierung mit 13 multipliziert, sonst mit 12.Ist dieses Kästchen nicht aktiviert, wird das Feld als Stundenlohn betrachtet. Die Annualisierung berücksichtigt die vom Angestellten im vorangegangenen Geschäftsjahr geleistete Stundenzahl.

- BVG: einmaliger Jahresbetrag: Diese Felder werden als ausserordentliche Prämien betrachtet und nur einmal zum oben stehenden annualisierten Betrag hinzugefügt.

Der BVG-pflichtige jährliche Gesamtbetrag wird in den Daten des/der Angestellten unter Berechneter BVG-pflichtiger Jahresbetrag vorgeschlagen. Der anlässlich des Beitragsgesuchs von Swissdec an die BVG-Kasse übermittelte Betrag ist der Übermittelte BVG-pflichtige Jahresbetrag.

- Abzug von der AHV-Basis für Spesen: In gewissen Fällen unterliegt ein Teil der Spesenrückerstattungen nicht der AHV. Crésus zieht von der AHV-Basis einen Prozentsatz ab, der in den Daten des/der Angestellten definiert ist (siehe §4.10 Verschiedenes).

- Basis für Zulagen: Fasst die Beträge für Kinderzulagen zusammen.

Die Kinderzulagen werden bei der Erfassung angegeben, erscheinen aber in den verschiedenen Abrechnungen im Feld 3000 Kinderzulagen als ein einziger Gesamtbetrag. Um ein neues Feld zu erstellen, das in diesem Gesamtbetrag enthalten sein muss, verdoppeln Sie ein bestehendes Kinderzulagen-Feld und nehmen Sie darin die notwendigen Änderungen vor.

- QS: Ordentliche Entschädigung: Bei der Ermittlung der Quellensteuer wird dieser Betrag entsprechend dem Beschäftigungsgrad des/der Angestellten und der Anzahl Tage der Periode auf Monats-/Jahresbasis umgerechnet.

- Basis Lohneinbusse: Bei einer Absenz ist dieses Feld vom berechneten Lohn abzuziehen. Es wird von den für das Feld angegebenen Basen abgezogen. Die betreffenden Beträge werden im Feld 2051. (-) Lohneinbusse kumuliert.

- Basis Korrektur für Leistungen Dritter: Das Feld ist eine Drittleistung, sie wird von den für dieses Feld angegebenen Basen abgezogen. Die betreffenden Beträge werden im Feld 2052. (-) Korrektur für Leistungen Dritte kumuliert.

Siehe auch (-) Lohneinbusse und (-)Korrektur Versicherungsleistung §4.13.5 Taggelder).

Die Lohnkorrekturen Unfall/Krankheit werden bei der Erfassung angegeben, jedoch beim Ausdruck von Dokumenten in einem einzigen Feld Lohnkorrektur zusammengefasst.

- Grund (gilt nur, wenn Sie eine MEROBA-Kundennummer eingegeben haben, link im Aufbau): Geben Sie hier den Arbeitsgrund für die verschiedenen Felder an.

Registerkarte Berechnungen

Die Berechnungen der Modellfelder können nicht bearbeitet werden. Informationen über die Berechnungen der Felder finden Sie unter link im Aufbau.

Wenn nötig können Sie die Nr. und die Bezeichnung anpassen, die in den Eingabemasken für die Basis (Parameter) und den Koeffizienten (Menge, Satz) jedes Feldes angezeigt werden.

Zum Feriengeld und zu den Feiertagsentschädigungen

Je nachdem, ob das Feriengeld unter Berücksichtigung der Feiertagsentschädigungen oder umgekehrt die Feiertagsentschädigungen basierend auf dem Feriengeld berechnet werden müssen, ist die Basis Feiertage für das Feld Feriengeld % und die Basis Ferien für das Feld Feiertagsentschädigung % anzupassen. Standardmässig berechnet das Modell die Ferien basierend auf den Feiertagen.

Zu den freiwilligen Anteilen

Übernimmt ein Arbeitgeber Versicherungsprämien oder andere vom Angestellten geschuldete Beträge, sind diese vom Arbeitgeber übernommenen Arbeitnehmeranteile steuer- und je nach Fall sozialabgabepflichtig. Dies kann auf zwei verschiedene Arten gehandhabt werden:

- Der übernommene Arbeitnehmeranteil wird zu allen Basen einschliesslich des gesamten Bruttobetrags hinzugefügt und anschliessend wieder abgezogen.

- Der übernommene Anteil wird zu den betroffenen Basen hinzugefügt, ist jedoch nicht Teil des totalen Bruttolohns. Somit ist kein entsprechender Abzug vorzunehmen.

Die Modellfelder der freiwilligen Übernahmen werden standardmässig nach der ersten Methode verarbeitet und automatisch abgezogen.

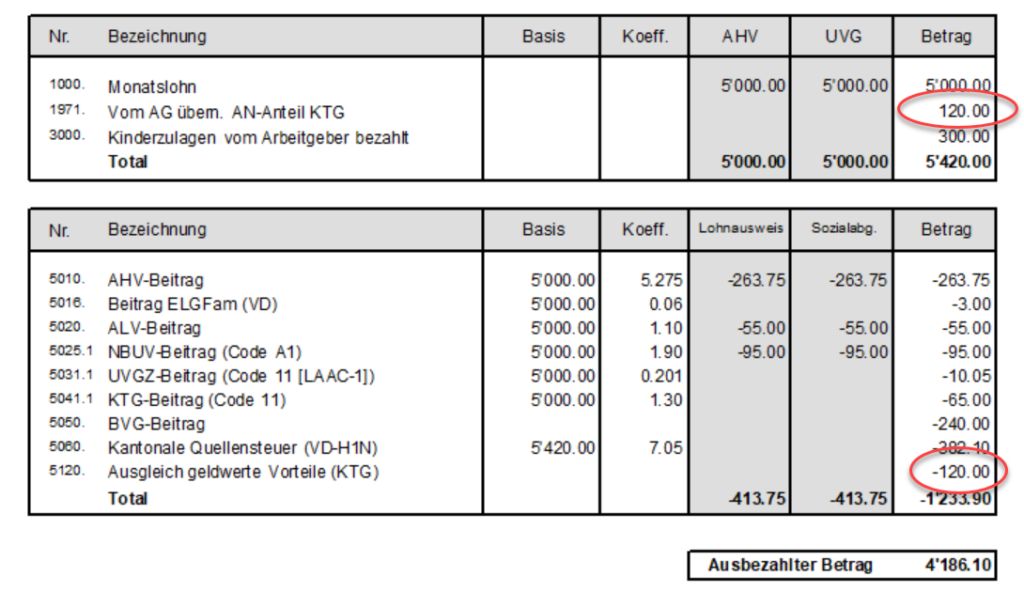

Im folgenden Beispiel ist der Vom AG übern. AN-Anteil KTG quellensteuerpflichtig. Er wird zum Gesamtbetrag und zur Steuerbasis hinzugefügt und anschliessend abgezogen.

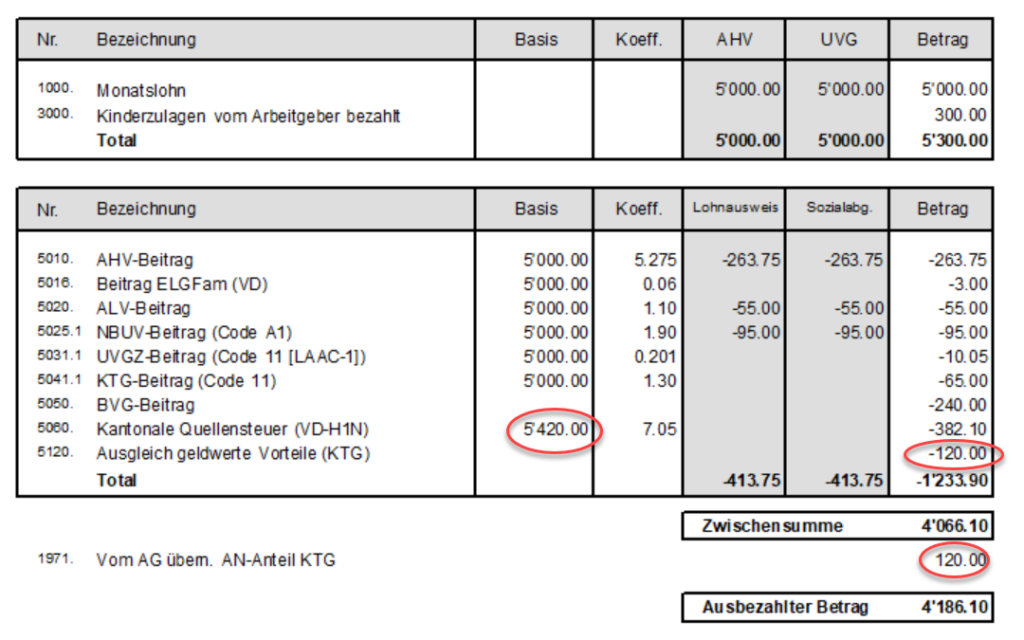

Ändern Sie die Definition des Feldes, damit es nicht mehr mit dem auszuzahlenden Lohn verbunden ist, gilt es als lohnunabhängig, und der Betrag ist nicht vom auszuzahlenden Lohn abzuziehen. Im folgenden Beispiel wird dieser Vom AG übern. AN-Anteil KTG lohnunabhängig berücksichtigt. Er wird jedoch bei der Quellensteuerbasis berücksichtigt.

Dies gilt für die unten stehenden Modellfelder. Fügen Sie eine von Ihnen definierte Einkunft hinzu, müssen Sie das Korrekturfeld selbst erstellen.

Die Fringe Benefits können ebenfalls nach den beiden oben beschriebenen Methoden verarbeitet werden.

Im Modell werden die folgenden Einkünfte automatisch verarbeitet, je nachdem ob sie der Basis 6600 zugeordnet sind:

- Privatanteil Geschäftswagen, Mitarbeiteroptionen und Arbeitnehmeraktien werden unter Ausgleich geldwerte Vorteile abgezogen.

- Vom AG übern. AN-Anteil UVGZ wird unter Ausgleich geldwerte Vorteile (UVG) abgezogen.

- Vom AG übern. AN-Anteil KTG wird unter Ausgleich geldwerte Vorteile (KTG) abgezogen.

- Vom AG übern. AN-Anteil BVG wird unter Ausgleich BVG-Beiträge Arbeitgeber abgezogen.

- Vom AG übern. AN-Anteil Einkauf BVG wird unter Ausgleich BVG-Einkauf Arbeitgeber abgezogen.

- Die Fringe Benefits Gratiswohnung, Gratisverpflegung und Verbilligung Mietwohnung werden nach der ersten Methode verwaltet und unter Ausgleich Naturalleistungen abgezogen.

Zum Privatanteil Geschäftswagen

Wenn ein Angestellter einen Geschäftswagen zum privaten Gebrauch nutzt, stellt dies eine Naturalleistung dar, auf der Sozialabgaben und Quellensteuer erhoben werden. Sie wird wie unter §4.8 Lohnausweis beschrieben behandelt.

Der Betrag, der den Abgaben untersteht, wird im Feld Privatanteil Geschäftswagen erfasst.

Das Feld Geschäftswagen wird zur Verfügung gestellt ist damit verknüpft, erscheint jedoch nicht auf der Lohnabrechnung und auf anderen Abrechnungen. Es dient nur zur Verbuchung von Aufwandrückgang und von MWST.