18.1.5Impôt à la source

Consultez le §30 Calcul des impôts à la source de ce manuel pour des explications détaillées et des exemples de réglages pour les impôts à la source.

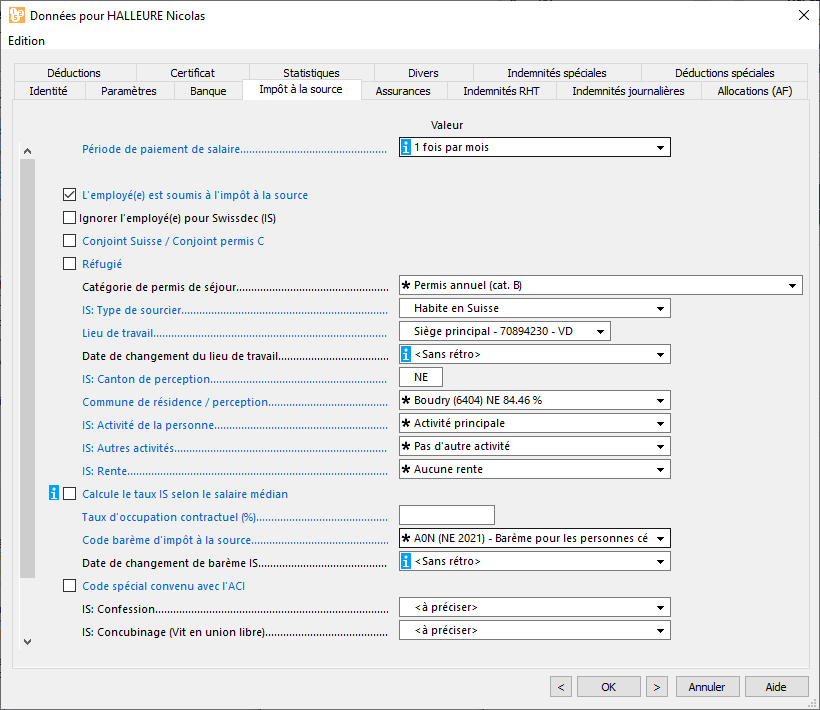

Données de l’employé, onglet Impôt à la source :

- Période de paiement du salaire : si l’employé ne touche pas son salaire de manière régulière une fois par mois, le taux d’imposition est calculé sur la base d’un emploi à 100%, conformément aux directives.

- L’employé est soumis à l’impôt à la source : cochez cette case si Crésus doit opérer une retenue pour l’impôt à la source (IS).

Si l’employé remplit les conditions et que la case n’est pas cochée, Crésus affiche un avertissement, mais ne vous oblige pas à soumettre l’employé à l’impôt à la source. - Ignorer l’employé pour Swissdec (IS) : cette option vous permet de traiter les impôts à la source manuellement, sans les contraintes liées aux directives, par exemple en raison de certaines exceptions cantonales ou pour calculer l’IS pour des artistes, des sportifs ou des conférenciers. L’employé ne figure alors pas dans le décompte Swissdec. Le décompte doit être fourni sous forme de liste papier ou via le portail de l’administration fiscale.

Cette option vous permet d’introduire le taux d’imposition dans la rubrique Taux IS hors Swissdec ou de le saisir chaque mois pour le calcul du salaire.Vous pouvez changer de méthode en cours d’année pour autant que les décomptes n’aient pas été transmis à l’administration fiscale via Swissdec.

Si le changement est possible, Crésus Salaires vous signale si des salaires ont déjà été calculés avec les contraintes Swissdec. Le montant de l’IS déjà calculé est déplacé, il passe de la rubrique 5060. Retenue impôt à la source à la rubrique 5060.1 Retenue impôt à la source hors Swissdec pour les salaires concernés.

Si les décomptes ont déjà été transmis, il vous revient de vous assurer auprès du fisc du canton concerné que le changement est accepté. Pour procéder aux modifications nécessaires le cas échéant, prenez contact avec l’assistance technique d’Epsitec. - Conjoint suisse / permis C : si le conjoint de l’employé est suisse ou au bénéfice d’un permis de séjour C, l’employé n’est pas soumis à l’impôt à la source. Dans ce cas, cochez l’option.

- Réfugié : si l’employé a un statut de réfugié, il n’est pas imposé à la source, mais selon la procédure normale. Cochez l’option si elle s’applique.

- IS : type de sourcier : si l’employé habite à l’étranger, il peut disposer d’une adresse en Suisse ou retourner à l’étranger chaque jour. Il bénéficie peut-être de l’exception qui lui permet de payer ses impôts dans son pays de domicile. S’il est un frontalier domicilié en France et qu’il retourne tous les jours à son domicile, il est peut-être imposé en France et pas en Suisse. Dans ce cas, il doit fournir une Attestation de résidence fiscale française. Vous choisissez alors l’option Accord spécial avec la France. Le taux d’imposition sera de 0%, mais l’employé pourra figurer dans le document 3-9. Liste nominative frontaliers (Accord spécial avec la France) ou dans l’export IS : export frontaliers.

- Commune de résidence / perception : il s’agit de la commune fiscale, à ne pas confondre avec la localité. Chaque commune fiscale porte un numéro, et peut regrouper plusieurs localités. Habituellement, une localité n’appartient qu’à une commune fiscale, mais il y a des exceptions. Une même commune fiscale peut regrouper plusieurs NPA, comme Lausanne et sa région, dont la plupart des NPA sont rattachés à la commune fiscale 5586. Il arrive aussi qu’un NPA unique soit rattaché à plusieurs communes fiscales, comme c’est le cas pour « 1032 Romanel-sur-Lausanne », qui peut être rattaché aux communes fiscales 5586 ou 5592.

- IS : activité de la personne : spécifiez s’il s’agit d’une activité principale ou annexe.

- IS : autres activités : spécifiez si l’employé a une activité rémunérée auprès d’un autre employeur ou non.

Le cas échéant, il faut compléter le Taux d’occupation auprès d’autres employeurs (voir ci-dessous). - IS : rente : spécifiez si l’employé est au bénéfice d’une rente.

- Calcule le taux IS selon le salaire médian : dans le cas d’un employé soumis à l’IS qui exerce plusieurs activités lucratives, lorsque le taux d’occupation contractuel décrit ci-dessous ne peut pas être défini (par exemple pour un concierge qui touche un salaire fixe quel que soit le temps qui lui est nécessaire pour accomplir ses tâches), le taux d’imposition est défini selon un salaire médian fixé dans le barème. Cette méthode ne devrait pas être utilisée pour des salaires au temps (horaire, journée, hebdomadaire).

- Taux d’occupation contractuel (%) : dans le cas d’un employé qui exerce une seule activité lucrative (il n’a pas d’autre employeur), le taux d’occupation n’est pas pris en considération, le taux d’imposition est calculé au moyen du salaire effectif.

Si un employé a un salaire fixe, il faut indiquer le taux d’occupation contractuel.

Si un employé est payé à l’heure ou à la journée, le taux d’occupation est calculé chaque mois en fonction du nombre d’heures traité. - Taux d’occupation auprès d’autres employeurs : si un employé travaille pour plusieurs employeurs (mode « Autres activités » ci-dessus), le taux d’imposition est calculé sur la base du taux d’occupation total chez tous les employeurs.

Si le taux d’occupation contractuel n’est pas renseigné, il est calculé chaque mois en fonction du nombre d’heures traité.

Si le Taux d’occupation auprès d’autres employeurs n’est pas renseigné, le taux d’imposition correspondra à un emploi à 100%. - Code barème d’impôt à la source : sélectionnez le barème d’imposition. Le code est uniforme pour toute la Suisse, c’est le canton de perception qui détermine la méthode de calcul et le taux d’imposition.

Crésus ne fait pas de proposition de code barème, il vous incombe de d’appliquer le code correct. Il signale toutefois certaines incohérences, par exemple liées à l’état civil.

En cas de doute, contactez l’administration fiscale du canton concerné.

Si l’employé est domicilié en Allemagne et que le code adéquat n’est pas proposé par le canton, sélectionnez le barème ordinaire correspondant à un employé domicilié dans le canton et cochez l’option Frontalier allemand : Crésus applique alors un taux fixe de 4.5%.

- Taux IS hors Swissdec : cette rubrique ne s’affiche que si l’option Ignorer l’employé(e) pour Swissdec (IS) décrite plus haut a été activée. Le taux défini manuellement ici sera appliqué dans le salaire de chaque mois, où il peut encore être modifié.

- Date de changement de barème IS : en cas de changement de code d’imposition, il convient d’indiquer la date du changement, qui est toujours au 1er du mois. Le changement peut avoir un effet rétroactif. Crésus calcule la différence et l’applique dans le salaire du mois.

- Code spécial convenu avec l’ACI : dans certains cas, l’ACI peut accorder à l’employé un code d’imposition qui diffère de la norme, par exemple pour un célibataire ne faisant pas ménage commun avec ses enfants, mais dont il assume la charge ou un employé soumis au barème C dont le taux doit être ajusté (canton de Genève). Il faut alors cocher cette option.

- IS : confession : dans le cas où le code barème inclut la taxe ecclésiastique (code se terminant par Y), il faut préciser la dénomination de l’église concernée.

- IS : concubinage : dans le cas d’un employé célibataire, précisez s’il vit en union libre.

- Seul(e) avec enfant à charge : un employé célibataire, divorcé ou veuf peut avoir des enfants à charge. Dans ce cas, cochez l’option.

- IS : nombre enfants à charge : ce champ tient automatiquement compte des enfants définis dans l’onglet Allocations de la fiche de l’employé, en fonction de la Date de fin de droit IS (§18.1.8 Allocations). Si le code choisi ne correspond pas au nombre d’enfants à charge, Crésus le signale.

Les enfants mineurs donnent automatiquement droit au coefficient familial. Dès l’année de leur majorité, il faut vérifier avec le canton s’ils doivent être pris en compte pour le coefficient. Dans certains cas, le droit est prolongé jusqu’à 25 ans, par exemple si l’enfant suit des études ou un apprentissage. Consultez l’administration fiscale pour vérifier si l’employé bénéficie de la prolongation.

Notes :

- Si l’employé est marié ou vit en concubinage, il y a lieu de fournir des renseignements concernant son partenaire.

- Si l’employé n’est plus soumis à l’impôt à la source, veillez à ce que le code barème soit réglé sur <non soumis> et désactivez l’option L’employé est soumis à l’impôt à la source. Si le changement doit être appliqué avec un effet rétroactif, précisez la date de changement de barème. Lors du calcul du prochain salaire, Crésus signale la sortie de l’employé, datée à la fin du salaire précédent.

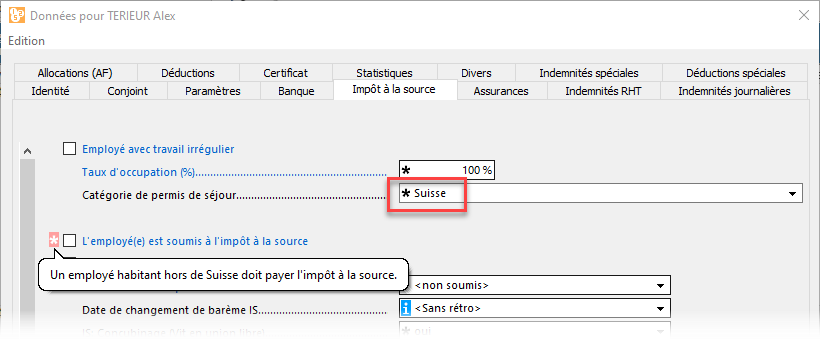

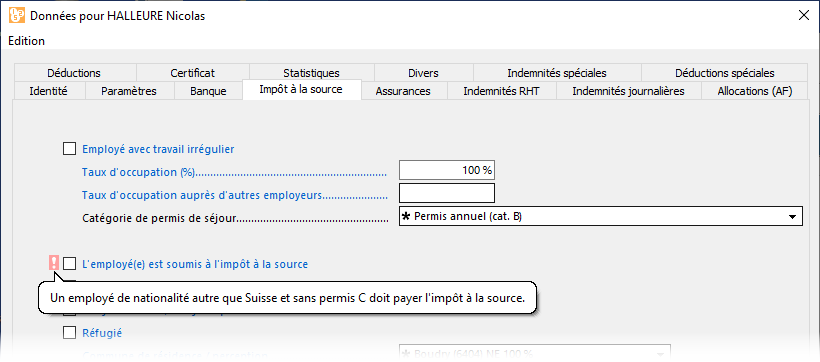

Crésus procède à certaines vérifications et affiche parfois un message.

Il demande par exemple une Catégorie de permis de séjour si l’employé est de nationalité étrangère. Il peut aussi demander de sélectionner l’option L’employé(e) est soumis à l’impôt à la source le cas échéant.

Toutefois, ces messages ne sont en général que des avertissements et ne vous empêchent pas d’enregistrer les données en l’état. Ce sont les données enregistrées qui s’appliquent.

Il est essentiel que les données introduites correspondent à la situation réelle de l’employé.

Un collaborateur de nationalité suisse domicilié à l’étranger est également soumis à l’impôt à la source.

Dans ce cas, la Catégorie de permis de séjour est « Suisse ».